АФК Система - от перестановки сумма слагаемых сумма меняется

Крупнейшая в России публичная инвестиционная компания была основана в 1993 году и начала свою деятельность с приобретения активов в области телекоммуникаций и электроники, туризма, торговли, строительства и недвижимости. За прошедшие годы инвестиционный портфель корпорации существенно увеличился.

Портфель АФК Система существенно увеличился, пополнившись активами в сегменте лесопереработки, сельского хозяйства, медицины, электронной коммерции, а также создания перспективных технологических продуктов и предприятий нефте- и газопереработки. Одни из самых успешных активов — МТС, Segezha Group, МЕДСИ.

Финансовые результаты

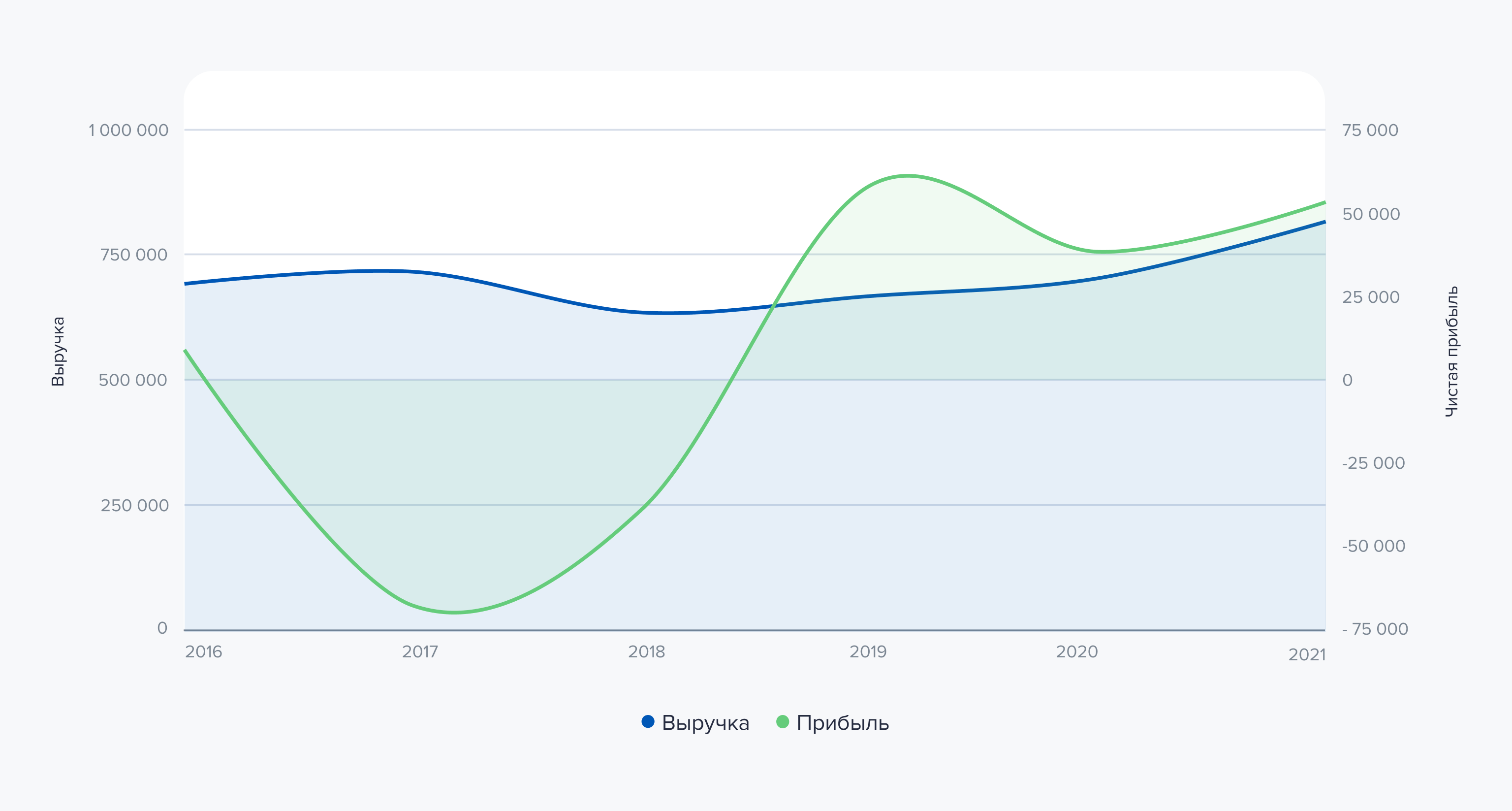

По итогам 2021 года консолидированная выручка АФК Система выросла на 16% и достигла 802,4 млрд рублей благодаря сильным показателям МТС, Segezha Group и агрохолдинга СТЕПЬ, а также консолидации Биннофарм Групп. Скорректированный показатель OIBDA увеличился на 6,6% до 251,9 млрд рублей, а рентабельность по скорректированной OIBDA составила 31,4%.

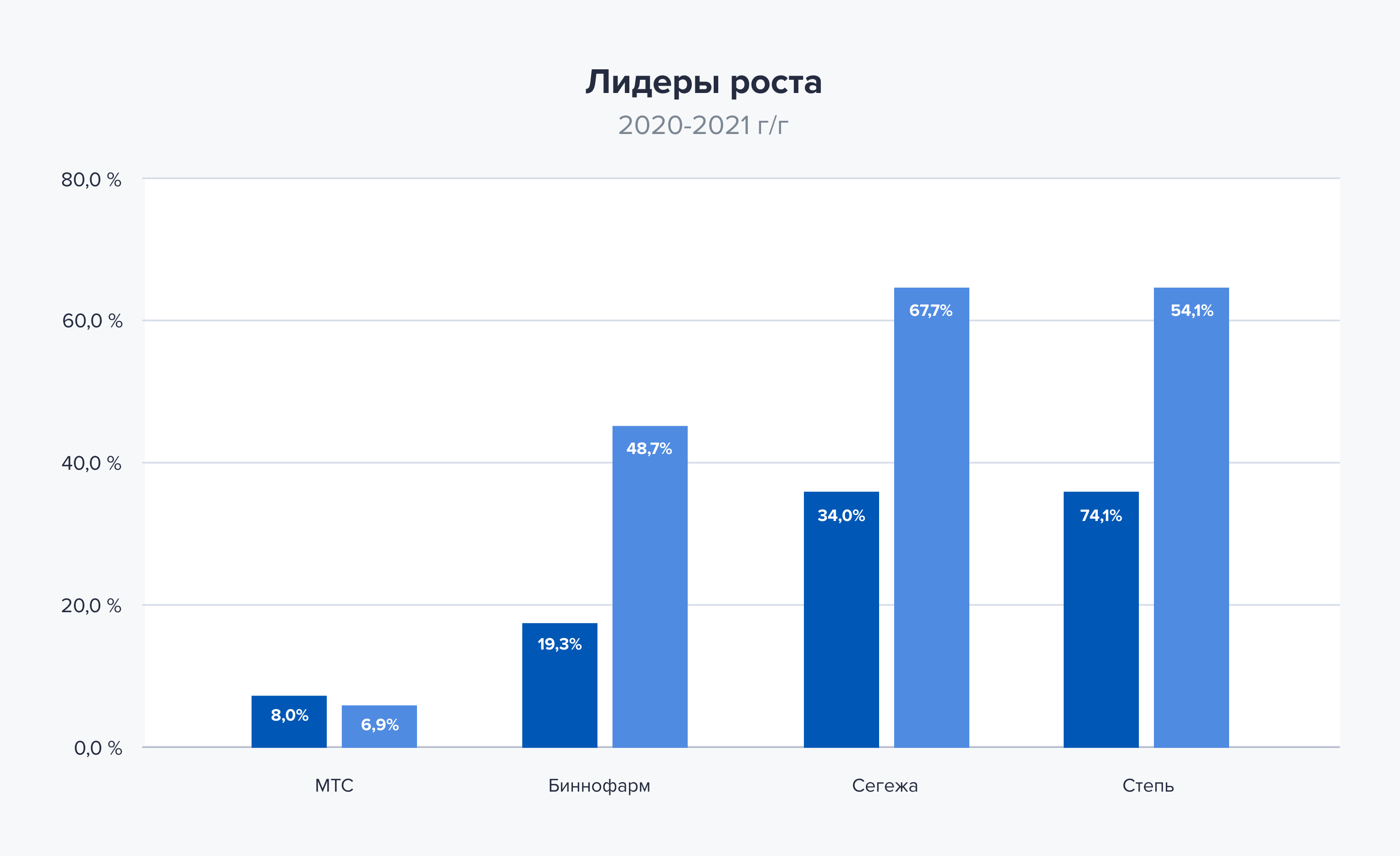

МТС показала высокие темпы роста как за счет роста выручки основного телекоммуникационного сегмента, так и за счет сильной динамики других. Segezha Group добилась рекордных результатов по выручке, сохранив высокий уровень рентабельности. Агрохолдинг СТЕПЬ продемонстрировал значительный рост финансовых показателей на фоне роста мировых цен на зерно и повышения операционной эффективности. МЕДСИ нарастила выручку и OIBDA, несмотря на негативное влияние действовавших в первой половине года ограничений на пациентопоток из-за коронавирусных ограничений. Компания OZON продемонстрировала исключительный рост благодаря расширению ассортимента и широкой логистике, увеличив валовой товарооборот (GMV) более чем на 125% и значительно нарастив количество активных клиентов, продавцов и ассортимент товаров.

АФК Система продолжила создание новых точек роста, используя в качестве инвестиционного ресурса значительный объем дивидендных поступлений от своих портфельных активов. В рамках данной стратегии компания развивает недавно приобретенную группу Электрозавод. В ее активе — мощности по производству трансформаторного оборудования в Москве и Уфе, сервисные подразделения, научно-исследовательский и проектный институты, инжиниринговый центр, а также земельные участки в центре Москвы площадью 19 га. На базе Электрозавода компания планирует создать ведущего в России производителя трансформаторного оборудования.

В феврале АФК Система подала ходатайство в ФАС на приобретение 100% производителя минеральной воды Архыз Vita, приобрела 49% долю в компании по разработке беспилотных авиационных систем Авиационные вспомогательные системы, а в начале мая учредила Национальную газовую компанию. В числе ее видов деятельности указано производство промышленных газов и фармацевтических субстанций — технических газов для медицины, а также распределение газообразного топлива по газораспределительным сетям, оптовая торговля твердым, жидким и газообразным топливом и подобными продуктами. Официальных заявлений насчет перспектив новой компании АФК Система пока не опубликовала.

С учетом наличия в активе ООО «Центр водородных технологий» это уже вторая компания, созданная АФК Система в сфере газопереработки, что отражает стремление корпорации сформировать новое направление бизнеса и продуктовой линейки на основе водорода. Ранее менеджмент компании сообщал, что в долгосрочное целеполагание центра входит консолидация передовых активов в сфере производства, транспортировки, хранения и использования водорода в разных секторах экономики. Кроме этого, АФК Система рассматривает возможность участия в проекте по строительству производства «зеленого» водорода в Хабаровском крае с планируемым объемом производства в 350 тыс. тонн в год.

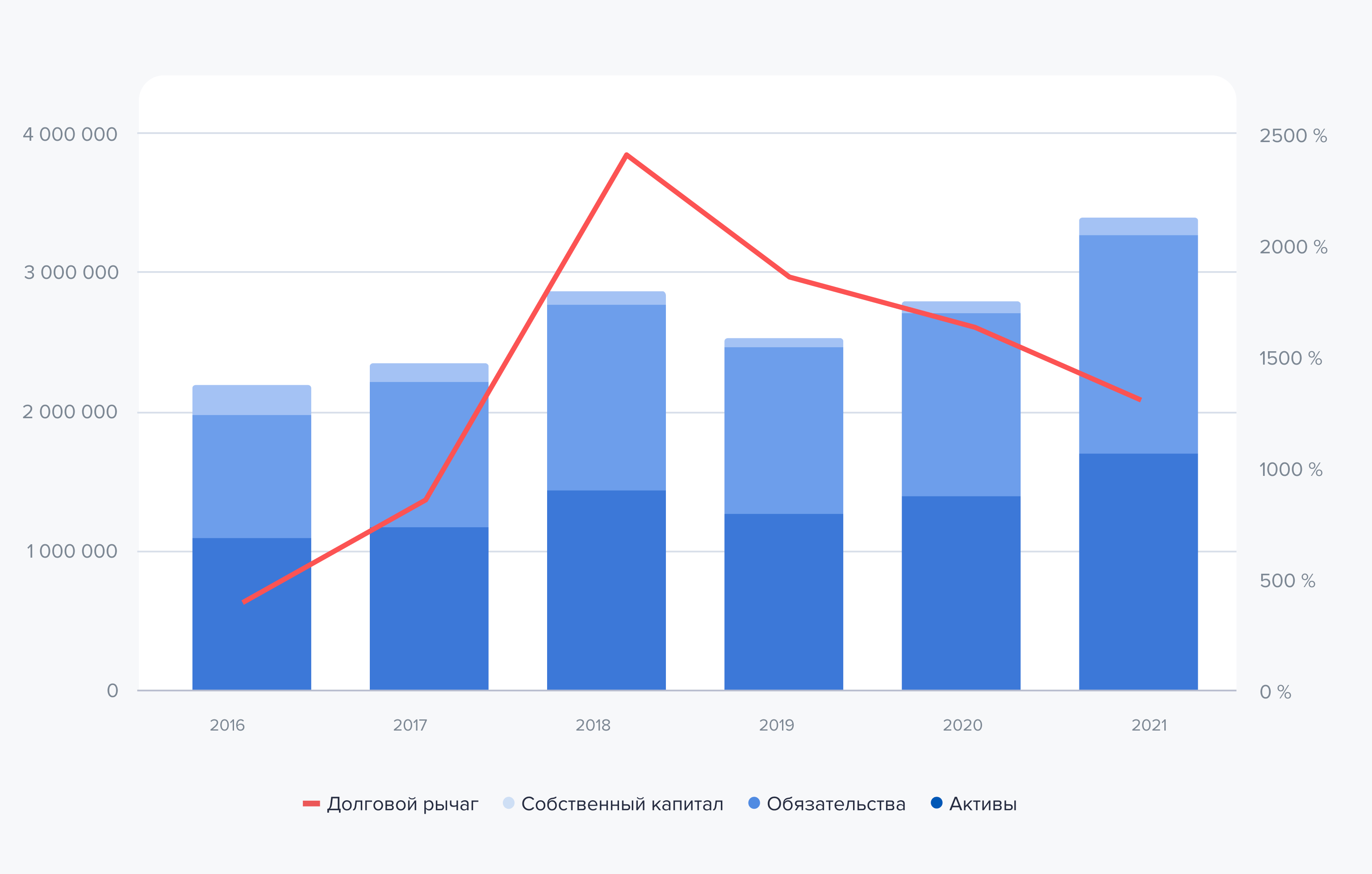

Компания значительно снизила среднюю стоимость долга и оптимизировала график его погашения. На конец 2021 года совокупные финансовые обязательства на уровне корпоративного центра составляли 229 млрд рублей, полностью номинированных в рублях. Из них лишь 17% подлежат погашению в 2022 году.

Динамика выручки и чистой прибыли АФК Система. Источник данных: аналитический отдел ООО ГПБ Инвестиции

Лидеры среди активов АФК Система по динамике роста. Источник данных: аналитический отдел ООО ГПБ Инвестиции

Структура баланса АФК Система. Источник данных: аналитический отдел ООО ГПБ Инвестиции

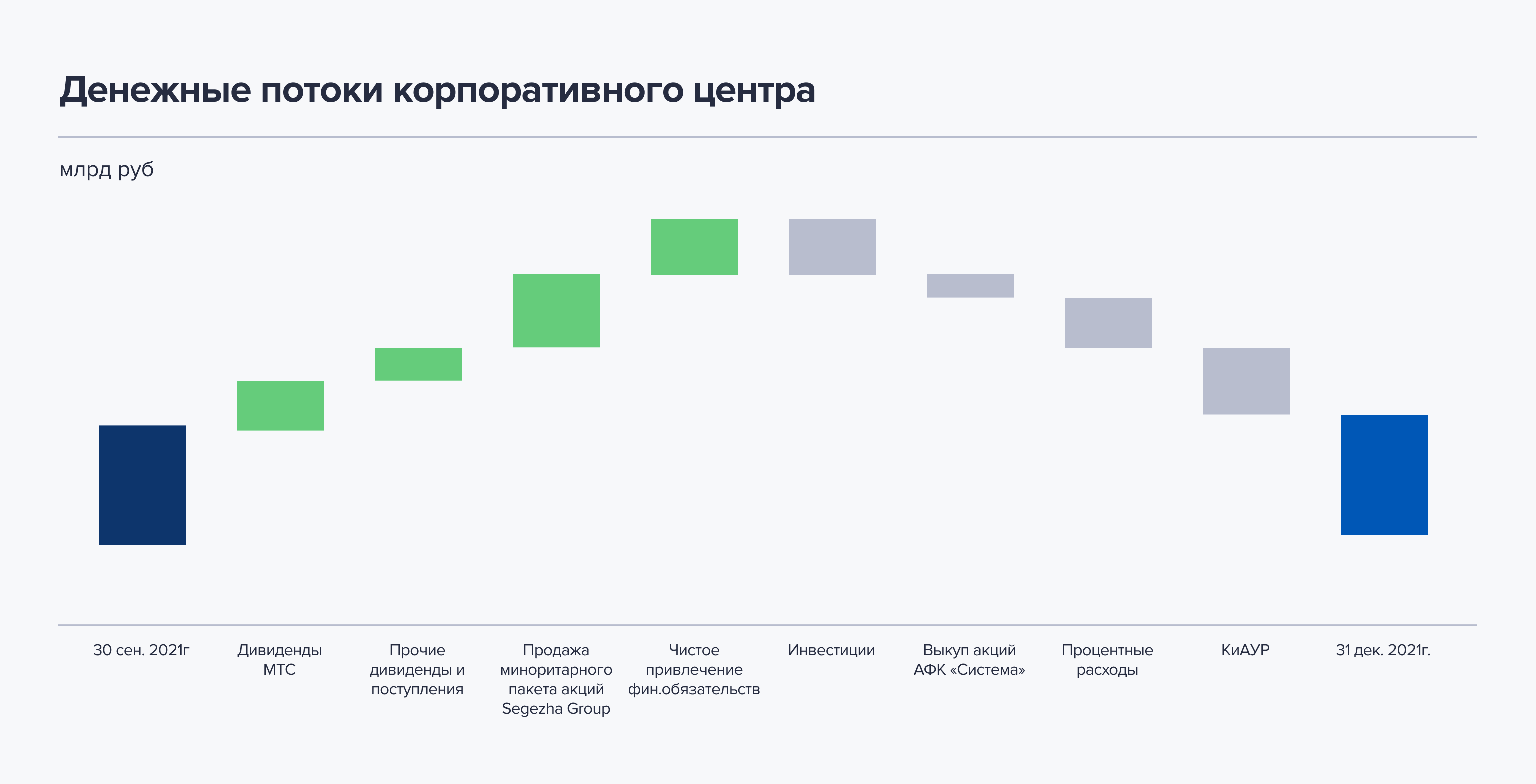

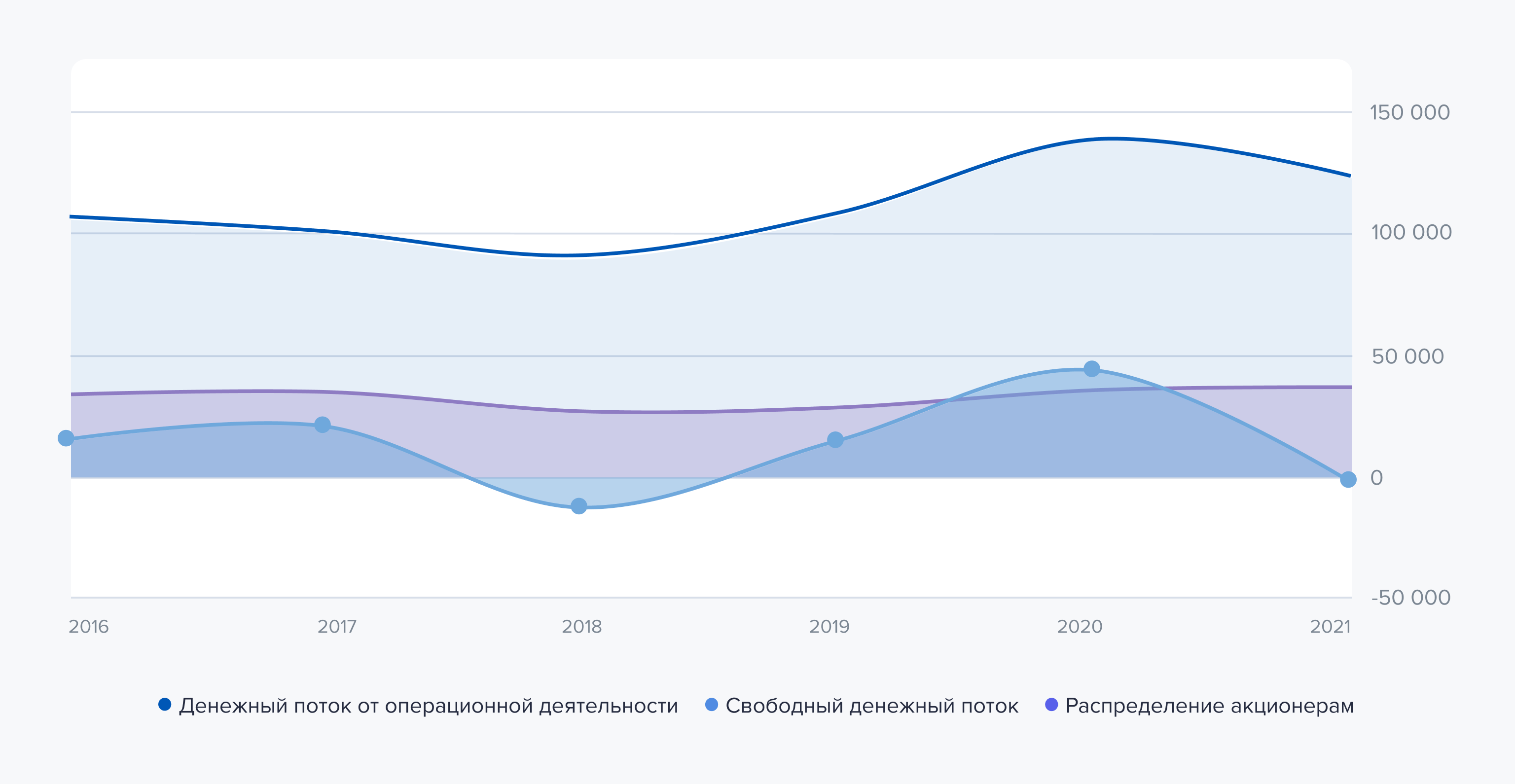

Структура денежных потоков корпоративного центра АФК Система. Источник данных: аналитический отдел ООО ГПБ Инвестиции

Акционерная доходность

АФК Система декларирует, что ее стратегическая цель состоит в обеспечении долгосрочного роста акционерной стоимости. Для этого компания повышает уровень возврата на инвестированный капитал в существующих активах, реинвестирует свободные денежные средства в новые инвестиционные проекты, а также диверсифицирует портфель.

Утвержденная советом директором дивидендная политика на 2021–2023 годы предусматривает выплату дивидендов ежегодно в размере 0,31 рубля на акцию в 2021 году, 0,41 рубля — в 2022 году и 0,52 рубля — в 2023 году. Кроме этого, начиная с 2022 года АФК Система обещала выплачивать дополнительные дивиденды в размере 10% от абсолютного прироста OIBDA за предыдущий год, если рост показателя составит более 5%, а соотношение «чистый долг / OIBDA» не превысит 3.

По итогу 2021 года компания еще не платила дивиденды, однако с учетом сложившейся неопределенности с высокой вероятностью совет директоров примет решение отменить или перенести выплату дивидендов. Кроме этого, АФК Система периодически выкупает собственные акции, накапливая квазиказначейский пакет акций на балансе дочерних компаний. В последующем АФК Система может их погасить, тем самым обеспечив акционерам дополнительную доходность. Также она может продать их на рынке, чтобы привлечь финансирование для инвестиционных проектов.

Структура денежных потоков АФК Система. Источник данных: аналитический отдел ООО ГПБ Инвестиции

Прогноз компании

АФК Система — эта уникальная компания в России по имеющемуся портфелю активов. Он представлен публичными и частными компаниями как из категории развитых со стабильным дивидендным потоком, так и из категории роста и стартапов. Диверсифицированный портфель активов в основном состоит из российских компаний более чем в 15 отраслях экономики, осуществляющих свою деятельность практически на всей территории страны и за рубежом.

МТС, Etalon Group, Segezha Group, МЕДСИ, агрохолдинг СТЕПЬ и активы в недвижимости формируют стабильный, предсказуемый и органически растущий денежный поток. В то же время наличие в портфеле таких компаний роста, как OZON, Биннофарм, Sitronics Group, Электрозавод, и ряда стартап-проектов в перспективе 3–5 лет может создать существенную добавленную стоимость к капитализации корпорации. В числе главных катализаторов роста — потенциальная монетизация через выход на IPO компаний Биннофарм и МЕДСИ, а также агрохолдинга СТЕПЬ.

С начала года стоимость акций компании снизилась почти на 50%, а общее снижение с прошлогодних уровней из-за охлаждения рынка и повышения ставки в России достигло 67%. Фактически представляя собой инвестиционный фонд с диверсифицированным набором активов, в данный момент АФК Система торгуется более чем с 50% дисконтом рыночной капитализации к стоимости своих чистых активов против среднего исторического значения в 25–30%.

Прогнозная цена акций АФК Система — 20 рублей. Потенциал роста — 60% на горизонте до двух лет без учета возможной доходности от выплаты дивидендов и обратного выкупа акций.