Halliburton: обогнала рынок, догоняет сектор

Обновление от 25.04.2023: инвестиционная идея ПОДТВЕРЖДЕНА

Сегодня один из крупнейших представителей американского нефтесервиса Halliburton опубликовал отчётность за первый квартал 2023 года. В прошедшем квартале выручка компании выросла на 32,5% г/г до 5 677 $ млн, EBIT - на 91,2% г/г до $ 977 млн, а скорректированная чистая прибыль на акцию увеличилась на 105,7% г/г до $ 0,72. При этом в квартальном выражении динамика финансовых результатов была нейтральной частично из-за сезонного фактора.

Свободный денежный поток в первом квартале ушёл в отрицательную область, что объясняется сезонным ростом оборотного капитала на $ 728 млн. Несмотря на это, чистый долг Halliburton остался на уровне прошлого года, а в течение первого квартала компания выкупила собственных акций примерно на $ 100 млн (0,3% доходности).

На фоне повышенных цен на нефть американские нефтяники постепенно переходят к увеличению инвестиционной программы, что положительно отражается на нефтесервисном секторе. На этом фоне выручка Halliburton именно в Северной Америке растёт сильнее всего -на 44% г/г. Менеджмент компании отмечает, что предложение на нефтесервисном рынке остаётся ограниченным, что может продолжить поддерживать финансовые результаты Halliburton в будущем.

На наш взгляд, отчётность Halliburton нейтральна для акций компании. Положительная динамика выручки и операционной прибыли отражает восстановление нефтесервисного рынка. При этом темпы снижения долговой нагрузки пока находятся на достаточно скромном уровне, что ограничивает краткосрочный потенциал роста.

Мы сохраняем целевую цену акций Halliburton на уровне $37,6, что соответствует апсайду 10,3%.

Обновление от 30.03.2023: целевая цена ПОНИЖЕНА

Бизнес Halliburton удачно позиционирован для получения выгоды от ожидаемого роста рынка нефтесервиса в ближайшие годы. На ключевом для Halliburton североамериканском рынке на бизнес компании положительно влияет переход многих крупных нефтяников от активного снижения долговой нагрузки к росту добычи, а на международной арене менеджмент выделяет ряд проектов в Латинской Америке и на Ближнем Востоке. При этом с максимумов января акции Halliburton упали почти на 30%, что, на наш взгляд, создает привлекательную возможность для покупок.

Мы понижаем целевую цену по акциям Halliburton с $ 45,0 до $ 37,6, но сохраняем рейтинг "Покупать". Апсайд на конец года составляет 20,1%. Снижение целевой цены преимущественно связано с коррекцией цен на нефть, что умеренно давит на перспективы нефтесервиса.

Halliburton — третья по доле рынка нефтесервисная компания в мире, уступающая лишь Schlumberger и Baker Hughes. Деятельность компании охватывает весь цикл услуг, необходимых для добычи нефти, — от бурения до ввода скважины в эксплуатацию.

Менеджмент Halliburton ожидает многолетнего растущего цикла в нефтесервисе. На крупнейшем для компании рынке США в ближайшие два года EIA прогнозирует рост добычи ЖУВ более чем на 5%. Многие крупные компании постепенно переходят от активного снижения долга к росту капитальных затрат, на фоне чего инвестиционная программа крупнейших нефтяников в 2023 году, как ожидается, превысит уровень допандемийного 2019 года.

Дополнительной мотивации наращивать добычу западным нефтяникам добавляют санкции против РФ. Американские нефтяники стали одними из бенефициаров эмбарго на российскую нефть, и сейчас они активно увеличивают экспорт нефти в ЕС.

В четвертом квартале 2022 года Halliburton продолжила улучшать свои финансовые результаты. Выручка компании выросла на 30,5% г/г, до $ 5 582 млн, скорректированная EBIT — на 77,5% г/г, до $ 976 млн, а скорректированная чистая прибыль на акцию увеличилась на 100,0%, до $ 0,72. Положительная динамика в основном связана с восстановлением нефтесервисного сектора по всему миру.

Рост нефтесервисного сектора, вероятно, и дальше будет трансформироваться в улучшение финансовых показателей Halliburton. Консенсус на 2023 год предполагает рост выручки на 16,3% г/г, до $ 23,6 млрд, а EBITDA — на 26,0% г/г, до $ 5,1 млрд.

У Halliburton неплохой по меркам сектора уровень выплат акционерам. Текущая политика компания предусматривает выплату 50% FCF в качестве дивидендов и бай-бэка. Прогнозная суммарная доходность на 2023 год составляет 2,8%, а на 2024 год — 4,8%.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E и EV/EBITDA за 2023 год относительно аналогов в секторе нефтесервиса. Акции Halliburton выглядят дешевле большинства аналогов преимущественно по мультипликатору P/E. Наша оценка предполагает апсайд 20,1%.

Ключевой риск — снижение цен на нефть, что уменьшит спрос на услуги Halliburton. Другим риском является энергопереход — слишком быстрый уход от ископаемых видов топлива негативно скажется на нефтесервисе.

Обновление от 24.01.2023: инвестиционная идея ПОДТВЕРЖДЕНА

Сегодня один из крупнейших представителей американского нефтесервиса Halliburton опубликовал отчётность за четвёртый квартал 2022 года. В прошедшем квартале выручка компании выросла на 30,5% г/г до 5 582$ млн, скорректированная EBIT - на 77,5% г/г до $ 976 млн, а скорректированная чистая прибыль на акцию увеличилась на 100,0% до $ 0,72.

Несмотря на рост капитальных затрат, свободный денежный поток компании вырос на 122,1% г/г. На этом фоне Halliburton продолжает снижать чистый долг, который уменьшился на 8,0% г/г и на 5,5% г/г. Краткосрочно сокращение долговой нагрузки является одним из основных приоритетов компании. Отметим, что в годовом выражении рост FCFбыл относительно небольшим (10,7% г/г), что преимущественно связано с ростом оборотного капитала. Полагаем, что в следующем году рост оборотного капитала остановится, в связи с чем снижение долга может ускориться. Кроме того, рост финансовых результатов позволил Halliburton увеличить квартальный дивиденд на 33% до $ 0,16 (0,4% доходности).

Ключевым драйвером годового роста финансовых результатов стало восстановление нефтесервисного сектора в целом. Рекордные с 2014 цены на нефть и стремление снизить зависимость от российских углеводородовпостепенно приводятк повышению уровнякапитальных расходовамериканских нефтегазовых компаний, что положительно влияет на нефтесервисный сектор. Менеджмент отмечает, что объём заказов в Северной Америке находится на повышенном для этого времени года уровне, что, вероятно, будет и дальше поддерживать финансовые результаты Halliburton.

На наш взгляд, отчётность Halliburton нейтральна для акций компании. Положительная динамика выручки и операционной прибыли отражает восстановление нефтесервисного рынка. При этом темпы снижения долговой нагрузки пока находятся на достаточно скромном уровне, что ограничивает краткосрочный потенциал роста.

Мы сохраняем целевую цену акций Halliburton на уровне $45,0, что соответствует апсайду 10,9%.

Обновление от 20.07.2022: инвестиционная идея ПОДТВЕРЖДЕНА

Сегодня один из крупнейших представителей американского нефтесервиса Halliburton опубликовал отчётность за второй квартал 2022 года. В прошедшем квартале выручка компании выросла на 36,9% г/г до 5074 $ млн, EBIT снизилась на 13,8% г/г до $ 374 млн, а скорректированная чистая прибыль на акцию увеличилась на 88,5% до $ 0,49.

Отметим, что снижение EBIT и нескорректированной чистой прибыли связано с обесценением активов на $ 344 млн из-за ухода компании из РФ. Без учёта данного фактора EBIT выросла на 65,4% г/г. Ранее менеджмент Halliburton уже сообщал о планах по уходу из России, а также отмечал, что на РФ приходится лишь 2% бизнеса компании – меньше, чем у конкурентов сопоставимого размера.

Несмотря на рост оборотного капитала, свободный денежный поток компании вырос на 56,6% г/г. На этом фоне Halliburton продолжает снижать чистый долг, что является одним из основных краткосрочных приоритетов компании. Полагаем, что во втором полугодии оборотной капитал перейдёт к снижению, что позволит ускорить уменьшение чистого долга.

Ключевым драйвером годового роста финансовых результатов стало восстановление нефтесервисного сектора в целом. Страны ОПЕК+ постепенно возвращают добычу к доковидному уровню, что положительно влияет на выручку международного сегмента Halliburton. Рекордные с 2014 цены на нефть постепенно приводят к повышению уровня капитальных расходов и американских нефтегазовых компаний. Менеджмент сообщает, что именно клиенты компании в западном полушарии стали основным драйвером роста EBIT сегмента "Освоение скважин и добыча" на 57,4% г/г.

На наш взгляд, отчётность Halliburton умеренно позитивна для акций компании. Положительная динамика выручки и операционной прибыли отражает восстановление нефтесервисного рынка. При этом пока что компания находится только в середине цикла снижения долговой нагрузки, что ограничивает возможности по выплатам акционерам и позитив от роста финансовых результатов.

Мы сохраняем целевую цену акций Halliburton на уровне $45,0 и рейтинг "Покупать" для них.

Исходная идея:

Бизнес Halliburton (NYSE: HAL) удачно позиционирован для получения выгоды от ожидаемого роста рынка нефтесервиса в ближайшие годы.

На ключевом для Halliburton североамериканском рынке восстановление исторической корреляции цен на нефть и буровой активности будет способствовать развитию бизнеса. На международной арене ключевыми положительными тенденциями являются восстановление добычи со стороны ОПЕК+ и возможность устранения накопившегося недоинвестирования в разведке и добыче.

Мы повышаем целевую цену по акциям Halliburton с $ 30,4 до $ 45,0. Это соответствует рейтингу "Покупать" и апсайду 17,4% в перспективе 12 мес. Повышение целевой цены преимущественно связано с существенно улучшившимся среднесрочным прогнозом относительно нефтесервисной отрасли, что вызвано стабилизацией цен на нефть на повышенных уровнях.

Менеджмент Halliburton ожидает многолетнего растущего цикла в нефтесервисе. На крупнейшем для компании рынке США буровая активность существенно отстала от цен на нефть.

Мы полагаем, это временное явление, связанное с осторожностью в стратегиях компаний при выходе из кризиса. Уже сейчас наблюдается постепенное восстановление буровой активности, в связи с чем EIA ожидает, что добыча ЖУВ в США в ближайшие два года увеличится на 10%, до 22 млн б/с.

Дополнительной мотивации наращивать добычу западным нефтяникам добавляет конфликт на Украине. В текущих реалиях большинство западных стран имеют планы по постепенному отказу от российской нефти, и один из способов сделать это - самостоятельно нарастить добычу. Отметим также, что на международный бизнес Halliburton продолжает положительно влиять восстановление добычи со стороны стран ОПЕК+.

В первом квартале 2022 года Halliburton продолжил улучшать свои финансовые результаты. Выручка Halliburton выросла на 24,1% г/г, до $ 4 284 млн, EBIT - на 38,1% г/г, до $ 511 млн, а скорректированная чистая прибыль на акцию увеличилась в 1,8 раза, до $ 0,35. Положительная динамика в основном связана с восстановлением нефтесервисного сектора по всему миру.

У Halliburton невысокий уровень выплат акционерам. На данный момент упор делается на снижении долговой нагрузки, которая к 2023 году может достигнуть 0,6 "Чистый долг / EBITDA".

В начале года ежеквартальные дивиденды были увеличены в 2,7 раза кв/кв, однако ожидаемая дивидендная доходность на 2022 год составляет 1,3%.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E и EV/EBITDA за 2022 и 2023 гг. относительно аналогов в секторе нефтесервиса. Акции Halliburton выглядят дешевле большинства аналогов преимущественно по мультипликатору P/E. Наша оценка предполагает апсайд 17,4%.

Ключевой риск - снижение цен на нефть, что уменьшит спрос на услуги Halliburton. Другим риском является энергопереход - слишком быстрый уход от ископаемых видов топлива негативно скажется на нефтесервисе.

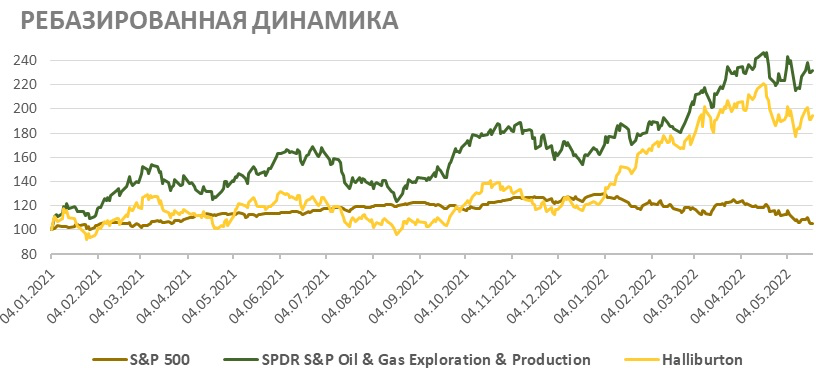

Акции на фондовом рынке

С начала 2021 года акции Halliburton, как и весь нефтесервисный сектор, опередили широкий рынок, однако отстали от отраслевого нефтегазового ETF. Опережение индекса S&P 500, конечно, связано с сильным перформансом цен на нефть и повышением спроса на нефтесервисные услуги. При этом более слабый, чем у сектора, перформанс, на наш взгляд, является временным и связан с тем, что нефтесервисный бизнес с лагом выигрывает от роста цен на нефть. По мере восстановления буровой активности в США, смягчения сделки ОПЕК+ и активизации усилий западных стран по уходу от российской нефти полагаем, что данное расхождение будет устранено.

С технической точки зрения на недельном графике акции Halliburton торгуются в рамках среднесрочного восходящего канала. Ближайшими сопротивлениями являются предыдущий локальный максимум у отметки $ 42,8 и уровень $ 46,3.