Мечел: Чувство снижающегося долга

«Мечел» — крупная вертикально интегрированная российская промышленная группа с ключевыми активами в горной добыче, чёрной металлургии и электроэнергетике. В последние годы около 80% внешней выручки горнодобывающего сегмента и 30% выручки металлургического бизнеса компании направлялось на экспорт.

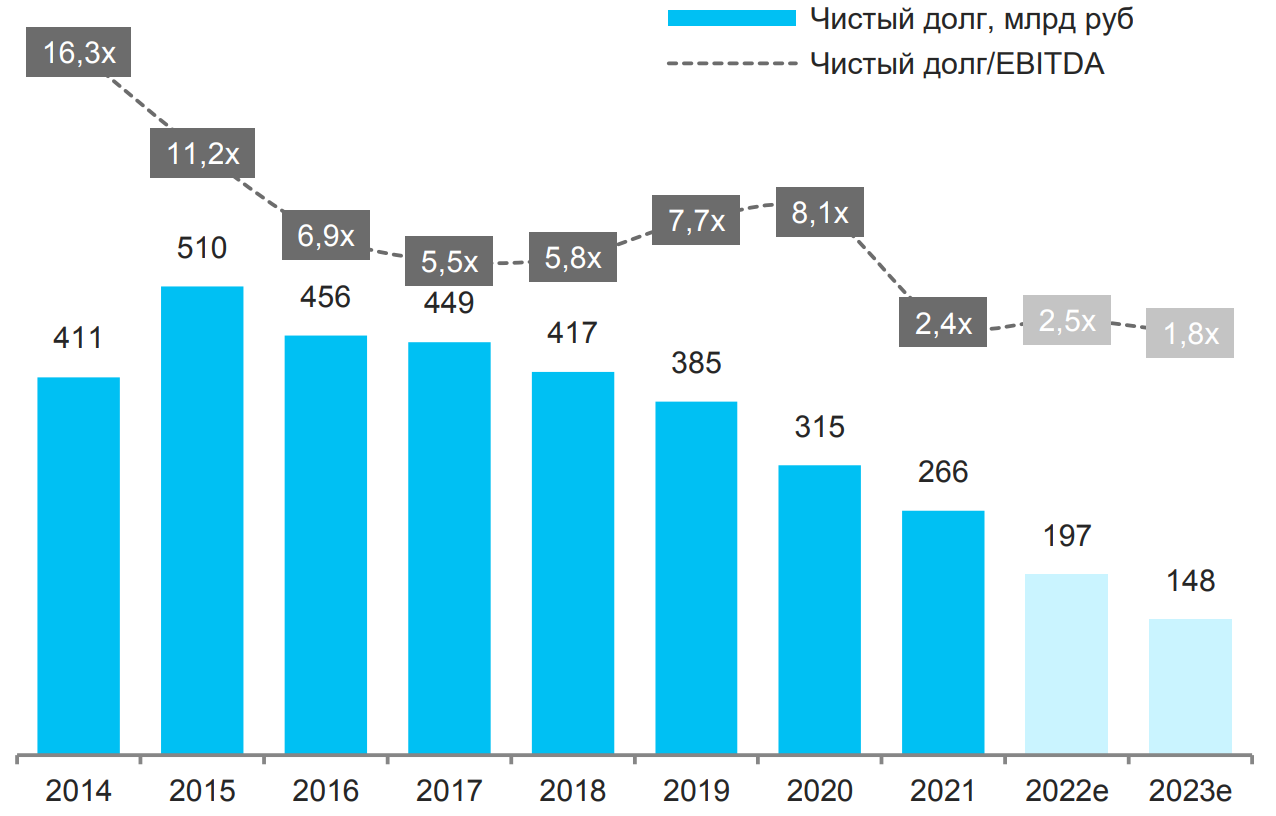

Многие годы основной проблемой «Мечела» была избыточная долговая нагрузка, из-за чего компания эпизодически балансировала на грани реального дефолта. Однако по итогам 2021 года за счёт сильной конъюнктуры на основных рынках, подкреплённой благоприятным курсом рубля, компания вышла на исторические рекорды по выручке и EBITDA, сократив леверидж до комфортных 2,3x.

Рекордные цены на коксующийся уголь в первой половине 2022 года позволили «Мечелу» и дальше сокращать задолженность. Так, в феврале 2022 года компания досрочно погасила кредит ВТБ на $341 млн. Учитывая, что доля капитализации «Мечела» в EV составляет лишь около 13%, гашение долга опережающими темпами создаёт хорошую базу для роста котировок его акций.

Инвестиционные тезисы

- Снижение долговой нагрузки

Многие годы основной проблемой «Мечела» была избыточная долговая нагрузка, из-за чего компания эпизодически балансировала на грани реального дефолта. Однако продажа Эльгинского месторождения в 2020 году и сильные финансовые результаты в 2021 году позволили компании за два года снизить размер чистого долга примерно на 40%. Очевидно, данный тренд продолжился и в прошлом году, учитывая исключительно высокие цены на металлургический уголь в январе — июне. Во всяком случае в феврале «Мечел» досрочно погасил часть долга ВТБ в размере $341 млн (т.е. около 10% чистого долга на конец 2021 года). При этом, поскольку на текущий момент доля капитализации компании в EV (чистый долг + рыночная стоимость обыкновенных акций) составляет лишь около 13%, то гашение существенного объёма долга создаёт хорошую базу для роста котировок акций «Мечела».

- Благоприятная конъюнктура на угольном рынке

Коксующийся уголь имеет критически важное значение для производства стали, и потому спрос на него в масштабах глобальной экономики видится стабильным на долгосрочном горизонте. В среднесрочной же перспективе выход экономики Китая из жёсткого антиковидного трёхлетнего карантина вместе с масштабным пакетом стимулирующих мер может стать существенным драйвером как для роста производства стали в Поднебесной, так и для увеличения спроса на коксующийся уголь. С начала года австралийский бенчмарк уже подорожал на 20% и вновь превысил отметку в $300 за тонну. Это создаёт хороший задел для сильных финансовых результатов «Мечела» как минимум на старте 2023 года.

- Девальвация рубля

Рубль резко укрепился в середине прошлого года на фоне рекордного профицита торгового баланса. Впрочем, по нашим прогнозам, ситуация здесь будет меняться не в пользу российской валюты на фоне сокращения экспортных доходов и восстановления объёмов импорта. Ожидаемая девальвация рубля, очевидно, положительно отразится на финансовых показателях российских экспортёров. Учитывая, что существенная доля выручки «Мечела» приходится на экспорт, группа, очевидно, также станет непосредственным бенефициаром данного процесса.

Оценка стоимости

Для определения целевой цены акций «Мечела» мы используем метод дисконтирования денежных потоков (DCF), поскольку специфику бизнеса компании, макроэкономические предпосылки и особенности структуры капитала целесообразно отражать именно с помощью данного подхода.

В результате проведённой оценки целевая цена акций «Мечела» на горизонте 12 месяцев получается равной 185 рублям за бумагу, что подразумевает потенциал роста на уровне 61% к текущим котировкам и соответствует рекомендации ПОКУПАТЬ.

Риски

- Усугубление геополитических рисков в среднесрочной перспективе может оказать сильное негативное воздействие на российский фондовый рынок в целом и акции «Мечела» в частности.

- Цены на металлургический уголь и сталь, как и прочее сырье, будучи подверженными цикличности, в перспективе могут скорректироваться, в результате чего финансовые показатели «Мечела» окажутся хуже наших ожиданий.

- Опережающая инфляция издержек и существенные дисконты к цене на российский уголь относительно бенчмарков на экспортных рынках могут негативно отразиться на операционной марже и денежных потоках «Мечела», что сократит возможности компании для быстрого снижения совокупной задолженности.