Алрос и необычный кросс

Драйверы

Обновление от 12.08.2024: инвестиционная идея ПОДТВЕРЖДЕНА

«Алроса»: сильные результаты за первое полугодие 2024 года

Сегодня ПАО «Алроса» опубликовала финансовые результаты по МСФО за 1 пол. 2024 г.

Благодаря реализации запасов, выручка выросла на 36% п/п и составила 179 млрд рублей (-6% г/г). Скорректированная EBITDA за полугодие составила, по нашим оценкам, 65 млрд руб., превысив консенсус-прогноз на 11%.

Свободный денежный поток (FCF) в 1п24 составил 36 млрд руб. (доходность 8%) на фоне реализации накопленных ранее запасов, что оказалось на 17% выше оценок консенсуса и примерно соответствовало нашим ожиданиям.

Согласно дивидендной политике компании, выплата может составить 100% свободного денежного потока (4, 9 руб. на акцию), но не менее 50% чистой прибыли (2, 5 руб. на акцию).

Сохраняем положительный долгосрочный взгляд на акции «Алросы» на фоне привлекательной оценки: акции компании торгуются с мультипликатором EV/EBITDA 12M 3, 6х — дисконт ~40% к среднеисторическим значениям.

Обновление от 28.05.2024: инвестиционная идея ПОДТВЕРЖДЕНА

«Алроса»: компания опубликовала РСБУ за 1-й квартал 2024 года

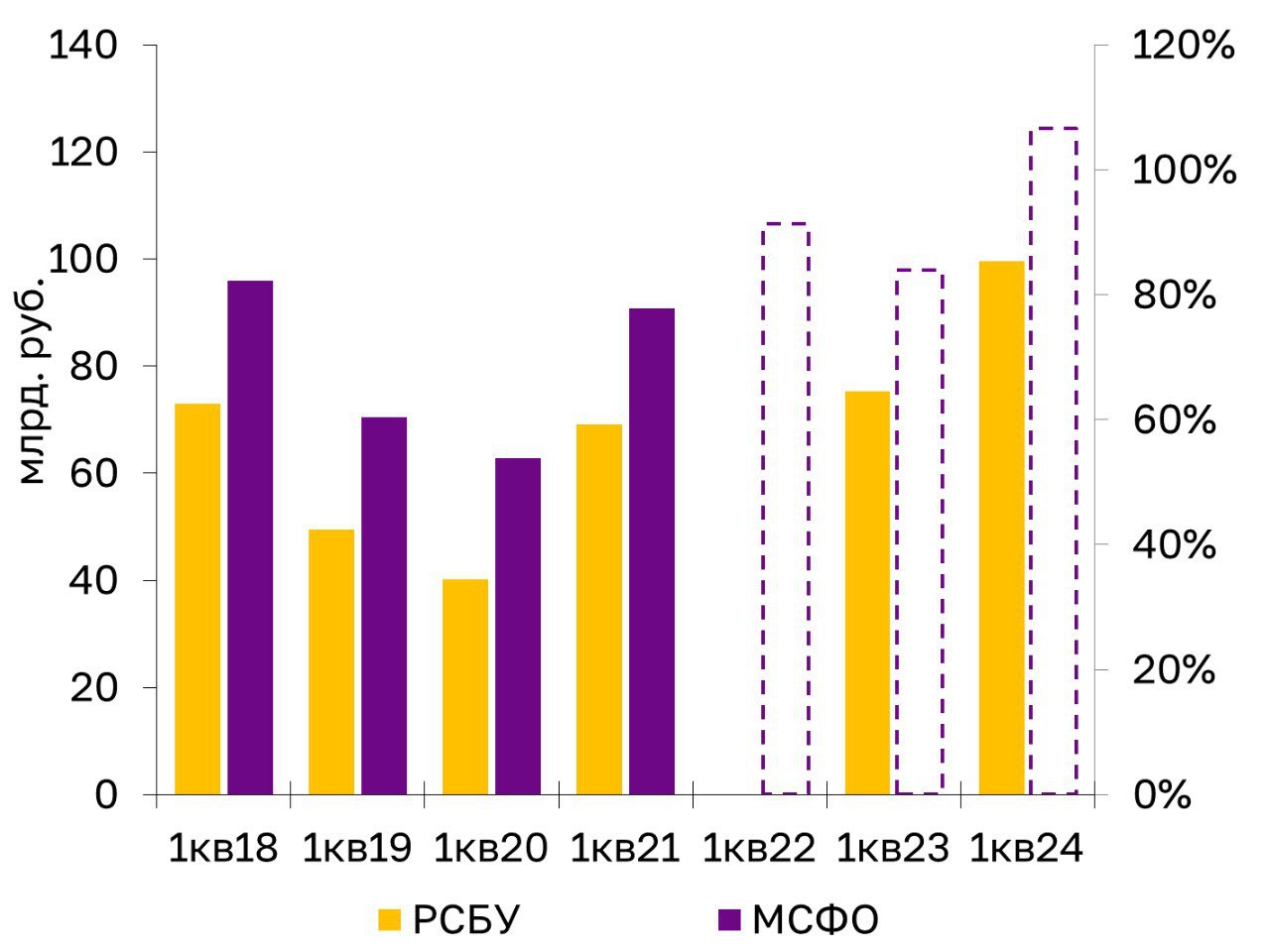

Сегодня ПАО «Алроса» (входит в «Горячую десятку» России) опубликовала финансовые результаты по РСБУ за 1-й кв. 2024 г. Выручка выросла на 32% г/г и составила 99,6 млрд рублей (x3,1 кв/кв).

Исходя из исторических данных, выручка по РСБУ в среднем на 20-25% ниже, чем консолидированный показатель группы по МСФО. Таким образом, продажи за квартал могли составить 120-130 млрд рублей. С учетом этих цифр, по нашим оценкам, доходность FCF может составить 12-14% за 1-е пол. 2024 г.

Дивидендная политика компании предполагает выплату 100% FCF при текущем уровне долговой нагрузки, что может быть основным позитивным триггером в акциях компании.

Хотя низкие продажи De Beers говорят о все еще слабом рынке, с учетом высокого уровня продаж ювелирных изделий в США и Китае (совместно ~65% мирового рынка), ожидаем начала восстановления рынка на горизонте 3-6 месяцев.

При текущих ценах доходность FCF на год вперед без учета продажи запасов составляет 12%. Считаем, что восстановление цен может потенциально добавить еще 5-10 п.п. к доходности, которая также может полностью транслироваться в дивиденды, если учитывать низкую долговую нагрузку.

Подтверждаем позитивный взгляд на бумаги «Алросы», учитывая вероятную реализацию запасов в 1-м кв. 2024 г. и ожидаемое восстановление рынка. Также отмечаем привлекательную оценку — акции компании торгуются с мультипликатором EV/EBITDA 12M 4,1х — дисконт ~30% к среднеисторическим значениям.

Обновление от 28.02.2024: инвестиционная идея ПОДТВЕРЖДЕНА

«Алроса» — приятный сюрприз по EBITDA во 2-м полугодии 2023 года

Сегодня «Алроса» раскрыла финансовые результаты за 2-е пол. 2023 г. — выручка компании восстановилась на 25% г/г, несмотря на добровольную приостановку продаж алмазов в сентябре-октябре 2023 г. EBITDA также выросла на 60% г/г (+15% против наших ожиданий).

Между тем FCF (свободный денежный поток) «Алросы» оказался негативным, снизившись до -19 млрд руб. во 2-м пол. 2023 г. (с положительного уровня 18,1 млрд руб. в 1-м пол. 2023 г.), в том числе из-за более высокого накопления оборотного капитала и кап. затрат, чем мы ожидали.

Мы ожидаем, что в апреле наблюдательный совет «Алросы» традиционно рассмотрит вопрос об объявлении дивидендов по итогам 2023 г. В базовом сценарии мы ожидаем выплату 50% чистой прибыли за 2-е пол. 2023 г., что составит ~3% див. доходности за полугодие.

Сохраняем положительный среднесрочный взгляд на «Алросу» ввиду перспектив восстановления рынка алмазов на горизонте 3-9 месяцев и низкой оценки. При текущих ценах и курсе рубля акции «Алросы» торгуются с мультипликатором EV/EBITDA 12M 3,8x (дисконт ~35% к среднеисторическому уровню). Доходность FCF на 2024 г. может составить ~10%.

Исходная идея:

«Алроса» — что продажи De Beers говорят о рынке в начале 2024 года?

Продажи крупнейшего конкурента «Алросы» — производителя алмазов De Beers — сократились на 19% г/г до $370 млн в ходе первого цикла в 2024 г. (против -67% г/г в 10 цикле 2023 г.) — на уровне ожиданий источников в индустрии. Между тем продажи компании остались на ~40% ниже исторического уровня.

По словам генерального директора De Beers, устойчивый спрос на бриллианты в США в период зимних праздников 2023 г. и возобновление импорта алмазов в Индии в декабре 2023 г. поддержали алмазную отрасль. Тем не менее компания не ожидает быстрого восстановления спроса на алмазы, учитывая неопределенные перспективы экономического роста в крупных экономиках.

Несмотря на снижение цен на алмазное сырье De Beers на ~10% в начале 2024 г., низкие объемы продаж указывают на всё ещё высокий уровень запасов в отрасли. На наш взгляд, новость является умеренно негативной для настроений на алмазном рынке, но мы продолжаем внимательно следить за новостями и индустриальными данными.

Хотя краткосрочно мы осторожно смотрим на «Алросу», сохраняем положительный среднесрочный взгляд на компанию ввиду перспектив восстановления рынка на горизонте 3-9 месяцев и привлекательной оценки. При текущих ценах и курсе рубля акции «Алросы» торгуются с мультипликатором EV/EBITDA 12M 3,6x (дисконт ~40% к среднеисторическому уровню). Доходность FCF на 2024 г. может составить 8-11%.