АЛРОСА - бриллианты формируются под давлением

Драйверы

Обновление от 09.08.2024: инвестиционная идея ПОДТВЕРЖДЕНА

АЛРОСА: Прогноз результатов (1П24 МСФО)

12 августа АЛРОСА представит финансовые результаты по МСФО за 1-е полугодие 2024 г. Мы ожидаем, что выручка компании снизится на 8, 1% г/г, до 172, 9 млрд руб., EBITDA – на 32, 8% г/г, до 57, 7 млрд руб., с рентабельностью 33, 4% против 45, 6% годом ранее. Свободный денежный поток составит 26, 2 млрд руб., что соответствует 3, 6 руб. на акцию (полугодовая доходность 5, 9% к текущим котировкам). Однако совет директоров даст рекомендацию по дивидендам за 1-е полугодие 2024 г. позже, не раньше конца августа. Мы подтверждаем рекомендацию «Покупать» для бумаг АЛРОСА с целевой ценой 101 руб.

Обновление от 16.04.2024: инвестиционная идея ПОДТВЕРЖДЕНА

АЛРОСА: Дивиденд (2П 2023)

Совет директоров АЛРОСА рекомендовал финальный дивиденд за 2-е полугодие 2023 г. в размере 2,0 руб. на акцию (в дополнение к выплате за 1-е полугодие в размере 3,8 руб. на акцию) с доходностью 2,6% к текущим котировкам. Так как во 2-м полугодии Индия на 2 месяца приостановила импорт алмазов, свободный денежный поток компании ушел в отрицательную зону на фоне роста оборотного капитала, поэтому совокупный объем дивидендов за 2023 г. был рассчитан исходя из 50% чистой прибыли по МСФО. В 2024 г. мы ожидаем распродажу избыточных запасов, что окажет положительный эффект на оборотный капитал в размере 25-30 млрд руб.

Мы подтверждаем рекомендацию «Покупать» для бумаг АЛРОСА с целевой ценой 101 руб.

Обновление от 27.02.2024: инвестиционная идея ПОДТВЕРЖДЕНА

АЛРОСА: Прогноз результатов (2П23 МСФО)

28 февраля АЛРОСА представит финансовые результаты по МСФО за 2-е полугодие и весь 2023 г. Согласно нашим расчетам, выручка АЛРОСА во 2-м полугодии 2023 г. составит 141,6 млрд руб., EBITDA – 46,8 млрд руб. с рентабельностью 33,1%. По итогам всего 2023 г. выручка компании достигнет 331,8 млрд руб., EBITDA – 130,3 млрд руб. с рентабельностью 39,3%.

Тем не менее, вследствие двухмесячной паузы в продажах на фоне приостановки закупок алмазного сырья Индией АЛРОСА во 2-м полугодии 2023 г. была вынуждена значительно нарастить запасы, в результате чего свободный денежный поток компании в 2023 г. окажется близок к нулю. Согласно дивидендной политике АЛРОСА направляет акционерам не менее 50% чистой прибыли по МСФО, которая по итогам 2023 г. должна составить 74,6 млрд руб.

Таким образом, мы считаем, что в дополнение к выплатам за 1-е полугодие 2023 г. в размере 3,8 руб. на акцию дивиденд АЛРОСА за 2-е полугодие составит 1,3 руб. на акцию (доходность 1,8%), однако мы ожидаем рекомендацию не раньше апреля 2024 г. Несмотря на скромные результаты 2-го полугодия 2023 г., мы оптимистично смотрим на перспективы компании в 2024 г. и ожидаем распродажу запасов на фоне возобновления закупок со стороны Индии, что окажет положительное влияние на свободный денежный поток.

Мы подтверждаем рекомендацию «Покупать» для бумаг АЛРОСА с целевой ценой 101 руб.

Исходная идея:

Бумаги АЛРОСА, за последний год сильно отставшие от ключевых российских индексов, к середине августа взлетели выше 93 руб. и практически нивелировали разрыв. Однако сейчас котировки скорректировались к 70 руб. на фоне слабого спроса на алмазы со стороны Индии.

На наш взгляд, в среднесрочной перспективе бумаги компании могут находиться под давлением, что может сформировать удачный момент для покупки, принимая во внимание сильные фундаментальные позиции компании на длительном горизонте.

Среди долгосрочных драйверов роста котировок мы выделяем объявленные дивиденды за 1-е полугодие 2023 г. (что в российском секторе металлов и добычи является редкостью), высокую форвардную доходность за 2024 г. и потенциальные доп. выплаты из избыточного кэша, скромную оценку по мультипликаторам (на наш взгляд, компания заслуживает премии к аналогам), а также ослабление рубля, которое полноценно отразится на показателях лишь во 2-м полугодии 2023 г.

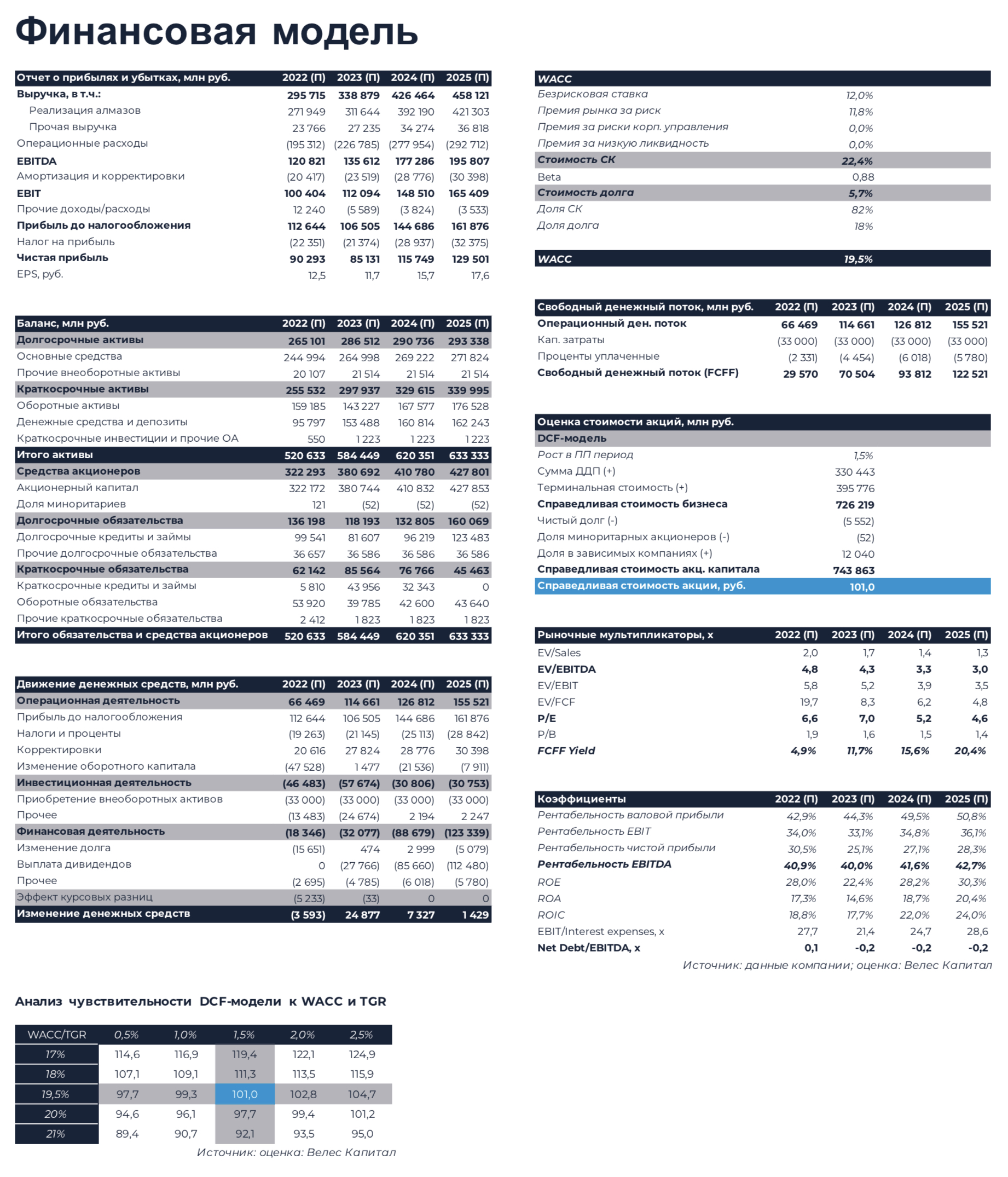

Мы устанавливаем целевую цену для бумаг АЛРОСА на уровне 101 руб. с потенциалом роста на 44% и рекомендацией «Покупать».

Финансовые показатели

Несмотря на включение АЛРОСА в SDN- лист OFAC в апреле 2022 г., компания смогла адаптироваться под новые условия и по итогам 2-го квартала 2023 г. нарастить выручку на 8,7% г/г, EBITDA – на 11,3% г/г. Судя по оперативной статистике GJEPC, Индия не планирует отказываться от российского алмазного сырья, что в совокупности с ослаблением рубля позволяет нам ожидать позитивную динамику финансовых результатов АЛРОСА в 2023-2024 гг. Согласно нашим расчетам, компания нарастит EBITDA на 12,2% и 30,7% в 2023-2024 гг. соответственно.

Дивиденды

По итогам 1-го полугодия 2023 г. Набсовет АЛРОСА рекомендовал дивиденды в размере 3,8 руб. на акцию (полугодовая доходность 5,4%), что соответствует 50% чистой прибыли по МСФО. Согласно нашим расчетам, во 2-м полугодии 2023 г. выплата компании составит 3,3 руб. на акцию (полугодовая доходность 4,7%), а в 2024 г. благодаря ослаблению рубля совокупный дивиденд увеличится до 12,7 руб. на акцию, что обеспечит весьма привлекательную доходность к текущей цене на уровне 18,1%. Также мы допускаем, что АЛРОСА может направить избыточный кэш на специальные выплаты акционерам, объем которых, по нашей оценке, может составить до 10,7 руб. на акцию (доходность 15,3%).