АЛРОСА: На гребне продаж

Обновление от 14.08.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

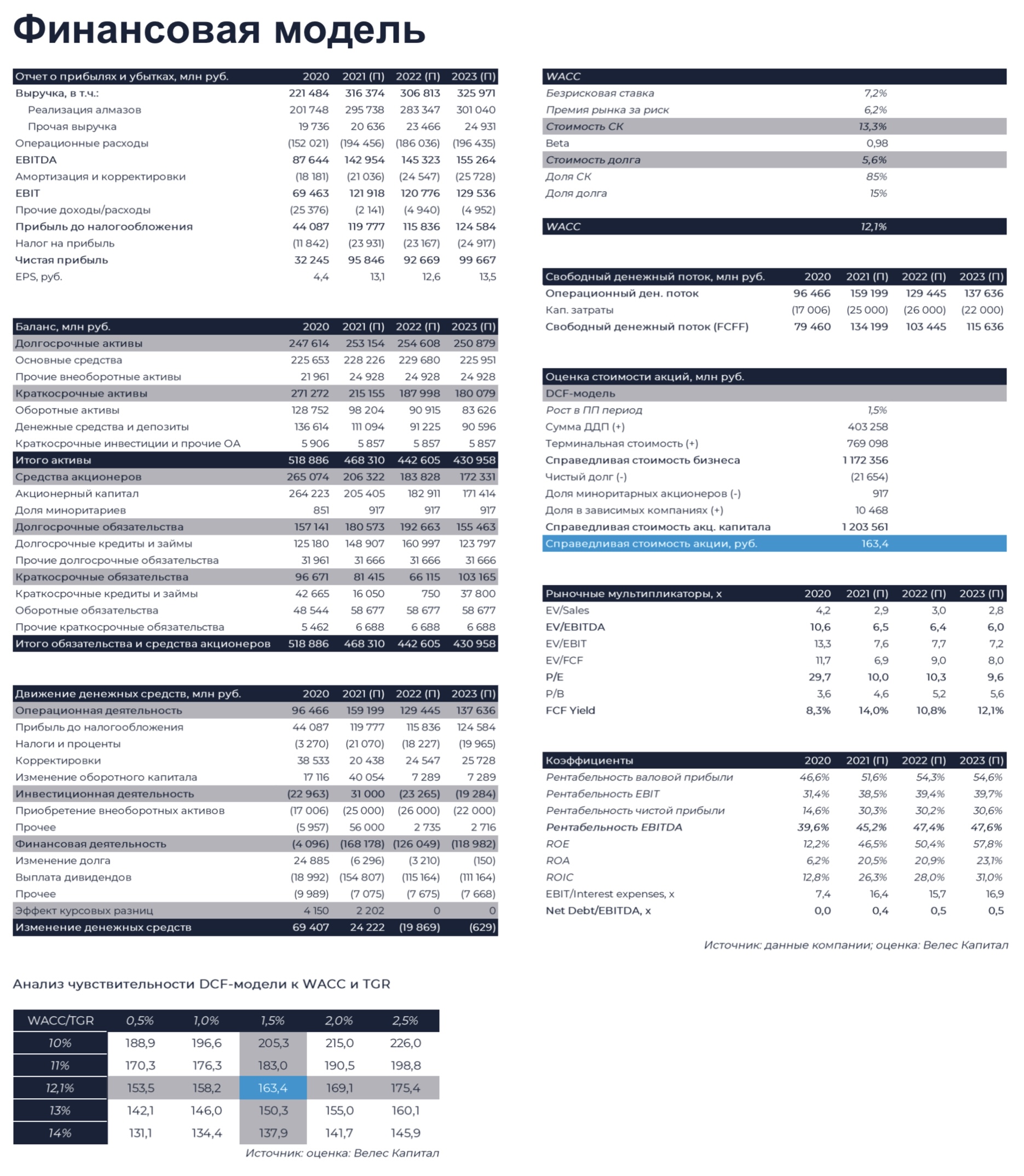

АЛРОСА представила сильные финансовые результаты за 2-й квартал 2021 г. После распродажи запасов компания не имеет ресурсов для дальнейшего наращивания продаж, поэтому с 3-го квартала мы ожидаем возвращение операционных результатов к среднеисторическим значениям. Несмотря на нормализацию финансовых показателей, АЛРОСА по-прежнему является привлекательной дивидендной акцией с форвардной доходностью не менее 11%. Дефицит алмазов и бурный рост потребления будут способствовать увеличению цен реализации, что компенсирует снижение реализации. Результаты июльских продаж (333 млн долл.) свидетельствуют об устойчивом спросе на продукцию компании в 3-м квартале 2021 г. Мы сохраняем позитивный взгляд на бумаги АЛРОСА и подтверждаем целевую цену на уровне 163,4 руб. с рекомендацией «Покупать».

Финансовые показатели. По итогам 2-го квартала 2021 г. АЛРОСА нарастила выручку на 3% к/к, до 93,5 млрд руб. (консенсус 91,5 млрд руб.), благодаря росту средней цены реализации и улучшения продуктового микса. EBITDA увеличилась на 36% к/к, до 45,5 млрд руб. (консенсус 44,2 млрд руб.), рентабельность превысила 40%. Свободный денежный поток снизился на 77% к/к, до 12 млрд руб., вследствие оттока средств в оборотный капитал, обусловленный, в основном, нормализацией уровня авансов от покупателей. АЛРОСА подтвердила производственный план на 2021 г. (31,5 млн карат алмазов с возможностью роста на 5%) и уменьшила прогноз по CAPEX с 25 до 21 млрд руб. в связи с переносом сроков платежей.

Долговая нагрузка. На конец июня чистый долг АЛРОСА остался в отрицательной зоне и составил -29,9 млрд руб. Всего за 2-й квартал 2021 г. компания погасила банковских кредитов на сумму 42,7 млрд руб. Активное гашение долга и отсутствие выплат акционерам (дивиденды за 2-е полугодие 2020 г. будут выплачены в 3-м квартале 2021 г.) обусловили резкое снижение долговой нагрузки. Мы ожидаем, что после двух дивидендных траншей во 2-м полугодии чистый долг на конец 2021 г. составит 58,1 млрд руб., а значение чистый долг EBITDA достигнет 0,4х.

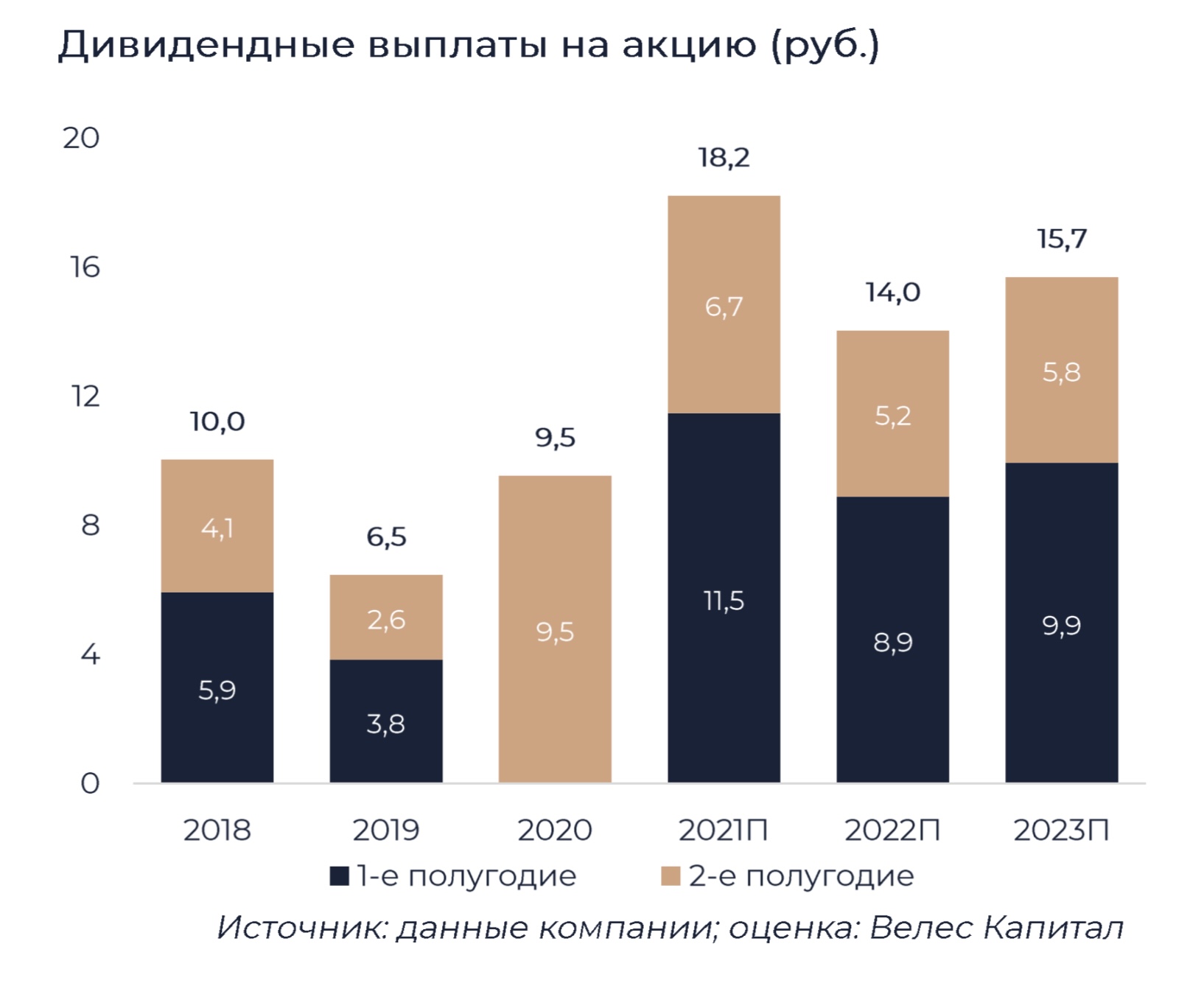

Дивиденды. Наблюдательный совет АЛРОСА даст рекомендацию по дивидендам за 1-е полугодие 2021 г. в конце августа. При значении чистый долг/EBITDA ниже 0,0х (на данный момент показатель равен -0,2х) компания может выплачивать свыше 100% свободного денежного потока. FCFF за 1-е полугодие 2021 г. составил 64,7 млрд руб., что в случае 100%-го распределения обеспечит дивиденд в размере 8,8 руб. на акцию. Мы не видим препятствий для распределения более 100% свободного денежного потока на выплаты акционерам, особенно с учетом того, что на конец 2021 г. долговая нагрузка будет по-прежнему низкой. Однако не стоит исключать, что менеджмент проявит осторожность, поэтому 8,8 руб. на акцию можно рассматривать как минимальный уровень выплат. Во 2-м полугодии 2021 г. мы ожидаем, что АЛРОСА получит 48,8 млрд руб. FCFF и выплатит полугодовой дивиденд в размере 6,6 руб. на акцию. Таким образом, совокупные выплаты по итогам 2021 г. составят не менее 15 руб. на акцию с форвардной доходностью 11%.

Состояние отрасли. Спрос на ювелирные изделия во 2-м квартале 2021 г. продолжил бурный рост. Июньские продажи ювелирной продукции в США увеличились на 48% г/г, в Китае – на 24% г/г. Также дополнительную поддержку потреблению оказывает постепенное ослабление ограничений в Евросоюзе. На фоне сильного конечного спроса и низких уровней запасов Индия продолжила наращивать закупки алмазного сырья. В июне чистый импорт алмазов в Индию возрос на 91% относительно уровня 2019 г., чистый экспорт бриллантов – на 22%. При этом АЛРОСА отмечает, что мировой объем добычи по-прежнему на 20% ниже допандемийного уровня. Сжатие предложения на фоне устойчивого роста потребления ювелирных украшений продолжит толкать цены на алмазы вверх. Компания видит сохранение позитивных тенденций первого полугодия до конца 2021 г.

Исходная идея:

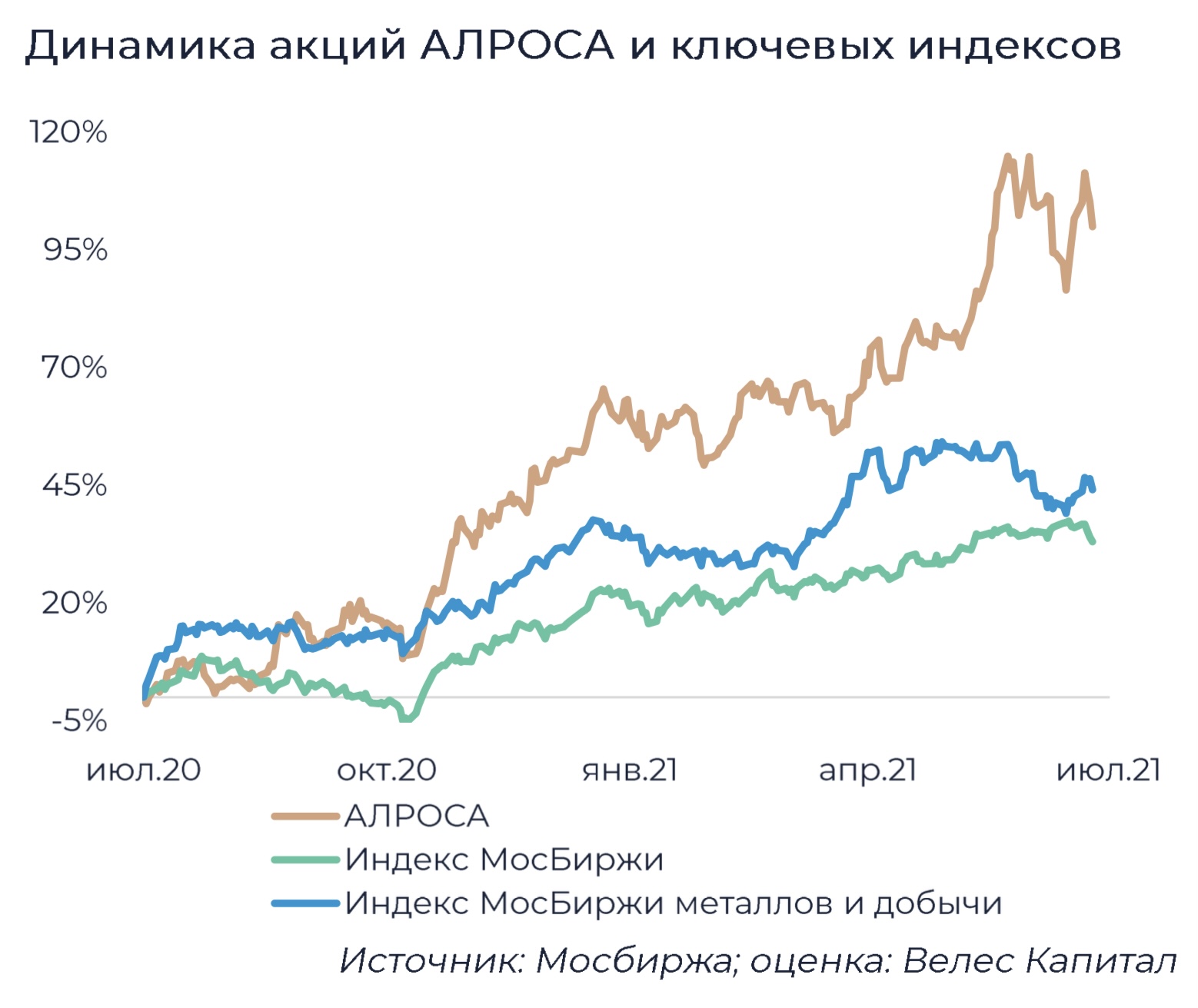

АЛРОСА успешно преодолела последствия острого кризиса в алмазной отрасли, вызванного пандемией. На фоне распродажи запасов, роста цен реализации и рекордных полугодовых дивидендов рыночная капитализация компании превысила триллион рублей. Однако мы считаем, что котировки не до конца отыграли позитив. 13 августа АЛРОСА представит ударные результаты за 2-й квартал 2021 г., обусловленные сильными продажами и ростом цен реализации, и объявит дивиденды, которые, по нашим расчетам, составят 11,5 руб. на акцию. Аномально высокие выплаты два полугодия подряд обеспечат дальнейший рост котировок. Мы сохраняем рекомендацию «Покупать» для бумаг АЛРОСА и повышаем целевую цену до 163,4 руб. В то же время мы отмечаем, что 2-й квартал станет завершающим в череде сверхсильных результатов. Запасы, до недавнего времени подпитывавшие продажи, истощены, а текущий низкий уровень добычи не покрывает потребности компании в одновременном наращивании стоков и удовлетворении возросшего спроса на алмазы.

Операционные показатели. Во 2-ом квартале 2021 г. продажи алмазов увеличились на 38 % относительно уровня 2019 г., как прежде значительно превысив добычу, что позволило сократить запасы до рекордно низких значений.

Состояние отрасли. Алмазная отрасль перешла от быстрого восстановления к бурному росту. Также успешная массовая вакцинация и постепенное снятие ограничений обеспечивают рост потребления ювелирных изделий в Европе. При этом возможности по наращиванию мирового производства алмазов остаются ограничены

Цены. Мы отмечаем, что спад продаж будет компенсирован ростом цен реализации в результате увеличения мировых цен на алмазы и улучшения продуктового микса, т.е. наращивания доли крупных и более качественных камней в структуре продаж.

Дивиденды. За 1-е полугодие 2021 г. АЛРОСА выплатила 9.5 рублей на акцию, что соответствует 75% FCFF. Низкий коэффициент выплат был обусловлен осторожным подходом менеджмента и ожиданием полного восстановления алмазной отрасли. С учетом бурного роста мирового спроса на алмазы мы не видим препятствий для выплаты всего денежного потока за 1-ое полугодие 2021 г. При таком сценарии дивиденд составит 11.5 рублей на акцию.