American Airlines: курс на восстановление

Факторы привлекательности:

- Восстановление пассажиропотока;

- Сильные финансовые результаты;

- Новая стратегия на период пандемийных трудностей;

- Государственная поддержка;

- Хорошая продуктовая и региональная дифференциация.

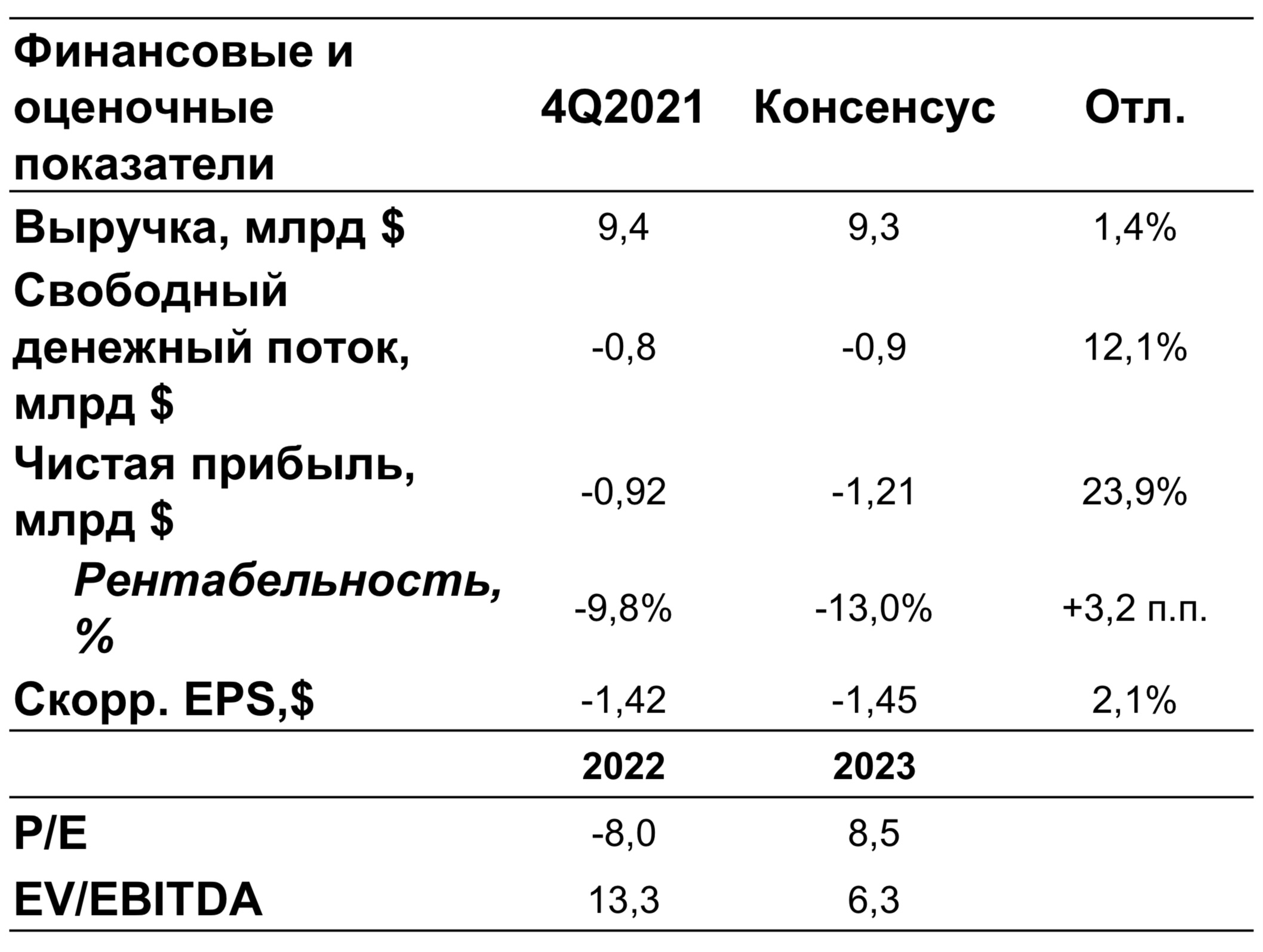

American Airlines (NASD: AAL) представили уверенные результаты по итогам IV кв.’21, превышающие прогнозы аналитиков: выручка составила $9,4 млрд (рост в 2,3 раза г/г), операционный убыток – $0,78 млрд (в 4 кв.’20 убыток был $2,5 млрд), чистый убыток - $0,931 млрд (в 4 кв.’20 убыток составил $2,2 млрд), EPS - -$1,44 (в 4 кв.’20 отрицательное значение составляло $3,81). За прошедший год авиакомпания перевезла свыше 165 млн пассажиров, что является лучшем показателем среди всех американских аналогов.

Компания выступила с заявлением, что вспышка «омикрона» задержит восстановление пассажиропотока как минимум на 60 дней от прогнозируемых ранее сроков и приведет к убыткам в I квартале. Мы ожидаем возвращение к декабрьской траектории роста пассажиропотока во 2 ой половине февраля 2022 г. Совокупно за 2022 г. мы ожидаем восстановление трафика до допандемийных уровней 2019 г. (в 2021 г. показатель составил 85% от доковидных пиков).

В условиях сниженного спроса авиакомпания решила сосредоточиться на сокращении расходов. Благодаря изменению в структуре затрат совокупные эксплуатационные расходы за 2021 г. уменьшились на 19% г/г. Менеджмент не планирует изменение стратегии до тех пор, пока компания не начнет вновь генерировать прибыль за счет повышения спроса на услуги перевозки. Ожидается положительное влияние на операционную маржу в сравнении с доковидными показателями. К 2025 г. планируется сокращение долга за счет естественной амортизации.

Авиационная отрасль сильнее всех пострадала в период пандемии, поэтому государство оказывает существенную поддержку её представителям. Так, в течение 2020-2021 г. программы правительства США поддержки заработной платы обеспечила компании помощь в размере $9 млрд. Помимо этого были снижены требования по пенсионным обязательствам на $2 млрд на следующие 5 лет.

Компания незначительно повысила ожидания по финансовым результатам I кв.’22: снижение выручки прогнозируется в размере 17% г/г (пред.прогноз – 20%), маржа до налогообложения – на 12- 13% (пред.прогноз – 16-18%), стоимость перелета 1 места на милю вырастет на 13-14% (пред.прогноз – 8-10%). Компания подчеркивает низкую предсказуемость рынка в текущих условиях и не исключает ухудшения прогнозов.

Пассажирские перевозки приносят наибольшую долю выручки, однако компания выражает готовность отдать часть пассажирских самолетов под грузовые перевозки в случае ухудшения ситуации с коронавирусом и приостановки полетов. В IV кв.’21 г. объем пассажирских перевозок вырос в 2,6 раза г/г, грузовых – на 19,6% г/г, прочих – 27,5% г/г. Менеджмент озвучил планы увеличить имеющийся флот пассажирских самолетов за счет Boeing 737 MAX.

Перелеты по стране в IV кв.’21г. принесли 78,9% совокупной выручки компании, на долю международных перелетов пришлись оставшиеся 21,1%. Сегмент внутристрановых перевозок также является лидером по «доходности» (выручка на 1 пассажиро- милю составляет 14,7 центов, 46,0% г/г) и коэффициенту заполненности салона (83,5%, +15,6 п.п. г/г).

На фоне пандемии коронавируса компания приостановила выкуп собственных акций и выплату дивидендов до 31 марта 2022 г. как условие получения государственной помощи. На фоне восстановления мировых перевозок и постепенного снижения ограничений можно ожидать восстановления выплат во II полугодии 2023 г. (по состоянию на конец 2021 г. свободный денежный поток составил $496 млн по сравнению с отрицательным значением в $8,5 млрд годом ранее). При отсутствии необходимости в увеличении капитальных затрат и срочном погашении долгов, денежная позиция может быть направлена на выкуп акций или наращение собственного капитала до положительных значений.

Менеджмент компании наряду с другими крупнейшими авиакомпаниями (Delta, United Airlines, Southwest) выступают против развертывания сетей 5G, поскольку это может привести к авиационному кризису и вывести из строя значительное количество широкофюзеляжных самолетов. Авиакомпании ратуют за ограничение развертывания 5 G в радиусе ближе 3 км от взлетно-посадочных полос. В случае невозможности достижения компромисса авиакомпании не исключают существенного снижения объемов перевозок из-за отмены рейсов.

Сама компания выделяет новые штаммы коронавируса и операционные расходы как основные факторы, сдерживающие восстановление. Так, рост затрат на топливо способен замедлить движение авиакомпании к порогу рентабельности (по итогам 2021 г. затраты AAL на топливо и налоги выросли в 3,1 раза г/г, до $2,2 млрд). Фонд заработной платы – вторая по величине статья расходов, за 2021 г. совокупный рост расходов ФОТ составил 21,6% на фоне дефицита рабочей силы. Появление новых штаммов способно привести к отмене рейсов и потере части дохода (в новогодние праздники из-за «омикрона» в США были отменены более 20 000 рейсов).

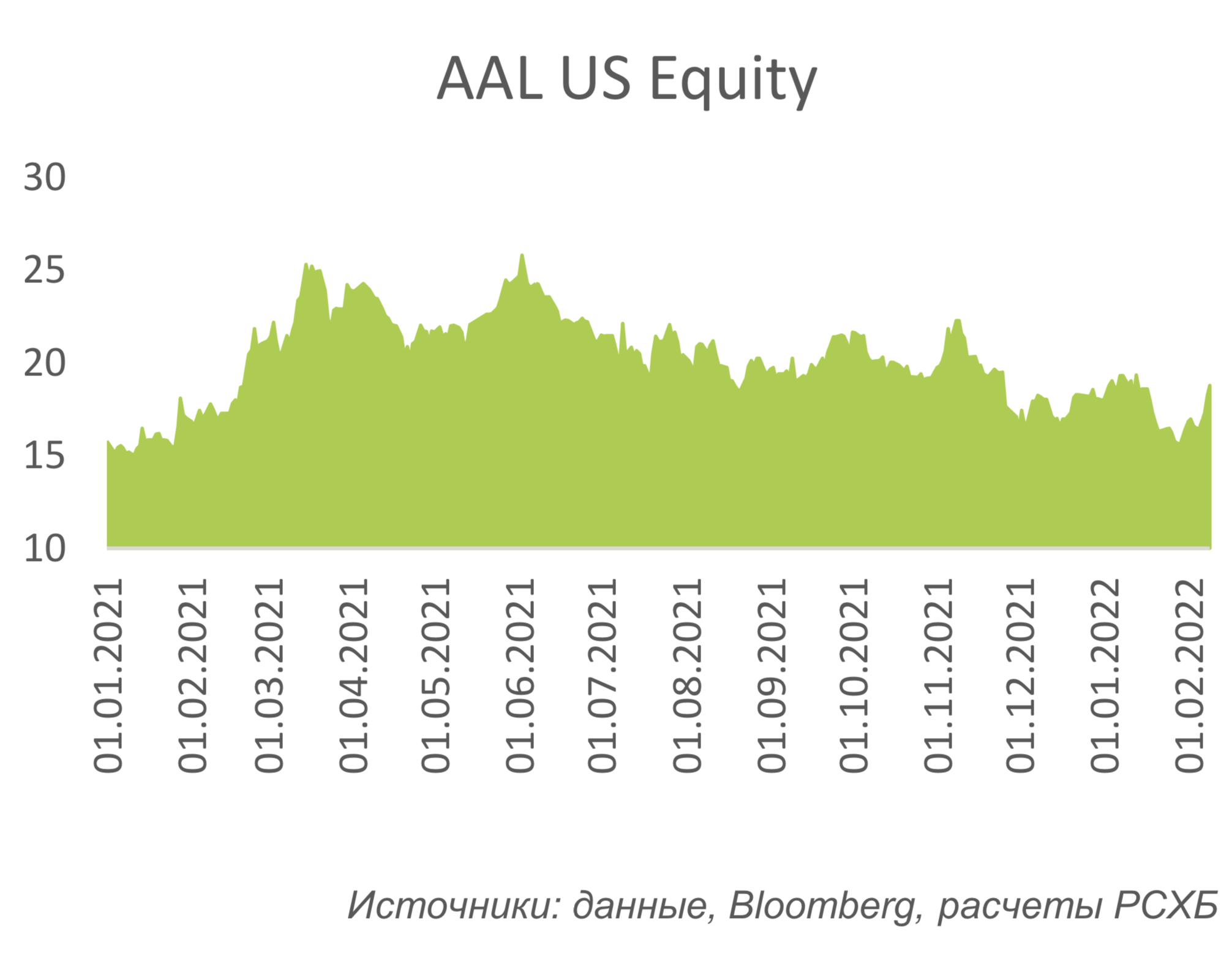

Оценки. Основным фактором поддержки акций AAL будет являться внешняя конъюнктура, открытие границ и восстановление турпотоков. Помимо этого, поддержку могут оказать усилия компании по оптимизации операционных затрат и использованию парка. Сейчас авиакомпания недооценена по сравнению с собственными историческими мультипликаторами EV/Sales на 19% и по сравнению с аналогами на 2%. Целевая цена на горизонте 12 мес. составляет $25,0, что предполагает потенциал роста 43,7%.