Apple: все еще перспективная "фруктовая компания"

Обновление идеи от 28.10.2022: инвестиционная идея ПОДТВЕРЖДЕНА

Сегодня ночью свой отчет одной из последних в числе компаний big tech представила Apple. Выручка компании за последний квартал 2022 финансового года составила $90,1 млрд (+8,1% г/г), что оказалось выше ожидаемых аналитиками $88,9 млрд. Кроме того, Apple вновь превзошла консенсус по скорректированной прибыли на акцию ($1,29 против $1,27), немного не дотянув до наших ожиданий на уровне $ 1,32. Относительно Q4 22 скорректированный EPS показал рост на 4,0%.

Как и ожидал рынок, Apple достигла рекордной для 4Q отметки по выручки, чему во многом способствовал запуск новой линейки продуктов. Рост наблюдался по всем ключевым товарным категориям за исключение iPad (-13% г/г). Продажи iPhone увеличились на 10% (г/г), носимых гаджетов и товаров для дома – на 10% (г/г), сервисов – на 5% (г/г), но особенно сильную динамику показали ПК Mac (+25% г/г). В результате этого доля ПК в структуре выручке составила 13% после 11% годом ранее. Этому способствовал более ранний релиз MacBook Air и MacBook Pro еще в июне текущего года, в результате чего основной покупательский спрос на них пришелся как раз на Q4.

iPhone также проявил себя неплохо за счет выхода флагманской 14-й линейки. В этом сегменте росту способствовала программа апгрейда устройств предыдущих поколений, а также хорошая динамика продаж на ряде развивающихся рынков, в т. ч. в Индии, Таиланде, Вьетнаме, Индонезии и Мексике.

Приток клиентов и релиз обновленных моделей Apple Watch и AirPods Pro положительно сказались на продажах носимых аксессуаров и товаров для дома. CFO Люка Маестри отдельно отметил, что 2/3 покупателей Apple Watch в минувшем квартале ранее не пользовались подобными продуктами Apple.

Рост по сервисам наблюдался не такой уверенный, как в предыдущих кварталах – 5% против 12% в годовом выражении кварталом ранее. Мы склонны связывать это с укреплением курса доллара, что вынудило Apple увеличить стоимость подписки на Apple Music, Apple TV+ и Apple One в конце октября. Количество платных подписчиков сервисов Apple в июле-сентябре выросло выше 900 млн, что на 155 млн выше цифры годом ранее.

Для iPad квартал вновь вышел относительно неудачным, что менеджмент Apple связывает с изменившимися предпочтениями потребителей, а также высокой базой прошлого года, когда был запущен в продажу iPad 9-го поколения. Ситуация, однако, может измениться в последнем календарном квартале 2022 года на фоне продаж iPad 10-го поколения, которые стартовали 26 октября.

Показатели маржинальности по основным финансовым метрикам вновь умеренно просели, что неудивительно в контексте сохраняющейся высокой глобальной инфляции и проблем с поставками. Операционная рентабельность снизилась с 29% в Q421 до 28%, а чистая рентабельность – с 25% до 23%. При этом запуск новых продуктов поспособствовал незначительному росту валовой маржи с 42,2% до 42,3%, что мы считаем позитивным фактором для компании, подчеркивающим ценовую власть.

По итогам квартала компания также провела байбэк на $ 25,2 млрд, выкупив с рынка 160 млн акций и продолжив реализацию своей рекордной программы обратного выкупа на $ 90 млрд. Еще $ 3,7 млрд Apple вернула акционерам через дивидендные выплаты.

Прогноз на 1-й квартал 2023 финансового года Apple вновь не предоставила по причине высокой макроэкономической неопределенности. Валовая маржа ожидается в диапазоне 42,5-43,5%.

Мы оцениваем отчет как умеренно-позитивный для акций Apple, которые реагируют ростом в пределах 1% на премаркете. Компания вновь подтвердила фундаментальную устойчивость и продолжает показывать рост выручки и чистой прибыли, даже несмотря на комплекс макропроблем, с которыми сталкивается мировая экономика. По итогам отчета мы сохраняем позитивное долгосрочное видение акций Apple и подтверждаем рейтинг «покупать» с целевой ценой $205 и потенциалом 42% от текущих уровней.

Обновление идеи от 26.07.2022: инвестиционная идея ПОДТВЕРЖДЕНА

Apple готовится представить свои результаты за III квартал 2022 финансового года в четверг, 28 июля, после закрытия основной торговой сессии в США. Конференц-колл запланирован на 29 июля в 0:00 по мск.

Консенсус аналитиков Refinitiv по скорректированной чистой прибыли на акцию составляет $1,15 (-11,5% (г/г)), по выручке – $82,4 млрд (+1,1% (г/г)).

Согласно отчету от исследовательской компании Canalys, мировые продажи смартфонов в апреле-июне текущего года показали снижение на 9% (г/г). Однако доля смартфонов Apple выросла с 14% в Q2 2021 до 17% за счет высокого спроса на флагманский iPhone 13. На таком фоне даже в случае слабых результатов по другим товарным категориям выручка Apple должна показать пусть умеренный, но все же рост в годовом выражении, ведь компания по-прежнему зарабатывает около 50% на своих смартфонах. Тем не менее ряд факторов не благоволят в пользу роста чистой прибыли Apple относительно Q2 2021. Во-первых, в течение квартала были анонсированы некоторые новинки (например, MacBook Air или Apple Watch), которые, однако, не поступили в продажу в апреле-июне, что могло "перенести" спрос на июль-сентябрь. В этот период ожидается релиз целой россыпи новинок от компании, включающей в себя, среди прочего, iPhone 14, линейку Apple Watch (в т. ч. усиленной версии Pro), HomePod, обновленных AirPods Pro, а также Mac, которые доступны к продаже с 15 июля. Кроме того, в условиях высокого инфляционного давления и карантинных ограничений в Китае, показатели рентабельности Apple могли просесть.

Наши ожидания по чистой прибыли Apple на акцию составляют $1,22, рейтинг акций Apple – "Покупать" с целевой ценой $205 и потенциалом 33%.

Обновление идеи от 05.05.2022: инвестиционная идея ПОДТВЕРЖДЕНА

В четверг, 28 апреля, свои результаты за 2-й квартал 2022 финансового года представила Apple. Скорректированная прибыль на акцию в январе-марте составила $ 1,52 (+8,6% г/г), опередив консенсус Уолл-стрит в $ 1,43 и полностью совпав с нашим прогнозом. Выручка компании выросла на 8,6% г/г до $ 97,3 млрд.

Компания вновь завершила квартал на позитивной ноте, чему во многом способствовала динамика в сегменте сервисов Apple. Доля сервисов в совокупной выручке выросла до 20,4% (18,9% годом ранее), а продажи сегмента выросли на 17% г/г. За счет расширения экосистемы и увеличения числа платных подписок, которое уверенно движется в направлении 1 млрд и уже достигло 825 млн (660 млн годом ранее), валовая рентабельность Apple также осталась высокой (43,7%). Среди продуктов Apple наилучшую динамику показали компьютеры Mac (+15% г/г) и носимые аксессуары и гаджеты компании (+12% г/г). Продажи iPhone подросли на 5% г/г и лишь выручка от iPad снизилась на 2% в годовом выражении.

По итогам квартала Apple выкупила с рынка собственные акции на сумму $ 23,4 млрд (около 1%; от капитализации) и анонсировала увеличение одобренной программы байбека еще на $ 90 млрд до $ 97 млрд.

Основной негатив по итогам конференц-колла компании принесли слова CFO Люки Маэстри о перспективах третьего квартала текущего финансового года (апрель-июнь). Маэстри отметил, что проблемы с цепочками поставок и дефицит полупроводников могут вылиться в недополученную выручку в диапазоне от $ 4 до 8 млрд и в совокупности с эффектом ухода компании с российского рынка снизить темпы роста выручки в годовом выражении на 4,5%. По нашим оценкам, такой прогноз является осторожным, и в случае нормализации эпидемиологической ситуации в КНР в ближайшие недели цепочка поставок начнет постепенно "разгружаться".

По итогам отчета Apple мы сохраняем целевую цену по акциям компании на уровне $ 205, что отражает потенциал около 28%.

Исходная идея:

Последний отчет Apple зафиксировал очередной квартальный рекорд по продажам на фоне сложной глобальной логистической конъюнктуры, что мы считаем подтверждением сильного кейса компании. Новые продукты, расширение 5G, потребительская лояльность и прогнозируемый рост рентабельности финансовых метрик Apple создают комплекс драйверов увеличения акционерной стоимости, в то время как регуляторное давление пока лишь умеренно ограничивает потенциал компании.

Мы сохраняем рекомендацию "Покупать" для акций Apple и повышаем целевую цену с $ 168,76 до $ 205,00 на январь 2023 года. Потенциал 18,57% без учета дивидендов.

Apple (NASD: AAPL) - американская компания, производитель потребительской электроники под одноименным брендом.

Мы оценили акции Apple методом дисконтированных денежных потоков (DCF), который, на наш взгляд, наилучшим образом отражает финансовые перспективы компании. Построенная модель предполагает апсайд 18,6% от текущих уровней.

Стратегия компании

- Новые продукты Apple пользуются стабильным спросом, что доказал последний отчет компании. Праздничный сезон 2021 года стал рекордным для компании на фоне высокого спроса на последние модели iPhone и Mac. В 3-м квартале календарного 2021 года Apple вновь вернула себе 2-е место на мировом рынке смартфонов, опередив Xiaomi, и, вероятно, смогла удержать его по итогам 4-го квартала ввиду взлетевших продаж (+11,2% г/г). Прошедшей осенью Apple представила обновленные модели практически всех своих устройств в ходе двух презентаций. Ближайшая презентация, вероятно, пройдет в марте-апреле 2022 года: по ее итогам фанаты ждут на рынке новые iPhone SE 3 и Mac Mini. Кроме того, компания продолжает работу над VR-хедсетом, старт массового производства которого может начаться в течение ближайших 12 месяцев. На долгосрочном горизонте (2025 год) главным новым продуктом компании может стать автопилотируемый электромобиль, который продолжает разрабатываться в рамках проекта "Титан" еще с 2014 года. Главным потенциальным партнером Apple в этом направлении остается Hyundai, хотя проект по-прежнему больше окружен слухами, чем проверенной информацией.

- Масштабирование 5G и общая цифровизация глобальной экономики крайне позитивны для Apple. По данным сервиса Ookla на конец сентября 2021 года, технология 5G была доступна лишь на 49,2% территории США, притом что страна является лидером по радиусу покрытия. За США следуют Нидерланды (45,1%), Южная Корея (43,8%), Кувейт (35,5%) и Катар (34,8%). Такие данные говорят о заметном потенциале дальнейшей адаптации технологии, что должно привести к сокращению среднего цикла замены смартфонов. Однако других драйверов роста на фоне постковидной цифровизации также хватает. В ходе последнего конференц-звонка Apple CFO Люка Маэстри отметил, что компания зафиксировала рост популярности последних моделей Mac во многом за счет "миграции" крупных клиентов, среди которых были отдельно выделены Shopify и Deloitte.

- Маржинальность финансовых метрик Apple будет расти за счет благоприятного микса продаж, расширения экосистемы и продолжающегося перехода на собственные технологии. В 2021 году валовая маржа Apple выросла с 38,2% до 41,8%, что стало следствием успешной ценовой политики и производственной модели компании. Отказ от процессоров Qualcomm и Intel и переход к прямому партнерству с TSMC позволили Apple сэкономить на операционных расходах, эффект был усилен за счет более высоких цен на последние модели iPhone и Mac. При этом, как показывают тесты производительности, чипы A15 Apple не уступают процессорам Snapdragon, а M1 в части сравнения с продуктами Intel и вовсе выигрывают за счет более инновационных техпроцессов, используемых TSMC. Этот успех может быть закреплен за счет дальнейшей интеграции "собственных" комплектующих в продукты компании. На Дне инвестора в ноябре 2021 года CFO Qualcomm Акаш Палкхивала сообщил, что в 2023 году компания поставит лишь 20% 5G-модемов для Apple, что является сигналом возможного скорого перехода Apple к сотрудничеству с TSMC в рамках их производства. Кроме того, мы наблюдаем рост доли сервисов в выручке Apple: компания начала выделять последние в отчетности в 2019 году, когда их доля составляла 17,8%, но уже по итогам 2021 года она выросла до 18,70%. Этому поспособствовал запуск Apple TV, Apple Arcade и Apple Fitness, и мы рассчитываем, что тенденция к дальнейшему расширению экосистемы компании станет одним из ключевых драйверов роста в перспективе ближайших лет: по нашим прогнозам, доля сервисов в выручке увеличится до 23% уже к 2024 году.

- Одним из ключевых рисков для Apple является возможное ужесточение антимонопольного законодательства в США и мире. Нашумевший иск Epic Games о возможности альтернативных методов платежа в App Store, по сути, остался полностью за Apple, поскольку компания добилась повторного рассмотрения дела, которое может затянуться на несколько лет. Однако неприятные для компании сигналы в данной области поступают практически постоянно в последние месяцы. Среди недавних новостей - штраф от нидерландского регулятора ACM на $ 5,6 млн за ограничение возможности оплаты в App Store, а также угрозы введения подобных санкций в Южной Корее. Конечно, для компании с ежегодной выручкой, превышающей $ 350 млрд, такие штрафы не могут стать серьезным ударом, но общий регулятивный фон по меньшей мере внушает опасения. В конце января 2022 года Судебный комитет Сената США одобрил законопроект American Innovation and Choice Online, который направлен на ограничение возможности приоритетного продвижения собственных продуктов и услуг на торговых платформах для технологических компаний. Это может поспособствовать новым правилам в магазине App Store и ограничить приток комиссионной выручки Apple, которую компания зарабатывает с разработчиков. Однако, по нашим оценкам, даже в случае принятия законопроекта максимальная годовая недополученная выручка Apple составит лишь $ 10–12 млрд, что не так критично для кейса компании. Другим важным риском для Apple мы считаем рост процентных ставок в США, который традиционно вызывает повышенную волатильность в акциях технологического сектора. Однако этот эффект в условиях хороших перспектив и результатов Apple, вероятно, будет носить, скорее, краткосрочный характер.

Возврат капитала акционерам

Apple традиционно выплачивает акционерам весьма скромные дивиденды, делая ставку на обратный выкуп акций. Тем не менее среднегодовой темп роста дивидендов в ближайшие 3 года может составить около 9%. Доходность NTM мы оцениваем на уровне 0,55%.

Buyback же остается одним из главных драйверов роста акций Apple. В 4-м квартале 2021 года компания потратила на выкуп около $ 20,4 млрд (1% от капитализации). Остаточные средства действующей программы обратного выкупа составляют около $ 30,5 млрд, однако весьма вероятно, что менеджмент объявит об увеличении одобренной суммы по итогам ближайших кварталов. Последний раз объем программы buyback был увеличен на $ 90 млрд в апреле 2021 года.

Акции на фондовом рынке

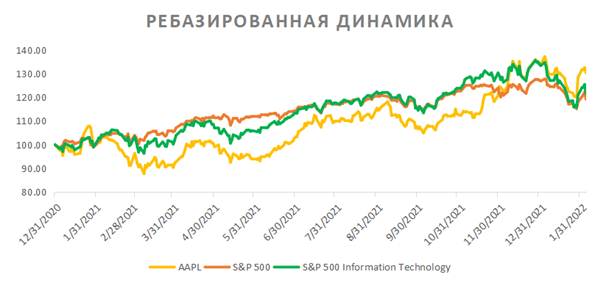

С начала 2021 года акции Apple торговались на одном уровне с S&P 500 и отраслевым индексом, но после презентации результатов за 1-й квартал 2022 ф. г. смогли вырваться вперед, прибавив немногим больше 30% за весь период. При этом S&P 500 с 31.12.2021 подрос на 19,2%, а S&P 500 Information Technology - на 21,6%.

Технический анализ

С точки зрения технического анализа на дневном графике акции Apple продолжают оставаться в верхней половине канала Боллинджера, но при этом имеют поддержку на уровне 50-дневной скользящей средней на 170,9. Краткосрочной целью акций станет уровень 182,9, достигнутый месяцем ранее.