Disney: Блокбастеры со скидкой

Тек. доходность

Могу заработать

Народный рейтинг

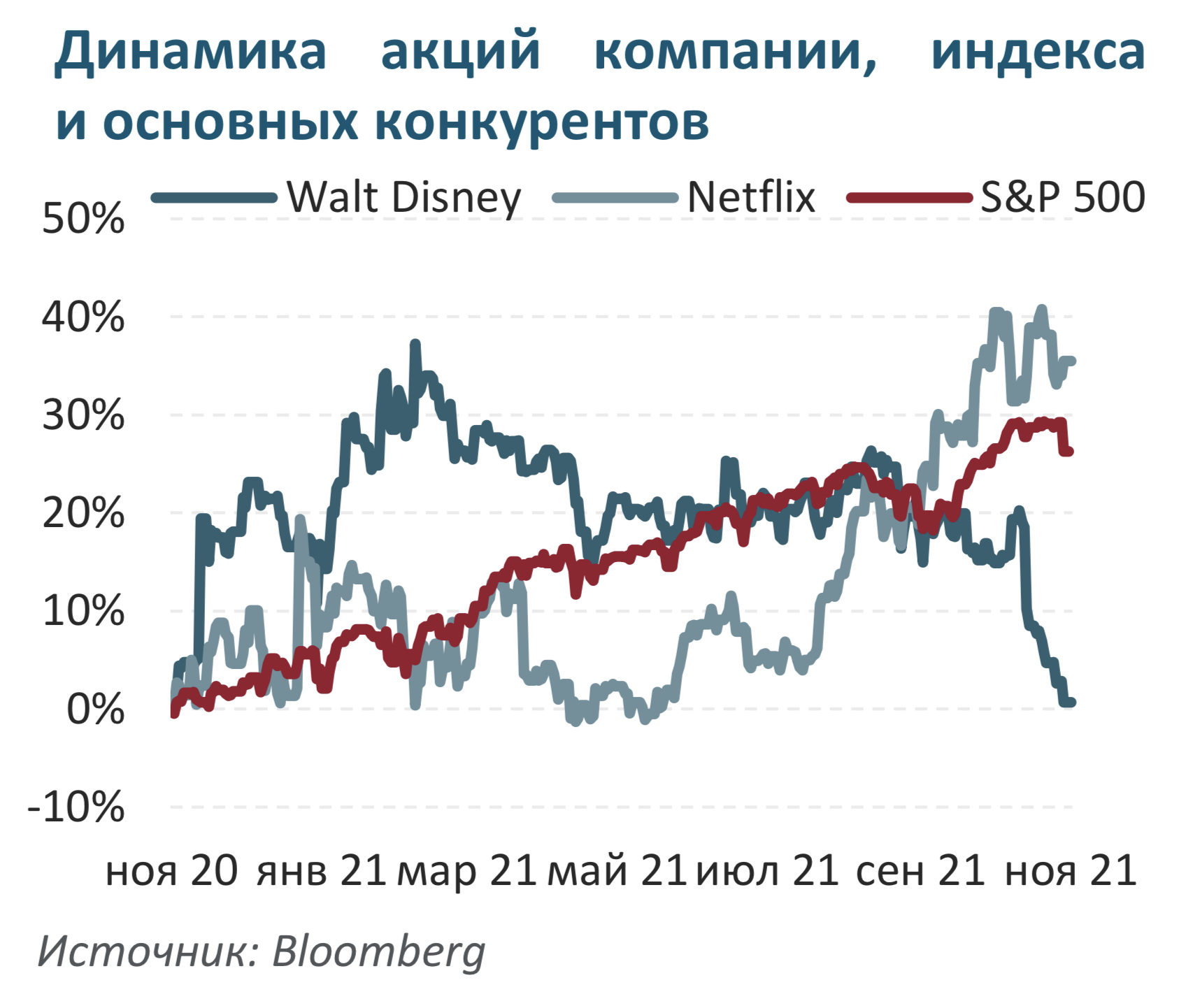

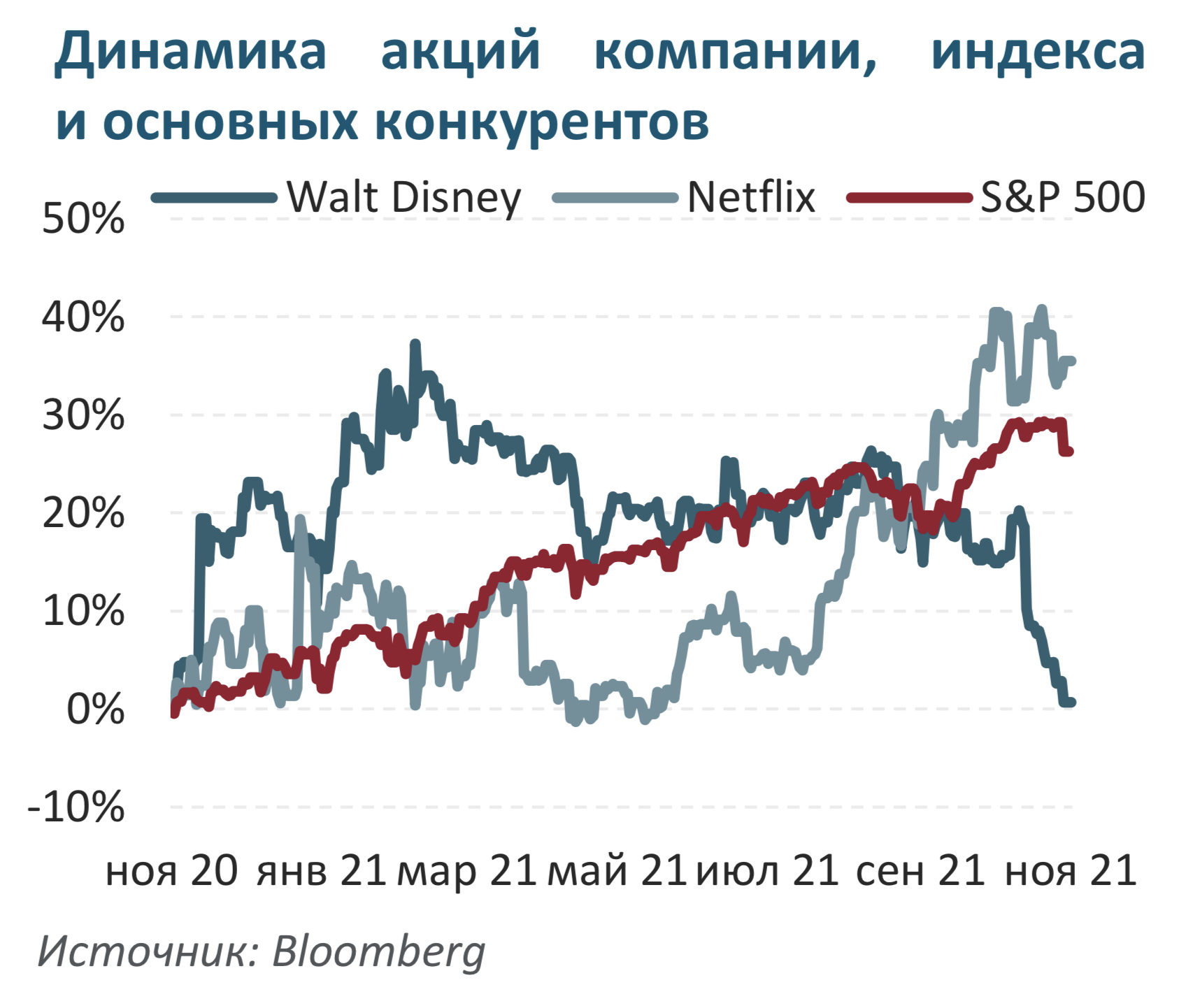

От максимумов, достигнутых в марте, акции Disney упали на 27% . Аналитики СИНАРА говорят, что пора брать. Масштабные инвестиции Disneу в собственный контент и стриминг дадут плоды, база подписчиков будет расти, а конкурентам в лице Netfliх будет невесело

Закрыта по тайм-ауту

-33.71 %

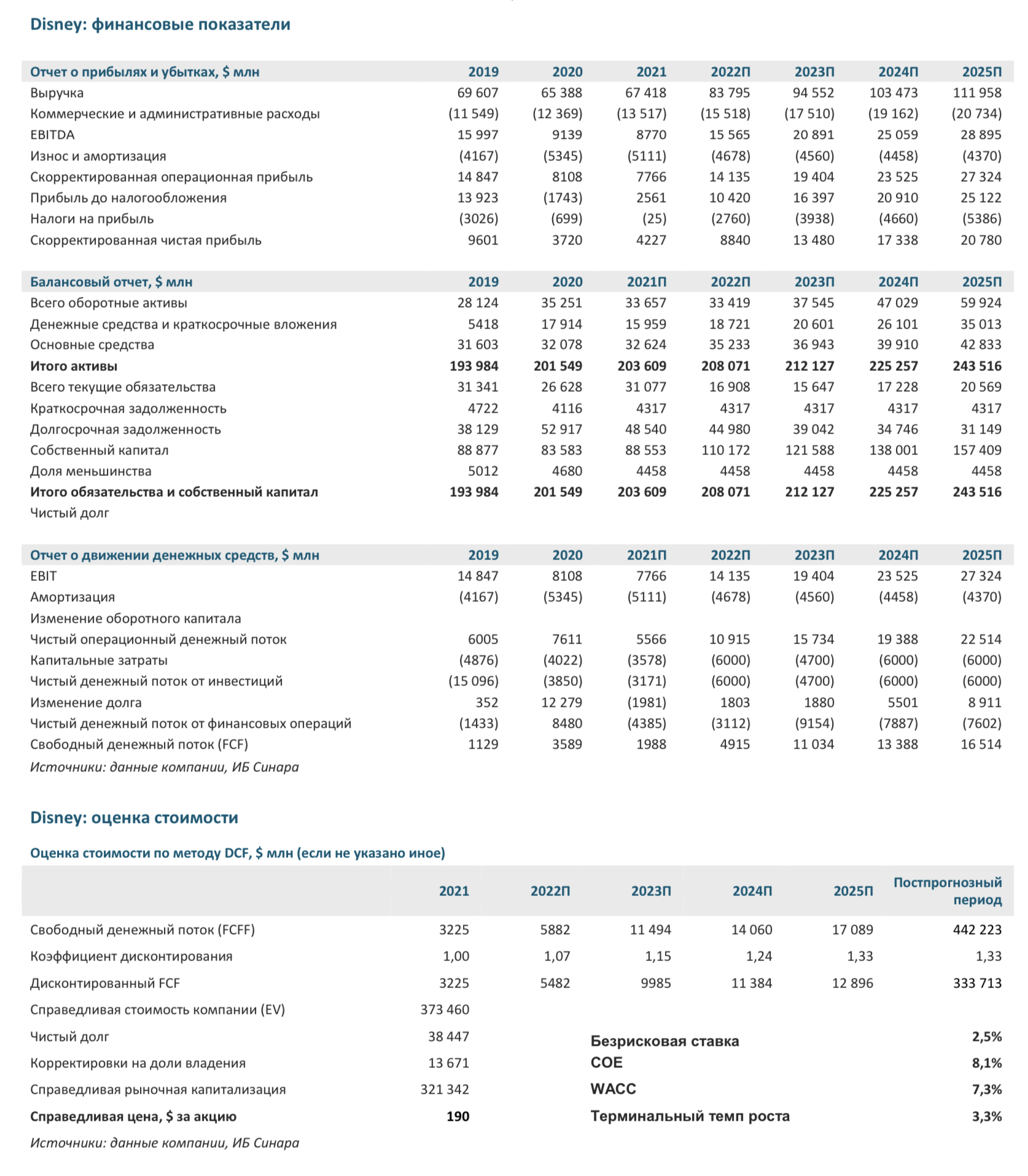

Мы начинаем наш анализ акций Walt Disney (NYSE: DIS) с рейтинга «Покупать» при справедливой цене в $190 за штуку, предполагающей потенциал роста 28%. С максимумов, достигнутых в марте 2021 г., стоимость акций Disney снизилась на 27% из-за возобновления роста заболеваемости Covid и слабых результатов за финансовый 4К21 (закончился 2 октября 2021 г.).

Мы считаем эти проблемы временными и прогнозируем, что компания на 90% г/г увеличит прибыль уже в финансовом 1К22; при текущих ценах акции Disney выглядят привлекательными для инвесторов. В ближайшей перспективе основными факторами роста могут стать выход новых блокбастеров в 4К21 и 1К22 («Вестсайдской истории», релизов от Marvel, Star Wars, Pixar и Nat Geo), запуск Disney+ в новых странах, восстановление сегмента «Парки, развлечения и продукты» после пандемии.

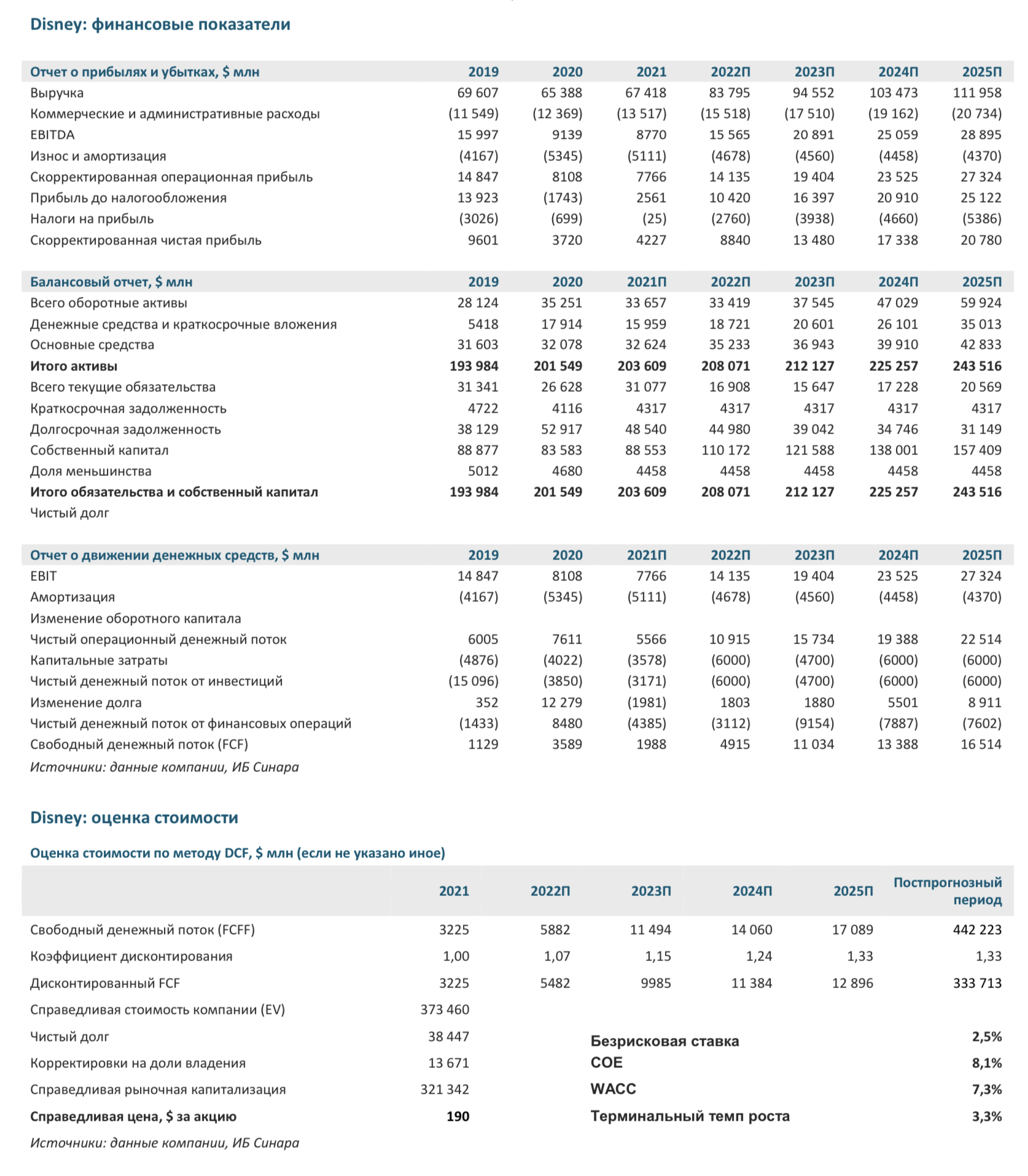

Оценка: по методу DCF с горизонтом 12 месяцев.

Риски: усиление конкуренции, появление новых штаммов Covid-19,

замедление роста сегмента потоковых сервисов.

Катализаторы роста стоимости акций: появление новых блокбастеров в период новогодних праздников, выход Disney+ на новые рынки в 2К22, опубликование 11 февраля 2022 г. отчетности за финансовый 1К22.

Рост Disney+ превзойдет ожидания инвесторов. После того как в финансовом 4К21 Disney сообщила о приросте пользователей у сервиса Disney+ всего на 2 млн к/к, ожидания инвесторов стали очень пессимистичными. Мы прогнозируем, что в финансовом 1К22 выйдет большее количество блокбастеров по сравнению с финансовым 4К21 и в итоге прирост пользователей составит 10 млн, вернувшись на уровни предыдущих кварталов. На наш взгляд, исторический тренд прироста пользователей Disney+ восстановится в 2022 ф. г. благодаря выходу компании в этот период на новые рынки. Мы ожидаем, что в 2022 ф. г. прирост пользователей составит 42 млн (44,4 млн в 2021 ф. г.), а средний темп роста выручки сегмента — 25% г/г (CAGR 2021–2025).

Восстановление сегмента «Парки, развлечения и продукты» позволит сгенерировать прибыль выше консенсус-прогноза. В 4К21 выручка сегмента увеличилась на 99% г/г до $5,5 млрд по сравнению с $2,7 млрд в 4К20. Данный сегмент вышел в плюс по операционной прибыли ($640 млн в 4К21, тогда как годом ранее в 4К20 убыток составлял $945 млн). Мы ожидаем, что в 2022 г. выручка сегмента вырастет на 60% г/г до $26,8 млрд и достигнет уровня 2019 г. Прогнозируем, что сегмент обеспечит 60% прироста всей выручки компании в 2022 ф. г. и чистая прибыль увеличится до $8,8 млрд (с $4,4 млрд в 2021 ф. г.), что выше на 19% консенсус-прогноза Bloomberg ($7,4 млрд).

Доля на рынке увеличится благодаря значительным инвестициям в контент.

Disney планирует потратить около $33 млрд на контент в течение 2022 ф. г., включая траты на потоковое и линейное программирование и спортивный контент. Это на 32% выше $25 млрд, израсходованных компанией в 2021 ф. г. Для сравнения, Netflix в 2021 г. потратит на контент около $14 млрд. Подразделение Disney Studios планирует выпустить в 2022 г. около 50 фильмов для кинотеатров и собственных платформ. Таким образом, Disney+ удвоит количество релизов в 2022 ф. г. г/г, что приведет к росту прибыли в сегментах «Потоковые сервисы» и «Продажа/лицензирование контента» на 25% г/г и на 40% г/г соответственно.

Мы видим 28%-ный потенциал роста стоимости акций Disney. Сейчас акции Disney торгуются с мультипликатором P/E на 2022 г. на уровне 31, который кажется завышенным, однако по P/E на 2023 г. (то есть на период после пандемии) компания оценена недорого — на уровне 20. Исходя из нашей DCF- модели, справедливая стоимость акций Disney составляет $190 за штуку, что предполагает потенциал роста 28% от текущих уровней и рейтинг «Покупать».

Цена открытия

30 ноября 2021

147.64 USD

-33.71%

Цена закрытия

01 декабря 2022

97.87 USD

Инвесторы говорят

Отзывы наших пользователей