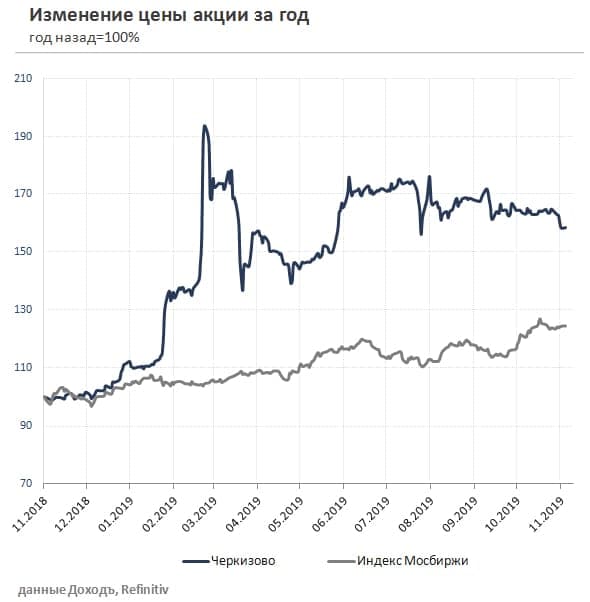

Черкизово: есть или не есть, вот в чем вопрос

Черкизово: выручка растет, прибыль падает

Группа «Черкизово», один из крупнейших российских производителей мяса и мясных продуктов, опубликовала финансовые результаты за 3 квартал 2019 года

Выручка Группы по итогам 3 квартала выросла на 21% до 30 млрд рублей за счет роста цен и роста продаж, особенно в сегменте птицеводства (50% выручки). В 2018 году Группа заключила ряд сделок по приобретению новых активов на рынке изделий из мяса птицы, что позволило увеличить объемы реализации.

Операционная прибыль Черкизово в 3 квартале сократилась на 17% до 2,4 млрд рублей, чистая прибыль упала на 25,5% до 1,2 млрд рублей. Причиной падения показателей стала переоценка био активов и рост расходов.

По итогам 9 месяцев выручка Группы выросла на 24% до 85,6 млрд рублей. Чистая прибыль упала на 37% до 6,6 млрд рублей. Скорректированная чистая прибыль (без учета переоценки) выросла на 13% до 7,2 млрд рублей.

Сделки M&A

В конце 2018 года Группа Черкизово заключила ряд сделок по приобретению активов:

Компания вышла на рынок Сибири через приобретение крупного производителя мяса птицы «Алтайский бройлер» за 4,6 млрд рублей.

Были выкуплены долги «Белой птицы», где Черкизово намеревается перезапустить производство. Сейчас производственный комплекс компании используется Группой на правах аренды.

Черкизово приобрела 75% производителя мясной продукции «Самсон - продукты питания», ведущего деятельность на территории СПб и ЛО.

Благодаря данным сделкам Группа планирует увеличить производство мяса в 2019 году почти на 20% до более чем 1,1 млн тонн (в живом весе), что позволит ей стать первой российской компанией, которая преодолеет отметку в 1 млн тонн.

Долг

Черкизово осуществляет экспансию за счет увеличения чистого долга. К концу 3 квартала долг Группы вырос на 22% до 65,5 млрд рублей. Несмотря на рост долга в абсолютном выражении, улучшение прибыльности привело к сокращению долговой нагрузки по показателю «чистый долг/скорректированная EBITDA» с 3,4х до 2,8х. Долговая нагрузка остается высокой для компаний российского рынка акций.

Дивиденды

Согласно дивидендной политике Группа Черкизово направляет на выплаты акционерам не менее 50% от скорректированной чистой прибыли по МСФО при коэффициенте «чистый долг/скорректированная EBITDA» ниже 2,5х.

По факту за 2018 год при долговой нагрузке на уровне 2,9х рекомендовали дивиденды чуть меньше 50% от прибыли.

По итогам 1 полугодия 2019 года на выплаты направили 63% прибыли за период или 48,79 рублей на акцию. Ожидаемая дивидендная доходность в ближайшие 12 месяцев составляет около 7,7%. Средняя доходность и индекс стабильности выплат не позволяют включить акции компании в дивидендную стратегию.

С учетом долга Черкизово стоит дорого (EV/EBIT 2019=11,3). Показатели рентабельности чуть лучше среднего по рынку. Общего рейтинга недостаточно для попадания в портфель по стратегии Smart Estimate.

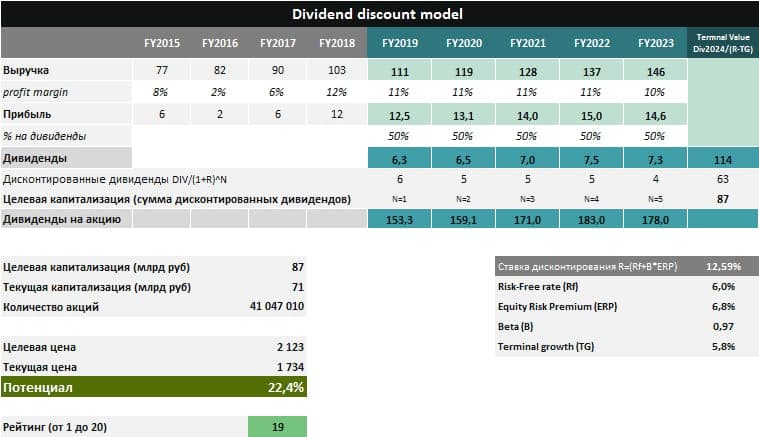

DCF-модель (дисконтирование будущих дивидендов)

Черкизово имеет хорошие перспективы дальнейшего роста бизнеса, что находит отражение в хорошем рейтинге по DCF-модели. Текущая оценка 18 из 20 в «Анализе акций», что соответствует рекомендации «StrongBuy» - увеличивать долю акций в портфеле по сравнению с долей в бенчмарке.