Черкизово: поставщик мяса на внутреннем рынке

Обновление от 24.01.2023: инвестиционная идея ПОДТВЕРЖДЕНА

Группа компаний Черкизово по итогам 2022 года увеличила зарубежные отгрузки на 25% — более чем до 100 тыс. тонн.

Что поставляет

Наиболее заметный рост был в сегменте колбасных изделий и продуктов из мяса индейки: в каждой из категорий объем отгрузок приблизился к 10 тыс. тонн, увеличившись примерно на 30%. Кроме того, 75 тыс. тонн пришлось на мясо курицы — на 20% больше, чем в 2021 году. Поставки свинины на зарубежные рынки составили около 15 тыс. тонн — на 15% больше.

Куда поставляет

Основная доля экспорта группы приходится на Китай, Казахстан и другие страны ЕАЭС, а также на Саудовскую Аравию и Вьетнам. Половина всех контрактов при поставках в Китай приходится на юани.

Летом 2022 года Черкизово указывала на среднесрочную цель в наращивании доли экспорта в структуре выручки до более чем 10%. Вероятно, цель была выполнена с превышением уже в 2022 году.

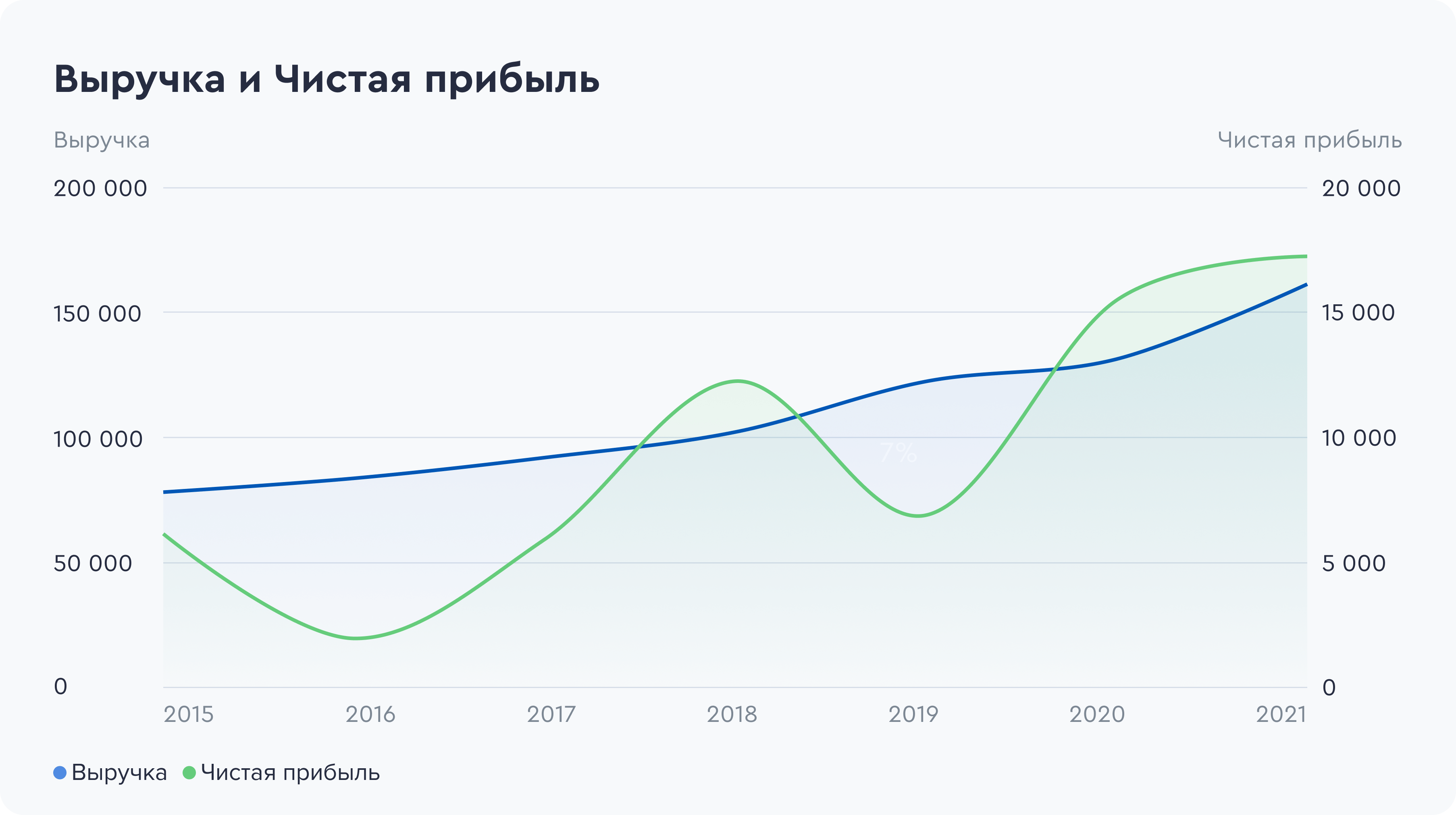

Черкизово — один из крупнейших производителей мясной продукции в РФ. Текущая капитализация компании составляет 121 млрд рублей. Выручка за 2021 год — 158 млрд, чистая прибыль — 17 млрд. По мнению аналитиков сервиса Газпромбанк Инвестиции, компания может быть интересна долгосрочным инвесторам за счет крупной инвестиционной программы.

Исходная идея:

Проекты компании

Группа Черкизово развивается как за счет ввода новых мощностей, так и за счет стратегических приобретений. В начале августа компания ввела в эксплуатацию собственный маслоэкстракционный завод (МЭЗ) «Черкизово-Масла» в Липецкой области. Это крупнейшее в России предприятие по переработке высокопротеиновых масличных культур мощностью около 1 млн тонн соевых бобов в год. Сырье для переработки поступает в том числе и с собственных полей компании. Эффект от завода оценивается менеджментом примерно в 1 млрд рублей экономии в год.

В состав комплекса входит элеватор мощностью 220 тыс. тонн единовременного хранения, которая в перспективе может быть увеличена вдвое, а также железнодорожная станция вместимостью более 100 вагонов. Завод будет производить соевое масло, шрот, оболочку, а также лецитин, которые будут поставляться на собственные комбикормовые заводы компании, а также экспортироваться в Китай, страны СНГ и другие регионы. Благодаря новому заводу Группа полностью обеспечит свои предприятия соевым шротом и соевым маслом, которое до этого приобреталось у сторонних поставщиков.

15 сентября принадлежащее Группе Черкизово предприятие Алтайский бройлер запустило шесть новых птичников в Алтайском крае. До этого времени мощности Алтайского бройлера позволяли выпускать 73 тыс. тонн продукции в живом весе в год. Ввод новых птичников увеличит объемы производства почти на 20%. В ближайших планах компании — расширение ассортимента производимой продукции за счет запуска цеха глубокой переработки и производства мясных полуфабрикатов: фаршей, котлет, колбасок, мяса в маринаде.

Кроме этого, компания работает над реализацией еще нескольких инвестиционных проектов, среди них:

- строительство свинокомплекса под Тамбовом на 40 тыс. голов;

- увеличение мощностей комбикормового завода и строительство второй очереди зернохранилища силосного типа (также в Первомайском районе Тамбовской области);

- строительство шести птицеводческих комплексов по производству бройлеров и четырех свинокомплексов в Липецкой области;

- строительство индустриально-логистического центра Бекасово площадью 2,5 млн м2 в новой Москве. В состав комплекса войдут производственные помещения, склады и гостиница.

Помимо этого, Группа реализует масштабный инвестиционный проект по созданию в Тульской области мясоперерабатывающего кластера стоимостью более чем 50 млрд рублей. Проект предусматривает создание самой крупной бойни в России и Европе мощностью до 7 млн голов свиней в год, что более чем удвоит текущие мощности мясного дивизиона Группы и создаст основу для долгосрочного роста.

На базе кластера в 2023–2025 годах будет возведен завод по убою, первичной и последующей переработке бройлеров стоимостью 8,4 млрд рублей. В последующем здесь же будет создано производство свиных полуфабрикатов и колбасных изделий с высокой добавленной стоимостью. В полном объеме проект планируется поэтапно реализовать к 2026 году.

В среднесрочной перспективе Черкизово планирует увеличить мощности по производству мяса курицы до 1,0 миллиона тонн, или на 41%, мяса свинины — более чем вдвое, до 500 тыс. тонн в год, мяса индейки — почти в полтора раза, до 75 тыс. тонн. Также Группа рассчитывает увеличивать производство комбикормов за счет реконструкции и расширения имеющихся мощностей и нарастить долю высокомаржинальной продукции в выручке до 80% по сравнению с 70% в прошлом году и 54% в 2017 году.

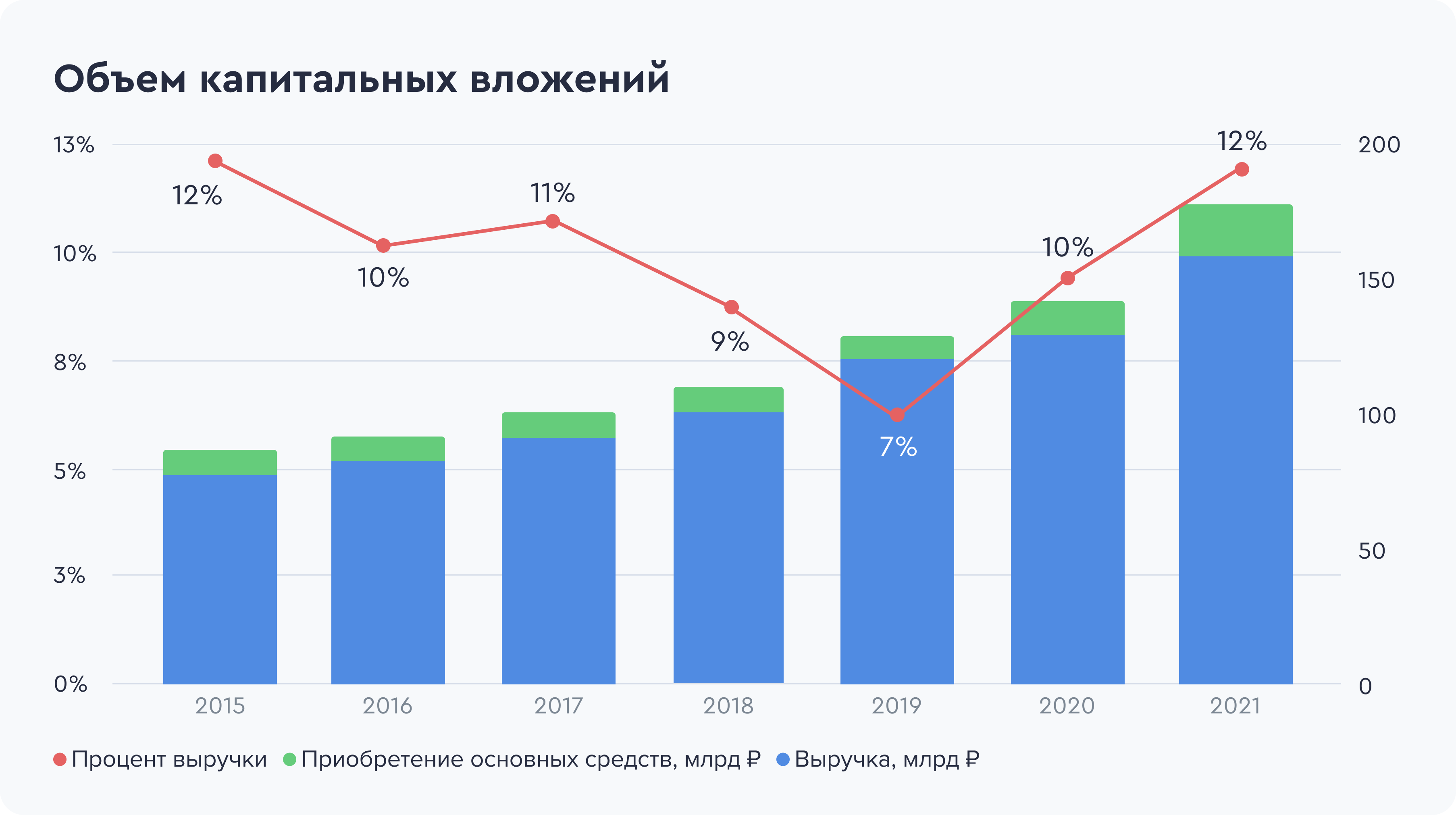

Объем капитальных вложений Группы Черкизово. Источник данных: аналитический отдел сервиса Газпромбанк Инвестиции

Финансовые результаты

- За первое полугодие 2022 года выручка Группы увеличилась на 20,1% в годовом выражении, достигнув 88,9 млрд рублей.

- Скорректированный показатель EBITDA увеличился на 12,1% в годовом сопоставлении, составив 12,4 млрд рублей. Рентабельность по скорректированному показателю EBITDA сократилась с 14,9% годом ранее до 13,9%.

- Отчетная чистая прибыль снизилась почти на 49% по сравнению с первым полугодием 2021 года, составив 6,9 млрд рублей. Однако сокращение прибыли обусловлено разовым снижением чистого изменения справедливой стоимости биологических активов — «неденежными» статьями.

- Скорректированная на эти статьи чистая прибыль Группы выросла на 17,5% и составила 6,3 млрд рублей. Рентабельность скорректированной чистой прибыли несущественно сократилась до 7,1% по сравнению с 7,2% годом ранее.

На результаты первого полугодия благоприятно повлияло увеличение объемов производства и рост продаж в натуральных показателях (в тыс. тонн). За первые шесть месяцев 2022 года объем продаж курицы снизился на 1,4%, однако выросли объемы реализации остальных видов продукции: по мясу индейки — рост на 60,4%, свинины и продукции мясопереработки — на 1,4 и 3,6% соответственно. Однако ключевой вклад в рост финансовых показателей внесло повышение средних цен реализации по всей продукции компании: курятины — на 11,8%, свинины — на 10%, продукции мясопереработки — на 33%.

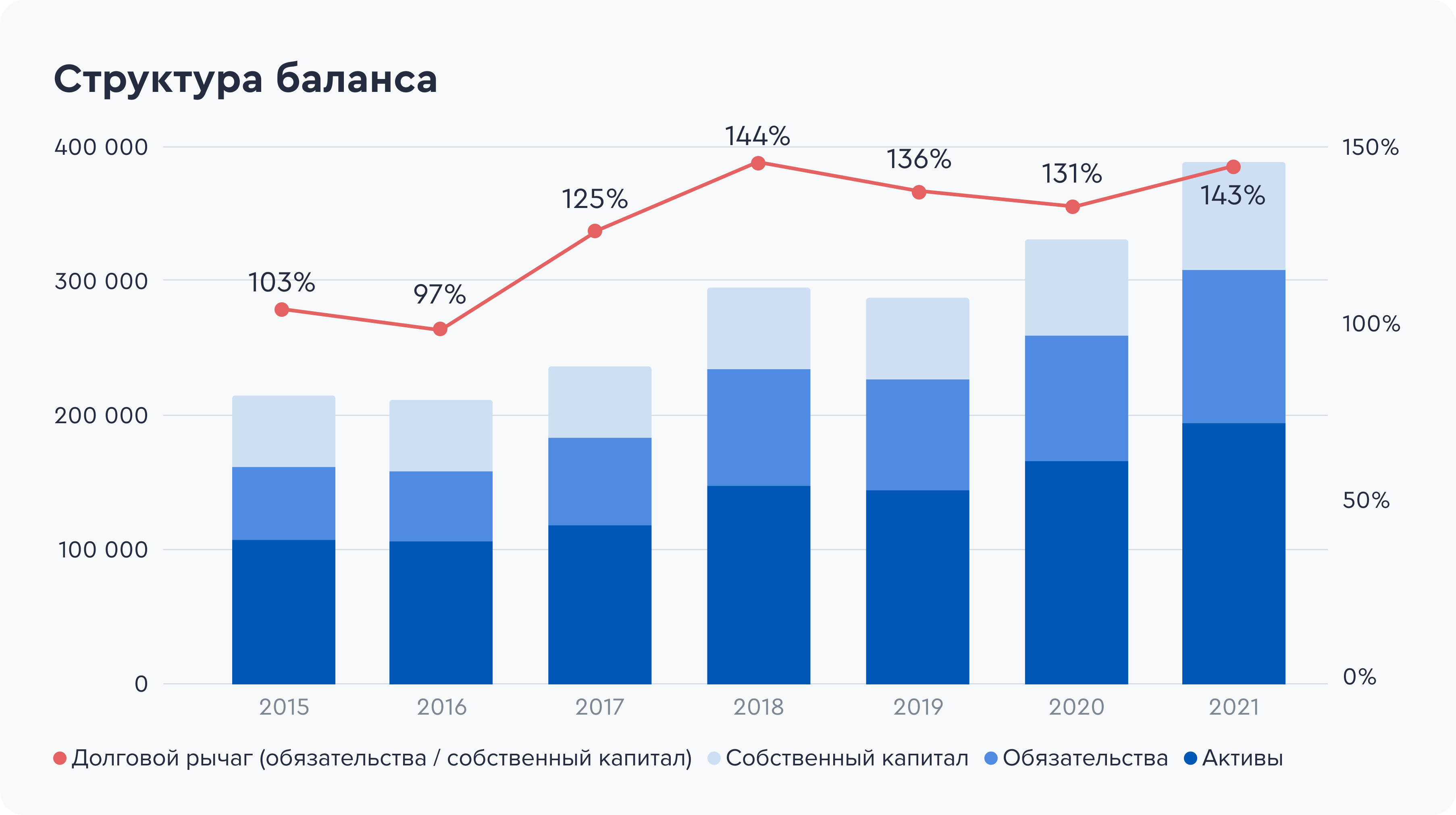

Чистый долг Группы увеличился до 94,4 млрд рублей по сравнению с 71,8 млрд рублей на конец первого полугодия 2021 года, что обусловлено новыми приобретениями и инвестициями в строительство маслоэкстракционного завода. Соотношение показателя «чистый долг / скорректированная EBITDA» составило 2,9х. Однако у Черкизово низкая эффективная стоимость долга (процентные расходы за последние 12 месяцев, деленные на сумму общего долга на конец периода), которая составляет всего 4,1%. В свою очередь, чистые процентные расходы в размере 2,4 млрд рублей имеют более чем трехкратное обеспечение скорректированной операционной прибылью Группы.

Динамика выручки и чистой прибыли Группы Черкизово. Источник данных: аналитический отдел сервиса Газпромбанк Инвестиции

Структура баланса Группы Черкизово. Источник данных: аналитический отдел сервиса Газпромбанк Инвестиции

Дивиденды компании

Дивидендная политика Группы Черкизово предусматривает выплату не менее 50% от чистой прибыли по МСФО, скорректированной на изменение справедливой стоимости биологических активов и сельскохозяйственной продукции, при условии сохранения коэффициента «чистый долг / скорректированная EBITDA» менее 2,5х в среднесрочной перспективе (прямо сейчас на грани или выше). Однако в последние несколько лет Группа распределяет на выплату дивидендов больше установленного уровня — от 60 до 70%, выплачивая их дважды в год.

На фоне нестабильной экономической ситуации и возросших рисков в экономике в конце мая совет директоров Группы рекомендовал не выплачивать ранее объявленные дивиденды за 2021 год в размере 130,27 рубля. Исключение составили ранее выплаченные 85,27 рубля на акцию по результатам первых шести месяцев 2021 года.

Однако текущие внешнеторговые ограничения мало влияют на бизнес Группы, в основном ориентированный на внутренний рынок, а также на рынки дружественных стран СНГ, Юго-Восточной и Средней Азии, Африки и Персидского залива. Кроме этого, агропромышленный комплекс традиционно демонстрирует высокую устойчивость в кризисные периоды и положительную корреляцию с инфляцией.

Вероятно, по мере адаптации бизнеса Черкизово возобновит выплату дивидендов уже в следующем году. Компания может распределить прибыль за 2022 год при условии снижения показателя «чистый долг / скорректированная EBITDA» до менее 2,5х.

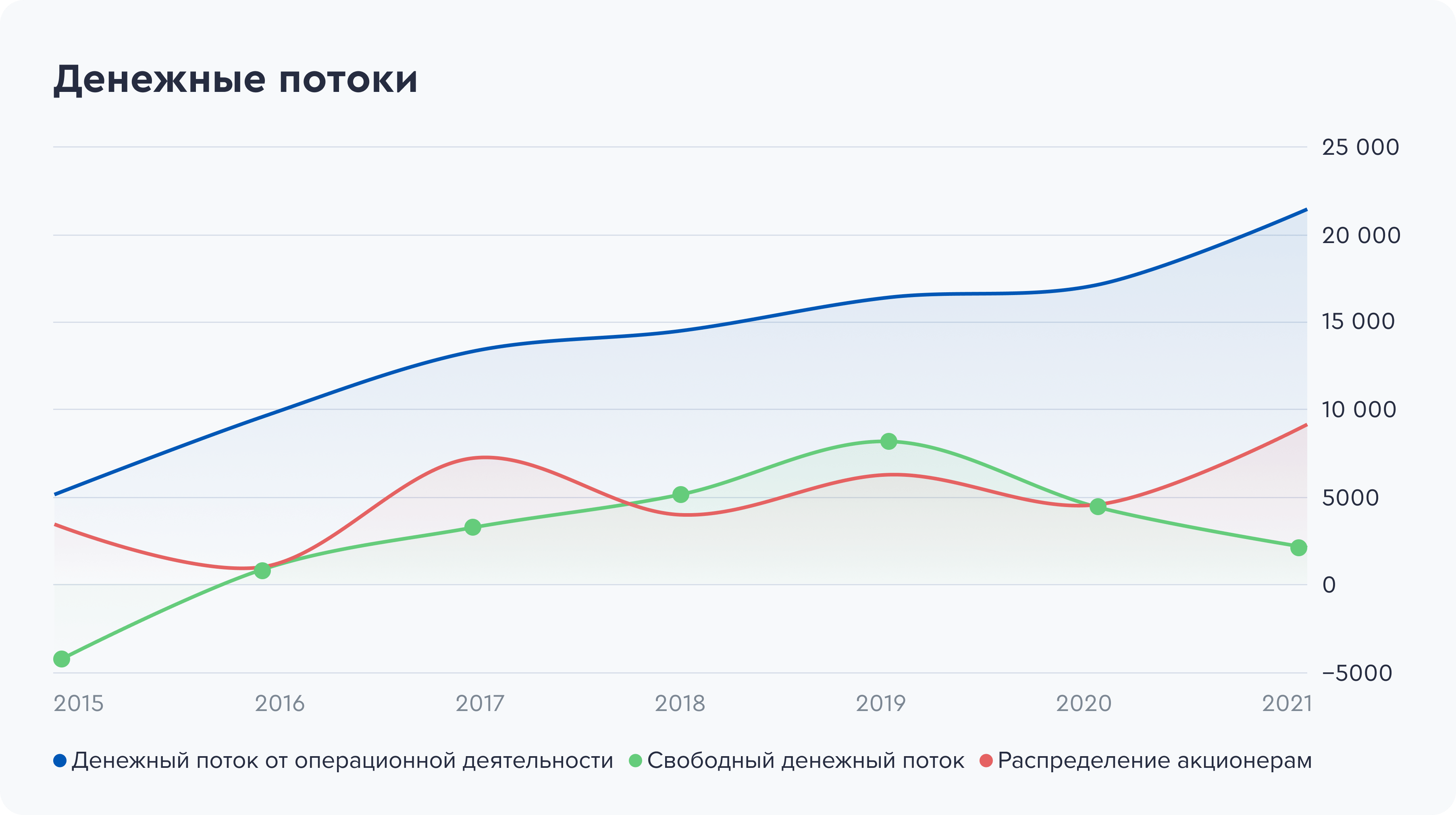

Денежные потоки Группы Черкизово. Источник данных: аналитический отдел сервиса Газпромбанк Инвестиции

Прогноз

Будучи крупнейшим в России вертикально интегрированным производителем мясной продукции, Группа Черкизово является основным выгодоприобретателем роста цен на продовольствие на отечественном и мировом рынке. Масштабные проекты роста позволяют рассчитывать акционерам на значительное увеличение бизнеса, доходов и капитализации Группы в предстоящие четыре года, а прозрачная дивидендная политика — на примерно 10%-ную дивидендную доходность по итогам 2022 года (около 218 рублей на акцию) и свыше 40% накопительного итога за 2022–2025 гг.

Прогнозная цена акций компании Черкизово — 3200 рублей. Потенциал роста — 27% на горизонте полутора — двух лет без учета доходности за счет выплаты дивидендов.