Капитан Comerica

Тек. доходность

Могу заработать

Народный рейтинг

Comerica (NYSE: CMA) - один из крупнейших региональных банков США. Аналитики БКС нашли сразу 8 причин купить акции банка сейчас. Среди них: недооценка по мультипликаторам, дивдоходность выше среднего, техническая картина

Закрыта по тайм-ауту

5.81 %

Предлагаем рассмотреть бумаги одного из крупнейших региональных банков США — Comerica (NYSE: CMA) для краткосрочной покупки с текущих уровней ($81,25).

Срок инвестирования — 3 месяца. Цель $90,4. Потенциальная доходность в районе 10%. Уровень риска — средний, исходя из текущей макроэкономической картины и волатильности бумаги.

Причины для покупки

- Наибольшее количество отделений сосредоточено в крупнейших по размеру GDP штатах — Техас, Калифорния и Мичиган. Специализируется на корпоративных клиентах. Ключевыми являются представители энергетического сектора, автодилеры и девелоперы коммерческой недвижимости.

- Размер депозитов в прошедшем квартале вырос на 11% г/г. Портфель корпоративных кредитов, наиболее чувствительный к повышению ставок, увеличился на 20% г/г. Размер кредитов за исключением ссуд, выданных по программе Paycheck Protection Program (PPP), вырос на 2% г/г. Чистый процентный доход увеличился на 3% г/г. Коэффициент эффективности составляет допустимые 66%.

- Процент просроченных кредитов остается на очень низком уровне — 0,55%. CET1 Capital Ratio — 9,93%, что выше необходимых 7%

- Благодаря составу активов среди региональных банков является одним из главных бенефициаров поднятия ставки. Около 60% кредитов банка основаны на 30-дневных ставках (LIBOR–SOFR), еще 13% — на prime rate и 5% — на 60-дневных или 90-дневных ставках. Только около 22% кредитов выданы с фиксированной годовой ставкой.

- Начиная с III квартала прибыль на акцию может расти темпами около 30% г/г. Менеджмент ожидает рост чистого процентного дохода во II квартале на 15% г/г, а по итогам всего года минимум на 13%. Рост выручки в следующих кварталах ожидается в районе 20–25% г/г. Коэффициент эффективности будет улучшаться и в следующих кварталах должен упасть ниже 60%.

- Форвардные значения P/E — 8,62x против 10,32x медианных у сектора. PEG — 0,69x. Различные методы оценки указывают на потенциал для роста бумаг в пределах 15–17%.

- Хороший размер дивидендной доходности — 3,3% против 2,8% в среднем по сектору

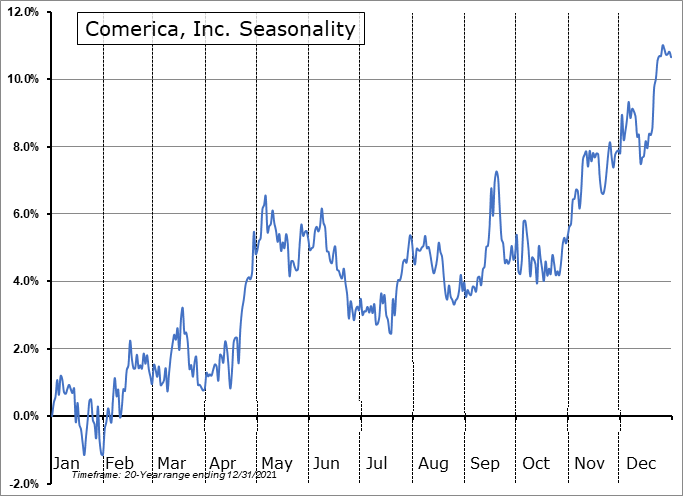

- Техническая картина и историческая сезонность бумаги на стороне краткосрочного роста.

Риски

- Ухудшение общей макроэкономической ситуации в США

- Потенциальное увеличение числа корпоративных банкротств.

- Возможный рост количества просроченных кредитов в портфеле банка. Необходимость увеличения резервов, что снизит размер чистой прибыли

- Коррекция на широком рынке США.

Цена открытия

09 июня 2022

81.25 USD

+5.81%

Цена закрытия

09 сентября 2022

85.97 USD

Инвесторы говорят

Отзывы наших пользователей