Delta Air Lines. К взлету готова!

Американская Delta Air Lines, Inc. (NYSE: DAL) осуществляет регулярные авиаперевозки пассажиров и грузов в США и за рубежом. Кроме того, она предоставляет услуги техобслуживания, инженерной поддержки и ремонта самолетов, а также сервис фрахта воздушных судов. Согласно данным BTS, доля DAL на американском рынке внутренних авиаперевозок составляет 17%.

Инвестиционные тезисы:

- Сезон отчетности показал, что авиакомпании чувствуют себя уверенно на фоне растущего спроса, особенно это касается международных направлений. Авиатрафик активно восстанавливается после обвального падения в 2020 году, при этом некоторые компании даже смогли нарастить перевозки относительно показателей 2019- го.

Трафик DAL пока отстает на 18% от результата третьего квартала 2019 года, однако компания сумела увеличить квартальную выручку в денежном выражении (+9,8% за три года) за счет существенного роста цен на билеты. Во многом это связано с тем, что на международные рейсы в перевозках компании приходится всего лишь около 30%. Согласно данным Hopper Price Tracker, стоимость международных перелетов продол- жает расти по мере снятия ограничений в различных странах, при этом цена внутренних пере- возок консолидируется на уровне 2018 года, когда она была выше, чем в 2019-м.

Как следствие, компания способна продолжать повышать операционные результаты за счет включения в расписание дополнительных рейсов по мере восстановления спроса. 14 декабря эмитент планирует провести презентацию для инвесторов, где менеджмент поделится своими прогнозами на 2023 финансовый год. Возможно, даже будет представлен позитивный гайденс.

- Согласно данным Statista, лоукостеры постепенно отбирают долю рынка у перевозчиков, предлагающих премиум-тарифы. В итоге конкуренция в сегменте постепенно слабеет, что выгодно Delta, которая, наоборот, в последние несколько лет увеличивала долю премиальных мест в операциях, что стало основным драйвером роста выручки эмитента.

Однако, по данным FT, все больше компаний добавляют в рейсы гибридные места (premium economy) ввиду наличия спроса на такие решения, а также того факта, что они генерируют больше выручки, чем обычный эконом-сегмент. Рентабельность бизнеса в таком случае повышается. Из этого можно сделать вывод, что, несмотря на резкое увеличение стоимости перелета, пассажиры все равно готовы платить за комфорт на борту, а Delta является одним из лидеров сегмента в предложении гибридных сервисов.

- Компания владеет собственным НПЗ. В отличие от ближайших конкурентов UAL и AAL, которые не хеджируют топливные риски, DAL менее подвержена давлению в связи с турбулентностью на рынке углеводородов, поскольку излишки топлива она продает третьей стороне. Это способствует улучшению рентабельности, поскольку топливо является одной из основных статей прямых расходов авиакомпаний.

- Эмитент активно инвестирует в перспективные решения для бизнеса. В марте текущего года Delta подписала соглашение с производителем экологически чистого топлива (SAF) Gevo, что, в свою очередь, может привлечь ESG-инвесторов. В рамках этого договора компания рассчитывает получать примерно 75 млн галлонов SAF ежегодно в течение семи лет начиная с 2026 года. Также эмитент активно инвестирует в технологию летающего такси, чтобы в будущем осуществлять доставку пассажиров до и от аэропортов быстрее и удобнее, что может обеспечить преимущество при выборе потребителями авиалиний для деловых поездок.

- Сейчас форвардные мультипликаторы P/S и P/E вернулись к нормальным диапазонным уровням и выглядят привлекательно с учетом устойчивого потребительского спроса на авиаперевозки. Прогнозные P/S и P/E на год вперед составляют 0,45x и 7,8x соответственно против медиан за пять лет 0,76x и 8,4x.

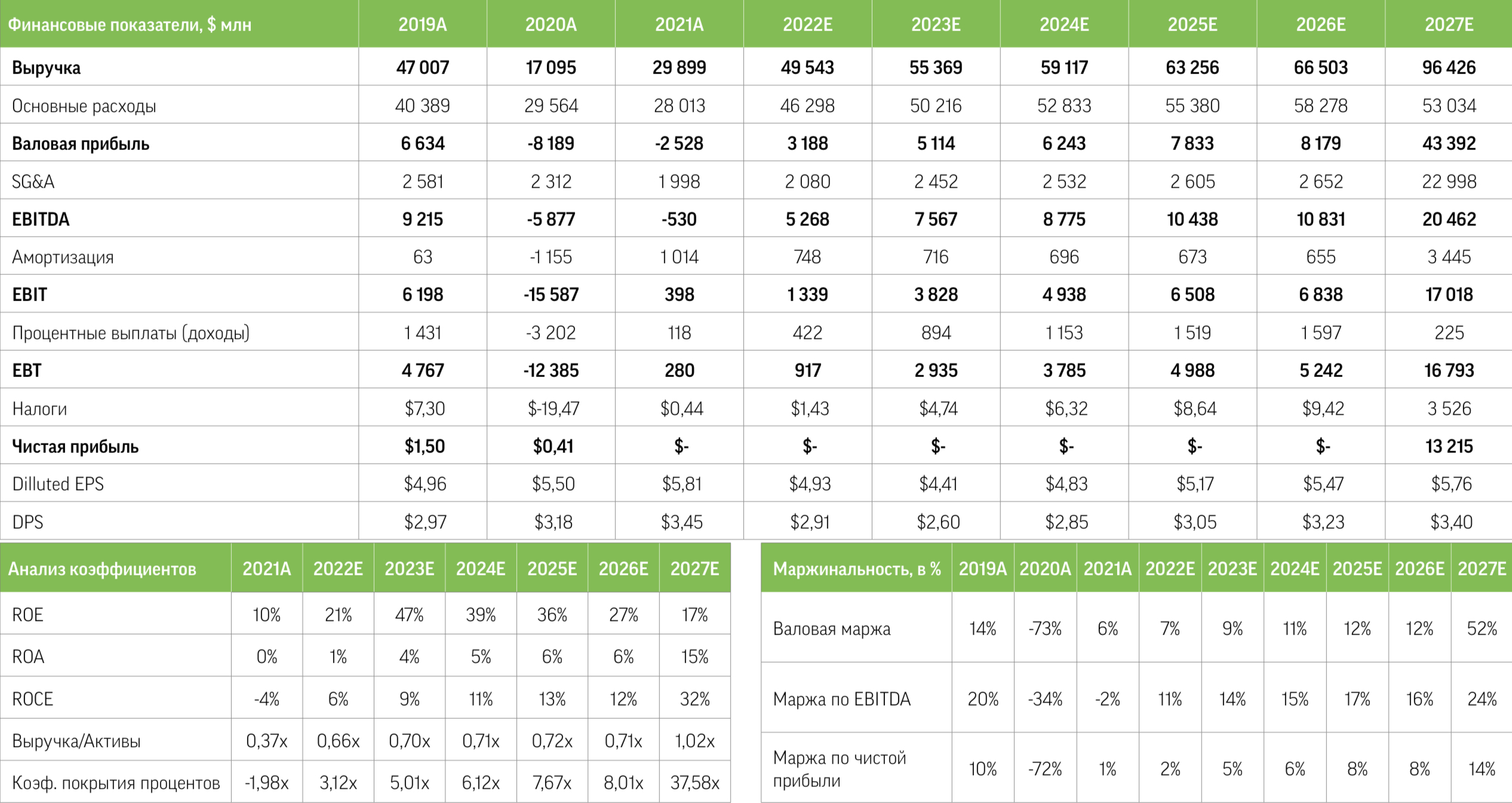

Наша целевая цена акции DAL с учетом оценки будущих денежных потоков составляет $42. Рекомендация — «покупать».