Дивидендный портфель США 2023

Подготовили портфель из американских дивидендных акций на 2023 г.

Чтобы портфель был сбалансированным, он должен быть диверсифицированным (распределенным) по отраслям. Выбрали пять бумаг из четырех секторов.

Способ выбора бумаг (данные на 13.01.2023):

-

дивидендная доходность (свыше 2,5%);

- потенциал роста котировок на 12 мес. (относительно целевого уровня аналитиков БКС) — более 10%, рекомендация — «покупать»;

- ликвидность (входят в индекс S&P 500);

- коэффициент бета (не более 2);

- уровень выплаты дивидендов из чистой прибыли (payout ratio — менее 70%);

- динамика дивидендных выплат за 3 года до 2024 г. (более 3% среднем в год, данные dividend.com);

- прогноз по динамике EPS на 3-5 лет (более 5% среднем в год, данные cnbc.com).

Чтобы оценить успешность портфеля по истечении 12 месяцев результаты будут сравнены с индексом S&P 500 полной доходности (S&P 500 Total Return). Значение индекса на 13.01.2023 — 8 489 п.

По итогам квартала возможно проведение ребалансировки портфеля. Возможная причина — переоценка привлекательности инструментов. Бумаги взяты в равных долях по 23,3% в секторах финансов, здравоохранение, технологии; две бумаги в секторе финансов взяты в долях 20%.

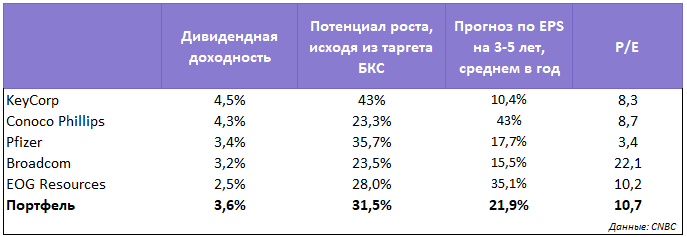

Средняя текущая дивдоходность портфеля составила 3,6%, а P/E — 10,7. Для сравнения: в среднем по S&P 500 дивдоходность составляет 1,7%, P/E — 20,8.

-

Здравоохранение — KeyCorp (NYSE: KEY)

Дивидендная доходность 4,5%. Цена $18,2

KeyCorp — региональная банковская холдинговая компания. Предприятие оказывает финансовые услуги на базе банковского учреждения. Непроцентные доходы в III квартале выросли на 17% (г/г), до $797 млн. Этому способствовало восстановление американской экономики. Чистый процентный доход вырос на 1,9%, до $1,03 млрд. Это сравнительно невысокая сумма, в перспективе она может увеличится из-за роста процентных ставок ФРС. Банк увеличивал дивидендные выплаты на протяжении 11 лет подряд. Средняя дивидендная доходность финансового сектора — 3,2% годовых. Ближайшая экс-дивидендная дата — 27 февраля. Согласно данным CNBC, в следующие 3–5 лет динамика EPS может составить 10,4% среднем в год.

- Нефть и газ — Conoco Phillips (NYSE: COP)

Дивидендная доходность 4,3%. Цена $121,7.

ConocoPhillips — крупнейшая в мире независимая компания в сегменте E&P, согласно объемам добычи и уровню доказанных запасов. Предприятие работает в 21 стране. В III квартале компания увеличила добычу на 210 млн барр. / день — до 1,75 млн барр. / день, направила 45% «кэша» от операций на выплату дивидендов и обратный выкуп акций. Компания сокращает долговую нагрузку. Дивиденды были увеличены на протяжении шести лет подряд. Планы на будущее, озвученные в III квартале: рост дивидендов на 11%, увеличение buyback на $20 млрд, расширение портфеля разработки натурального газа. Согласно данным CNBC, в следующие 3–5 лет динамика EPS может составить 43% среднем в год.

- Фармкомпания — Pfizer (NYSE: PFE)

Дивидендная доходность 3,4%. Цена $47,9.

Самая дивидендная бумага сектора здравоохранения. FCF предприятия взлетел из-за пандемии коронавируса, запас кэша и краткосрочных инвестиций в III квартале составил $36 млрд. Pfizer улучшила прогноз продаж до конца года, в том числе благодаря кратному росту цены на антиковидную прививку Comirnaty. Еще один препарат в разработке — Paxlovid, минимизирующий симптомы коронавируса. Представители компании дала понять, что Pfizer сможет зарабатывать на профилактике и лечении COVID-19 еще многие годы. Риск — инвестиции внутри компании будут распределяться неэффективно и с перекосом не в пользу более перспективных проектов. Согласно данным CNBC, в следующие 3–5 лет динамика EPS может составить 17,7% среднем в год. Ближайшая экс-дивидендная дата — 26 января.

- Технологии — Broadcom (NASD: AVGO)

Дивидендная доходность 3,2%. Цена $579,1.

Broadcom — диверсифицированный производитель полупроводников, который делает ставку на облачные технологии. Согласно сообщению Reuters, руководство Китая намерено анонсировать план на $143 млрд по инвестициям в индустрию полупроводников. Цель — противодействие американским технологическим ограничениям на экспорт полупроводников и полупроводниковой продукции. Второе сообщение — администрация Джо Байдена намерена простить $77 млрд субсидий, выданных производителям чипов в США. Прогноз CNBC предполагает увеличение прибыли на акцию на 15,5% среднем в год в ближайшие 3-5 лет.

- Нефть и газ — EOG Resources (NYSE: EOG)

Дивидендная доходность 2,5%. Цена $130.

Крупный американский независимый производитель нефти и природного газа. В прошлом году компания запустила новую инвестиционную программу на $3,7–4,1 млрд с фокусом на социально-ответственные и бережливые технологии. Предприятие инвестирует в разработку полезных ресурсов. Дивиденды EOG — одни из самых устойчивых в индустрии. Компания увеличивала их на протяжении шести лет подряд. Средний прирост за 20 лет — 20% годовых. Это достигается за счет сильных балансовых показателей, программы хеджирования, операций с низкими издержками. Прогноз CNBC предполагает увеличение прибыли на акцию на 35,1% среднем в год в ближайшие 3-5 лет. Средняя дивидендная доходность за 5 лет — 1,5%.