e.l.f. Beauty: какие губки у голубки

Драйверы

В чем идея?

- e.l.f. Beauty Inc. работает на мировом рынке косметической продукции. Ее портфель включает такие бренды, как e.l.f. Cosmetics, e.l.f. SKIN, Naturium, Well People и Keys Soulcare. В 2024 финансовом году США обеспечили 85% выручки ELF, а международные рынки внесли 15% вклад.

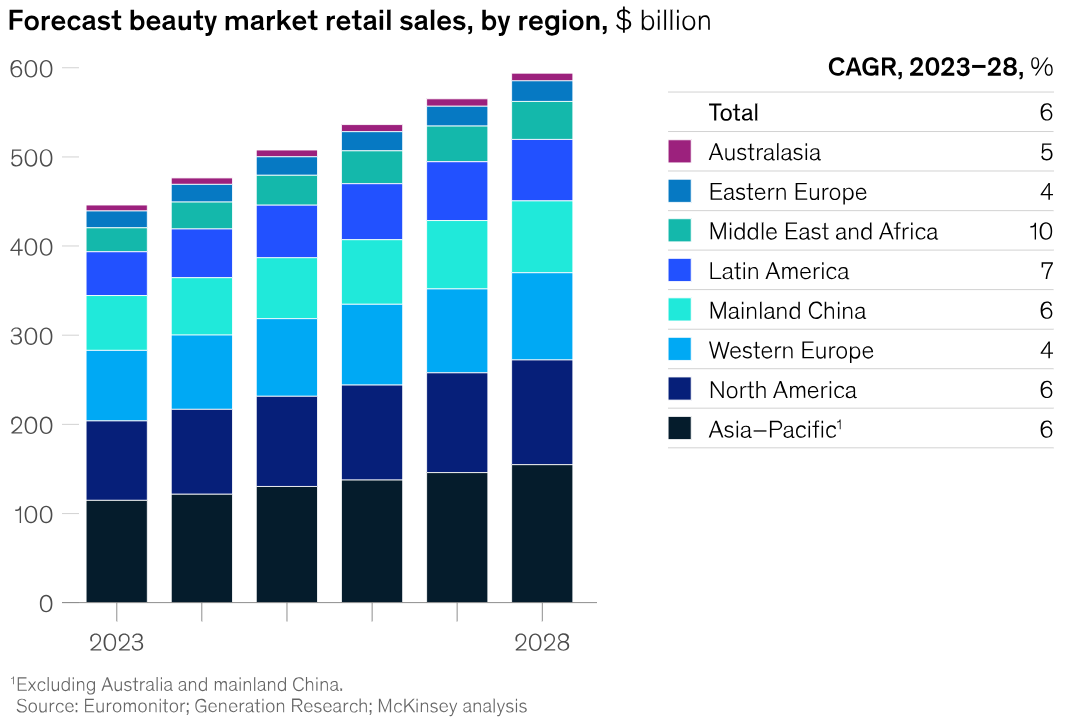

- Мировой рынок косметики в 2023 году вырос до $446 млрд. Рост варьировался в зависимости от региона: в Северной Америке и Европе розничные продажи увеличились на 9% и 10% соответственно. McKinsey прогнозирует, что мировая бьюти-индустрия вырастет до $590 млрд к 2028 году с CAGR 6%.

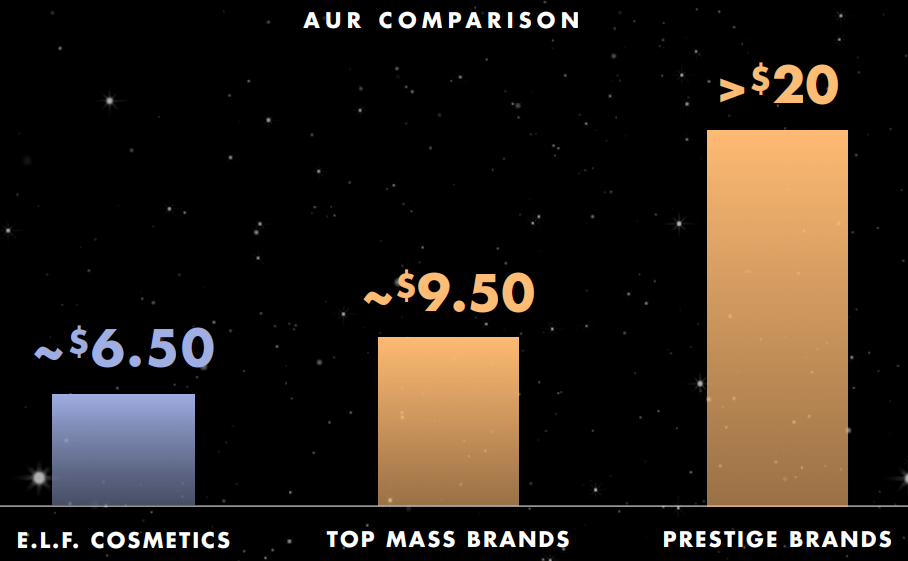

- ELF разработала эффективную стратегию для конкуренции с такими крупными игроками, как L’Oréal и Estée Lauder. Компания делает акцент на доступные цены – средняя цена ее продукции составляет около $6, что значительно ниже ее конкурентов. Инновационные внутренние разработки и маркетинговые усилия помогли компании повысить узнаваемость бренда. Кроме того, ELF использует разные каналы дистрибуции, сотрудничая с ритейлерами и укрепляя свое присутствие в электронной коммерции.

- В первом квартале 2025 финансового года выручка компании выросла на 50% за счет увеличения объемов продаж и развитием онлайн-сегментов. Маркетинговые инвестиции и цифровые стратегии сыграли важную роль в этом результате, способствуя росту скорректированной EBITDA на 4% г/г.

- Менеджмент повысил прогноз на 2025 финансовый год по росту выручки и скорректированной EBITDA. Кроме того, ELF готовится к выходу на рынок Германии. Однако существует риск возможного замедления мировой бьюти-индустрии, что может негативно повлиять на планы расширения компании и объемы продаж.

Почему нам нравится ELF Beauty Inc?

- Причина 1. Перспективные возможности на мировом рынке бьюти-продукции

e.l.f. Beauty Inc. (NYSE: ELF) разрабатывает и продает широкий ассортимент бьюти-продуктов, работая в нескольких ключевых категориях, таких как косметика для глаз, губ и лица, инструменты для красоты и аксессуары, а также средства по уходу за кожей. Портфель брендов компании включает e.l.f. Cosmetics, e.l.f. SKIN, Naturium, Well People и Keys Soulcare, что позволяет удовлетворять различные предпочтения потребителей. Ее продукция широко доступна как в интернете, так и через ведущие магазины красоты, масс-маркета и ритейлеров. США являются основным рынком для ELF, на долю которого приходится 85% выручки, в то время как международные рынки обеспечивают 15% выручки.

В 2023 году мировой рынок бьюти-продукции, включающий парфюмерию, макияж, средства по уходу за кожей и волосами, вырос до $446 млрд, что на 10% больше по сравнению с 2022 годом. Розничные продажи косметической продукции превзошли ожидания, опередив другие потребительские сектора, такие как одежда. Однако двузначный рост в основном был обусловлен повышением цен, а не значительным увеличением объемов продаж.

В Северной Америке, на которую приходится 20% мирового рынка бьюти-продукции, розничные продажи выросли на 9% г/г. Аналогичным образом, Европа показала рост на 10% в 2023 году. Несмотря на эти позитивные тенденции, мировой рост объемов продаж во всех регионах оставался скромным и составил всего 2%. В США рост цен заставил некоторых потребителей экономить на товарах для личного ухода, отдавая предпочтение товарам по более низким ценам или откладывая покупки, что привело к росту объемов всего на 1%.

По мере того, как инфляция начинает снижаться на ключевых рынках, McKinsey ожидает стабилизации цен. По прогнозам, мировой рынок косметической продукции достигнет $590 млрд к 2028 году, с совокупным среднегодовым темпом роста (CAGR) в 6%. На зрелых рынках, таких как США и Европа, рост как цен, так и объемов, вероятно, останутся на уровне низких однозначных цифр.

Объем мирового рынка бьюти-продукции по регионам; источник: McKinsey & Company

Несмотря на краткосрочные экономические трудности в Китае, McKinsey прогнозирует CAGR в 6% для рынка бьюти-продукции в этой стране с 2024 по 2028 год. Этот рост, скорее всего, будет обусловлен спросом со стороны поколения Z, миллениалов и потребителей с высоким доходом. Эффект «губной помады», при котором потребители продолжают баловать себя доступными роскошными товарами, такими как помада, во время экономических спадов, способствовал устойчивости рынка бьюти-продукции в Китае в 2024 году. Однако будущее развитие рынка будет зависеть от состояния экономики Китая – вероятен сценарий, при котором будет наблюдаться снижение роста объемов продаж, в то время как рост цен будет соответствовать инфляции.

Самые высокие темпы роста ожидаются в странах Ближнего Востока и Африки, где рынок бьюти-продукции, как прогнозируется, будет расти на 10% ежегодно в течение следующих четырех лет. В этих регионах рост цен, вероятно, превзойдет рост объемов, поскольку потребительский спрос на премиальные товары остается высоким.

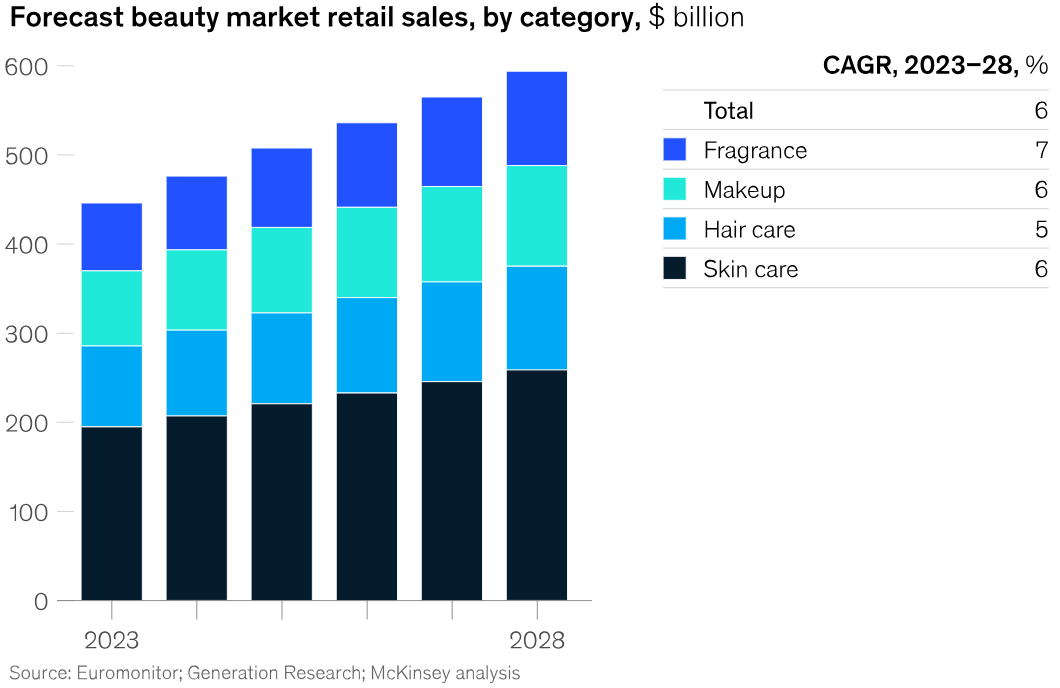

В 2023 году категория средств по уходу за кожей, на долю которой приходится 44% мирового рынка бьюти-продукции, выросла на 6%, причем значительная часть этого роста была обусловлена повышением цен. В течение следующих четырех лет McKinsey прогнозирует CAGR в 6% в этой категории, при этом ожидается более сбалансированный вклад как увеличения объемов, так и роста цен, поскольку все больше потребителей всех возрастных групп, включая поколение Z и поколение Альфа, проявляют интерес к этой категории. Кроме того, внедрение новых, популярных ингредиентов, таких как нейропептиды, может дополнительно стимулировать рост в этом секторе. Аналогичная тенденция наблюдается в уходе за волосами, где применение новых процедур и специализированных средств способствовало росту в 2023 году и, как ожидается, продолжит стимулировать эту категорию в течение следующих пяти лет.

Объем мирового рынка бьюти-продукции по сегментам; источник: McKinsey & Company

Кроме того, категория ароматов, являющаяся самой маленькой на бьюти-рынке (17%), показала самый высокий темп роста – 14% в 2023 году. Ожидается, что этот рост продолжится, особенно в Азиатско-Тихоокеанском регионе (АТР), где ароматы на данный момент составляют только 5% от общего рынка, по сравнению с 17% в Северной Америке и 27% в Европе. На мировом уровне McKinsey прогнозирует, что рост цен в секторе ароматов будет опережать рост объемов, чему будет способствовать расширение сегмента товаров класса люкс. Также ожидается, что ключевыми драйверами роста станут нишевые ароматы, акцентирующие внимание на мастерстве изготовления и премиальных ингредиентах, которые играют важную роль в позиционировании брендов и их маркетинговых историях. По мере того, как нишевые бренды ароматов набирают популярность, крупные игроки, скорее всего, будут инвестировать в эти развивающиеся бренды или приобретать их.

Между тем, категория макияжа восстановилась после спада в период пандемии, а розничные продажи в 2023 году впервые превысили уровень 2019 года. Ожидается, что АТР, а также Ближний Восток и Африка будут способствовать росту категории макияжа до 2028 года, поскольку покупательская способность потребителей увеличивается, а специализированные магазины косметики расширяют свое присутствие. Хотя ожидается некоторый рост объемов, сектор макияжа становится все более конкурентоспособным, что побуждает бренды к инновациям и четкому определению своей ценности. Возможности для инноваций включают выпуск макияжа с элементами ухода за кожей, создание более устойчивых продуктов и улучшение функциональности за счет более удобной упаковки.

Таким образом, мировой рынок бьюти-продукции предлагает многообещающие перспективы для производителей, поскольку рост обусловлен изменяющимися предпочтениями потребителей, увеличением спроса на инновации в сфере ухода за кожей и ростом премиальных и нишевых продуктов. Производители могут воспользоваться расширением рынков в таких регионах, как АТР и Ближний Восток, где растущая покупательская способность и запуск новых продуктов будут стимулировать спрос.

- Причина 2. Эффективная мультибрендовая стратегия, подкрепленная омниканальной дистрибуцией

Портфель брендов ELF охватывает несколько инновационных и ориентированных на потребителей линий бьюти-продукции, включая:

- e.l.f. Cosmetics, известный предоставлением высококачественной косметики, вдохновленной люксовыми брендами, по доступным ценам.

- e.l.f. SKIN, предлагающий формулы, разработанные дерматологами, с акцентом на ингредиенты для решения различных проблем кожи.

- Naturium, который сосредоточен на раскрытии пользы натуральных растительных компонентов и активных ингредиентов благодаря инновационным технологиям по уходу за кожей. Naturium LLC, наряду с TCB-N Prelude Blocker Corp., был приобретен ELF в октябре 2023 года за $333,0 млн в виде денежных средств и акций ELF.

- Well People, который позиционируется как пионер в области чистой красоты и предлагает около 100 продуктов, сертифицированных EWG VERIFIED™, разработанных с участием дерматологов для поддержания здоровья кожи.

- Keys Soulcare, созданный сертифицированным дерматологом доктором Рене Снайдером, предлагает чистые, премиальные, не тестируемые на животных формулы для ухода за кожей.

Бьюти-индустрия относительно концентрирована: крупные корпорации, такие как L’Oréal, Estee Lauder, Coty, Unilever, LVMH, Shiseido, Beiersdorf и Procter & Gamble, занимают значительную долю розничных продаж в США. Эти конгломераты часто владеют несколькими брендами, однако на рынке также конкурируют небольшие независимые компании, которые предлагают новые и уникальные решения. Поэтому молодым брендам приходится постоянно разрабатывать и внедрять инновационные стратегии, чтобы конкурировать с гигантами и завоевывать свою долю рынка.

ELF не является исключением, поэтому менеджмент компании разработал стратегию, основанную на следующих ключевых принципах:

- Доступные цены. ELF предлагает продукцию по конкурентоспособным ценам по сравнению с другими брендами. Например, средняя цена продукта e.l.f. Cosmetics составляет около $6, в то время как у других ведущих брендов продукты обычно стоят более $9, а у люксовых брендов – более $20. Такая ценовая стратегия делает предложения ELF более доступными для широкого круга потребителей.

Средняя цена на продукцию ELF и ее сравнение с другими брендами; источник: Q1 FY2025 Earnings Presentation

- Внутренние инновации. ELF известен быстрыми темпами разработки продукции. Ее оптимизированная цепочка поставок ориентирована на скорость, высокое качество и низкие затраты. Почти все продукты ELF закупаются и производятся в Китае благодаря партнерствам с местными вендорами, что позволяет компании эффективно масштабировать производство.

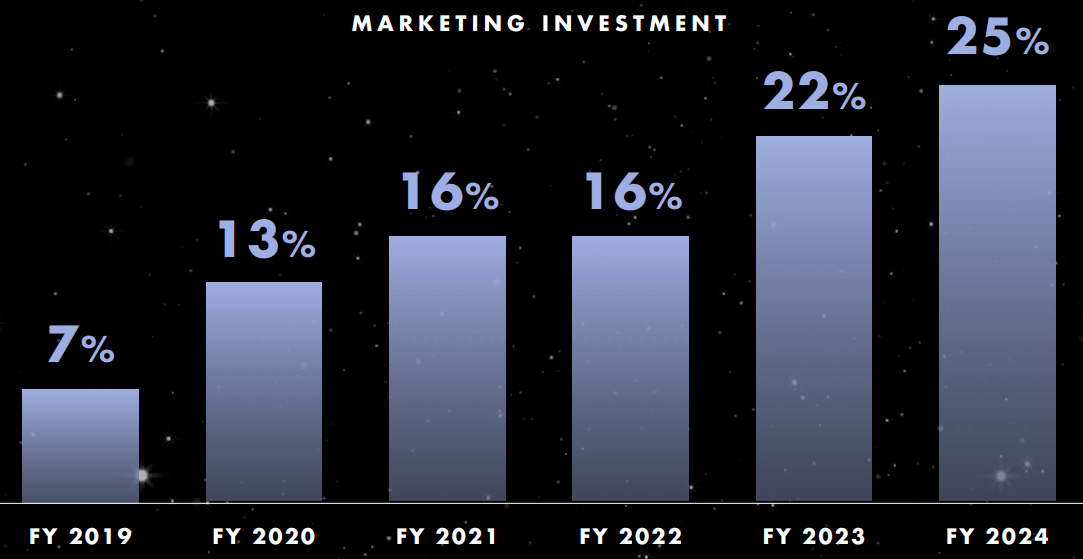

- Маркетинг. Несмотря на относительно низкую осведомленность о бренде по сравнению с массовыми бьюти-брендами, ELF реализует комплексную маркетинговую стратегию для повышения узнаваемости и лояльности. Компания фокусируется на привлечении потребителей через социальные медиа, а также через коллаборации с другими брендами. В 2024 финансовом году компания потратила на маркетинг и цифровые инициативы $256,0 млн, что составило около 25% от выручки. На 2025 финансовый год менеджмент планирует более сбалансированные темпы инвестиций в маркетинг и цифровизацию, ожидая, что они составят около 24% – 26% годовой выручки.

Объемы расходов ELF на маркетинг как процент от выручки; источник; Q4 FY2024 Earnings Presentation

Более того, сильной стороной компании является ее стратегия омниканальной дистрибуции, которая позволяет быстро расширяться как в США, так и на международном уровне:

- Американские ритейлеры. В США ELF реализует свою продукцию в основном через аптечные сети, продуктовые магазины и специализированных ритейлеров. Компания установила прочные партнерские отношения с крупными ритейлерами, такими как Target, Walmart и Ulta Beauty. Эти три ритейлера внесли значительный вклад в выручку ELF в 2024 году: на Target пришлось 25%, на Walmart – 17%, а на Ulta Beauty – 16%.

- Электронная коммерция. Происхождение компании как интернет-магазина продолжает приносить успех в онлайн-продажах. Ее цифровая стратегия эффективно конвертирует потребителей через собственные сайты и мобильные приложения. Кроме того, продукты ELF доступны на других крупных платформах, таких как Amazon.

- Международные ритейлеры. ELF также реализует свою продукцию на международных рынках, в основном в Великобритании и Канаде.

В 2024 финансовом году 84% выручки компании приходилось на национальных и международных ритейлеров, а 16% – на каналы электронной коммерции. Такой омниканальный подход помогает ELF охватывать широкий круг потребителей через различные торговые платформы. Благодаря этим стратегиям и конкурентным преимуществам темпы роста ELF резко увеличились за последние несколько лет, что подтверждает правильное направление развития компании.

- Причина 3. Инвестиции в маркетинг и международная экспансия поддерживают прогноз на весь год

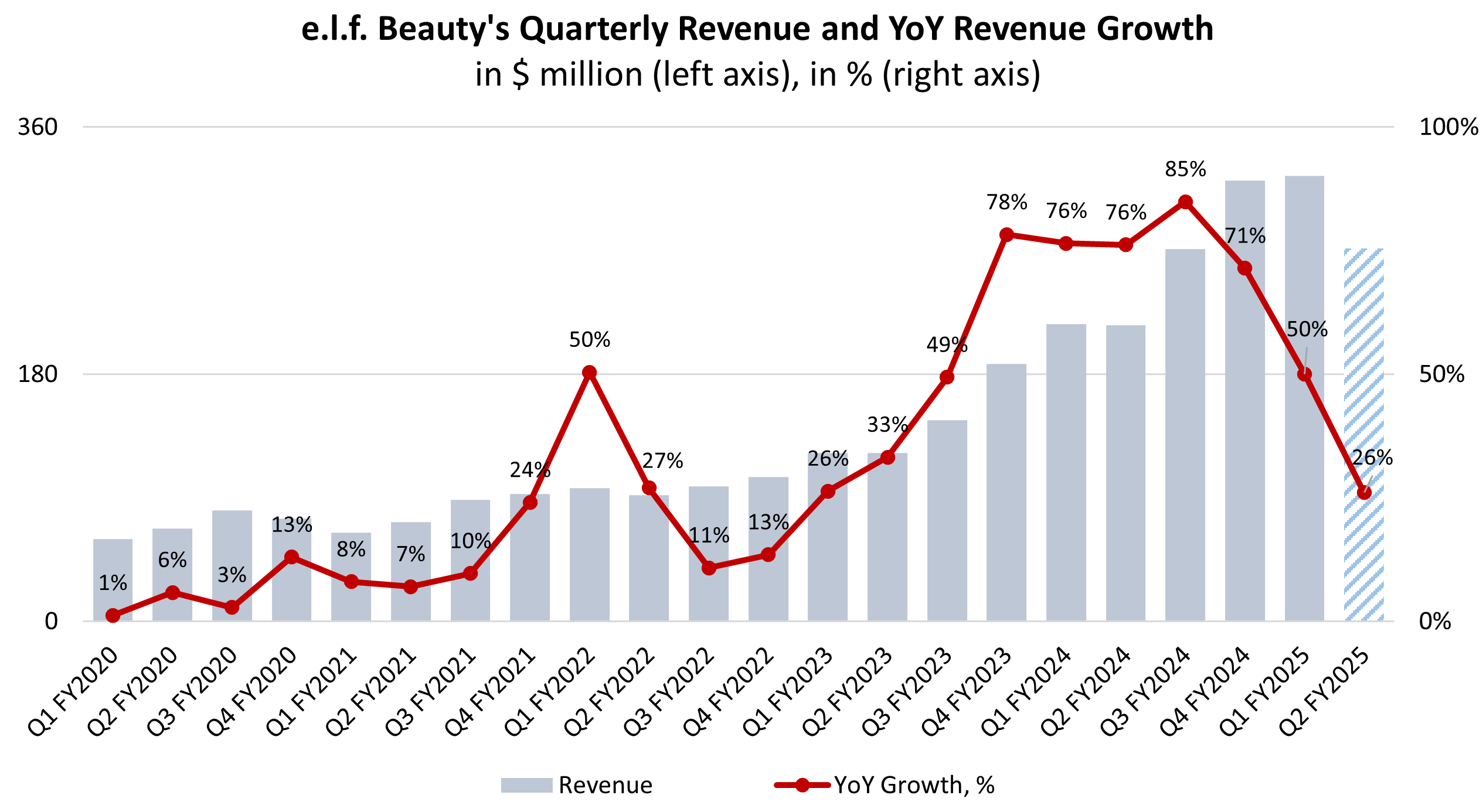

ELF продемонстрировала сильные результаты в первом квартале 2025 финансового года, увеличив выручку на 50% г/г за счет успехов на национальных и международных рынках, а также в сфере цифровой торговли. Рост выручки был в основном обусловлен увеличением объемов продаж, что добавило примерно 34 процентных пункта к росту, а изменение товарного ассортимента добавило около 16 пунктов. Кроме того, онлайн-продажи выросли более чем на 40% г/г. В результате доля цифровых каналов в общем объеме продаж ELF в первом квартале составила 21%, по сравнению с 18% годом ранее.

Кроме того, валовая рентабельность в первом квартале 2025 финансового года достигла 71%, что на 0,8% выше по сравнению с прошлым годом. Это улучшение обусловлено благоприятными изменениями валютных курсов, снижением транспортных расходов, ростом цен на международных рынках и мерами по оптимизации затрат, частично компенсированными корректировками запасов. Валовая рентабельность превысила ожидания, отчасти благодаря медленному росту транспортных затрат. Однако на ELF негативно повлияли более высокие затраты на контейнерные перевозки из-за инцидентов в Красном море в конце 2023 года, и эти затраты продолжают расти. Менеджмент ожидает, что давление на транспортные расходы частично компенсирует положительное влияние благоприятных валютных курсов, более выгодной продуктовой структуры и экономии затрат в течение всего 2025 финансового года, при этом валовая рентабельность за второй квартал останется на уровне прошлого года.

Динамика квартальной выручки и роста выручки г/г ELF с прогнозом на второй квартал 2025 финансового года; источник: составлено автором

Кроме того, инвестиции в маркетинг и цифровизацию сыграли значительную роль в увеличении продаж ELF. В первом квартале 2025 финансового года расходы на маркетинг составили 23% выручки, что выше показателя 16% за аналогичный период прошлого года. Наряду с продолжающимся развитием команды и инфраструктуры, это способствовало росту скорректированной EBITDA до $77 млн, что на 4% больше г/г, при этом рентабельность по скорректированной EBITDA составила 24%. Менеджмент прогнозирует дальнейший рост скорректированной EBITDA во второй половине 2025 финансового года, поскольку интеграция Naturium будет полностью реализована, а инвестиции в маркетинг стабилизируются.

Компания также совершенствует свою программу лояльности и цифровые платформы. Программа лояльности Beauty Squad достигла рубежа в более чем 5 млн участников, при этом количество новых регистраций увеличилось на 30% г/г. Компания повышает вовлеченность участников, предоставляя эксклюзивный ранний доступ к запуску продуктов и инновационные цифровые интеграции. Члены Beauty Squad, как правило, имеют более высокую среднюю стоимость заказов, совершают покупки чаще и демонстрируют более высокие показатели удержания. В первом квартале 2025 финансового года компания запустила свой первый Beauty Squad Challenge в Roblox, позволяя игрокам связывать свои аккаунты Beauty Squad и Roblox. Более того, ELF расширила программу Beauty Squad на платформе Amazon, что способствовало привлечению новых участников и поощрению лояльных клиентов за их покупки.

Что касается баланса, ELF завершила первый квартал 2025 финансового года с запасами в размере $200 млн, по сравнению с $98 млн годом ранее. Это увеличение связано с тремя факторами. Во-первых, компания восстанавливает запасы, чтобы поддержать высокий потребительский спрос. Во-вторых, приобретение Naturium добавило около $26 млн запасов. В-третьих, дополнительный рост на $23 млн связано с поставкой на баланс товаров из Китая в момент отправки, а не по прибытии на распределительные центры в США.

Благодаря сильным результатам первого квартала 2025 финансового года менеджмент повысил прогноз на весь финансовый год:

- Рост выручки на 25% – 27%, по сравнению с предыдущим прогнозом в 20% – 22%.

- Скорректированная EBITDA в диапазоне от $297 млн до $301 млн (рост на 26% – 28% г/г), что выше предыдущего прогноза в $285 млн – $289 млн.

- Скорректированная чистая прибыль в размере $198 млн – $201 млн, по сравнению с предыдущим прогнозом в $187 млн – $191 млн.

- Скорректированная прибыль на акцию (EPS) в размере $3,36 – $3,41 на разводненную акцию, по сравнению с предыдущим диапазоном $3,20 – $3,25.

Улучшение прогноза в значительной степени обусловлено превосходными результатами компании в первом квартале 2025 финансового года. Кроме того, ELF готовится к выходу на рынок Германии этой осенью в партнерстве с Rossmann, одной из крупнейших сетей аптек в Европе с более чем 4,000 филиалов и девятью логистическими центрами. Германия, крупнейший косметический рынок в Европе, представляет собой значительную возможность для роста, и это станет крупнейшей международной экспансией ELF на сегодняшний день.

Тем не менее, прогноз менеджмента на 2025 финансовый год отражает более умеренные темпы роста по сравнению с последними годами. Это может сигнализировать о предстоящем замедлении роста на мировом рынке косметических товаров, так как розничные сети сокращают свои запасы из-за снижения спроса и падения продаж, особенно в США. Следовательно, другие косметические компании уже ожидают замедления продаж в следующем квартале. Хотя это может негативно повлиять на ELF в краткосрочной перспективе, учитывая высокую базу прошлого года, компания все же представляется многообещающей инвестиционной возможностью в долгосрочной перспективе.