Embraer S.A. Ну что, полетели?

Драйверы

Embraer S.A. (NYSE: ERJ) — авиакосмическое предприятие, поставляющее самолеты и космические аппараты, а также комплектующие для них по всем регионам мира. Компания была зарегистрирована в 1969 году (ее штаб-квартира находится в Сан-Паулу, Бразилия) и ранее была известна как Embraer-Empresa Brasileira de Aeronáutica S.A. Современное название получила в ноябре 2010 года. Компания осуществляет деятельность по направлениям Commercial Aviation (проектирование, производство, продажа и аренда коммерче- ских самолетов), Executive Aviation (разработка и продажа самолетов представительского класса, легких и сверхлегких реактивных самолетов), Service & Support (постпродажное и техобслуживание), Defense & Security (решения в сфере военной авиации), а также в сегменте поставки топливных и гидравлических систем, конструктивных элементов и самолетов для сельхозавиации.

Ключевые инвестиционные тезисы:

- Сильные производственные результаты и оптимистичный гайденс

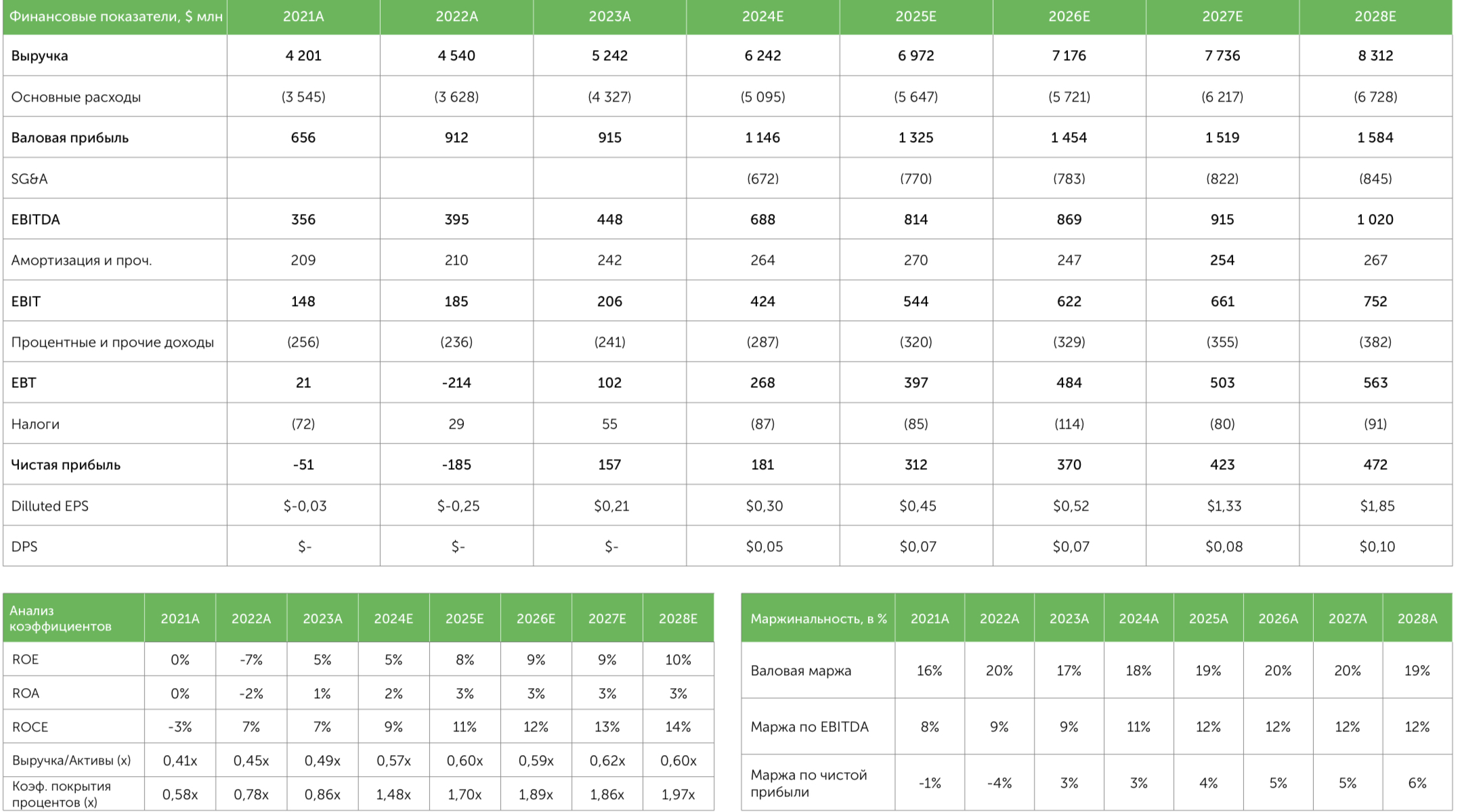

На 2024-й менеджмент Embraer прогнозирует выручку в диапазоне $6–6,4 млрд, что в среднем предполагает повышение показателя на 17,7% в течение года. Этот ориентир основан на значительном увеличении объемов поставок и расширении книги заказов в 2023 году. В то же время производственные результаты оказались немного ниже гайденса. Бэклог вырос на 7% за год, в первую очередь за счет сервисного (+19%) и представительского (+10%) сегментов. В Services & Support показатель стал рекордным в истории компании благодаря позитивной конъюнктуре на рынке MRO.

Увеличение объема поставок бизнес-джетов носит широкомасштабный характер, несмотря на некоторое замедление в секторе частной авиации после пандемии. В 2024 году пропорция коммерческих самолетов должна быть на уровне 60%/40% E2/E1 соответственно. В представительской авиации доля легких реактивных самолетов составляет около 55%, а среднеразмерных — примерно 45%. На конференс-колле менеджмент Embraer заявил о планах расширения спектра технического обслуживания и сервисов для персонала.

- Перспективы улучшения позиций в секторе среднемагистральных самолетов.

В коммерческой авиации на первый план стали выходить обновленные самолеты линейки E-195, более половины поставок в сегменте составила версия E2. В этом самолете можно разместить до 146 кресел в салоне single-class, он является прямым конкурентом Boeing 737 MAX 7. Пока Boeing испытывает проблемы и откладывает сертификацию данной модификации, Embraer получила возможность перехватить его ключевых клиентов. Например, American Airlines недавно заказала 90 бортов E-175 с возможностью расширения заказа на 43, поскольку наращивает использование региональных самолетов.

- Потенциал развития направления аэротакси.

Запуск EVE («дочки» Embraer с долей владения почти 90%) в эксплуатацию запланиро- ван на конец 2026 года. Ключевые поставщики уже определены, и производство первого прототипа идет успешно. В недавнем исследовании Cirium отмечается, что в разрезе книги заказов всех eVTOL летательный аппарат EVE лидирует со значительным перевесом.

- Постепенное улучшение финансовой ситуации.

На годовом конференс-колле руководство Embraer представило прогноз, предполагающий соотношение между чистым долгом компании и EBITDA ниже единицы. Если этот ориентир будет достигнут, можно рассчитывать на выплату дивидендов в 2025 году. В 2023-м были зафиксированы улучшения в цепочках поставок, и эта тенденция должна продолжиться в 2024-м, несмотря на сохранение некоторых трудностей. Повышенные капитальные вложения в Executive Aviation направлены на адаптацию производственных мощностей и повышение эффективности. Согласно гайденсу, рентабельность по EBIT может увеличиться на 50 б.п., до 7%.

Целевая цена для расписки ERJ-US на следующие 12 месяцев — $31,7, что предполагает потенциал роста более 17%. Рекомендация — «покупать».