Я уеду жить в Эталондон

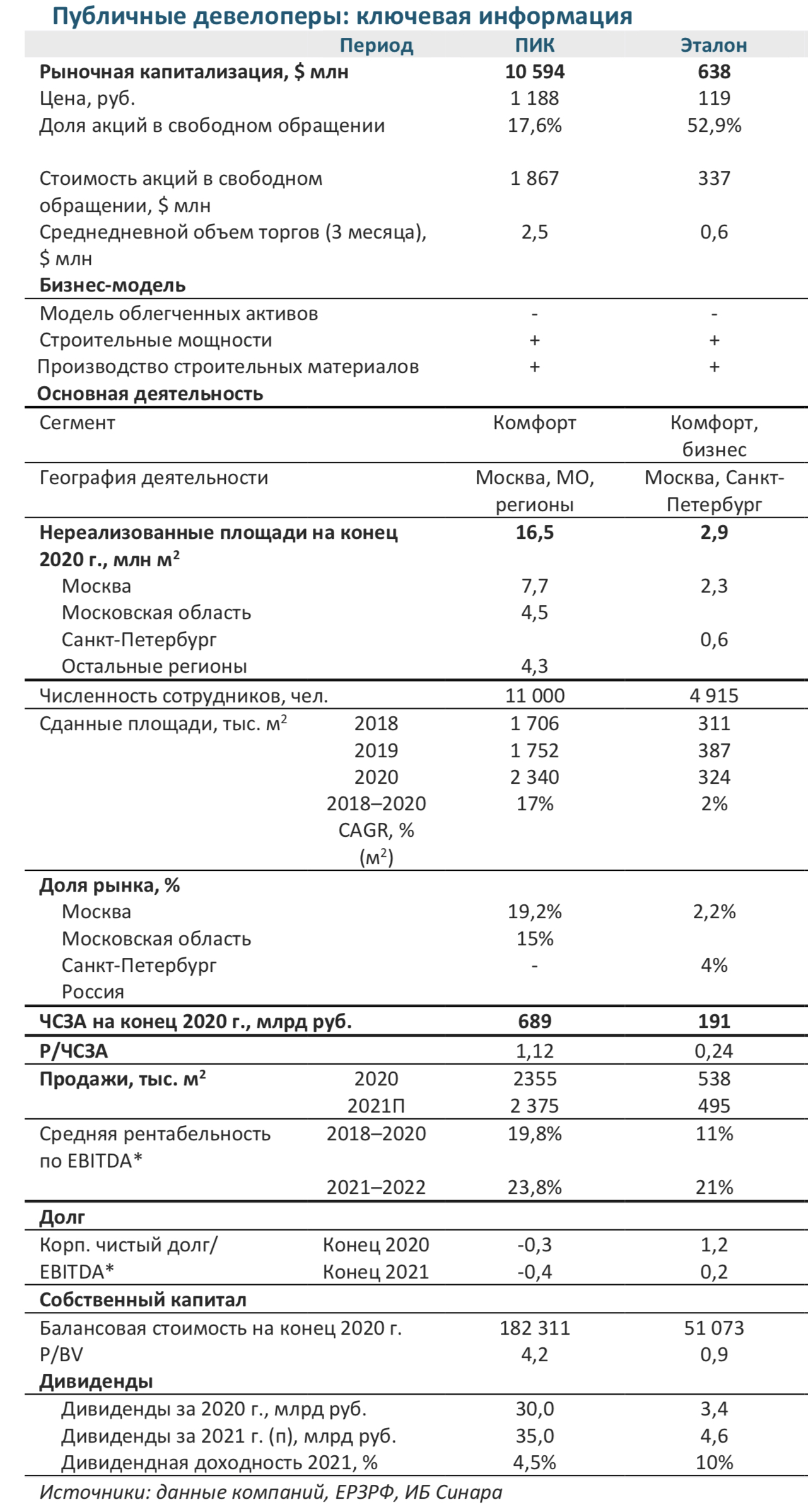

Несмотря на охлаждение — на фоне повышения процентных ставок — рынка ипотечного кредитования в 2П21–2022, мы рассчитываем на консолидацию сектора и видим потенциал роста в бумагах отдельных эмитентов. Мы устанавливаем рейтинг «лучше рынка» по акциям компании Эталон (мы видим основания для переоценки бумаг в связи с улучшением операционных показателей и стратегии развития).

Эталон: основания для переоценки. В 4К20–1К21 наблюдалось уменьшение продаж Группы ЛСР и Эталона несмотря на благоприятную рыночную конъюнктуру, что объясняется их низкими запасами. Руководство уже уделяет внимание пополнению земельного банка, при этом Эталон больше сосредоточен на Москве. Мы полагаем, что Эталон сумеет решить вопрос увеличения земельного банка и отмечаем улучшение рентабельности и снижение корпоративной задолженности, что пока не нашло отражение в курсовой стоимости бумаг компании.

Рынок. Мы ожидаем охлаждения рынка в 2П21 относительно высокой базы предыдущих периодов на фоне роста ключевой и средневзвешенной ипотечной ставки. Программа господдержки ипотеки стала более адресной и продолжит эффективно работать в основном в регионах. Мы предполагаем рост предложения недвижимости и стабилизацию цен. Все это создает благоприятную почву для консолидации, и мы считаем, она станет ключевым фактором роста отдельных игроков, обладающих качественным земельным банком, невысокой долговой нагрузкой и масштабируемой бизнес-моделью.

Риски. Основные риски для отрасли представляют: дальнейшее повышение ключевой ставки, сворачивание программ субсидирования, усиление конкуренции на фоне охлаждения рынка ипотечного кредитования, а также продолжающийся рост себестоимости строительства. В умеренной степени мы закладываем данные риски в модель. Мы ожидаем ключевую ставку в диапазоне 6,75–7% к концу года, а среднюю ставку по ипотеке — 8–8,2%. Мы считаем, что уже в следующем году ЦБ РФ может вернуться к мягкой денежно- кредитной политике.

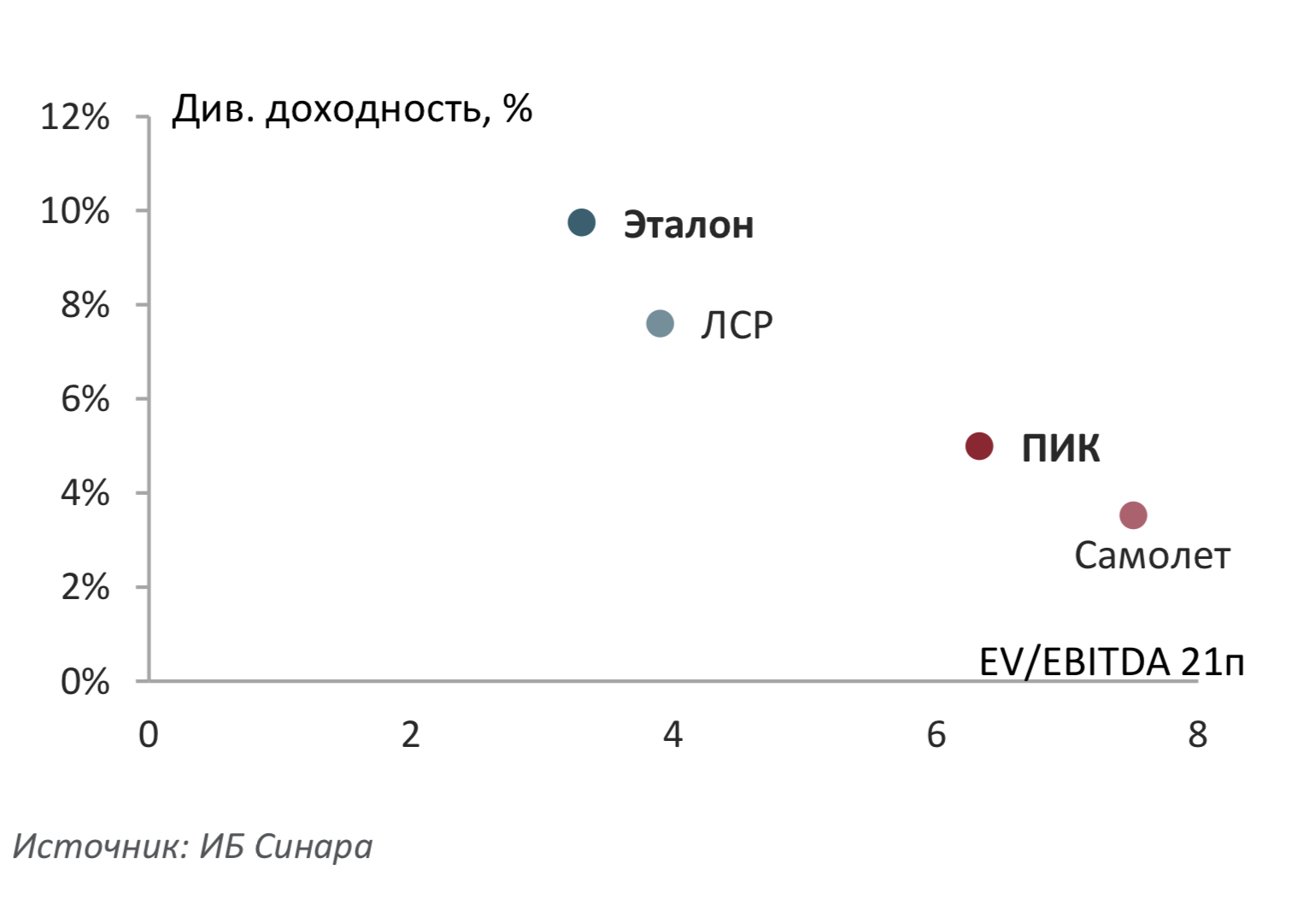

Приверженность выплате дивидендов

Дивидендная политика публичных компаний – девелоперов либо определяется размером чистой прибыли, либо, как в случае Эталона, предусматривает минимальный абсолютный размер выплаты дивидендов. Политика Эталона наиболее предсказуема; вместе с тем, поскольку компания намеревается в 2021–2022 гг. увеличить свой земельный банк, мы не ожидаем выплаты дивидендов в размере больше минимального (из расчета 12 руб. на ГДР, что означает наибольшую дивидендную доходность в секторе на уровне 10%).