Ростелеком: давай, на связи!

Драйверы

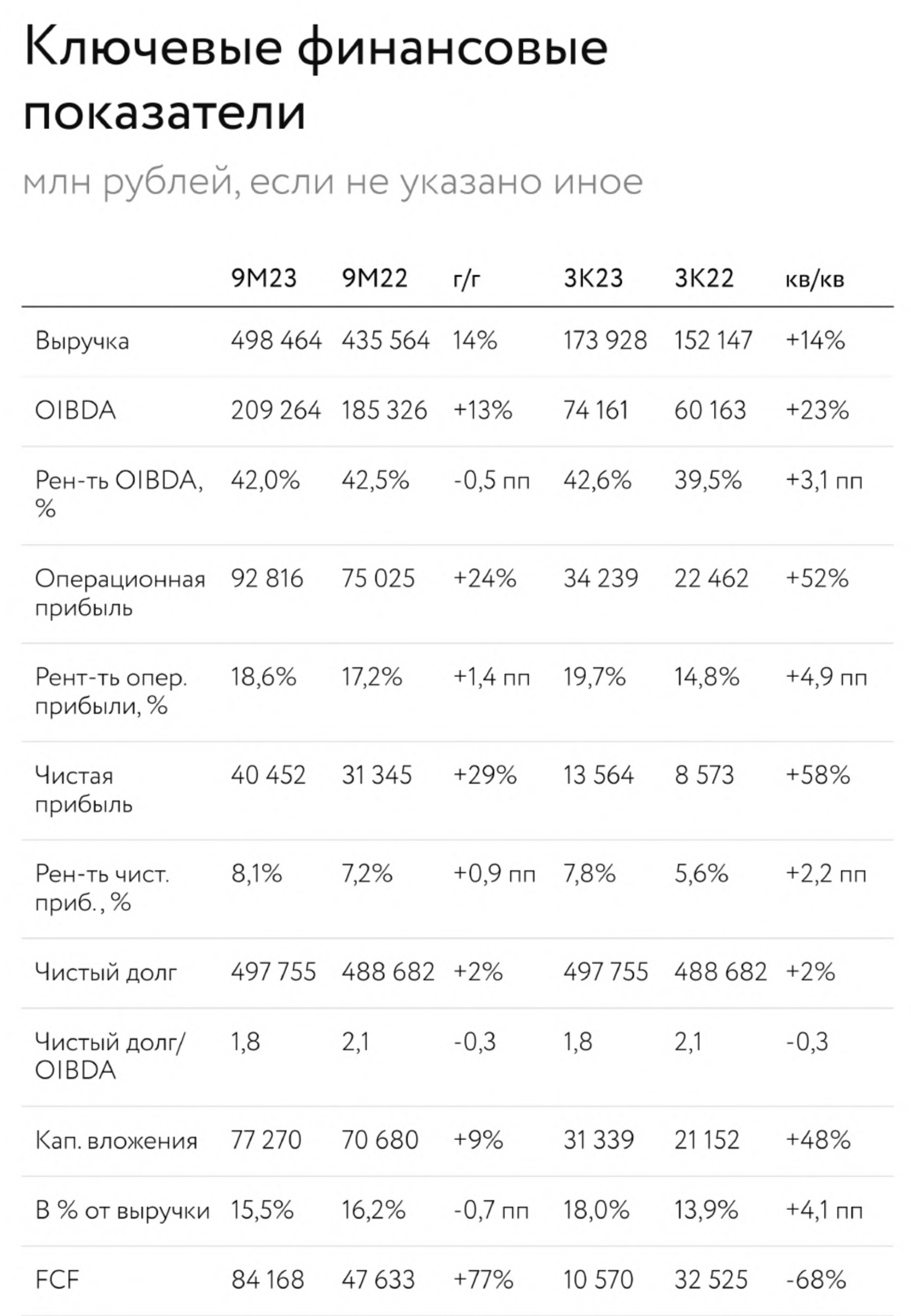

«Ростелеком» представил сильные результаты за 3-й квартал 2023 г. выручка составила 173,9 млрд рублей (+14% г/г), OIBDA - 74,2 млрд рублей (+23% г/г), чистая прибыль - 13,6 млрд рублей (+58% г/г).

- Компания продолжает уверенно развиваться в ключевых сегментах и увеличивает долю новых цифровых бизнесов в выручке (20% в 3-м квартале 2023 г. против 17% годом ранее), которые со временем могут привести к ее общей переоценке.

- На данный момент, по нашим расчетам на 2024 г., компания торгуется по мультипликаторам EV/ EBITDA менее 3х и Р/Е менее 6x, что предполагает дисконт порядка 30% к MTC и 25% к собственным историческим средним значениям.

Обзор результатов

Выручка, OIBDA и чистая прибыль «Ростелекома» составили 173,9 млрд рублей (+14% г/r), 74,2 млрд рублей (+23% г/г) и 13,6 млрд рублей (+58% г/г).

Основной вклад в рост выручки внесли цифровые сервисы (+34% г/г до 34,7 млрд рублей), в том числе связанные с продвижением проектов «Цифровой регион», облачных решений, сервисов информационной безопасности. В мобильном сегменте выручка увеличилась на 12% г/г до 59,9 млрд рублей, в сегменте фиксированного интернета - на 6% г/г до 25,6 млрд рублей, видеосервисах - на 17% г/ г до 12,0 млрд рублей.

Общая рентабельность группы по OIBDA выросла на 3,1 п.п. г/г и составила 42,6%. Наибольший вклад в прирост OIBDA внес мобильный бизнес (+31% г/г до 31,8 млрд рублей). OIBDA в цифровых кластерах снизилась на 22% г/г до 4,1 млрд рублей на фоне инвестиций в информационную безопасность и новые сервисы, тогда как ЦОД и облачные услуги продемонстрировали рост OIBDA на 40% г/г до 5,7 млрд рублей, сервисы «Цифровой регион» прибавили 57% г/г до 2,0 млрд рублей.

Поддержку динамике чистой прибыли (+58% г/ г до 13,6 млрд рублей) оказало снижение амортизации и финансовых расходов в процентном отношении к выручке. Чистый долг на конец квартала составил 497,8 млрд рублей (+2% г/г), коэффициент чистого долга к EBITDA - 1,8х против 2,1х годом ранее.

FCF составил 10,6 млрд рублей против 32,5 млрд рублей за 3-й квартал 2023 г. на фоне увеличения OIBDA (+23% г/г до 74,2 млрд рублей) и одновременного роста капитальных вложений (+48% г/г до 31,3 млрд рублей). Ранее компания отмечала, что капитальные затраты могут сместиться во второе полугодие.

За 9 месяцев 2023 г. FCF составил 84,2 млрд рублей против 47,6 млрд рублей годом ранее.

Инвестиционный кейс «Ростелекома»

Мы позитивно смотрим на долгосрочные перспективы «Ростелекома» с учетом стабильных показателей традиционных сервисов связи и динамичного развития новых направлений, которые пользуются повышенным спросом на фоне ухода иностранных аналогов и поддержки со стороны государства. В краткосрочном периоде сдерживающим фактором для акций могут выступить высокие процентные ставки.

Оценка

По нашей оценке на 2024 г., «Ростелеком» торгуется с мультипликаторами EV/EBITDA и P/E менее 3х и 6х соответственно, что предполагает дисконт порядка 30% к МТС и 25% к собственным историческим средним. Совет директоров «Ростелекома» рекомендовал выплатить 5,4465 рублей на акцию, что предполагает дивидендную доходность порядка 7,0% по обыкновенным и 7,4% по привилегированным акциям.