Фосагро: добавьте в портфель удобрения для роста

Тек. доходность

Могу заработать

Народный рейтинг

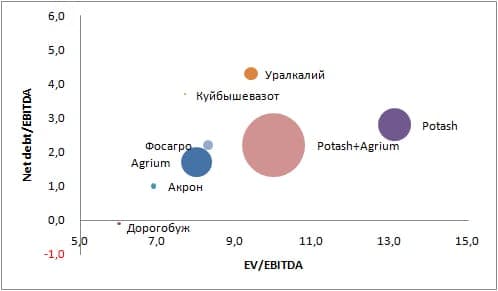

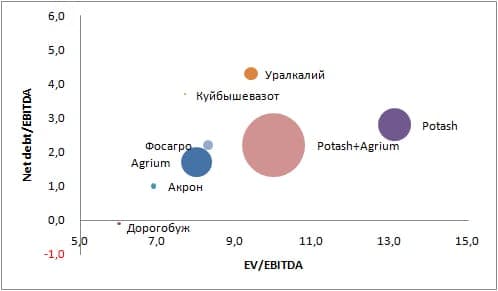

ЛМС применили новый интересный метод фундаментального анализа: попытались спрогнозировать капитализацию российской Фосагро, исходя из оценки будущей стоимости двух американских конкурентов - Potash и Agrium после их слияния

Закрыта по тайм-ауту

7.48 %

Фосагро, производящая, помимо фосфорных удобрений, ещё и сложные удобрения с применением калия, намерена в среднесрочной перспективе довести отношение чистого долга и EBITDA до 1 года. Это стало возможным в связи с окончанием реализации инвестиционной программы в 2017 году и запуском в августе 2017 года нового производства аммиака на полную мощность.

Сейчас это соотношение составляет около 2 годовых EBITDA. Чистый долг при этом составляет $1.861 млрд. То есть, если не рассчитывать на рост цен на удобрения, то при текущей EBITDA в $0.849 млн., речь может пойти о сокращении долга в 2019 году на $0,972 млрд. Половина этого долга будет погашена в феврале 2018 года, когда будет выплачено $0.5 млрд. по еврооблигациям-2021. С учётом этого фактора и выплаты $0.098 млрд. в 2017 году, в начале 2018 года Фосагро будет иметь долг на уровне $1.263 млрд. Соотношение Чистый долг/EBITDA упадёт до 1,5 лет. А капитализация компании, при неизменности стоимости бизнеса, получит потенциал роста за счёт эффекта делевериджа в 12% до целевой цены $44.72 (2588 руб.). К концу 2019 года, когда чистый долг станет равным EBITDA, потенциал роста будет равным 19% с целевой ценой $47.44 (2745 руб.).

Моментом для роста акций Фосагро может стать закрытие сделки по объединению бизнесов Potash и Agrium в 4 квартале 2017 года. Совокупная капитализация объединяющихся компаний составляет $31,195 млрд., но менеджмент ожидает оценки на 15-31% выше, в $36-41 млрд., за счёт эффекта синергии. Мультипликатор EV/EBITDA`17 объединённой компании по текущей рыночной стоимости сейчас равен 9,99 лет.

Фосагро сейчас оценена с мультипликатором EV/EBITDA`17=8,3, далее, при сокращении долга, в 2018 году будет стоить 7,4 годовых EBITDA и 7,1 операционной прибыли EBITDA в 2019 году. Соответственно, при оценке с мультипликатором создаваемой при объединении Potash и Agrium компании, целевое EV (оценка бизнеса) Фосагро будет $8,481 млрд., а капитализация будет иметь потенциал роста в 2018 году в 42% и 47% в 2019 году с целевой ценой $56.7-58.7 (3281-3397 руб.). Плюс, еще минимум 6% ежегодно компания вернёт своим акционерам в виде дивидендов, распределяя до 50% от чистой прибыли по МСФО при текущих уровнях цен на удобрения.

Полная версия

Сейчас это соотношение составляет около 2 годовых EBITDA. Чистый долг при этом составляет $1.861 млрд. То есть, если не рассчитывать на рост цен на удобрения, то при текущей EBITDA в $0.849 млн., речь может пойти о сокращении долга в 2019 году на $0,972 млрд. Половина этого долга будет погашена в феврале 2018 года, когда будет выплачено $0.5 млрд. по еврооблигациям-2021. С учётом этого фактора и выплаты $0.098 млрд. в 2017 году, в начале 2018 года Фосагро будет иметь долг на уровне $1.263 млрд. Соотношение Чистый долг/EBITDA упадёт до 1,5 лет. А капитализация компании, при неизменности стоимости бизнеса, получит потенциал роста за счёт эффекта делевериджа в 12% до целевой цены $44.72 (2588 руб.). К концу 2019 года, когда чистый долг станет равным EBITDA, потенциал роста будет равным 19% с целевой ценой $47.44 (2745 руб.).

Моментом для роста акций Фосагро может стать закрытие сделки по объединению бизнесов Potash и Agrium в 4 квартале 2017 года. Совокупная капитализация объединяющихся компаний составляет $31,195 млрд., но менеджмент ожидает оценки на 15-31% выше, в $36-41 млрд., за счёт эффекта синергии. Мультипликатор EV/EBITDA`17 объединённой компании по текущей рыночной стоимости сейчас равен 9,99 лет.

Фосагро сейчас оценена с мультипликатором EV/EBITDA`17=8,3, далее, при сокращении долга, в 2018 году будет стоить 7,4 годовых EBITDA и 7,1 операционной прибыли EBITDA в 2019 году. Соответственно, при оценке с мультипликатором создаваемой при объединении Potash и Agrium компании, целевое EV (оценка бизнеса) Фосагро будет $8,481 млрд., а капитализация будет иметь потенциал роста в 2018 году в 42% и 47% в 2019 году с целевой ценой $56.7-58.7 (3281-3397 руб.). Плюс, еще минимум 6% ежегодно компания вернёт своим акционерам в виде дивидендов, распределяя до 50% от чистой прибыли по МСФО при текущих уровнях цен на удобрения.

Полная версия

Цена открытия

31 октября 2017

2340 RUB

+7.48%

Цена закрытия

31 октября 2018

2515 RUB

Инвесторы говорят

Отзывы наших пользователей