Фосагро-культ

Фосагро – хорошая история растущей добычи и benefit от падения доллара

- Мы, как и многие, задумываемся, в каких экспортеров проинвестировать, которые не особо выросли или еще лучше припали (на фоне рыночных распродаж), и в то же время имели существенную долю экспортных продаж, а также торговалась недорого(как многие помнят, например, после резкого роста доллара и падения всех компаний в конце 2014, в 2015 многие экспортеры выросли почти на 100%); Фосагро подходит практически полностью, ежегодно наращивая производство на 5-10% и торгуясь по 5.2x EV/LTM EBITDA, а также имея 10% FCF Yield и около 70% долю экспортных продаж

- Конъюнктура на рынке фосфорных удобрений не очень (соответственно и отчетность за 4й квартал у компании не очень), но ухудшаться вроде как некуда, и глобальные производители начали закрывать мощности, что уже стало приводить к росту цен; Фосагро же находится в 1м квартиле по себестоимости и наоборот производство наращивает); но даже в текущей конъюнктуре, с учетом выросшего доллара, у компании есть потенциал по нашим оценкам

Хороший Traction роста производства:

Исторически производство компании росло в среднем на 10%, в 2019/2018 +6%

Динамика цен:

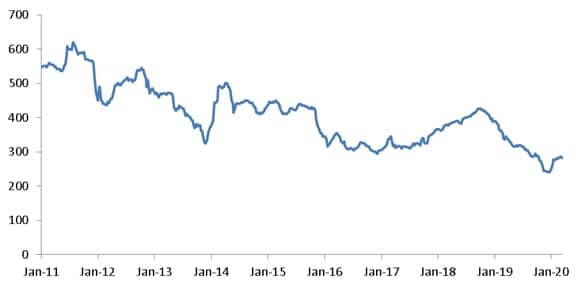

Цены на DAP, FOB Nola, $/t

В целом, текущие цены довольно низкие в долларах и находятся вблизи минимумов за 10 лет; с одной стороны это плохо, с другой стороны это может значить, что дальше им падать некуда

Так, в конце 2019 г. прошли сокращения мощностей в Морокко, С. Америке и Китае, в результате чего цены пошли наверх

Недооценка по мультипликаторам:

EV/LTM EBITDA компании 5.2x; EV/прогнозная EBITDA 5.6x

Исторический мультипликатор (75% перцентиль) 7.9x, что с учетом долговой нагрузки определяет потенциал около 62%

Валютная составляющая:

67% выручки компании приходится на экспорт

Российские цены вероятно также в существенной части следуют за экспортным net-back

Ожидаемая доходность:

LTM доходность денежного потока 10% от текущей цены (в том числе дивидендная доходность 8%), текущая конъюнктура примерно такая же как LTM – доходность денежного потока в текущей конъюнктуре 10%

С учетом ожидаемого роста производства (около 5%), индикативный IRR инвестиции получается около 15% в долларах, что в целом совсем неплохо

Есть небольшой минус в том, что компании придется наращивать Stay in Business инвестиции (соответственно инвестиции в расширение мощностей напротив сократятся), но даже с учетом этого (и сокращающегося роста производства до 5% компания представляется потенциально привлекательной)

Источник: Усиленные Инвестиции