ФосАгро - Плодородные инвестиции

Драйверы

Обновление от 06.03.2023: инвестиционная идея ПОДТВЕРЖДЕНА

«ФосАгро» опубликовала операционные и финансовые результаты за 2022 год

Выручка за 12 месяцев 2022 года выросла на 35,4% (г/г) — до 569,5 млрд рублей. Скорректированная EBITDA увеличилась на 39% (г/г) — до 266,9 млрд рублей. Рентабельность по EBITDA выросла до 46,9%, а скорректированный свободный денежный поток достиг 141 млрд рублей (+81,1% г/г).

Ожидаемо очень сильные данные по итогу всего года для бизнеса «ФосАгро», однако из-за снижения цен на фосфатные и азотные удобрения, а также из-за более крепкого рубля выручка за 4 квартал 2022 г. снизилась почти на 14% год к году.

Операционная рентабельность (EBIT) в 4 квартале осталась на очень солидном уровне, более 46%, несмотря на возросшую стоимость сырья и налогов на добычу.

В 1 квартале 2023 г. мы ожидаем улучшения выручки квартал к кварталу, прежде всего за счет реализовавшегося в первых двух месяцах 2023 г. ослабления курса рубля и стабилизации цен на фосфатные удобрения (которые формируют основную выручку компании).

Отдельно отметим, что совет директоров компании рекомендовал выплатить очень щедрые дивиденды за 4 квартал 2022 г., которые более чем в 2,5 раза превысили квартальный свободный денежный поток компании, что также превзошло наши ожидания.

Низкая долговая нагрузка — чистый долг/EBITDA менее 0,7x — и стабильная генерация денежного потока позволяют «ФосАгро» демонстрировать такую высокую акционерную доходность.

Мы сохраняем свой оптимистичный взгляд на бизнес «ФосАгро» в 2023 г., поскольку считаем, что цены на удобрения имеют весьма ограниченный потенциал к дальнейшему снижению, а ожидаемая нами девальвация рубля дополнительно усилит финансовые результаты.

Исходная идея:

«ФосАгро» — российская химическая компания, входит в топ-5 крупнейших мировых игроков на рынке минеральных удобрений по объему производственных мощностей. Компания реализует широкую продуктовую линейку фосфатных и азотных удобрений, при этом основная часть выручки компании (более 70% в 2021 г.) генерируется на внешних рынках.

Конкурентные преимущества «ФосАгро» формируются за счёт наличия собственной уникальной ресурсной базы минеральной руды, высокого уровня вертикальной интеграции бизнеса и эффективного управления издержками. За счёт данных факторов «ФосАгро» стабильно генерирует более высокую операционную маржу в сравнении с глобальными конкурентами, что позволяет акциям компании рассчитывать на премию в мультипликаторе стоимости.

Конъюнктура на глобальном рынке удобрений остаётся благоприятной для бизнеса «ФосАгро» — цены на ключевые удобрения находятся на многолетних максимумах, а ограничения со стороны предложения вряд ли разрешатся в ближайшем будущем, что ограничивает потенциал ценового снижения. Таким образом, несмотря на укрепление рубля в II полугодии, финансовые результаты компании за весь 2022 г. побьют многолетние рекорды, и вероятно, сохранятся на высоком уровне в 2023 г.

В сегодняшних реалиях акции «ФосАгро» предлагают инвесторам очень высокую дивидендную доходность, что вместе со стабильной регулярностью выплат выгодно выделяет данные бумаги на фоне акций большинства других публичных российских компаний.

Проведённая нами оценка позволяет говорить о том, что справедливая стоимость одной акции PHOR составляет 8300 руб. Это подразумевает потенциал роста на 32% к текущим рыночным котировкам и соответствует рекомендации ПОКУПАТЬ.

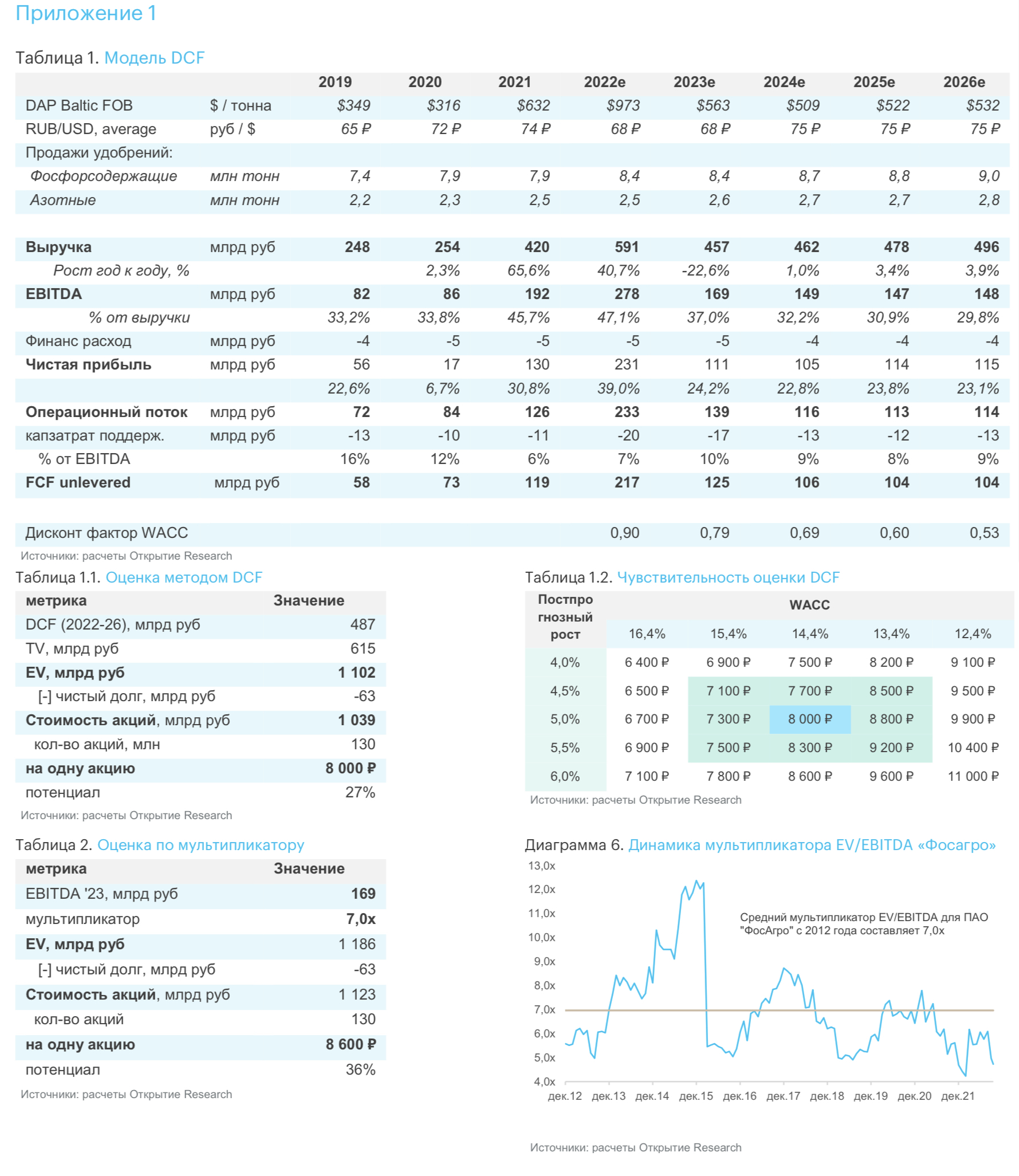

Оценка стоимости акций

Для определения целевой цены акций «ФосАгро» мы используем метод дисконтирования денежных потоков (DCF) (см. таблицу 1), а также ориентируемся на средний мультипликатор EV/EBITDA по циклу за последние 10 лет (см. диаграмму 6) и прогнозный показатель EBITDA компании за 2023 г. (см. таблицу 2). Для итоговой оценки стоимости капитала (WACC = 14,4%) мы используем бета-коэффициент 0,5x, что отражает низкую чувствительность бизнеса «ФосАгро» к экономическому циклу, и рыночную премию за риск по акциям в размере 20%, которая обуславливает экстремальную неопределённость на фондовом рынке РФ. Мы оцениваем общий вклад данных методов в итоговое значение целевой цены как 50/50.

В результате целевая цена акций «ФосАгро» на горизонте 12 месяцев получается равной 8300 рублей, что подразумевает потенциал роста на уровне 32% к текущим котировкам и соответствует рекомендации «ПОКУПАТЬ».

Риски

- Усугубление геополитических рисков в среднесрочной перспективе может оказать сильное негативное воздействие на российский фондовый рынок в целом, и акции «ФосАгро» в частности.

- Цены на удобрения в настоящее время находятся вблизи циклических максимумов. По мере того, как они будут снижаться до среднего уровня, финансовые показатели «ФосАгро» будут, очевидно, сокращаться.

- Повышение налоговой нагрузки на производителей удобрений негативно отразится на финансовых результатах компании в 2023 г.

- Длительный период укрепления рубля к доллару способствует снижению части экспортной выручки компании