Газпром: алло, это дно?

Драйверы

Обновление от 22.05.2025: целевая цена ПОНИЖЕНА

Совет директоров Газпрома рекомендовал не выплачивать дивиденды за 2024 год. Акции отреагировали резким снижением, бумаги теряют более 3%.

На рынке не было консенсуса, выплатит ли Газпром дивиденды. Участники рынка рассматривали несколько потенциальных сценариев: от отказа от выплат до распределения 50% чистой прибыли — 30,27 руб. на акцию.

Мнение аналитиков Альфа-Инвестиций

Формально падение долговой нагрузки по показателю Чистый долг/EBITDA ниже отмеченного в дивидендной политике рубежа 2,5х давало возможность на осуществление выплат. Однако глава Минфина Антон Силуанов заявлял, что ведомство не ждёт дивидендов от Газпрома в 2025 году.

Отказ от дивидендов будет умеренно негативно воспринят участниками рынка, однако даст компании возможность сфокусироваться на снижении долговой нагрузки и финансировании инвестпрограммы, что долгосрочно может положительно сказаться на финансовых результатах компании.

Также драйвером роста в будущем может стать прогресс в реализации проекта «Сила Сибири – 2» для поставки в Китай через Монголию до 50 млрд куб. м газа в год, однако конкретные сроки пока неизвестны. Поставки по действующему газопроводу «Сила Сибири» досрочно выведены на максимальный уровень.

Газпром. Важное о компании

- Газпром — одна из крупнейших в мире газовых компаний.

- После 2022 года компания лишилась большей части экспортных поставок в ЕС. Позитивным фактором могло бы стать подписание договора с Китаем по газопроводу «Сила Сибири — 2», что позволит к 2030 году перенаправить часть выпадающих объёмов газа в Азию, но пока деталей этого нет.

- Цены на газ в ЕС по-прежнему значимы для прогнозов прибыли Газпрома. В течение 2024 года они были выше средних значений, но с начала 2025 года упали более чем на 30%.

- Газпром направляет на дивиденды 50% скорректированной прибыли по МСФО при условии соотношения Чистый долг/EBITDA не выше 2,5х. В 2023 и 2024 годах компания не платила дивиденды.

Целевой ориентир аналитиков Альфа-Банка на горизонте 12 месяцев составляет 183,4 руб.

Обновление от 05.05.2025: инвестиционная идея ПОДТВЕРЖДЕНА

Газпром опубликовал финансовые результаты по МСФО за 2024 год.

Отчёт компании позволяет оценить не только итоги деятельности Газпром за год, но и данные за II полугодие 2024 года, которые отдельно не раскрывались. Они помогают точнее определить динамику ключевых показателей и финансовое состояние компании.

Главное за 2024 год

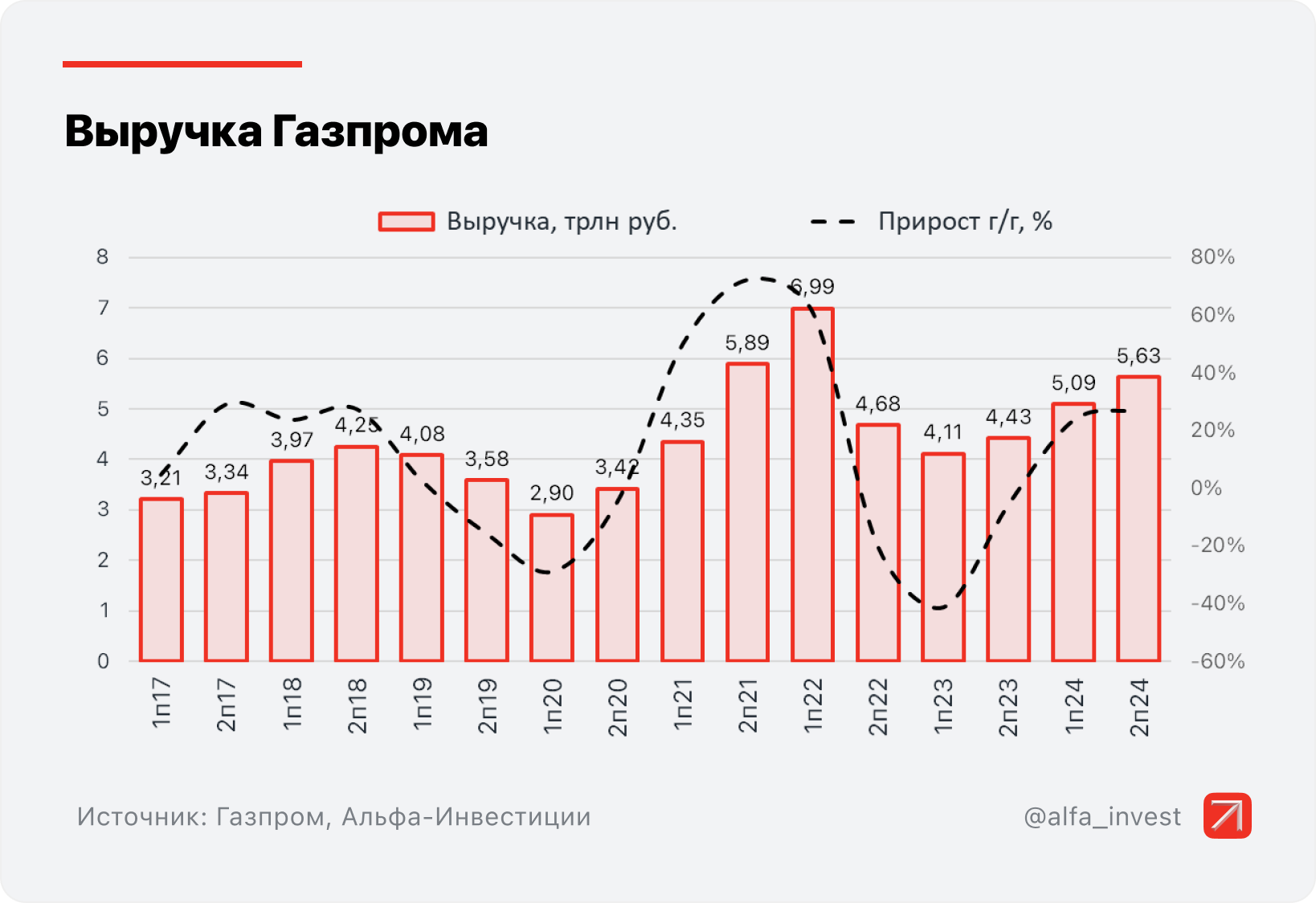

- Выручка: 10,7 трлн руб. (+25,4% год к году)

- Скорректированная EBITDA: 3,1 трлн руб. (+76,9% г/г)

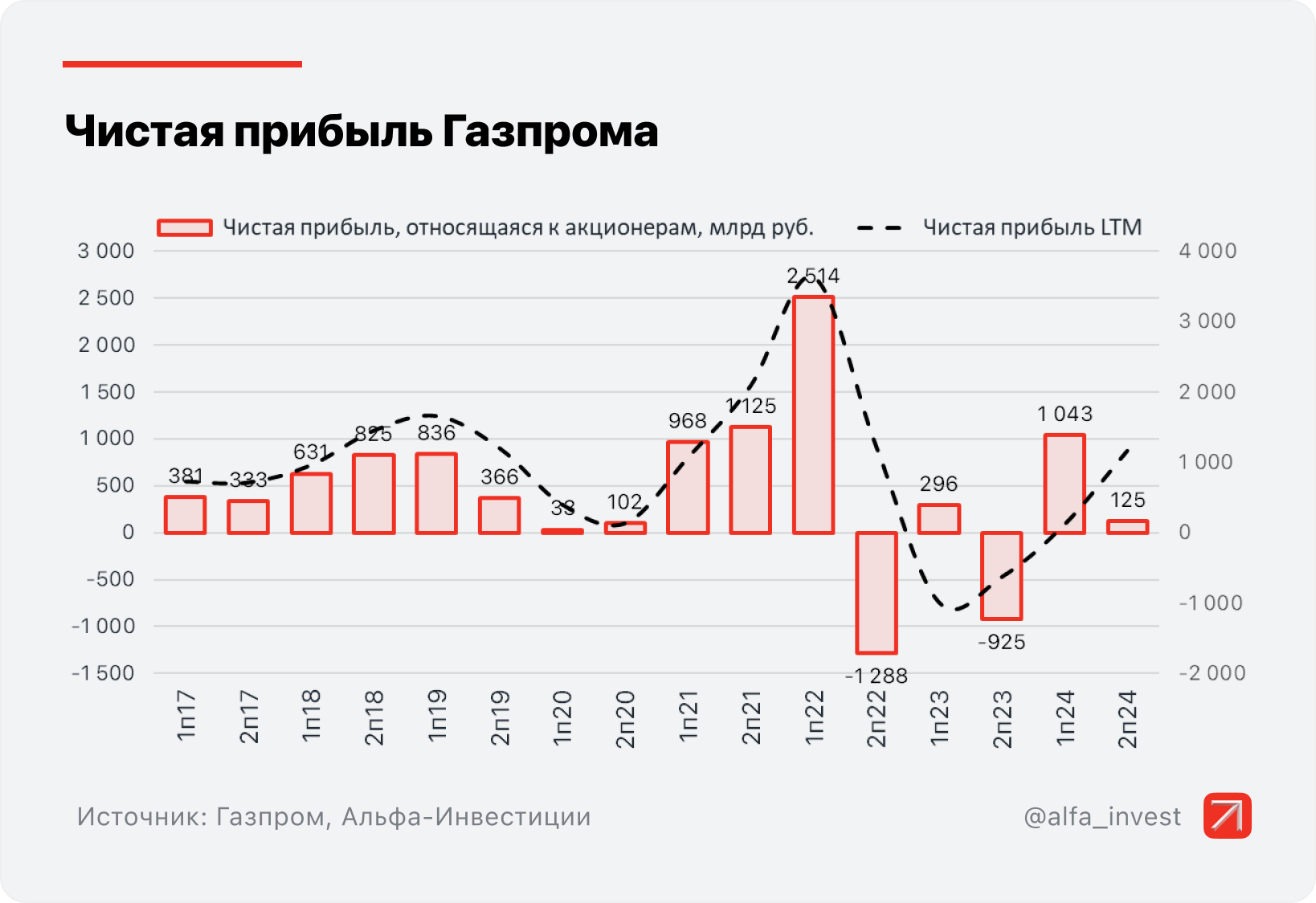

- Чистая прибыль, относящаяся к акционерам: 1,2 трлн руб. (-0,6 трлн руб. годом ранее)

- Чистый долг: 5,3 трлн руб. (+5,4% к уровню на конец I полугодия 2024 года)

- Чистый долг/EBITDA: 1,7х (2,5х на конец I полугодия 2024 года)

- FCF: 141,9 млрд руб. (-125,8 млрд руб. годом ранее)

Главное за II полугодие

- Выручка: 5,6 трлн руб. (+27,1% г/г)

- Скорректированная EBITDA: 1,7 трлн руб. (рост в 3,1 раза г/г)

- Чистая прибыль, относящаяся к акционерам: 125,1 млрд руб. (-925,3 млрд руб. годом ранее)

- FCF: 769,6 млрд руб. (+9,7% г/г)

Подробнее

Выручка выросла на 25% и составила 10,7 трлн руб. Это второй максимальный результат в истории компании. Положительное влияние на результат IV квартала оказал рост поставок газа на внешние рынки, включая увеличение экспорта в Китай с выходом с 1 декабря на максимальный контрактный уровень. Благоприятная ценовая динамика также способствовала улучшению финансовых результатов.

Показатель EBITDA вырос на 76%, до 3,1 трлн руб. Наибольший вклад внёс газовый бизнес.

Чистая прибыль составила 1,2 трлн руб. против убытка в 2023 году. Существенную поддержку чистой прибыли оказали снижение отрицательных курсовых разниц по валютным обязательствам и рост процентных доходов от размещения денежных средств, который компенсировал увеличение процентных расходов. Чистая прибыль, скорректированная на неденежные статьи, составила 1,4 трлн руб., что в 2 раза выше показателя за 2023 год.

Капитальные затраты сократились на 3%, до 2,4 трлн руб., несмотря на инфляционное давление.

Объём погашения долга оказался выше объёма привлечения на 116 млрд руб., что сгладило негативный эффект от валютной переоценки долгового портфеля на фоне роста курсов иностранных валют. Общий долг прибавил 0,9% к уровню 2023 года. Показатель чистый долг/EBITDA снизился до 1,8х против 2,8х на конец 2023 года.

Мнение аналитиков Альфа-Инвестиций

Результаты Газпрома за II полугодие и весь 2024 год вышли лучше ожиданий рынка. Сильным драйвером роста финансовых показателей стало снижение убытков от обесценения нефинансовых активов на 75% г/г, до 286,3 млрд руб. Отношение чистый долг/EBITDA опустилось до 1,8х — ниже ожиданий. В конце октября зампред Газпрома Фамил Садыгов заявлял, что коэффициент чистый долг/EBITDA по итогам 2024 года составит не более 2,3х.

Скорректированная чистая прибыль, выступающая дивидендной базой, превысила консенсус-прогноз на 19% и достигла 1,4 трлн руб. Отмеченный в дивидендной политике рубеж 2,5х чистый долг/EBITDA не достигнут — формально возможности для выплаты дивидендов по итогам 2024 года есть.

Если Газпром направит на выплаты 50% от скорректированная чистой прибыли, дивиденды могут достичь 30 руб. на акцию (20% дивидендной доходности по текущим котировкам). При этом уверенности в выплатах нет. Ранее глава Минфина Антон Силуанов заявлял, что ведомство не ждёт дивидендов от Газпрома в 2025 году. Сдерживающим фактором для выплат также может стать рекордная в абсолютном значении долговая нагрузка компании.

Акции Газпрома сдержанно отреагировали на публикацию отчёта, потеряв часть внутридневного роста. Котировки прибавляют 0,8% — лучше рынка.

Целевой ориентир аналитиков Альфа-Банка на горизонте 12 месяцев составляет 205 руб.

Обновление от 28.03.2025: инвестиционная идея ПОДТВЕРЖДЕНА

Акции Газпрома в пятницу, 28 марта, теряют около 5%, опустившись ниже 150 руб. за акцию — худший результат среди голубых фишек. Бумаги лидируют по торговым оборотам (более 16 млрд руб.).

Драйвером снижения, опережающего рынок, стали новости об уничтожении газоизмерительной станции (ГИС) «Суджа» в Курской области.

Это объект энергетической инфраструктуры, «через который ранее осуществлялась прокачка более 40 млн кубометров газа в сутки европейским странам-потребителям», сообщило Минобороны РФ.

Инвесторы расценивают это событие как сигнал о снижении потенциальных объёмов поставок газа в ЕС в случае улучшения отношений РФ и ЕС и возобновления транзита.

Взгляд на акции Газпрома сдержанный, потенциал роста котировок во многом зависит от геополитического фона: без качественных улучшений возврат на недавние уровни может затянуться.

Газпром. Важное о компании

- Газпром — одна из крупнейших в мире газовых компаний.

- После 2022 года компания лишилась большей части экспортных поставок в ЕС. Позитивным фактором может стать подписание договора с Китаем по газопроводу «Сила Сибири — 2», что позволит к 2030 году перенаправить часть выпадающих объёмов в Азию, но пока подробностей нет.

- Цены на газ в ЕС по-прежнему значимы для прогнозов прибыли Газпрома. В течение 2024 года они находятся выше средних значений. В 2025 году возможно снижение за счёт нормализации рыночного баланса.

- Газпром направляет на дивиденды 50% скорректированной прибыли по МСФО при условии соотношения чистый долг/EBITDA не выше 2,5х. В 2023 и 2024 годах компания не платила дивиденды.

Целевой ориентир аналитиков Альфа-Банка на горизонте 12 месяцев составляет 205 руб.

Исходная идея:

Акции Газпрома опустились на минимальные уровни с 2009 года, достигнув отметки 107 руб. С начала года капитализация компании снизилась на 32%, до 2,5 трлн руб.

С начала месяца акции потеряли более 13%, в то время как Индекс МосБиржи снизился только на 8%. Разбираемся, в чём причина опережающего падения и стоит ли покупать подешевевшие бумаги.

Почему падаем сейчас?

- Падает весь рынок. Индекс МосБиржи с начала года потерял более 20%. В последние недели падение ускорилось. Причина в высоких ставках и геополитической напряжённости. На таком фоне снижаются все акции, в том числе бумаги Газпрома.

- Высокий долг. У Газпрома очень крупный долг, большая часть которого номинирована в валюте. Однако компания вынуждена постепенно конвертировать его в рубли по высоким ставкам. Это давит на маржинальность.

- Риски для экспорта. 1 января 2025 года истекает контракт на транзит российского газа через Украину в ЕС. Речь идёт о 15 млрд кубометров в год. В базовом сценарии, если не будет найден обходной путь или не будет достигнуто соглашение о продлении транзита, эти поставки будут потеряны. Экспортная выручка Газпрома сократится.

- Дивиденды под вопросом. Из-за большого долга и необходимости капитальных вложений высока вероятность, что дивидендов в 2025 году не будет. В пользу этого сценария говорит и то, что Минфин не закладывал на 2025 год поступления дивидендов Газпрома в бюджет.

Пора остановиться?

По текущим ценам акции Газпрома уже нельзя назвать дорогими, хотя по мультипликатору EV/EBITDA компания оценена чуть выше, чем нефтяные компании. Это происходит из-за большого долга в числителе. Рост EBITDA в IV квартале может выровнять ситуацию.

Также в следующем году произойдут определённые улучшения. Минфин досрочно отменил дополнительную «нашлёпку» к НДПИ на газ в размере 50 млрд руб. в год. Цены на газ в ЕС выросли — сохранившийся экспорт в регион может приносить больше выручки.

Ключевые негативные факторы уже отражены в ценах, так что дальнейшее падение выглядит избыточным. Круглое значение 100 руб. за акцию может стать сильным уровнем поддержки для бумаги. Возможно, покупатели не станут дожидаться его достижения и начнут набирать позиции заранее.

При этом именно сейчас драйверов для роста нет, так что быстрого разворота не ждём. Ситуация может улучшиться, если:

- прогнозы средней температуры в ЕС на эту зиму ощутимо снизятся

- украинский транзит будет продлён, или будут налажены поставки в обход Украины

- улучшится геополитическая ситуация.

Газпром. Важное о компании

Газпром — одна из крупнейших в мире газовых компаний.

После 2022 года компания лишилась большей части экспортных поставок в ЕС. Позитивным фактором может стать подписание договора с Китаем по газопроводу «Сила Сибири — 2», что позволит к 2030 году перенаправить часть выпадающих объёмов в Азию, но пока деталей этого проекта нет.

Цены на газ в ЕС по-прежнему значимы для прогнозов прибыли Газпрома. В течение 2024 года они находятся выше средних значений. В 2025 году возможно снижение за счёт нормализации рыночного баланса.

Газпром направляет на дивиденды 50% скорректированной прибыли по МСФО при условии соотношения Чистый долг/EBITDA не выше 2,5х. В 2023 и 2024 годах компания не платила дивиденды.

Целевой ориентир аналитиков Альфа-Банка на горизонте 12 месяцев составляет 205 руб.