Газпром: голубой огонек

Драйверы

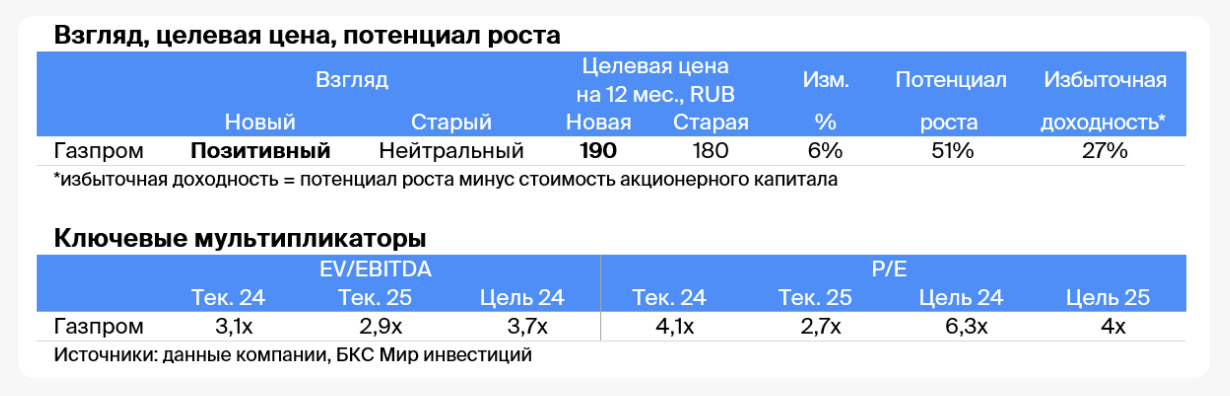

Мы повышаем целевую цену акций Газпрома на 6%, до 190 руб. на акцию, и меняем взгляд с «Нейтрального» на «Позитивный». Впереди видим несколько потенциальных катализаторов.

Во-первых, уже с практически полной уверенностью можно говорить о том, что Газпром освободят от дополнительного налога на добычу полезных ископаемых.

Во-вторых, менеджмент ждет, что на конец 2024 г. долговая нагрузка будет на уровне 2,3х, а значит компания может выплатить дивиденды за год в полном объеме. В-третьих, поддержку бумаге может оказать рост цены на газ в Европе в случае возвращения обычных холодных зим в регионе.

Главное

- Практически не остается сомнений в том, что Газпром освободят от дополнительного налога в размере 50 млрд руб. в месяц с 2025 г.

- Менеджмент ждет, что долговая нагрузка за 2024 г. будет на уровне 2,3х, — компания может распределить в форме дивидендов 50% прибыли. Наш прогноз дивидендов на 2024 г. повышается на 127%, до 15 руб. на акцию (дивдоходность 12%).

- Потенциальный катализатор — скачок цен на газ в Европе в случае холодной зимы.

Статистические данные говорят о том, что после двух аномально теплых зим сезон в 2024–2025 гг., скорее всего, будет холоднее.

Если в Европу зимой вернутся обычные холода, спрос на газ может вырасти на 20–25 млрд куб. м.

Цены на газ сейчас крайне чувствительны к перебоям в поставках или росту спроса.

- Украина прекратит транзит российского газа в Европу в январе. На наш взгляд, поставки вряд ли полностью остановятся, но, вероятнее всего, сократятся. Европейские цены на газ могут вырасти, а поставки — частично перенаправлены на Турецкий поток

- Повышаем целевую цену, рассчитанную по методу дисконтирования дивидендов, на 6%, до 190 руб. за акцию.

- Видим избыточную доходность на уровне 27%.

Меняем взгляд на акции Газпрома с «Нейтрального» на «Позитивный».

В деталях

Газпром, вероятнее всего, освободят от надбавки к НДПИ

В начале октября мы повысили целевую цену акций Газпрома на 13%, до 180 руб. за акцию. Причиной послужило появление информации о том, что правительство, по всей видимости, намеревается отменить для компании надбавку к НДПИ (налогу на добычу полезных ископаемых) в размере 50 млрд руб. в месяц с 2025 г.

Позднее, 14 октября, Интерфакс сообщил, что Правительственная комиссия по законопроектной деятельности поддержала это предложение. Сейчас вопрос выглядит уже практически решенным. Если надбавку отменят, налоговая нагрузка компании в финансовом 2025 г. снизится на 550 млрд руб., или примерно на $5,8 млрд.

Это значит, что показатель долговой нагрузки Газпрома (Чистый долг/EBITDA) будет существенно ниже порога в 2,5x, ограничивающего выплату дивидендов. Напомним, дивполитика Газпрома предусматривает распределение дивидендов в размере 50% скорректированной чистой прибыли.

В случае холодной зимы скачок цен на газ в Европе может стать катализатором

Газовый рынок Европы находится в неустойчивом равновесии: с начала украинского кризиса Европа потеряла около 125 млрд куб. м ежегодных поставок российского трубопроводного газа.

Как мы отмечали ранее, последние два года Европа существенно выигрывала от аномально теплых зим. Действительно, базовый спрос также значительно снизился, причем, вероятно, необратимо, однако возвращение к нормальным зимним температурам может привести к росту потребления примерно на 20–25 млрд куб. м.

Поскольку теперь Европа зависит от СПГ для обеспечения базовой нагрузки, а газопроводы, по которым газ поступает в Европу не из России, уже перекачивают газ почти на пределе своих возможностей, это означает, что резкий рост спроса на СПГ почти наверняка приведет к существенному повышению цен на природный газ.

Таким образом, для акционеров Газпрома ключевыми являются два вопроса:

- какова вероятность нормальной или холодной зимы в Европе

- насколько финансовые показатели компании остаются чувствительными к динамике спотовых цен на газ в Европе с учетом падения экспорта.

Транзит через Украину — поставки могут продолжиться, но не в прежних объемах

Срок действия контракта на транзит газа через Украину истекает 31 декабря. Учитывая заявления европейских и украинских чиновников, шансов на подписание нового контракта, по всей видимости, нет. В последние пару лет Газпром стабильно отправлял через Украину 42 млн куб. м в сутки — максимум, который позволяла украинская сторона.

Это около 15 млрд куб. м за весь год, или примерно треть от экспорта Газпрома в Европу и Турцию в 2023 г. (47 млрд куб. м) и 30% от планируемого объема поставок в 2024 г. (50 млрд куб. м или более).

Кроме того, потенциальная угроза для транзита газа через Украину из-за боев в Курской области (насосная станция, обслуживающая этот маршрут, находилась в зоне конфликта) вызвала резкий рост европейских цен на газ с $375/тыс. куб. м до $450/тыс. куб. м, хотя потоки сократились незначительно и всего на несколько дней.

Другими словами, потенциальная потеря потоков газа через Украину имеет большее значение как для Газпрома, так и для европейских рынков газа. Что же произойдет 1 января 2025 г.? Мы видим несколько вариантов, один из которых — более высокая загрузка Турецкого потока из-за падения объемов транзита через Украину.

- Несмотря на риторику, потоки не изменятся: вероятность — 20%, влияние на акции Газпрома — позитивное.

Цены в Европе, вероятно, упадут, но объемы экспорта за весь год останутся на текущем уровне против предполагаемого нами снижения на 5 млрд куб. м в год.

- Полное прекращение транзита: вероятность — 20%, влияние на акции Газпрома —умеренно негативное.

Выпадающие объемы будут частично компенсированы незначительным увеличением поставок через Турецкий поток и более сильным движением цен на газ в Европе.

- Частичное прекращение транзита: вероятность — 60%, влияние на акции Газпрома — нейтральное.

Этот сценарий предполагает, что европейские покупатели газа будут сотрудничать с Украиной, чтобы позволить некоторым транзитным компаниям продолжать транзит на специальных условиях. Объемы экспорта Газпрома несколько снизятся, но эффект будет не таким сильным, как при полном прекращении экспорта.

Снижение поставок будет частично компенсировано увеличением потоков через Турецкий поток. Цены на газ в Европе несколько повысятся, но не резко, при прочих равных условиях. Этот сценарий лежит в основе заложенного в нашей модели снижения экспорта в Европу и Турцию на 6 млрд куб. м, с 51 млрд куб. м в 2024 г. до 45 млрд куб. м. Мы не даем оценку эффекта снижения поставок на среднюю цену на газ в Европе.

Продажи российского газа низкомаржинальны, но объемы растут быстро

За 9 месяцев 2024 г. добыча газа в России выросла почти на 9% в основном за счет Газпрома, который увеличил добычу почти на 14% по сравнению с аналогичным периодом прошлого года, сообщают Коммерсантъ, Интерфакс и другие источники после ознакомления с данными.

Рост добычи Газпрома, вероятно, отчасти связан с запланированным наращиванием поставок газа в Китай по газопроводу «Сила Сибири» (на 9 млрд куб. м) и увеличением экспорта в Центральную Азию (5 млрд куб. м).

Однако по большей части рост добычи, скорее всего, обусловлен увеличением внутреннего спроса на газ, который весь год был на удивление высоким. Отчасти дело может быть в увеличении производства удобрений на фоне конкурентоспособности российской продукции благодаря низким ценам на газ. Свою роль мог сыграть и рост спроса на электроэнергию.

К сожалению, из-за кризиса на Украине мы не располагаем точными данными об объемах продаж на внутреннем рынке, и поэтому у нас гораздо больше уверенности в направлении наших прогнозов (рост объемов), чем в их величине.

Наконец, дальнейшее сокращение добычи нефти в рамках последнего раунда добровольных сокращений в России на 500 тыс. баррелей в сутки, безусловно, несколько снизило производство попутного газа. Это позволило Газпрому завоевать дополнительную долю рынка.

Ключевые изменения — оценки БКС против консенсуса

Наиболее заметное изменение наших прогнозов касается дивидендов. Мы повысили прогноз выплат на 2024 г. на 127% с удвоением коэффициента с 25% до 50% после недавних заявлений финансового директора Газпрома Фамила Садыгова.

По его словам, коэффициент долговой нагрузки Чистый долг/EBITDA за весь год составит всего 2,3х. Это значительно ниже порога 2,5х, который дает менеджменту право выплачивать меньше 50%, предусмотренных утвержденной дивидендной политикой компании.

В остальном наши оценки выручки и прибыли на 2024–2025 гг. меняются незначительно. Мы увеличиваем оценку экспорта в Европу и Турцию в 2024 г. всего на 1 млрд куб. м, с 50 млрд куб. м до 51 млрд куб. м. При этом несколько снижаем оценку рентабельности продажи нефти и нефтепродуктов.

Наш прогноз EBITDA на 2024 г. повышается на 5%, а чистая прибыль, из которой выплачиваются дивиденды, увеличивается на 14%. Наши финансовые прогнозы на 2025 г. не меняются или немного улучшаются отчасти из-за снижения оценки процентных выплат в связи с понижением прогноза долговой нагрузки.

По сравнению с консенсус-прогнозом СПбМТСБ мы несколько оптимистичнее смотрим на перспективы 2024 г., но при этом значительно консервативнее в отношении чистой прибыли. Несмотря на это, наша оценка дивидендов выше, вероятно, благодаря тому, что мы одними из первых заложили выплату в размере 50% чистой прибыли. Консенсус-прогноз дивидендов на 2024 г., скорее всего, будет повышен.

Что касается перспектив 2025 г., мы заметно оптимистичнее рынка по всем пунктам, особенно в отношении дивидендов. Опять же, считаем, что разрыв в оценках, скорее всего, связан с тем, что мы раньше других включили в наши расчеты снижение налогов.

Дивидендные перспективы улучшены, рост цен на газ может дать новые возможности

Мы повышаем нашу целевую цену, рассчитанную по модели дисконтированных дивидендов, на 6%, до 190 руб. за акцию. На этом фоне, а также после падения рынка в октябре, избыточная доходность увеличивается до 27%, а дивидендная доходность на 12 месяцев становится относительно привлекательной — 12%. В результате повышаем взгляд на акции Газпрома с «Нейтрального» до «Позитивного».