Газпром: праздник в дом приходит

Газпром подтвердил свои намерения довести размер выплат на дивиденды до 50% от скорректированной чистой прибыли! Это одно из ключевых событий, которое повлияет на рост акционерной стоимости газового гиганта.

Компания написала в презентации по итогам 9 мес. 2019 г., что придёт к 50% от скорректированной чистой прибыли по МСФО к 2022 г. То есть в 2022 г. компания выплатит в виде дивидендов 50% от скорректированной чистой прибыли за 2021 г. Прибыль будет скорректирована на неденежные статьи. При этом, Газпром планирует начать применять новую дивидендную политику уже в 2020 г. Также менеджмент компании сообщил, 5 декабря правление решит, какими шагами будет увеличивать размер выплат и по результатам заседания выпустит пресс-релиз, где подробно распишет новую дивидендную политику.

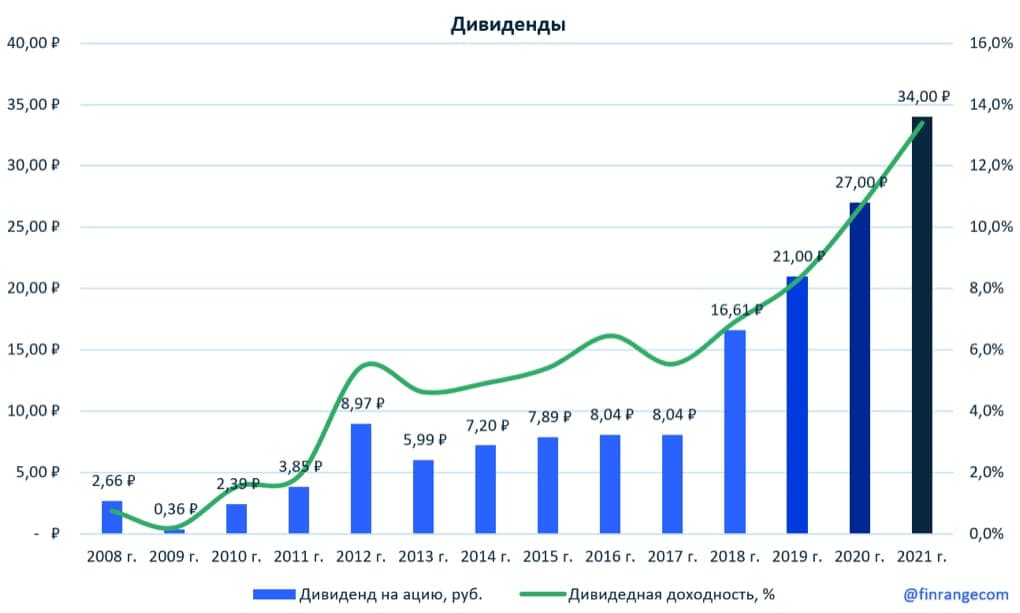

По нашему мнению, логично поднимать уровень дивидендов равными частями c 27% текущих и до 50% к 2022 г., таким образом получается +7-8% каждый год. В связи с этим, по нашим оценкам, Газпром в 2019 г. заплатит дивиденд в размере 21 руб. на акцию. Текущая дивидедная доходность составялет 8,2%.

Рост дивидендов будет финансироваться за счет увеличения объемов свободного денежного потока, на который в свою очередь позитивное влияние окажут увеличение доходов за счет запуска ключевых проектов, таких как Сила Сибири, а также прохождение пика инвестиционного цикла.

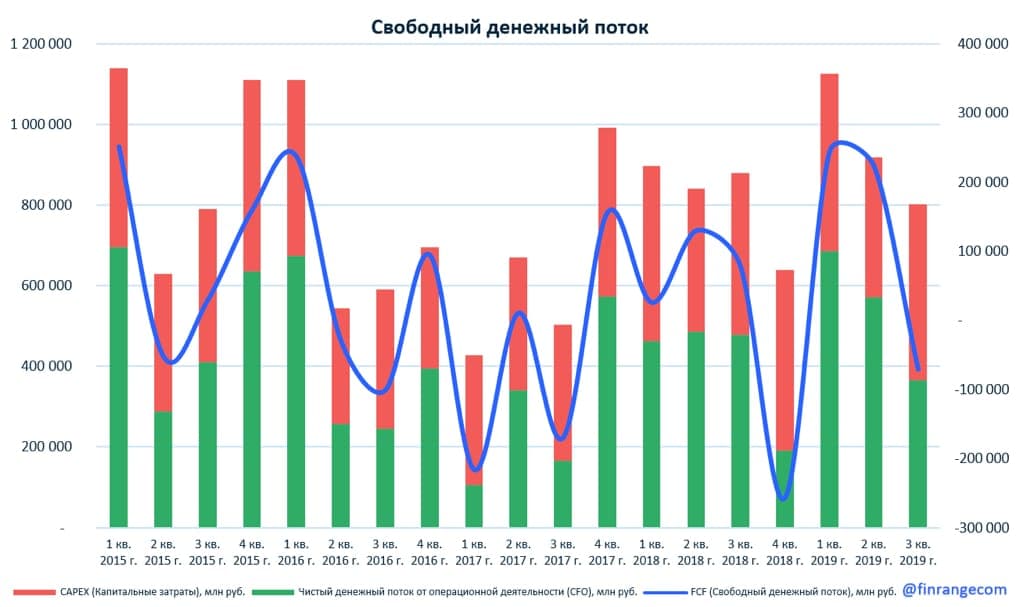

Что касается инвестиций, то Газпром понизил оценку капекса в 2019 г. - до 2,126 трлн руб. с 2,149 трлн руб. Изменение оценки инвестиций по группе обычно происходит в результате продолжающегося утверждения инвестиционных проектов дочерних компаний в течение года. Что касается объема капитальных затрат в 2020 г., то менеджмент заявил о их снижении.

На фоне прохождения пика инвестиционного цикла объем капиталовложений в июле – сентябре 2019 г. увеличился на 9% по сравнению с III кв. 2018 г. Таким образом, за отчётный период свободный денежный поток компании ушёл в отрицательную зону, но по итогам 2019 г. Газпром выйдет в плюс.

По итогам отчётного периода чистый долг компании увеличился из-за отрицательного денежного потока и рекордных выплат дивидендов в III кв. 2019 г. в размере 370 млрд руб. При этом, долговая нагрузка компании остаётся низкой, коэффициент чистый долг / EBITDA оценивается на уровне 1,1х. При этом прогнозы компании показывают, что в следующие годы долговая нагрузка не превысит 1,5х.

Момент со вторичным размещением акций, компания в ноябре провела второе SPO, при том, что каждый раз с дисконтом к рынку и весь объём был продан одним лотом. Что даёт нам полагать, казначейский пакет был продан «своим людям» перед новой дивидендной политикой. Учитывая это, есть заинтересованное лицо в получении прибыли за счёт роста акционерной стоимости компании и получении дивидендного потока.

В связи с вышеперечисленным, реализация новых проектов приведет к росту FCF, а новая дивидендная политика позволит существенно увеличить размер дивидендов. Мы вновь купили акции Газпрома, но уже на 15% от портфеля со смешанной стратегией по 254 руб. Если рынок даст возможность купить акции ниже, то включим их в консервативный портфель на индивидуальном инвестиционном счёте.