ГК Самолет - Набираем высоту

- Датой, на которую определяются лица, имеющие право на получение дивидендов, рекомендовано установить 12 октября. Выплата дивидендов состоится в октябре.

- Внеочередное собрание акционеров «Самолёта», на которое вынесен вопрос о дивидендах по итогам полугодия, назначено на 29 сентября. Дата составления списка лиц, имеющих право на участие в собрании — 6 сентября.

- Решение в точности в рамках предыдущих обещаний менеджмента и, соответственно, рыночных ожиданий. Напомним, что в июле «Самолёт» также выплатил 2,5 млрд рублей в качестве дивидендов по итогам I квартала.

- Плюс компания вновь подтвердила намерение по итогам 9 месяцев направить на дивиденды ещё 5 млрд рублей или 82 руб. на акцию с выплатой в декабре 2022 года и, таким образом, в общей сложности выплатить в 2022 году 10 млрд рублей.

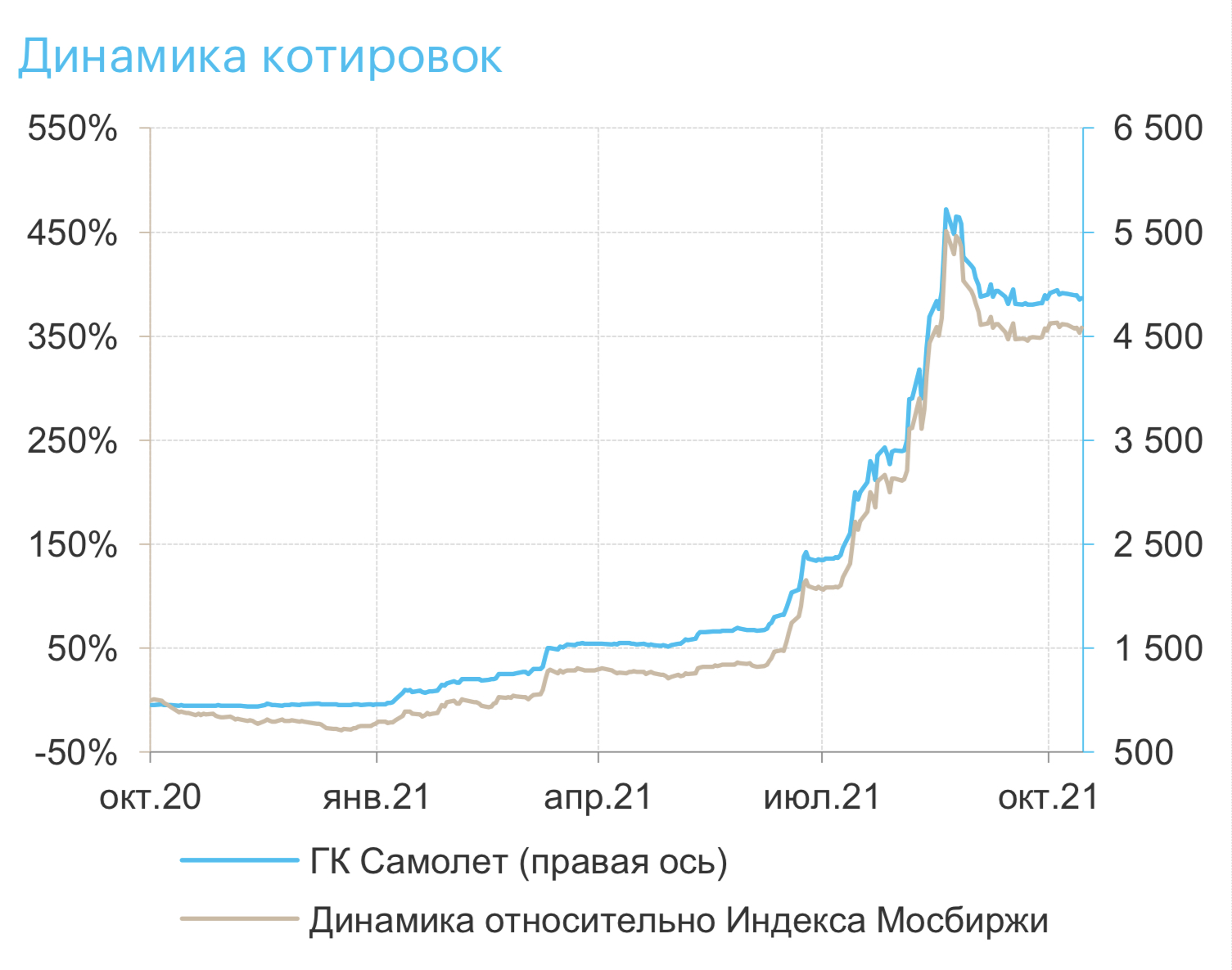

- Рынок жилой недвижимости в РФ в последние два года находится на подъеме, а средняя стоимость квадратного метра растет на фоне снижения предложения новых объектов, с одной стороны, и активного спроса, подогреваемого дешевой ипотекой, с другой.

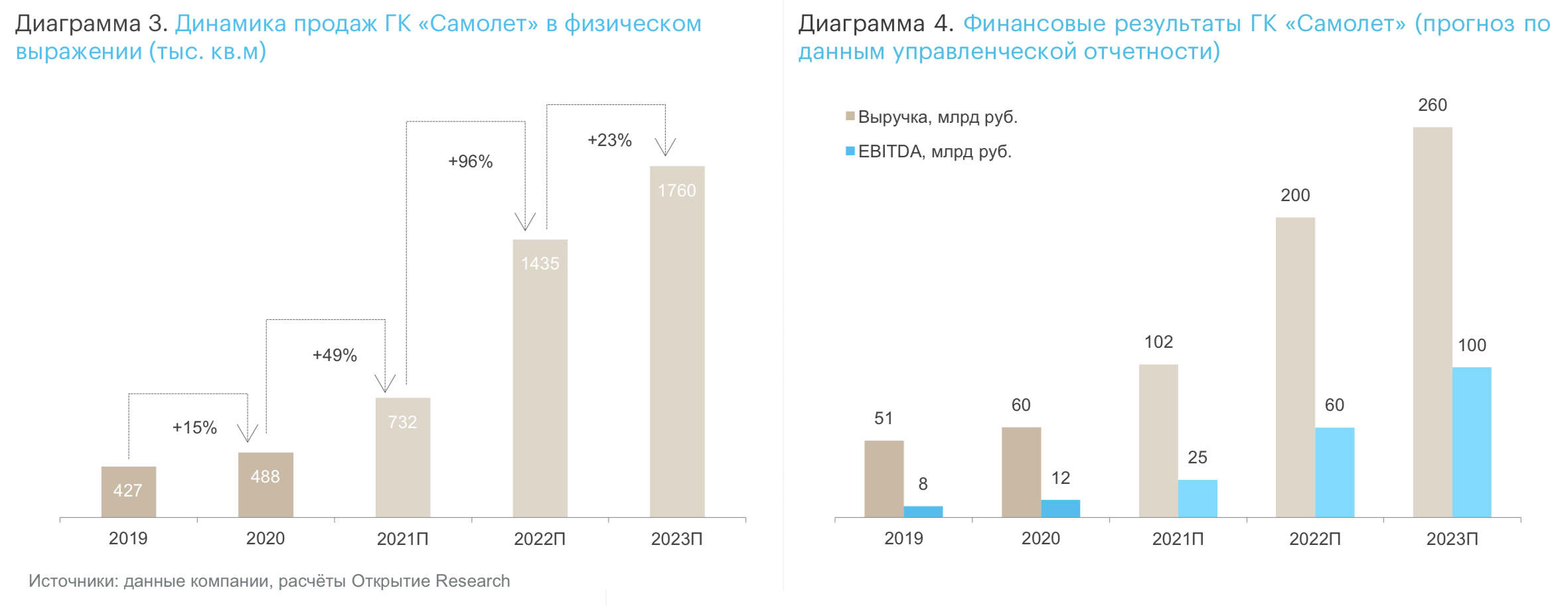

- Благодаря запуску новых проектов, а также новых очередей в старых проектах уже в 2022 году ожидается почти трехкратный рост объемов продаж ГК «Самолет» в физическом выражении по сравнению с 2020 годом. Это позволит компании закончить 2023 год с отрицательным чистым долгом, что сформирует мощный фундамент для роста дивидендов.

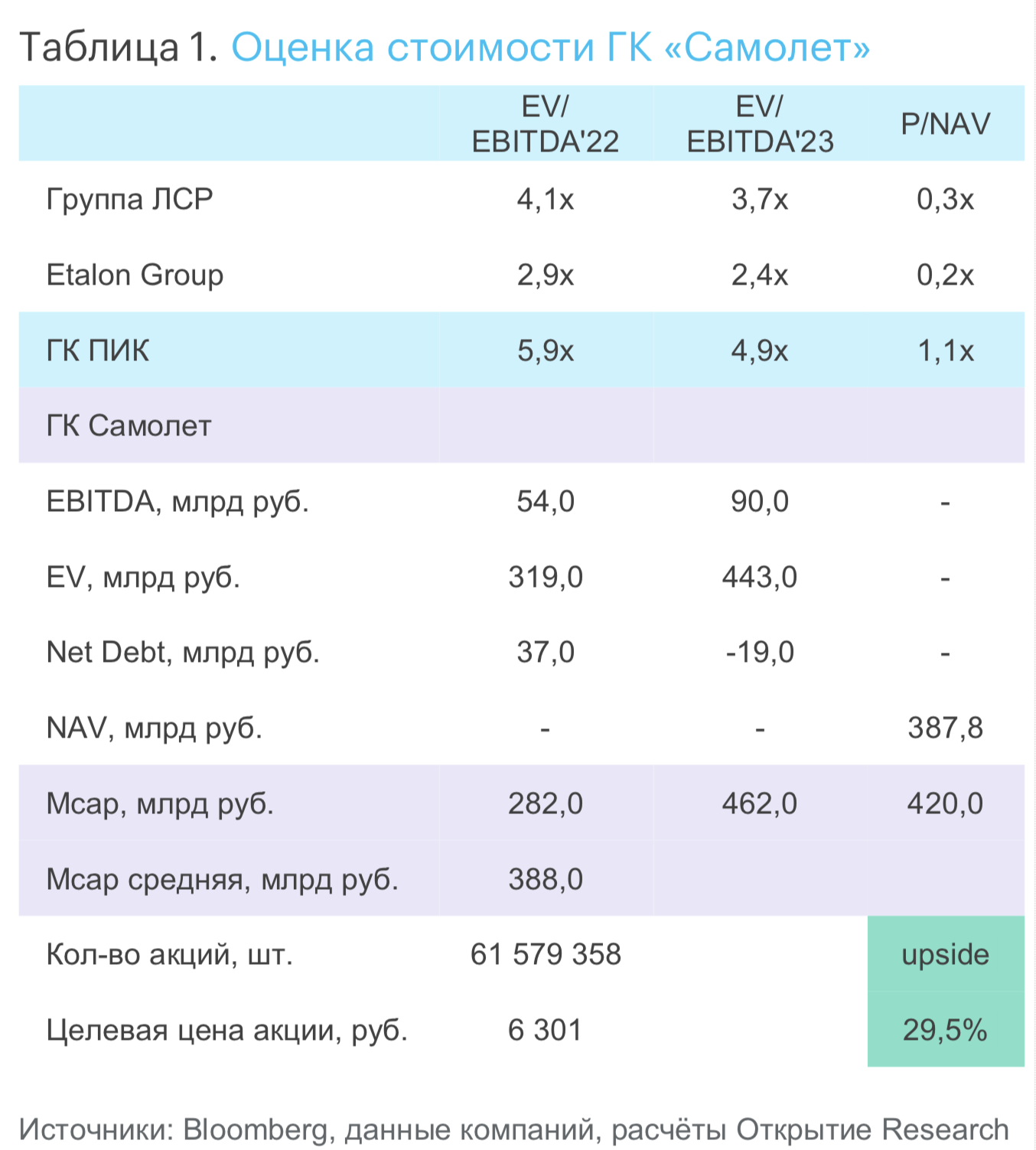

- Проведенная нами оценка стоимости позволяет говорить о том, что при выполнении собственных планов потенциал роста стоимости акций ГК «Самолет» составляет +29,5% при дивидендной доходности на уровне 1,7%. В результате мы сохраняем здесь рекомендацию ПОКУПАТЬ.

- Распространение пандемии COVID-19 и связанные с этим различные ограничительные меры могут привести как к коррекции фондовых рынков в целом, так и к прямым убыткам для экономических агентов.

- Отраслевой риск строительной индустрии в РФ является значительным как из-за цикличности и частых регуляторных изменений, так и вследствие значительного уровня конкуренции, особенно на высоко маржинальном столичном рынке.

- Изменение конъюнктуры рынка недвижимость в 2022 – 2023 годах (снижение цен на жилье) может поставить под вопрос выполнение амбициозного бизнес-плана группы на ближайшие годы.

- Низкая ликвидность акций ГК «Самолет» ограничивает потенциальный объем средств, который разумно инвестировать в бумаги компании, сохраняя при этом возможность относительно быстро выйти из позиции по близким к рыночным котировкам.

Обновление от 28.08.2022: целевая цена ПОНИЖЕНА

«Самолёт» может выплатить промежуточные дивиденды в 41 руб. на акцию.

Совет директоров девелопера «Самолёт» рекомендовал акционерам по результатам I полугодия 2022 года направить на выплату дивидендов 2,5 млрд рублей и выплатить 41 рубль на акцию.

Даже если ситуация на рынке жилья в РФ в перспективе будет развиваться по худшему для застройщиков сценарию, а цены на недвижимость поползут вниз, то EBITDA и прибыль «Самолёта» с высокой вероятностью всё равно будут динамично расти просто за счёт резкого расширения масштабов бизнеса.

У нас есть актуальная инвестиционная идея по акциям девелопера, цель 4118 руб.

Исходная идея:

ГК «Самолет» – один из крупнейших на сегодняшний день российских девелоперов. Созданная в 2012 году компания сейчас является одним из лидеров рынка жилья Московской области и Новой Москвы с крупнейшим среди всех отечественных застройщиков земельным банком и амбициозной стратегией развития.

Собственно, результаты группы по итогам 9 месяцев 2021 года уже вселяют изрядный оптимизм, так что говорить о фальстарте точно не приходится. ГК «Самолет» в целом двигается даже с опережением собственного амбициозного плана, продемонстрировав рост выручки в годовом сопоставлении почти на 90%, и нарастив показатель EBITDA почти в 2,8 раза (по данным управленческой отчетности).