Globaltrans: доставка дивидендов инвесторам

Тек. доходность

Могу заработать

Народный рейтинг

Вторая за два дня идея на Globaltrans. При этом аналитики СИНАРА отмечают, что у акций Globaltrans ограниченный потенциал роста, поэтому дивиденды представляются ключевым фактором для инвесторов. Дивидендная доходность акций в 2022 г. может составит 13%

Закрыта по тайм-ауту

-51.81 %

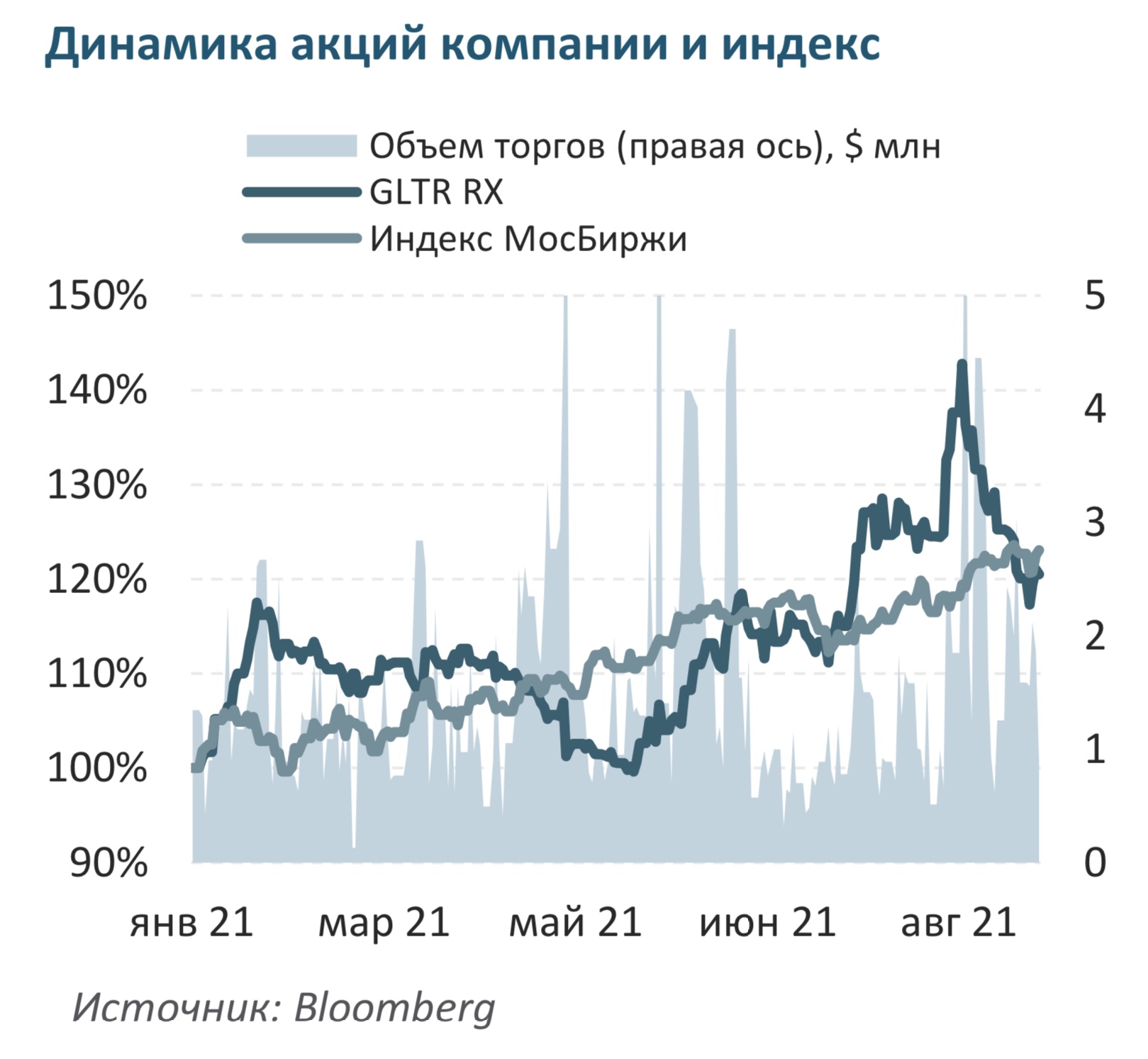

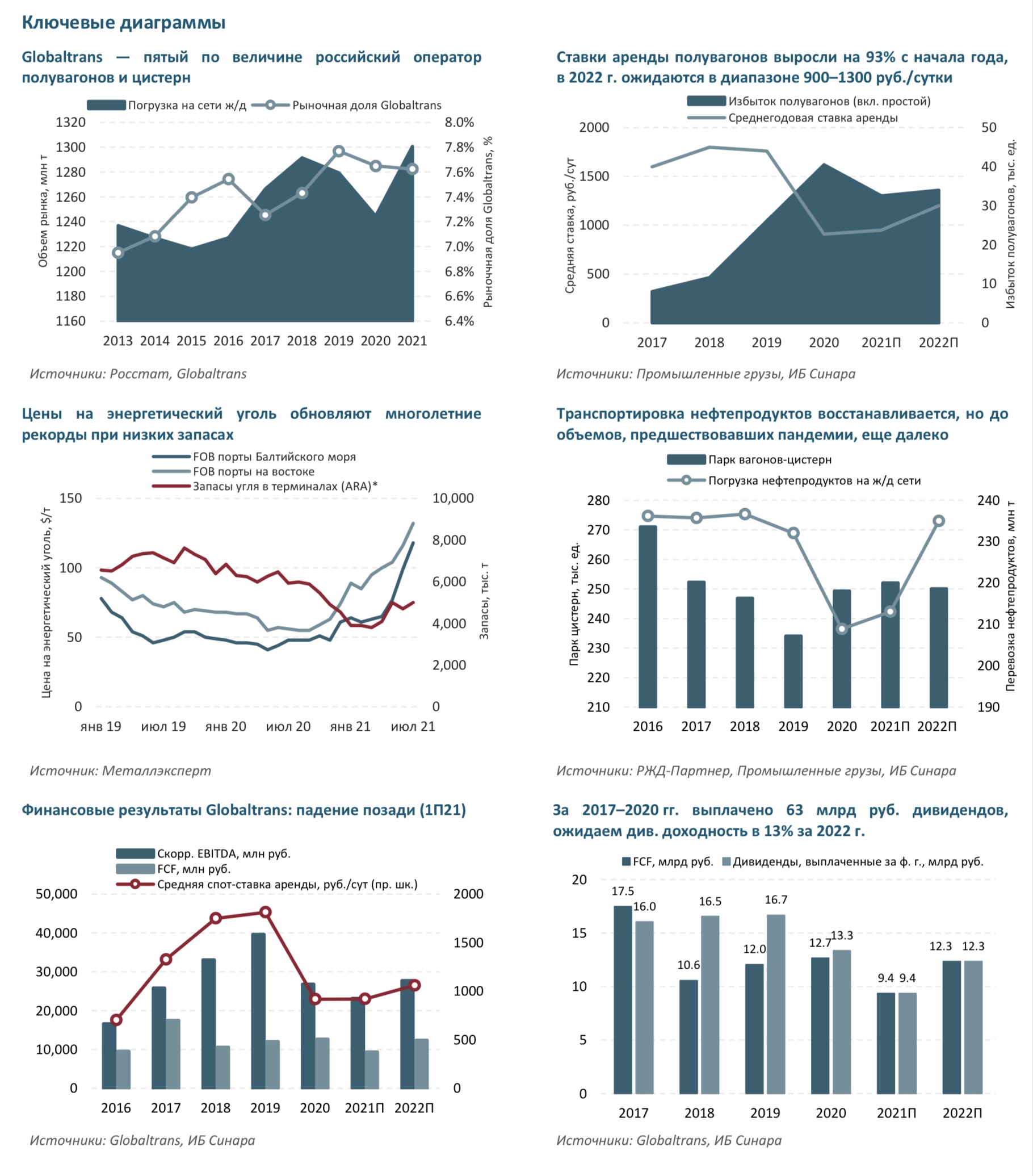

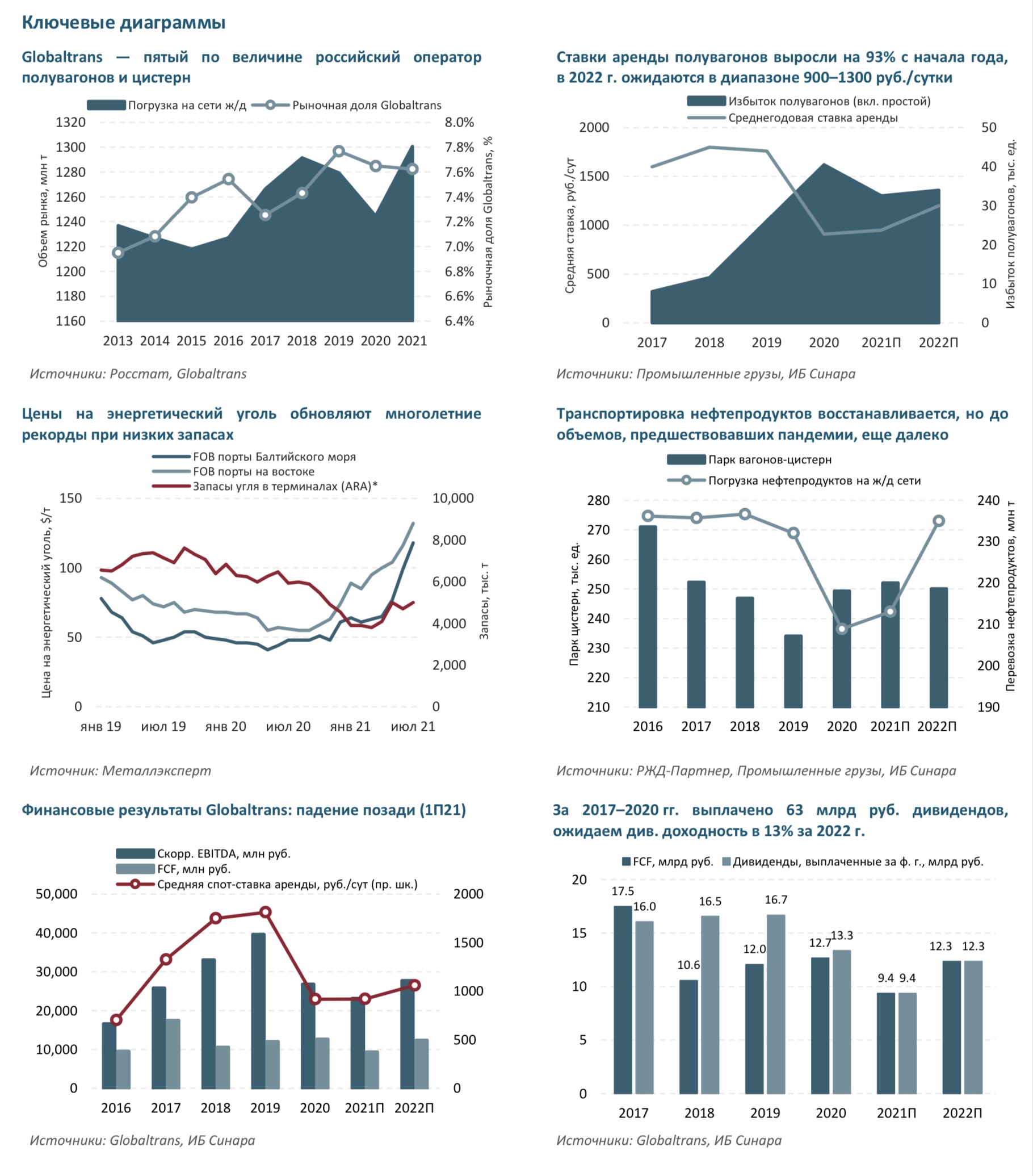

Globaltrans — пятый по величине оператор полувагонов и вагонов-цистерн в России. Мы считаем, что самые слабые финансовые результаты остались в 1П21, и ожидаем существенного улучшения в 2П21 и 2022 г. За 2017–2020 гг. компания выплатила 63 млрд руб. дивидендов (66% ее текущей рыночной капитализации). Globaltrans, по нашему мнению, продолжит выплачивать солидные дивиденды, и дивидендная доходность в 2022 г. составит 13% — уровень, достаточный для компенсации рисков, связанных с ESG, и невысокими темпами роста компании в среднесрочном периоде. Мы начинаем анализ с рейтинга «Покупать» и справедливой цены на горизонте 12 месяцев в 660 руб. за ГДР ($9,1/ГДР), потенциал роста — 20%.

Риски: 1) изменение к худшему макроэкономической ситуации; 2) рост производства полувагонов и формирование существенного избытка их парка; 3) резкое падение экспорта угля в результате ESG-регулирования; 4) изменение дивидендной политики компании.

Потенциальные триггеры: ежемесячная статистика РЖД по погрузке, отчетность компании за 2П21 по МСФО (апрель 2022 г.).

Ставки аренды полувагонов выросли на 93% с начала года.

За 8 месяцев 2021 г. увеличение объемов насыпных грузов достигло 6,5% г/г и превысило доковидные уровни. Драйвером в основном стал рост поставок угля, что привело к увеличению спроса на полувагоны и локальным дефицитам ввиду достаточно высокой доли парка, нуждающейся в ремонтных работах. Поскольку количество работ по техобслуживанию парка выросло на 20% г/г за последние несколько месяцев, мы считаем, что локальный дефицит — это временное явление, и ожидаем стабилизации в 4К21. По нашим прогнозам, ставки на аренду полувагонов стабилизируются в 2022г. в диапазоне 900–1300 руб./сутки. В долгосрочной перспективе настроения на рынке полувагонов будут находиться под влиянием ряда разнонаправленных факторов, включая, с одной стороны, снижение европейского импорта угля ввиду инициатив по сокращению углеродного следа и, с другой стороны, устранение узких мест на Байкало- Амурской и Транссибирской магистралях. В среднесрочной перспективе точкой роста могут стать поставки коксующихся углей в Индию, в случае если России удастся добиться значимого присутствия на рынке, который, по оценкам Fitch, может стать крупнейшим потребителем коксующегося угля к 2030 г.

Нефтепродукты: рост объемов, возвращение к доковидным уровням в 2022 г.

Ввиду ограничений ОПЕК+ объемы ж/д перевозки нефтепродуктов все еще значительно отстают от доковидного уровня. Вместе с тем транспортировка уже растет (в августе — на 9% г/г). Ожидаем, что разрыв, возникший в результате пандемии, будет устранен в 2022 г., и это может добавить 9% и 10% к выручке и чистой прибыли Globaltrans от сегмента цистерн. Долгосрочные перспективы транспортировки нефтепродуктов выглядят, тем не менее, более скромными и, вероятно, будут характеризоваться относительно стабильными тарифами операторов и отсутствием существенного роста объемов.

Финансовые результаты — рост в 2П21–2022, див. доходность в 2022 г. — 13%.

Полагаем, что самые низкие финансовые результаты пришлись на 1П21, и ожидаем существенного улучшения в 2П21 и 2022 г. Прогнозируем EBITDA на 2021 г. на уровне 23,1 млрд руб., что предполагает EBITDA за 2П21 в размере 12,7 млрд руб. (22% п/п), EBITDA на 2022 г. в размере 28,5 млрд руб. (+23% г/г). Мы не ожидаем, что Globaltrans будет увеличивать парк, и прогнозируем капзатраты на 2021–2022 гг. в размере 6,5–7 млрд руб. Свободный денежный поток в 2022 г. прогнозируется на уровне 12,9 млрд руб.; при 100%-ной его выплате в предстоящие годы ожидается дивидендная доходность в размере 13% против среднего значения по России 8%.

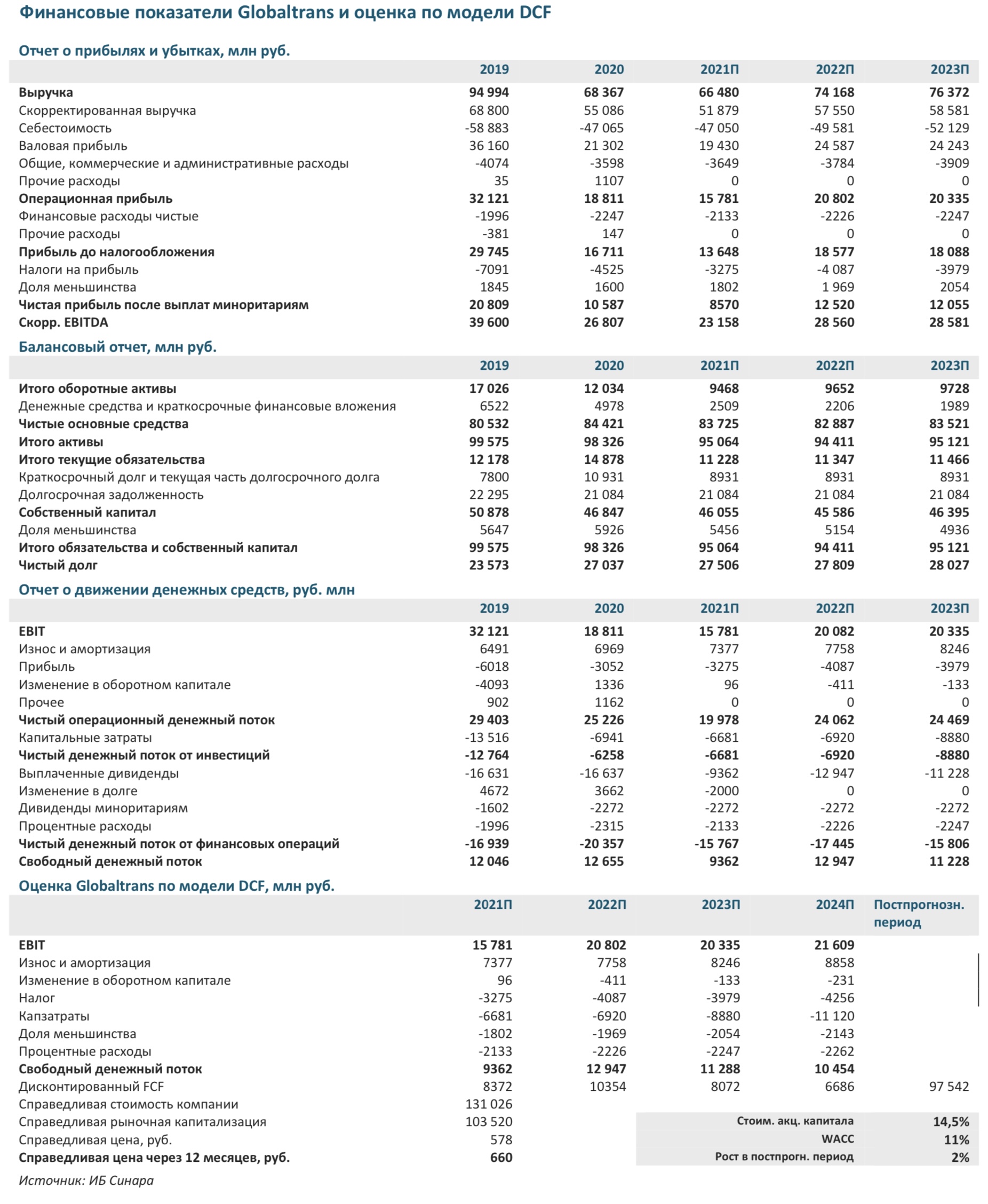

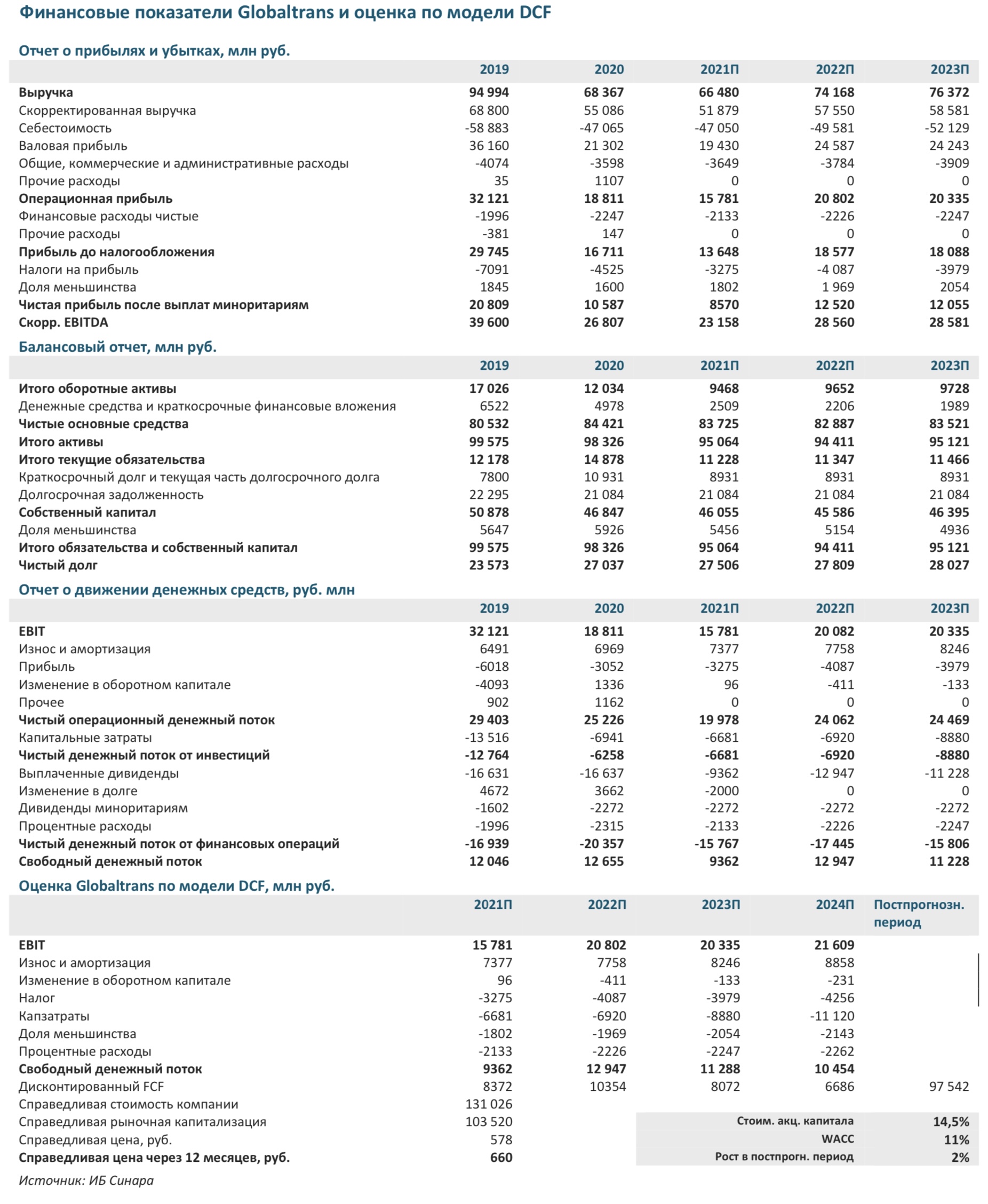

Оценка: EV/EBITDA 2021П 4,4, «Покупать», справедливая цена — 660 руб./ГДР.

Мы оцениваем Globaltrans по модели DCF (темпы роста в постпрогнозный период — 1%, стоимость акционерного капитала — 15%), справедливая цена — 660 руб./ГДР, потенциал роста — 20%, рейтинг — «Покупать». На горизонте 12 месяцев мы оцениваем совокупную потенциальную доходность инвестиций в акции Globaltrans (с учетом дивидендов) в 33%.

Инвестиционное заключение и оценка

Globaltrans — пятый по размеру перевозчик насыпных грузов и нефтепродуктов в РФ. Компания получает более 66% скорректированной выручки от долгосрочных контрактов, в которых установлены более стабильные тарифы в сравнении со спот-контрактами, поэтому мы считаем Globaltrans компанией «позднего цикла».

За последние четыре года компания выплатила дивидендов на сумму 63 млрд руб. или 66% от ее текущей рыночной капитализации, и мы ожидаем, что Globaltrans продолжит выплачивать высокие дивиденды, так как компания не планирует ни расширение парка, ни отраслевую диверсификацию. Долговая нагрузка позволяет направить на выплату дивидендов весь денежный поток. С учетом ожидаемого умеренного роста сегментов деятельности компании и рисков в сфере ESG, с одной стороны, а с другой — стабильного бизнеса ивысоких стандартов корпоративного управления, мы считаем, что справедливая дивидендная доходность составляет 10–11%, то есть выше среднего по России значения 8%, но ниже доходности в 11–18%, характерной для компаний металлургии и горнодобывающей промышленности с их большей цикличностью. Этот уровень (10–11%) хорошо перекликается с результатами DCF-модели. Основываясь на ней (темпы роста в постпрогнозный период — 1% стоимость акционерного капитала — 15%), мы получили справедливую цену в 660 руб./ГДР (или $9,1/ГДР), что при потенциале роста в 20% (и 33% с учетом дивидендов) предполагает рейтинг «Покупать».

Среднесрочные перспективы рынков полувагонов и вагонов-цистерн представляются умеренными. С железнодорожными перевозками нефтепродуктов конкурирует трубопровод: этот вид транспортировки удобнее и дешевле. На рынок же полувагонов во многом влияет обстановка на рынке угля. Перспективы рынка угля находятся под влиянием нескольких разнонаправленных факторов. В среднесрочной перспективе трансграничное углеродное регулирование приведет к сокращению объемов экспорта угля вЕвропу и перенаправлению объемов в Азиатско-Тихоокеанский регион. Позитивный фактор — устранение узких мест на Байкало-Амурской и Транссибирской магистралях, что позволяет направить более масштабный экспорт в Азию и таким образом создает дополнительный спрос на полувагоны. Еще одной точкой роста может стать увеличение экспортных поставок угля в Индию, которая, по оценке Fitch, станет к 2030 г. крупнейшим потребителем коксующихся углей.

Бизнес Globaltrans по транспортировке угля и нефтепродуктов подразумевает под собой ESG-риски. Однако мы не склонны драматизировать ситуацию и считаем, что риски для Globaltrans не выше рисков, с которыми придется столкнуться многим другим компаниям и секторам российской экономики, а именно отраслям, связанным с ископаемыми видами топлива, производством металлов и электроэнергии, горнодобывающей промышленности. Более общий взгляд на вещи обращает внимание на хорошие возможности диверсификации бизнес-модели Globaltrans, и, в отличие от секторов металлургии и ископаемого топлива, отсутствие рисков роста НДПИ.

Существенный аргумент на другой чаше весов — это дивиденды. И ключевой вопрос состоит в том, какой именно уровень доходности компенсирует все риски, перечисленные выше. Мы считаем таким уровнем доходность в 10–11% против ожидаемой доходности в 13% на 2022 г.

Стратегия: status quo. Менеджмент планирует в ближайшем будущем делать ставку на насыпные грузы и транспортировку нефтепродуктов и не имеет намерения расширять парк или перевозить другие виды грузов. На телеконференции, посвященной результатам 1П21, компания сообщила о продаже 60%-ной доли в ООО «СинтезРейл» акционерам Globaltrans Никите Мишину, Константину Николаеву и Сергею Мальцеву, при этом отношение стоимости компании «СинтезРейл» к EBITDA на 2021 г. составляло 4,8 против аналогичного показателя Globaltrans на уровне 5,7. У ООО «СинтезРейл» в собственности 3200 контейнеров, операционная прибыль по РСБУ составила 0,2млрд руб. Среди причин для продажи доли менеджмент назвал ограниченную синергию и существенные капзатраты на развитие направления.

В 2020–2021 гг. размер капзатрат Globaltrans был ограничен расходами на содержание парка и замену подвижного состава. Компания, как мы полагаем, вряд ли существенно увеличит их в 2022г., поскольку с учетом текущих рыночных условий более разумной представляется стратегия аренды, а не покупки дополнительных единиц парка. Ожидаем, что капзатраты в 2022 г. останутся без значительных изменений к 2021 г. и составят 6,9 млрд руб.

Дивиденды. Дивидендная политика Globaltrans рекомендует выплату не менее 50% свободного денежного потока, приходящегося на акционеров, при коэффициенте долговой нагрузки (чистый долг к EBITDA) ниже 1 и не менее 30% свободного денежного потока, если указанный коэффициент варьируется в диапазоне от 1 до 2. Компания выплачивает 0%+ от свободного денежного потока, если коэффициент долговой нагрузки превышает 2. При этом фактически в течение последних четырех лет компания превышала выплаты, установленные политикой, и выплачивала 100% и более свободного денежного потока в форме дивидендов. Скорее всего, компания продолжит придерживаться этой стратегии, так как менеджмент не планирует увеличивать парк. Поскольку финансовые показатели должны улучшиться в 2П21 и в 2022 г. (рост EBITDA ожидается на 22% п/п и на 23% г/г), мы прогнозируем рост свободного денежного потока на 20% и на 23% соответственно. Свободный денежный поток в 2022 г. прогнозируется в размере 12,9 млрд руб., выплата 100% FCF подразумевает дивидендную доходности 13%.

В 2017–2020 гг. Globaltrans выплачивал 92–157% от свободного денежного потока ежегодно, в целом выплаты за этот период составили 63 млрд руб., что составляет 63% от текущей рыночной капитализации компании. Поскольку у компании ограниченный потенциал роста, дивиденды представляются ключевым фактором для инвесторов. С учетом рисков, связанных с вопросами ESG, и ограниченного роста мы считаем, что миноритарии сочли бы привлекательной дивидендную доходность на уровне не менее 10%. Данный уровень мы используем в качестве проверочного для нашей оценки с помощью DCF- и DDM-моделей.

Цена открытия

28 сентября 2021

559.4 RUB

-51.81%

Цена закрытия

29 сентября 2022

269.6 RUB

Инвесторы говорят

Отзывы наших пользователей