Globaltrans: Тише едешь - дальше будешь (#2)

Globaltrans – один из крупнейших железнодорожных операторов РФ. Вагонный парк компании насчитывает более 66 тыс. вагонов, из которых 69% составляют полувагоны и 28% приходится на цистерны. Globaltrans занимает 6% на рынке ж/д перевозок РФ, клиентами компании являются ключевые игроки в металлургическом, нефтегазовом и строительном секторах РФ.

Бизнес Globaltrans показал высокую устойчивость в периоды макроэкономической турбулентности: компания генерировала чистую прибыль и положительный операционный денежный поток даже в кризисные 2009, 2015, 2020 и 2022 годы несмотря на падение ставок аренды полувагонов и существенное сокращение грузооборота.

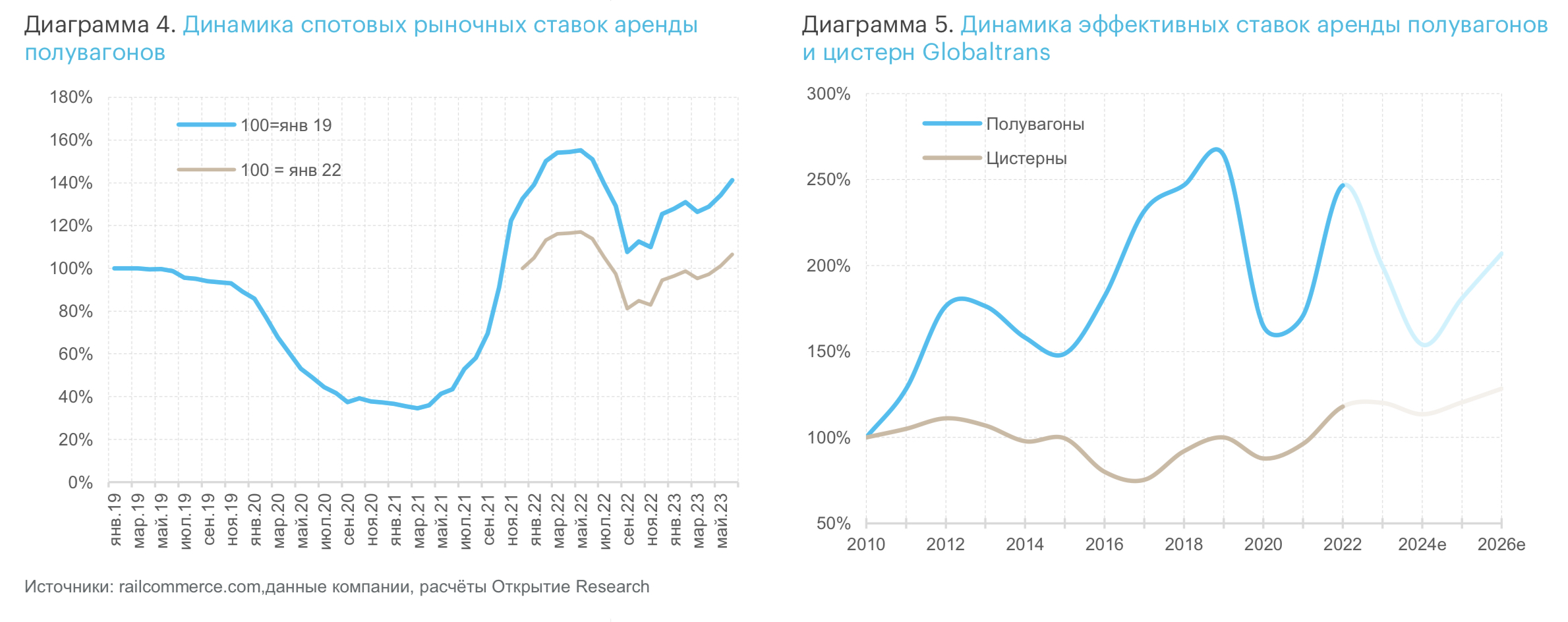

Спотовые ставки аренды полувагонов в январе-июне 2023 года показали уверенное восстановление в сравнении с уровнями II полугодия 2022 года, и сейчас находятся всего на 10-15% ниже многолетних максимумов. Это обещает Globaltrans сильные финансовые результаты в перспективе.

Вдобавок бизнес Globaltrans обладает определенным запасом прочности, поскольку компания работает преимущественно по долгосрочным и более маржинальным сервисным контактам (около 60% в выручке), где цены и объемы могут фиксироваться на много месяцев вперед.

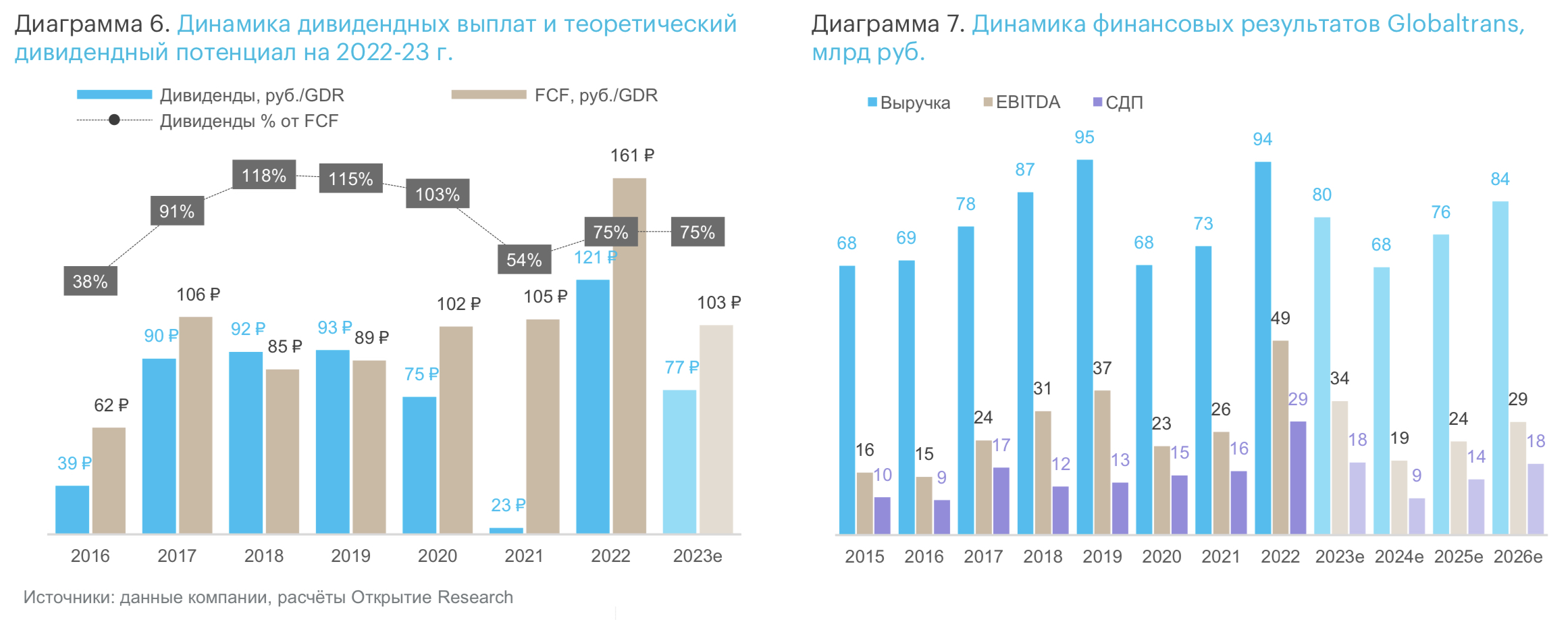

Сегодня Globaltrans не может распределять прибыль среди акционеров в связи с кипрской пропиской головной структуры, однако дивидендный потенциал компании с учетом практически нулевого долга и значительного денежного потока представляется очень значительным. Поэтому возврат к выплатам в долгосрочной перспективе может стать мощным драйвером роста бумаг.

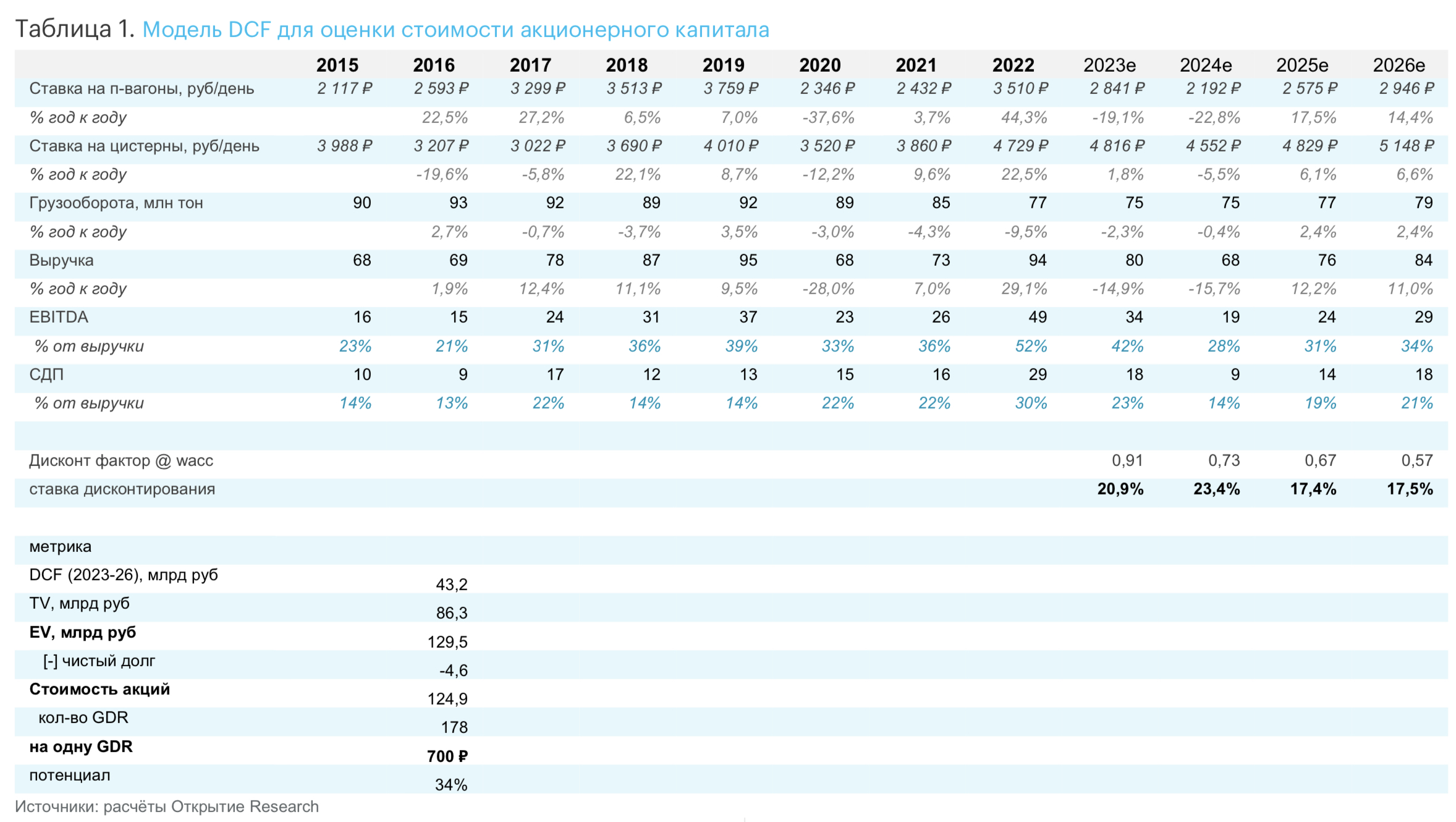

По результатам обновления нашей оценки стоимости акционерного капитала Globaltrans методом дисконтированных денежных потоков (DCF), мы устанавливаем целевую цену одной расписки компании на уровне 700 руб. Это подразумевает потенциал роста к текущим котировкам на уровне 34% и соответствует рекомендации «ПОКУПАТЬ».

Инвестиционные тезисы

Ставки аренды полувагонов по-прежнему на высоком уровне. Бизнес Globaltrans имеет повышенную чувствительность к динамике ставок аренды полувагонов (см. диаграмму 4 и 5), поскольку данный сегмент имеет доминирующий вес в структуре выручки компании и в меньшей степени зависит от объема совокупного грузооборота, на который существенно влияют макроэкономические факторы (см. диаграммы 8 и 9). И даже несмотря на некоторое снижение с максимальных исторических уровней, наблюдавшихся в I половине 2022 года, стоимость фрахта полувагонов по-прежнему очень высока.

Более того, даже несмотря на сформировавшийся локальный профицит грузовых вагонов на сети РЖД, наиболее сильно он проявляется на северо-западе и юге РФ, тогда как на востоке страны наблюдался повышенный спрос на полувагоны, который в свою очередь способствует росту спотовых ставок. При этом ставки на перевозку наливных грузов (нефтепродуктов) гораздо менее волатильны в сравнении со ставками на полувагоны поскольку традиционно определяются долгосрочными контрактами.

Мы ожидаем, что ставки на полувагоны имеют достаточно ограниченных потенциал для дальнейшего снижения, поскольку рост грузооборота при увеличении дальности поездок в совокупности с высокими ценами на сырье (уголь) и наличие узких мест на восточном направлении являются сильными факторам поддержки.

Грузоповорот на восток. В 2021 г. оборот внешней торговли РФ составил в $798 млрд, в том числе импорт - около $304 млрд. На страны Евросоюза пришлось около 36% оборота, США - до 5%, а страны АТЭС – около 33%. При этом уже в 2022 году из-за резкого падения товарооборота ЕС и США с РФ на фоне украинского конфликта возникла острая необходимость переориентации грузопотоков с северо-запада на восток и юг.

Основное увеличение спроса пришлось на восточное направление, однако развитию грузооборота здесь препятствует недостаточность инфраструктуры, в том числе «узкие места» на железной дороге. В условиях санкционного запрета импорта российского угля, металлургической продукции и нефти в страны ЕС, переориентация данных товаров на восток будет является наиболее вероятным сценарием. При этом, учитывая куда более значительное плечо доставки, «разворот на Восток» создает дополнительный долгосрочный спрос на услуги транспортных компаний, что будет являться попутным ветром в том числе и для бизнеса Globaltrans.

Редомициляция и восстановление выплат дивидендов. В последние годы Globaltrans последовательно сокращала долговую нагрузку до текущих символических 0,1x «Чистый долг/EBITDA» и перешла к щедрой дивидендной политике, направляя акционерам весь FCF (см. диаграмму 6).

При этом текущая дивидендная политика предполагает распределение не менее 50% свободного денежного потока при леверидже менее 1,0х. И хотя в текущих реалиях дивидендные выплаты нереализуемы из-за кипрской прописки холдинговой структуры, успешное решение проблемы ограничений на движение капитала может стать мощным драйвером роста бумаг компании. Так, расчётный дивиденд по итогам рекордного 2022 года мог бы составить около 120 руб. на акцию даже без учета пропущенной, но накопленной выплаты за II полугодие 2021 года.

На наш взгляд, текущий существенный дисконт в оценке акционерного капитала Globaltrans связан в первую очередь с отсутствием возможности выплат акционерам.

Риски

- Усугубление геополитических рисков в среднесрочной перспективе может оказать сильное негативное воздействие на российский фондовый рынок в целом и расписки Globaltrans в частности.

- Кипрская прописка головной структуры холдинга на фоне санкций против биржевой инфраструктуры РФ может привести к сложностям с реализацией некоторых акционерных прав для резидентов РФ и, в частности, к невозможности значительное время получать дивиденды.

- Длительный избыток предложения на рынке полувагонов может оказать негативное влияние на арендные ставки и выручку компании