Рай в Гамаке

Тек. доходность

Могу заработать

Народный рейтинг

С начала года акции ГМК Норникель упали на 2% при коррекции рынка на 8%. Фридом говорят, это не случайно. Затопленные рудники ГМК восстановлены. Ситуация на рынке цветных металлов остается благоприятной под влиянием сохраняющихся рисков дефицита сырья

Закрыта по тайм-ауту

-26.09 %

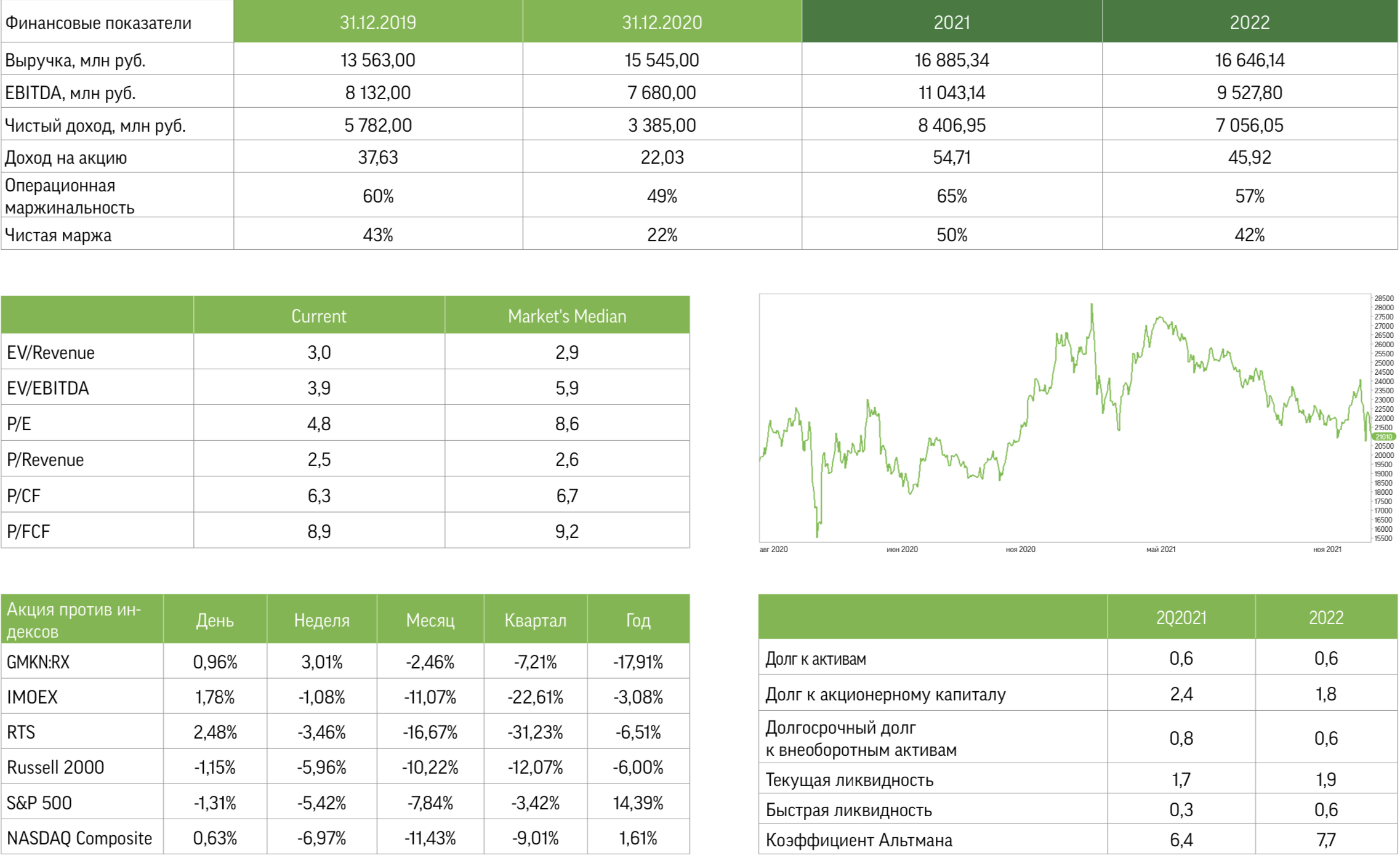

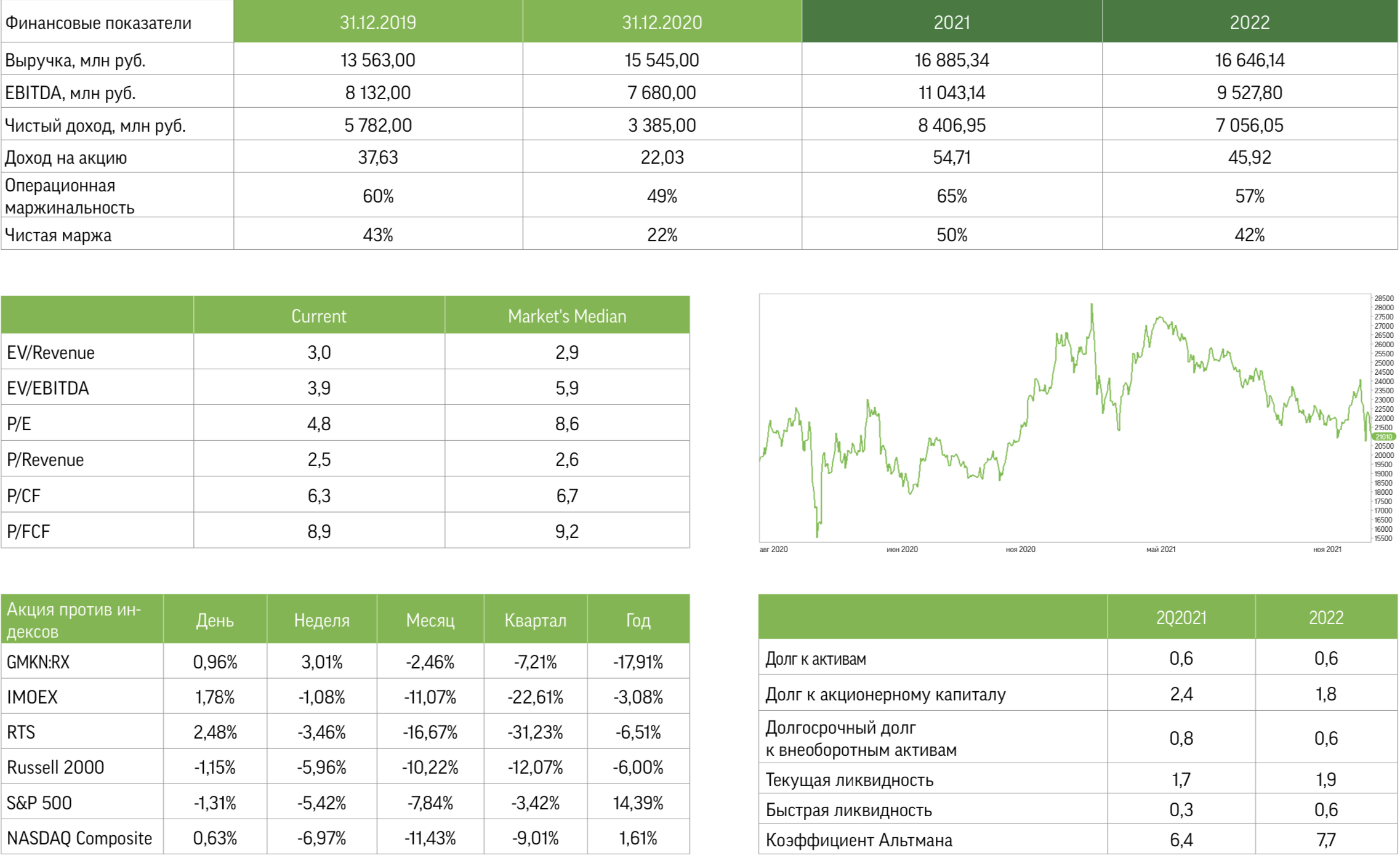

Операционные и финансовые прогнозы

По итогам 2021 года добыча никеля и меди снизилась на 18% г/г и 16% г/г, до 193 тыс. и 407 тыс. тонн соответственно, а производство этих металлов из собственного сырья составило 190 тыс. и 339 тыс. тонн (без учета Быстринского ГОКа), что примерно соответствует нижней границе прогнозов менеджмента на уровне 190–200 тыс. и 335–355 тыс. тонн соответственно. На Быстринском ГОКе производство меди в концентрате по результатам рассматриваемого периода выросло на 8%, до 68 тыс. тонн, при предварительной оценке 65–70 тыс. тонн. Добыча палладия и платины составила 2 616 тыс. унций (-7% г/г) и 641 тыс. унций (-8% г/г) соответственно, превысив гайденсы на уровне 2 350–2 410 тыс. унций и 580–640 тыс. унций соответственно.

Важно отметить, что ухудшение операционных показателей в сегменте никеля было вызвано временной приостановкой добычи на рудниках Октябрьский и Таймырский после их подтопления грунтовыми водами, а также сбоем в работе Норильской обогатительной фабрики из-за аварии. Впрочем, к настоящему моменту все указанные объекты вышли на свои проектные мощности, и компания подтвердила прогноз динамики производства металлов из российского сырья на 2022 год: прирост в сегменте никеля и меди составит в среднем 8%, а добыча платиноидов снизится на 1%.

Норникель почти в два раза (то есть примерно на 600 млн тонн) увеличил оценку доказанных и вероятных запасов руды. Такой пересмотр стал возможен благодаря применению более эффективных инструментов по управлению ресурсами. Существенное повышение производственных гайденсов в долгосрочном (до 2030 года) периоде также связано с прогнозируемым расширением перерабатывающих активов. ГМК устанавливает целевые показатели для меди, никеля и платиноидов на уровне 500–540 тыс. тонн, 260–280 тыс. тонн и 160–170 тонн соответственно, что эквивалентно среднегодовому приросту производства в размере 2–4% для никеля и меди и 6-7% для платиноидов. Компания лишь незначительно увеличила оценки капзатрат на горизонте до 2025 года. Наращивание инвестиций в более отдаленной перспективе 2026– 2030 годов не окажет существенного давления на текущие оценки рыночной капитализации ГМК. Отношение CAPEX к выручке в среднесрочной перспективе, на наш взгляд, будет соответствовать показателям 2012–2017-го.

Наши ожидания

Мы полагаем, что ситуация на рынке цветных металлов стабилизируется под влиянием монетарных факторов поддержки сектора и на фоне сохраняющихся рисков дефицита сырья. В настоящий момент баланс спроса/ предложения на рынке металлов на 2022 год рассматривается нами как нейтральный либо позитивный для ГМК. В частности, рынок никеля вернется в состояние профицита, который в базовом варианте составит 59 тыс. тонн, что соответствует невысоким для сегмента металлов 3% мирового спроса. Дефицит палладия оценивается в 300 тыс. унций, или 4% мирового спроса. На рынке платины в предстоящем году профицит достигнет 0,9 млн унций (без учета инвестиций), что эквивалентно 12,5% мирового спроса. Впрочем, доля платины в выручке ГМК составляет всего 4%.

Дивиденды

Принимая во внимание, что текущее акционерное соглашение будет действовать до 2023 года, а также учитывая динамику долговой нагрузки ГМК, мы прогнозируем, что дивдоходность выплат по итогам 2021-го и 2022 года достигнет 16% и 13% к текущим котировкам.

По ожиданиям менеджмента, объем дивидендных выплат составит 50–75% свободного денежного потока (FCF) после истечения сроков действующего соглашения акционеров. Ранее при оценке данного показателя руководство ГМК ориентировалось на 50% FCF.

Наши оценки

С точки зрения соотношения финансовых и операционных мультипликаторов ГМК торгуется существенно дешевле российских аналогов и незначительно дороже зарубежных сопоставимых компаний.

Налоговые инициативы правительства и экологические расходы в среднесрочном периоде могут обойтись компании в 4% от EBITDA 2022 года. Однако в 2021 году мы отмечали ослабление рисков регуляторного давления на бизнес ГМК на фоне сохраняющейся угрозы дефицита металлов на рынке, особенно при снижении инвестиций в добычу. По нашим прогнозам, прирост продаж в 2022–2027-м составит 15% против 18% и 11% в 2013–2020-м и 2002–2012-м соответственно. Отношение чистого денежного потока к выручке в 2022–2027-м оцениваем в 21% против 24% и 23% в 2013–2020-м и 2002–2012-м соответственно.

С учетом 10%-го дисконта, обусловленного повышенными макроэкономическими и регуляторными рисками, справедливая стоимость обыкновенной акции ГМК Норникель на конец 2022 года составляет 30 016,73 руб.

Цена открытия

28 января 2022

22280 RUB

-26.09%

Цена закрытия

31 декабря 2022

16466.22 RUB

Инвесторы говорят

Отзывы наших пользователей