Halliburton: бури в портфель

Обновление от 19.01.2024: целевая цена ПОНИЖЕНА

Ключевые инвестиционные тезисы:

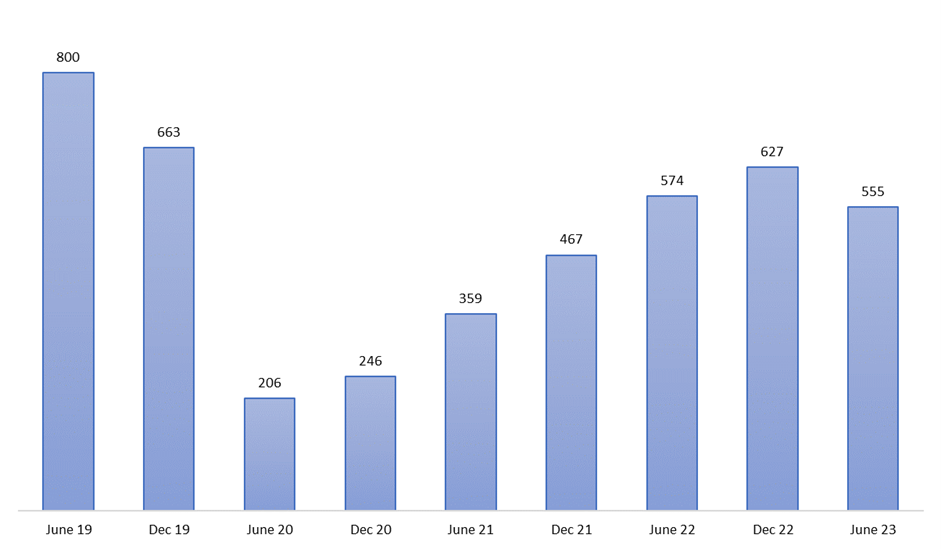

- Восстановление буровой активности в США.

Прошлый год стал слож- ным для нефтесервисных компаний, получающих значительную часть выручки в США. За год количество активных буровых в стране упало на 20%, до 622 единиц (по сравнению с 779 по данным на 30 декабря 2022 года). Снижение буровой активности привело к падению котировок HAL на 8% по итогам 2023-го. С начала этого года акции компа- нии потеряли еще 7%.

Исторически максимальные объемы добычи нефти и газа в США на уровне 13,3 млн баррелей в сутки (МБС) и 105,8 млрд куб. футов в сутки (МКФ/сут.), показанные в декабре 2023 года, были достигнуты за счет ввода в эксплуатацию пробуренных ранее, но не достроенных скважин (DUC). Их количество сократилось в 2023-м на 963 единицы, или на 18%, и достигло 4374 штук — минимального уровня за историю ведения статистики. С начала кризисного для отрасли 2020 года количество DUC упало на 49%.

По прогнозу Минэнерго США, объем добычи нефти в 2024 году поднимется на 1,5% после роста на 8,5% в 2023-м. Среднегодовая добыча газа прогнозируется на уровне 104,9 МКФ/сут., что на 1,2% выше показателя предыдущего года. Все это потребует значительного повышения буровой активности, что приведет к росту спроса на услуги Halliburton.

- Увеличение выплат акционерам.

В начале 2023 года компания повысила размер квартального дивиденда на 33% — с $0,12 до $0,16. Дивидендная доходность на акцию находится на уровне 2% годовых. На наш взгляд, в 2024-м HAL может повысить дивиденды еще на 25%, до $0,2 на бумагу.

Помимо дивидендов, компания возвращает средства акционерам, проводя buy back. Объем обратного выкупа акций за девять месяцев прошлого года составил $546 млн по сравнению с $46 млн за тот же период 2022-го. Низкий уровень котировок HAL делает обратный выкуп акций привлекательным для акционеров.

Дополнительным источником сокращения чистого долга, увеличения дивидендов и объемов buy back в текущем году может стать замедление роста или снижение оборотного капитала. За девять месяцев 2023- го компания инвестировала в оборотный капитал $689 млн ($921 млн за тот же период 2022 года), что негативно отразилось на денежных потоках HAL.

Целевая цена по акции компании — $43, рекомендация — «покупать».

Исходная идея:

Halliburton (NYSE: HAL) является одним из крупнейших в мире поставщиков продуктов и услуг для энергетической отрасли. Компания предоставляет решения для разведки месторождений и бурению, а также эксплуатации и освоения скважин. Halliburton также развивает проекты в области улавливания и хранения углерода, геотермальной энергетики. Компания основана в 1919 году, штаб-квартира находится в Хьюстоне, штат Техас, США.

В чем идея?

Рост цен на нефть может стимулировать увеличение количества буровых установок, что позитивно отразится на результатах Halliburton.

Компания сохраняет высокие темпы роста и наращивает маржинальность бизнеса.

Присутствие Halliburton практически во всех регионах мира, где происходит нефтедобыча, диверсифицирует потоки доходов компании.

Halliburton увеличивает дивидендные выплаты и продолжает реализацию программы обратного выкупа акций.

Почему нам нравится Halliburton Co.?

- Причина 1. Рост спроса на продукты и услуги компании

Halliburton функционирует в двух бизнес-сегментах. Первым является сегмент бурения и оценки (Drilling and Evaluation), в рамках которого компания предоставляет комплекс продуктов и услуг, направленный на поиск и оценку новых месторождений, бурение скважин и достижение их максимальной отдачи скважины после бурения.

Поскольку после начала пандемии коронавируса спрос на нефть резко снизился, компании сектора сократили буровую активность и инвестиции в разведку новых месторождений. Однако уже к концу 2020 года наметился тренд на активизацию поиска новых скважин.

На графике представлено количество буровых установок в США на основе мониторинга Baker Hughes.

Количество буровых установок в США от Baker Hughes; источник: составлено автором

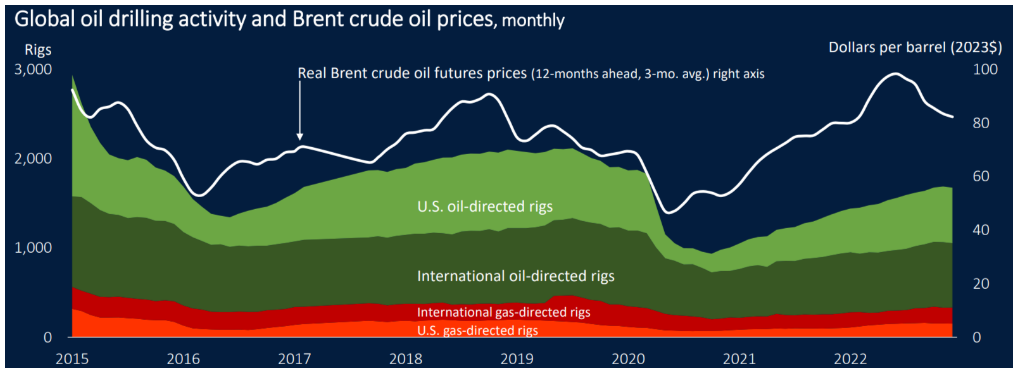

Буровая активность увеличивается не только в США, но и в других странах мира, о чем свидетельствует график ниже.

Мировая буровая активность (цветная область) и цены на нефть марки Brent (белая линия); источник: API Industry Outlook

С учетом сохранения повышенных цен на нефть мы считаем, что буровая активность в мире продолжит расти, что позитивно скажется на спросе на услуги Halliburton.

Кроме этого, в настоящее время продолжает действие сделка ОПЕК+, которая ограничивает предложение нефти и не позволяет ценам значительно опуститься. Судя по последним новостям, участники ОПЕК+ не собираются отказываться от высоких цен: в апреле картель объявил о сокращении добычи на 1,16 млн баррелей в сутки, и в то же время Россия сообщила о сокращении добычи на 700 тыс. баррелей в сутки. Эти меры говорят о настрое нефтедобывающих стран поддерживать высокий уровень цен, что и подтверждается на практике: за последние два года цена за баррель не опускалась ниже $70.

Как видно из графика выше, между ценой на нефть и буровой активностью существует прямая зависимость, то есть последняя в ближайшее время должна продолжить “догонять” цены.

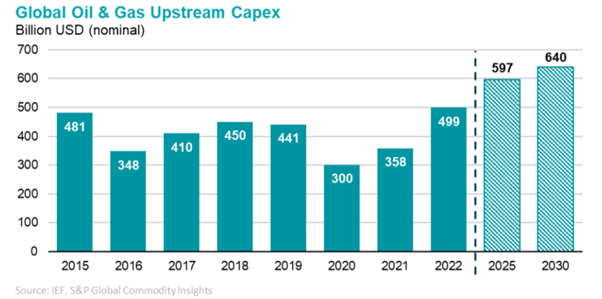

Это подтверждается в том числе прогнозом увеличения капитальных затрат (CAPEX) на разведку и добычу в нефтегазовом секторе.

Инвестиции в разведку и добычу в мировом нефтегазовом секторе; источник: International Energy Forum

Вторым сегментом деятельности Halliburton, на который в 2022 году пришлось 57,06% выручки, является сегмент освоения и добычи (Completion and Production). В рамках этого подразделения компания предоставляет ряд услуг и продуктов для улучшения ресурсной отдачи скважин, а также для их освоения (завершающий этап строительства скважин перед началом эксплуатации).

Услуги по освоению скважин стали одним из ключевых драйверов выручки Halliburton в 1-м квартале 2023 года в географических сегментах “Латинская Америка” и “Ближний Восток/Азия”.

Согласно Extrapolate, рынок нефтесервисных услуг и оборудования для добычи нефти в 2022–2023 годах будет расти с совокупным среднегодовым темпом (CAGR) 4,4% и достигнет $368,72 млрд к концу прогнозного периода.

Стоит отметить, что бизнес Halliburton находится в отличных условиях не только когда происходит бум на рынке нефтедобычи и нефтедобытчики активно наращивает производственные мощности, но и во время спада, когда многие игроки консервируют неэффективные скважины. На текущий момент рынок нефтесервисных услуг находится в активной фазе, что является отличной возможностью для дальнейшего наращивания доходов Halliburton.

- Причина 2. Рост дивидендов и обратный выкуп акций

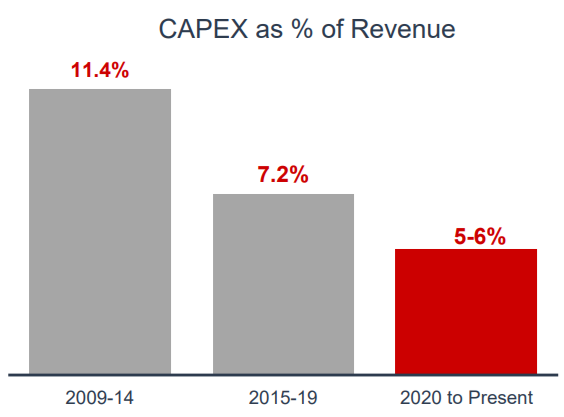

В текущем инвестиционном цикле Halliburton стремится поддерживать CAPEX на более низком уровне, чем раньше, что позволяет компании сохранять гибкость в условиях быстро меняющейся конъюнктуры рынка. В 2023 году капитальные затраты должны составить 5%–6% от выручки. Кроме этого, в настоящее время придерживается системы, согласно которой возвращает акционерам 50% свободного денежного потока через дивиденды и обратный выкуп акций.

CAPEX компании в % от выручки; источник: company presentation

Пониженный CAPEX позволяет компании повышать дивидендные выплаты и осуществлять обратный выкуп акций. Так, с 1-го квартала 2023 года Halliburton повысила ежеквартальные дивиденды на 33% до $0,16 на акцию. В результате годовая дивидендная доходность составила около 1,98%.

Кроме того, с 2006 года Halliburton реализует программу обратного выкупа акций. В рамках этой программы до настоящего времени компания выкупила около 234 млн собственных акций на сумму около $9,4 млрд. По состоянию на конец 1-го квартала 2023 года авторизованная сумма составляла около $4,8 млрд (16,45% от текущей капитализации), при этом в течение 1-го квартала на покупку 2,9 млн акций было потрачено $100 млн. Активизация обратного выкупа указывает на то, что в настоящее время компания считает свои бумаги недооцененными.

Ключевые риски

- Отсутствие гарантий активизации инвестиций в разведку и добычу. Существует множество факторов, указывающих на то, что мировая нефтегазовая отрасль испытывает недостаток инвестиций. Однако нет гарантии того, что компании отрасли начнут увеличивать CAPEX в ближайшие годы. В негативном сценарии спрос на услуги Halliburton будет стагнировать.

- Возможное сильное снижение цен на нефть и рецессия уменьшит желание и финансовые возможности компаний нефтегазового сектора, необходимые для наращивания капитальных затрат.

- Нестабильность развивающихся рынков. Halliburton ведет деятельность в Африке и Латинской Америке, где государственные институты не всегда эффективно работают, поэтому в этих регионах иногда возникает нестабильная обстановка. Напряженность в регионах деятельности может привести к потере бизнеса и активов. Например, Halliburton в прошлом году вышла из бизнеса в России.