Halliburton - нефтесервис на уровне

Тек. доходность

Могу заработать

Народный рейтинг

Halliburton - третья нефтесервисная компания в мире. Ее деятельность охватывает весь цикл услуг для добычи нефти: от бурения до ввода скважины в эксплуатацию. Сейчас акции торгуются на до-пандемийных уровнях, но все еще на 40% дешевле, чем 3 года назад

Закрыта (целевая цена достигнута)

30 %

Обновление от 25.01.2022: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

Сегодня один из крупнейших представителей американского нефтесервиса Halliburton опубликовал отчётность за четвёртый квартал и весь 2021 год. В прошедшем квартале выручка компании выросла на 32,1% г/г, до $4277 млн, EBIT – стала положительной и достигла $550 млн. Скорр. чистая прибыль на акцию увеличилась в 2 раза до $0,36.

Радует и динамика чистого долга, который за год сократился на 16,2%. Напомним, что сейчас Halliburton делает упор именно на улучшении показателей своего баланса, чтобы повысить финансовую стабильность бизнеса. Данный прогресс позволил компании увеличить квартальный дивиденд в 2,7 раза, до $0,12 на акцию, что, однако, всё ещё ниже доковидного уровня. Доходность выплаты составит 0,4%.

Ключевым драйвером роста финансовых результатов стало восстановление нефтесервисного сектора в целом. Страны ОПЕК+ постепенно возвращают добычу к доковидному уровню, что положительно влияет на выручку международного сегмента Halliburton. Менеджмент отмечает, что в США публичные компании в основном придерживаются своих скромных планов по расходам на 2021 год, однако частные нефтяники используют высокие цены на "чёрное золото" для роста добычи. Вероятно, начиная с текущего года, можно будет ожидать увеличения инвестиций в разведку и добычу и от крупных публичных компаний.

На наш взгляд, отчётность Halliburton выглядит нейтрально. На фоне постепенного увеличения капитальных затрат со стороны нефтяников компания продолжает восстанавливать свой бизнес от кризиса, а показатели выручки и прибыли немного превысили консенсус. При этом сейчас для кейса Halliburton в первую очередь важны темпы роста бизнеса в 2022 году, который должен стать ключевым годом в восстановлении американского и мирового нефтесевриса.

Мы сохраняем позитивные ожидания насчёт динамики бизнеса компании в 2022 году. При этом с момента нашей рекомендации "Покупать" акции Halliburton уже выросли почти на 17%. Оставшийся апсайд до целевой цены в $30,42 составляет 10,5%.

Исходная идея:

Бизнес Halliburton удачно позиционирован для получения выгоды от ожидаемого восстановления рынка нефтесервиса в ближайшие годы. На ключевом для Halliburton североамериканском рынке восстановление исторической корреляции цен на нефть и буровой активности будет способствовать развитию бизнеса. На международной арене ключевыми положительными тенденциями являются восстановление добычи со стороны ОПЕК+ и возможность устранения накопившегося недоинвестирования в разведке и добыче.

Мы рекомендуем "Покупать" акции Halliburton с целевой ценой $30,42 на конец 2022 года. Апсайд составляет 29,1%.

Halliburton (NYSE: HAL) - третья по доле рынка нефтесервисная компания в мире, уступающая лишь Schlumberger и Baker Hughes. Деятельность компании охватывает весь цикл услуг, необходимых для добычи нефти, - от бурения до ввода скважины в эксплуатацию.

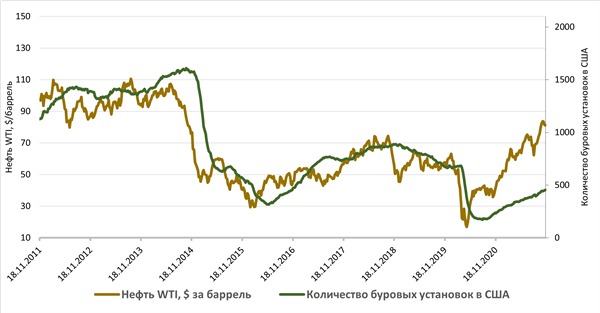

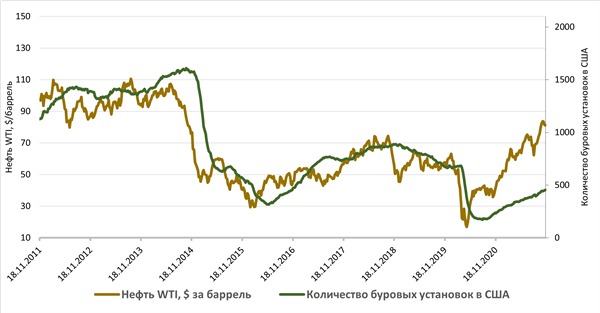

Менеджмент Halliburton ожидает многолетнего растущего цикла в нефтесервисе. На крупнейшем для компании рынке США буровая активность существенно отстала от цен на нефть. Мы полагаем, это временное явление, связанное с осторожностью в стратегиях компаний при выходе из кризиса. EIA ожидает, что добыча ЖУВ в США уже в третьем квартале следующего года вернется к доковидному уровню и поддержит нефтесервис в Штатах.

Ключевой риск - снижение цен на нефть, что уменьшит спрос на услуги Halliburton. Другим риском является энергопереход - слишком быстрый уход от ископаемых видов топлива негативно скажется на нефтесервисе.

Отраслевые тенденции

Коронакризис локально изменил стратегию многих нефтяников, особенно американских. Ранее сланцевые производители нефти любой ценой наращивали добычу и использовали положительные колебания цен на черное золото для ускорения данного процесса. Это приводило к высокой долговой нагрузке и слабым показателям денежного потока у сектора. В 2020 году ситуация изменилась - большинство небольших и средних компаний стали делать акцент на наращивании выплат акционерам и делеверидже. Из-за этих изменений возникло расхождение в исторической корреляции цен на нефть и количестве буровых установок в США.

Сейчас ситуация постепенно меняется в лучшую для нефтесервиса сторону. Частные компании, у которых руки не связаны требованиями акционеров и ESG-повесткой, уже начали увеличивать буровую активность, пользуясь благоприятной ценовой конъюнктурой. В более крупных компаниях изменения происходят не так динамично из-за утвержденных планов по капитальным затратам и набирающей популярность альтернативной энергетики. Однако это лишь замедляет процесс восстановления расходов в сфере разведки и добычи, а не полностью останавливает его. Дополнительным фактором служит и то, что высокие цены на бензин являются одной из ключевых проблем для американского потребителя на данный момент - это даже приводит к критике администрации Байдена. Полагаем, что сочетание такого фактора с высокими ценами на нефть в ближайшие 6–12 мес. приведут к возвращению буровой активности до предкризисных уровней. Об этом говорит и прогноз Минэнерго США по добыче ЖУВ в стране - ведомство ожидает ее возвращения к уровню начала 2020 года уже в третьем квартале следующего.

На международной арене есть две ключевые тенденции, влияющие на целевой для Halliburton рынок нефтесервиса. Первая - соглашение ОПЕК+. Участники альянса на данный момент сокращают добычу примерно на 4,2 млн б/с, и каждый месяц это ограничение ослабевает на 400 тыс. б/с, что, конечно, позитивно для нефтесервиса.

Второй потенциально положительной для Halliburton тенденцией, на которую особенно любят обращать внимание классические нефтяники, является недоинвестирование в отрасли в последние годы. Аналитики J.P. Morgan полагают, что в базовом сценарии практически стабильного спроса на нефть в ближайшие 10 лет объем необходимых для удовлетворения спроса затрат в разведку и добычу сверх текущих планов может составить $600 млрд. Отметим, что актуальность данной оценки в первую очередь будет зависеть от скорости энергоперехода в ближайшее десятилетие.

Финансовый отчет

В третьем квартале 2021 года Halliburton продолжила улучшать свои финансовые результаты. Выручка компании выросла на 29,7% г/г, до $3860 млн, EBIT - в 3,1 раза, до $446 млн. Скорр. чистая прибыль на акцию увеличилась на 154,5%, до $ 0,28.

Радует и сильное значение свободного денежного потока, которое увеличилось на 77% и г/г, и кв/кв, несмотря на увеличение капитальных затрат на 21,9% г/г на фоне восстановления сектора. Это позволяет Halliburton постепенно уменьшать чистый долг, он сократился на 15,7% г/г и 5,8% кв/кв.

Ключевым драйвером роста финансовых результатов стало восстановление нефтесервисного сектора. Страны ОПЕК+ постепенно возвращают добычу к доковидному уровню, что положительно влияет на выручку международного сегмента Halliburton. Менеджмент отмечает, что в США публичные компании в основном придерживаются своих скромных планов по расходам на 2021 год, однако частные нефтяники используют высокие цены на черное золото для роста добычи. Сдерживающим фактором стал ураган Ида, ограничивший работы в Мексиканском заливе и негативно отразившийся на росте выручке в Северной Америке.

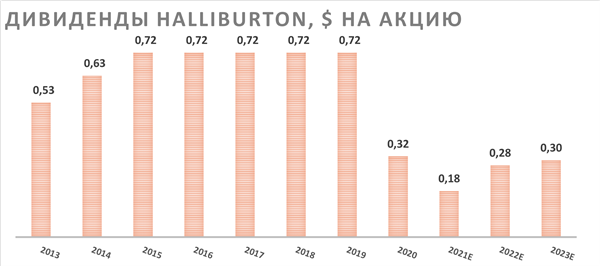

Выплаты акционерам

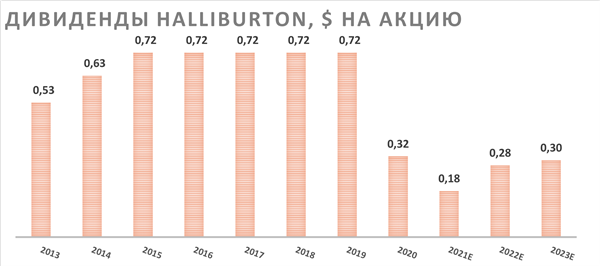

На данный момент дивиденды являются слабой стороной Halliburton. В 2020 году выплаты были существенно снижены на фоне влияния коронавируса. Сейчас ситуация с финансовыми показателями улучшается, что создает предпосылки для умеренного роста дивидендов в ближайшие годы. Однако менеджмент на конференц-звонках сообщает, что пока Halliburton сфокусирована на снижении долговой нагрузки, из-за чего существенного роста дивидендов ожидать не стоит.

На этом фоне полагаем, что в 2022 году дивиденды составят $0,28 на акцию, это соответствует доходности 1,2%. Выплаты производятся ежеквартально.

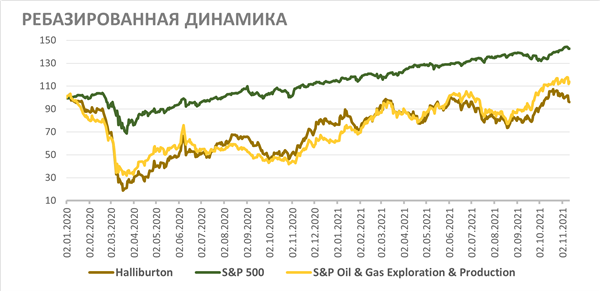

Акции на фондовом рынке

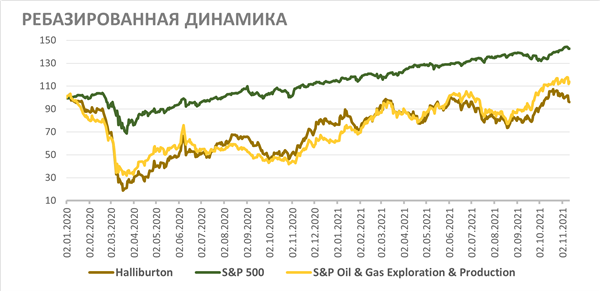

С начала 2020 года акции Halliburton отстали от широкого рынка, а в последние месяцы показали более слабый перформанс, чем и секторальный индекс нефти и газа. Отставание от широкого индекса S&P 500, конечно, вызвано тем, что пандемия отразилась на нефтесервисе сильнее, чем на большинстве других индустрий. При этом более слабый, чем у сектора перформанс, на наш взгляд, является временным и связан с тем, что нефтесервисный бизнес с лагом выигрывает от роста цен на нефть. По мере восстановления буровой активности в США и смягчения ограничений ОПЕК+ ожидаем, что данное расхождение будет устранено.

Техническая картина

На дневном графике акции Halliburton торгуется в рамках среднесрочного клина. Локально котировки приблизились к уровню 50-дневной скользящей, что может стать краткосрочной поддержкой.

Цена открытия

17 ноября 2021

23.4 USD

+30%

Цена закрытия

25 января 2022

30.42 USD

Инвесторы говорят

Отзывы наших пользователей