HeadHunter: инвестируем в безработицу

Драйверы

Обновление от 06.03.2024: инвестиционная идея ПОДТВЕРЖДЕНА

HeadHunter показывает сильные финансовые результаты перед переездом. Каких дивидендов ждать после редомициляции?

Компания, владеющая сервисом онлайн-подбора персонала, опубликовала финансовые результаты за 2023 год.

Топ-менеджмент HeadHunter поделился планами получить листинг акций на Московской бирже в третьем квартале 2024 года, что позволит компании возобновить выплаты дивидендов. 27 марта пройдет собрание акционеров, главной повесткой которого станет вопрос редомициляции с Кипра в специальный административный район (САР) в Калининградской области. Для запуска переезда необходимо получить одобрение 75% акционеров.

Рост выручки продолжает демонстрировать ускоренные темпы на фоне дефицита кадров на отечественном рынке труда. Об этом говорят низкие уровни hh-индекса, динамика вакансий и резюме. Число размещаемых вакансий продолжает расти двузначными темпами (+31% год к году по итогам февраля), а вот динамика количества опубликованных резюме лишь с ноября прошлого года стала положительной. Подобные рыночные условия благоприятны для бизнеса HeadHunter, потому что доходы от размещения объявлений о вакансиях и предоставления дополнительных услуг растут.

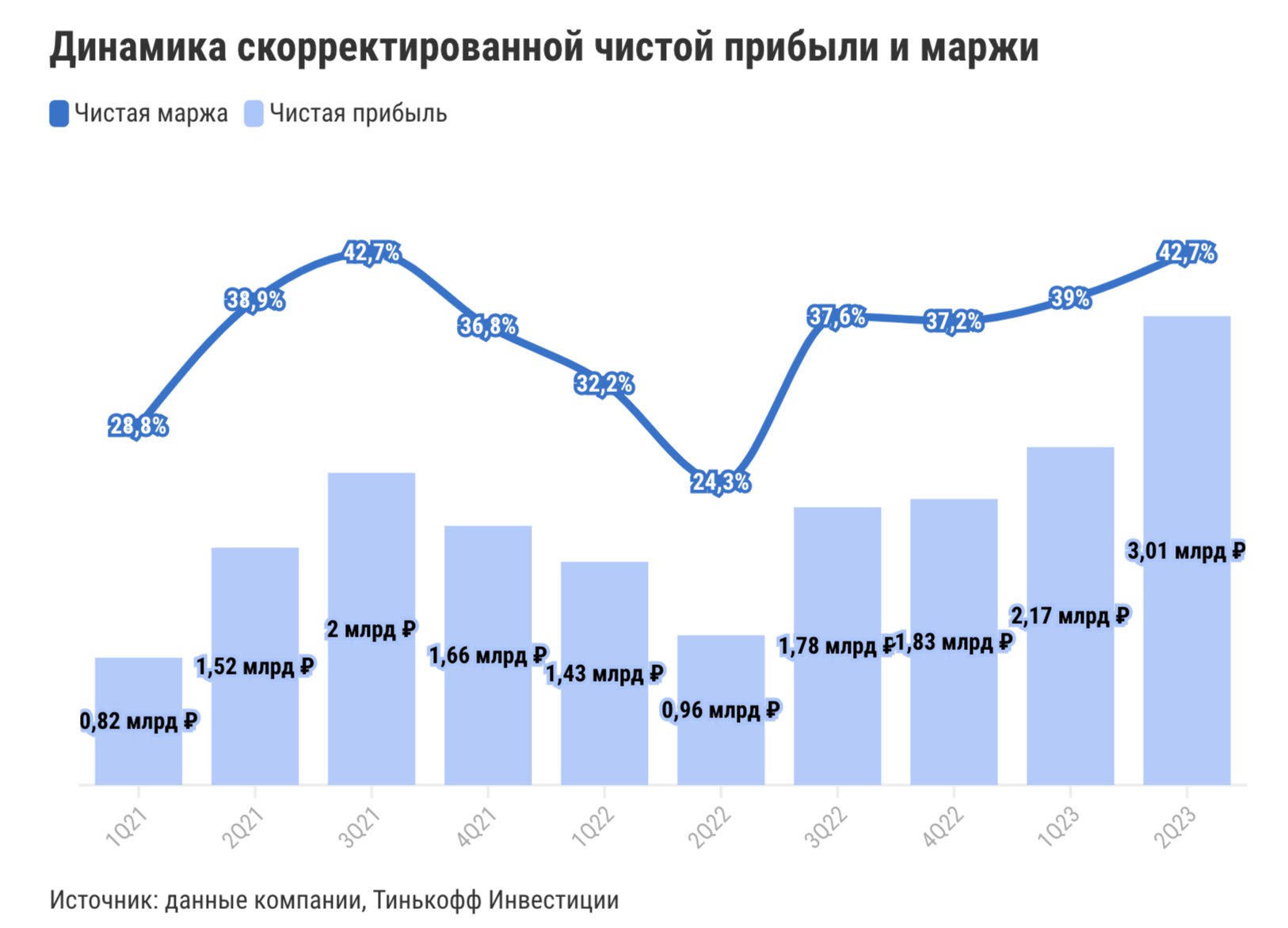

При этом маржинальность скорректированной EBITDA и чистой прибыли остается стабильно высокой — 59% и 40% соответственно.

У компании на счетах накопилось достаточное количество денежных средств (более 22 млрд рублей). HeadHunter выплачивала 75% скорректированной чистой прибыли в виде дивидендов, за исключением выплат за 2021 год. Тогда компания направила на выплаты 53% от чистой прибыли. При успешном завершении процесса редомициляции мы ожидаем, что размер потенциальных дивидендов за 2023 год может составить как минимум 130 рублей на акцию (с доходностью около 4%).

Мы сохраняем нашу идею на покупку акций HeadHunter с целевой ценой 4 305 рублей за бумагу.

Обновление от 07.12.2023: инвестиционная идея ПОДТВЕРЖДЕНА

Падение расписок HeadHunter: крах или привлекательная точка входа?

В конце октября онлайн-сервис по подбору персонала объявил предложение выкупа собственных акций у нерезидентов через российскую структуру МКАО Хедхантер, зарегистрированную в Калининградской области. Однако с момента объявления новости о тендере расписки упали на 20%, а за последние два дня снизились более чем на 10%. Что пошло не так?

Предложение о выкупе касалось нерезидентов, владеющих акциями и расписками HeadHunter вне России. Выкуп предлагала не сама компания, а МКАО Хедхантер (100% которой принадлежат топ-менеджменту Headunter).

Предложение включало в себя чуть более 26,68 млн бумаг (52,7% акций в обращении) со значительным дисконтом к рыночной цене (по 819,45 рубля за одну бумагу). Дисконт составил более 70% с учетом обязательной скидки в 50%. Условием выполнения выкупа была подача заявок от не менее 20% владельцев акций в обращении (10,13 млн акций). 6 декабря компания объявила, что поучаствовать в обмене бумаг решили владельцы 649 тыс. акций — 1,3% от всех в обращении. Минимальный порог на участие не был превышен и компания аннулировала предложение.

Параллельно у россиян и иностранцев из дружественных стран, которые покупали бумаги вне Московской и СПБ Бирж, была возможность обменять акции кипрского HeadHunter на акции российского МКАО Хэдхантер в пропорции 1 к 1. Владельцы 37 млн акций подали заявку на участие в обмене (около 73,3% от общего количества в обращении). Согласно условиям сделки, обмен мог быть завершен при получении предложения от владельцев более 50% бумаг. Условие было выполнено и все заявки будут исполнены.

После завершения процесса обмена, МКАО Хедхантер собирается провести размещение на Мосбирже. Для редомициляции компании в Россию потребуется одобрение 75% акционеров. Конкретных сроков компания не обозначила, но процесс может быть довольно длительным и гарантий его успешного завершения тоже нет.

В долгосрочной перспективе подвижки в вопросе переноса регистрации бизнеса на территорию РФ означают возможность возобновления дивидендных выплат для российских инвесторов. Текущее падение цены связано скорее с общим падением акций второго эшелона, а не с конкретной новостью об аннулировании тендера. Похожую ситуацию мы наблюдали, например, в Циане.

С фундаментальной точки зрения мы по-прежнему позитивно смотрим на бумаги HeadHunter. На рынке труда в России все еще сохраняется дефицит. Объявления о вакансиях дольше остаются на платформе, а значит, дольше монетизируются. Растет и стоимость привлечения и удержания сотрудников в таких условиях.

Мы подтверждаем нашу рекомендацию на покупку расписок HeadHunter с целевой ценой на горизонте года 4 305 рублей за бумагу. Падение котировок бумаги может стать привлекательной точкой входа.

Обновление от 22.11.2023: инвестиционная идея ПОДТВЕРЖДЕНА

HeadHunter: соискателей работы мало, а доходов у сервиса много

Российский рекрутинговый сервис поделился результатами за третий квартал 2023-го.

Выручка продолжает расти двузначными темпами (+75% г/г в 3-м квартале и +78% г/г во 2-м). Стремительный рост доходов происходит на фоне сохраняющегося существенного дефицита кадров на отечественном рынке труда. Об этом говорят минимальные уровни hh.индекса и динамика вакансий и резюме. Так, в октябре число размещаемых вакансий продолжило расти двузначными темпами (+48% г/г), а вот количество опубликованных резюме — снижаться (-1% г/г). Объявления о вакансиях дольше остаются на платформе, а значит, дольше монетизируются. Растет и стоимость привлечения и удержания сотрудников в таких условиях. Работодатели привлекают внешние источники для поиска кадров и готовы мириться с ростом стоимости их услуг. Подобные рыночные условия благоприятны для бизнеса HeadHunter, потому что его доходы от размещения объявлений о вакансиях и предоставления доп. услуг растут.

Бизнес по-прежнему прибылен на уровне EBITDA, и на уровне чистой прибыли. Скорректированная EBITDA увеличилась на 101% г/г, маржа по этому показателю — до 62,5%. Чистая прибыль показала еще более мощный рост — +121% г/г, а чистая маржа увеличилась до 47%. Бизнес HeadHunter основан на модели подписок, что позволяет демонстрировать исторически высокую маржинальность.

Есть ли подвижки в вопросе реструктуризации?

В конце октября HeadHunter опубликовала план редомициляции, в рамках которого собирается выкупить АДР у нерезидентов с дисконтом более 70% (при этом минимум для скидки установлен на уровне 50%) и обменять их на акции новой головной структуры в РФ. У HeadHunter довольно большая доля free-float (около 60%) и большая доля международных инвесторов. Поэтому, несмотря на значительный дисконт, предложение может быть интересно ряду держателей бумаг. Компания планирует выкупить 28,9—52,7% бумаг. Для этого необходимо внести изменения в устав компании (собрание акционеров по этому вопросу состоится 22 ноября), а также получить одобрение от OFAC. Оферта будет считаться действительной при условии, если компания получит заявки на покупку не менее 10,1 млн акций кипрской HeadHunter (это 20% от общего количества выпущенных акций).

Отметим, что лицом, предложившим эту оферту, выступила не сама компания, а МКАО Хедхантер (100% которой принадлежат топ-менеджменту HeadHunter). Банк России 2 октября зарегистрировал выпуск акций МКАО Хэдхантер. Это новое юрлицо будет базироваться в Калининградской области. В дальнейшем именно МКАО Хедхантер может стать новой холдинговой компанией в России и вывести свои акции на Мосбиржу. Для этого потребуется одобрение 75% акционеров. Ждем официальных деталей от самой компании.

Подвижки в вопросе переноса регистрации на территорию РФ — это позитивный сигнал для российских инвесторов, ведь вероятность возобновления дивидендов растет.

Риски безусловно тоже есть. Например, после обмена АДР на акции российской компании число бумаг в обращении может увеличиться, что может оказать давление на котировки в краткосрочной перспективе.

Мы сохраняем нашу идею на покупку акций HeadHunter с целевой ценой 4 305 рублей за бумагу. Потенциал роста на горизонте года — более 20%. Акции компании по-прежнему торгуются дешевле исторических уровней. Об этом говорят мультипликаторы. Так, EV/EBITDA, который учитывает прогнозы финансовых показателей за 2023 год, находится на уровне 13x.

HeadHunter — один из наших фаворитов IT-сектора. О нем и других рассказываем в нашей стратегии-2023.

Обновление от 01.11.2023: инвестиционная идея ПОДТВЕРЖДЕНА

Редомициляции HeadHunter в Россию — быть. Но сначала компания выкупит расписки у иностранных инвесторов.

МКАО «Хедхантер», зарегистрированная в специальном административном районе (САР) в Калининградской области, будет выкупать расписки Headhunter Group за рубежом. Бизнес рекрутинговой компании зарегистрирован на Кипре, однако в начале октября в ЕГРЮЛ появилась запись о новой компании в Калининградской области со схожим названием.

По данным РБК, новая компания предложила выкуп расписок Headhunter у иностранных инвесторов объемом 14,64 млн акций (28,9% от общего числа). Размер выкупа может увеличиться до 26,68 млн акций (52,7%), если собрание акционеров одобрит нужные для этого изменения в уставе компании.

Цена выкупа составит 910,5 рублей за бумагу, включая сумму «налога на выход». Предложение об обратном выкупе поможет иностранным инвесторам закрыть позиции в бумагах Headhunter. Сделать это они не могут из-за делистинга акций с NASDAQ. Первичный листинг расписки Headhunter имеют именно на иностранной площадке. В феврале 2022 года торги акциям Headhunter зарубежная биржа приостановила, а затем исключила из списка доступных для торгов. Предполагается, что после завершения выкупа компания проведет первичный листинг акций на Мосбирже.

Также HeadHunter заявили о намерении запустить полноценную редомциляцию на территорию РФ, однако для этого потребуется провести отдельное собрание акционеров, на котором за переезд проголосуют 75% владельцев бумаг.

К 11:22 по мск бумаги HHRU торгуются по цене 3 935 руб.(+5,07%). Напомним, что по Headhunter у аналитиков Тинькофф Инвестиций открыта идея с целевой ценой на горизонте года 4 305 рублей за расписку.

Исходная идея:

Рекрутинговый сервис показывает сильные финансовые результаты на протяжении нескольких кварталов подряд. После анализа результатов второго квартала мы решили открыть идею на покупку бумаг HeadHunter.

- Острый дефицит соискателей на рынке труда РФ.

Рынок труда сверхчувствителен к изменению макроэкономической ситуации. Поэтому восстановление экономики России в текущем году способствует повышению спроса на трудовые ресурсы. На этом фоне уровень безработицы упал до исторических минимумов (до 3,11% и 3,1% в июне и июле соответственно). При этом занятость растет быстрее, чем численность рабочей силы, из-за чего на рынке труда образовался дефицит соискателей. В связи с этим объявления о вакансиях дольше остаются на платформе HeadHunter, а значит, дольше монетизируются. Растет и стоимость привлечения и удержания сотрудников в таких условиях. Работодатели привлекают внешние источники для поиска кадров и готовы принимать повышение цен на эти услуги. Подобные рыночные условия благоприятны для бизнеса HeadHunter, потому что его доходы от размещения объявлений о вакансиях и предоставления дополнительных услуг растут. Во втором квартале 2023-го рост выручки сервиса ускорился до 78% г/г (в первом квартале были более скромные +25% г/г).

- Высокая рентабельность бизнеса.

В основе бизнеса HeadHunter лежит модель подписок, в рамках которой работодатели могут получать доступ к базе резюме, размещать свои вакансии и пользоваться аналитическими и другими инструментами сервиса в течение срока подписки. Модель подписок является высокомаржинальной. Поэтому бизнес HeadHunter прибылен и на уровне EBITDA, и на уровне чистой прибыли. При этом маржа по EBITDA стабильно находится в диапазоне 50—60% и выше, а чистая маржа — в диапазоне 30—40% и выше.

- Может вернуть дивиденды.

Компания осуществляла выплаты акционерам до 2022 года. Затем она приостановила выплаты из-за из-за технических ограничений в виде иностранной прописки (компания зарегистрирована на Кипре). Если HeadHunter решит перенести регистрацию в дружественную юрисдикцию, то вероятность возврата выплат акционерам возрастет. На балансе компании уже скопился достаточный объем средств на этот случай — более 14 млрд рублей.

Возврат дивидендов может дать дополнительный импульс бумагам HeadHunter, которые, несмотря на существенный рост с начала года, по-прежнему торгуются дешевле исторических уровней. Об этом говорят мультипликаторы (EV/EBITDA за последние 12 месяцев находится на уровне 13x). Мы открываем идею на покупку бумаг HeadHunter. Таргет на горизонте года — 4 305 руб./бумагу. Потенциал роста с текущих уровней — более 25%.