Озон доставляет инвесторам

Обновление от 26.05.2023: целевая цена ПОВЫШЕНА.

Ozon впервые показал прибыль — сохранит ли ее?

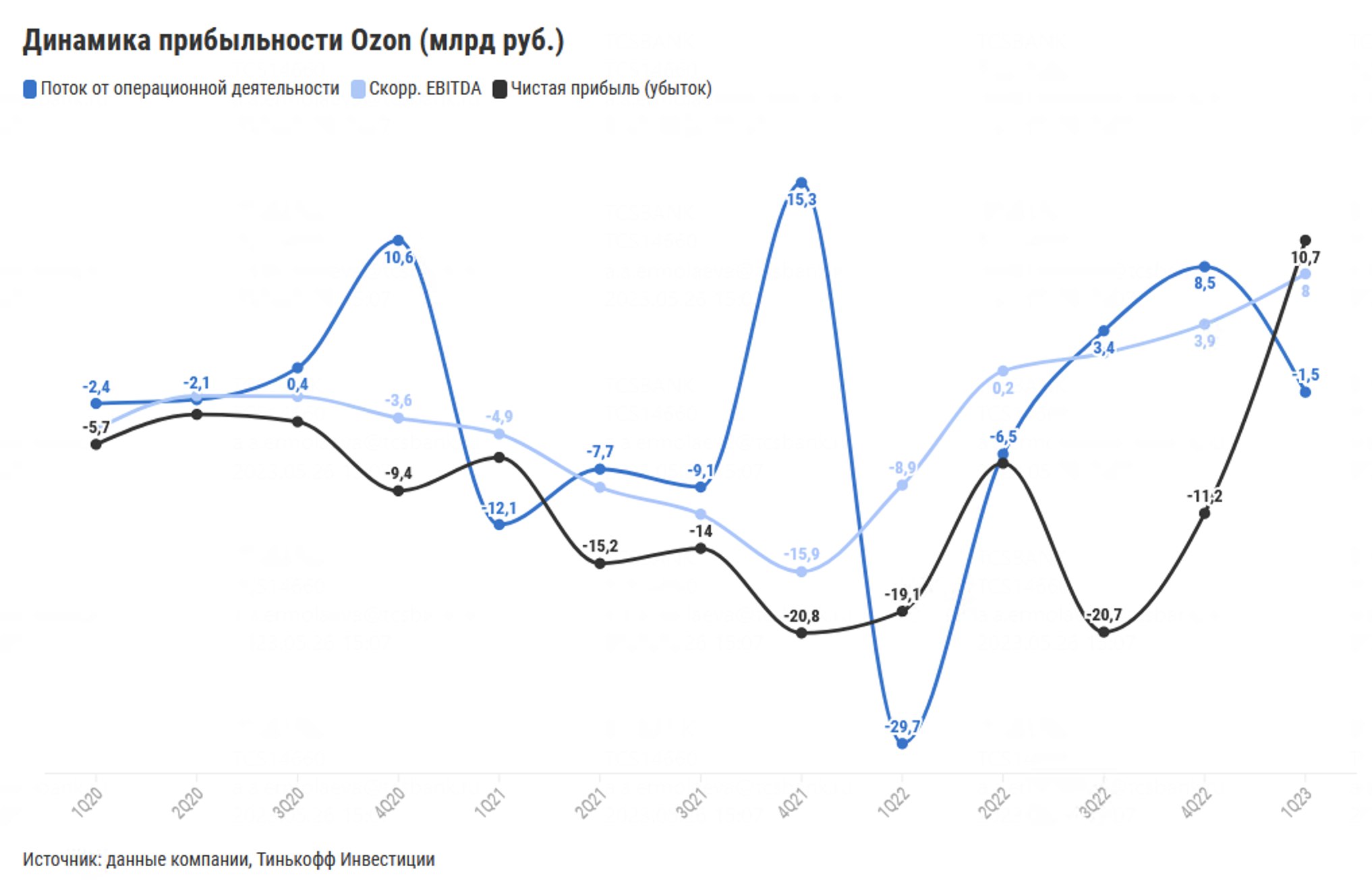

В 1-м квартале 2023-го оператор маркетплейса впервые за свою историю заработал чистую прибыль в размере 10,7 млрд рублей (годом ранее был убыток в размере 19,1 млрд рублей). Такой успех связан во многом со списанием финансовых обязательств.

Напомним, что в марте 2022-го наступило событие делистинга расписок Ozon на американской бирже NASDAQ. В результате этого держатели конвертируемых облигаций Ozon номиналом $750 млн с погашением в 2026 году потребовали от компании досрочно погасить обязательства по номиналу вместе с начисленными процентами.

В октябре 2022-го держатели более 90% номинальной стоимости облигаций проголосовали за досрочное погашение (реструктуризацию). Исходя из этого, Ozon мог погасить 83% от номинала облигаций и проценты, накопленные до 24 августа 2022-го включительно, для держателей облигаций в рублях и 65% номинала и проценты для держателей облигаций в долларах.

В конце декабря 2022-го Ozon получил санкционные лицензии от США и Кипра в отношении процесса реструктуризации, а в марте 2023-го — еще и от Великобритании.

К выходу отчета за 1-й квартал 2023-го Ozon выплатил наличные средства инвесторам, которые владели примерно 94% основной суммы облигаций. Поэтому теперь все облигации компании, которые находились в обращении, считаются аннулированными.

Получается, что Ozon погасил облигации ниже номинала. Эту разницу (около 19,2 млрд руб.) компания признала как доход в отчете о прибылях и убытках. Отсюда и чистая прибыль более 10 млрд руб. Без учета этого дохода компания вновь бы зафиксировала убыток. Однако на сей раз около 8,6 млрд руб. То есть бизнес пока все еще убыточный, но убытки постепенно сокращаются (вдвое по сравнению с 1-м кварталом 2022-го). Это происходит благодаря росту выручки и оптимизации расходов.

- В 1-м квартале 2023-го выручка выросла на 47% г/г. Во многом рост связан с ускорением роста товарооборота (до +74% г/г) и увеличением доли сторонних продавцов в товарообороте (уже 79,5%). Сторонние продавцы платят комиссию за размещение на платформе Ozon, покупают рекламу на площадке, пользуется ее услугами оформления, сборки и доставки заказов. Отсюда рост взрывной рост сервисной выручки у Ozon на 120% г/г.

- Расходы на фулфиллмент и доставку снизились вдвое за год и впервые ниже 200 руб./заказ. Все благодаря повышению эффективности собственной логистической сети. Другие расходы (на маркетинг, технологии и т.д.) тоже показали двузначные темпы снижения.

Продолжающийся стремительный рост выручки вкупе со снижением затрат помогают Ozon показывать плюс по EBITDA четвертый квартал подряд (на сей раз 8 млрд руб.).

Ну и что

Бизнес Ozon пока не достиг уровня безубыточности, и в отчете за 2-й квартал 2023-го мы, вероятно, вновь увидим убытки. Но компания усердно работает над выходом в прибыль, что видно по динамике сокращения убытков и уже устойчиво положительному EBITDA. Более того, мы по-прежнему ждем, что Ozon продолжит расти быстрее рынка онлайн-ритейла и сохранит опережающие темпы роста товарооборота как минимум вдвое в этом году (не менее +65% г/г против ожидаемых рыночных +30% г/г). Поэтому мы подтверждаем торговую идею на покупку акций Ozon, а также повышаем наш таргет до 2 446 руб./акцию на горизонте года. Потенциал роста с текущих уровней — 37%.

Ozon — один из наших фаворитов в этом году.

Обновление от 24.05.2023: целевая цена ПОВЫШЕНА.

Ozon вышел на чистую прибыль - отчет онлайн-ритейлера оказался значительно лучше прогнозов.

Маркетплейс Ozon завершил первый квартал 2023 года с прибылью после прошлогодних убытков и с растущей выручкой — за счет дохода от досрочного погашения финансовых обязательств и растущей лояльности покупателей.

- Чистая прибыль по МСФО — 10,7 млрд рублей против прошлогоднего убытка в 19,1 млрд рублей;

- Выручка выросла на 47% год к году до 93 млрд рублей на фоне роста доходов от услуг на 120%;

- Оборот увеличился на 71% и составил 303 млрд рублей.

Компании удалось увеличить число активных покупателей в начале года почти на треть — до 37 млн, а общее число заказов выросло втрое.

Результаты компании за первый квартал оказались лучше наших ожиданий. Мы увидели ускорение роста товарооборота после его замедления в течение нескольких кварталов подряд. Ozon вышел на частотность заказов на одного активного клиента в 15 штук в год! EBITDA четвертый квартал подряд остается в положительной зоне и нарастает.

Но больше всего инвесторов порадовал долгожданный выход компании в прибыльность. По большей части это единоразовый эффект от погашения финансовых обязательств. Компании удалось успешно завершить процесс реструктуризации конвертируемых облигаций. Ozon признал доход от этой операции (в отчете о прибылях и убытках — около 19,2 млрд руб.), так как погасил обязательства ниже номинала (до 85% от номинала облигаций в рублях и до 67% от номинала в долларах).

По бумагам Ozon у нас открыта идея на покупку с целевой ценой в 2 100 руб. на горизонте года. После сильного отчета мы пересмотрим наш таргет в сторону повышения и объявим о нем вместе с подробным обзором по отчетности компании в ближайшее время.

Обновление от 17.11.2022: инвестиционная идея ПОДТВЕРЖДЕНА

Ozon: в плюсе по EBITDA и денежному потоку

Российский гигант электронной коммерции отчитался по итогам третьего квартала.

Выручка выросла на 48% год к году, до 61,4 млрд рублей.

Скорректированная EBITDA не только осталась в плюсе с прошлого квартала, но и увеличилась до 1,6 млрд рублей (годом ранее был убыток 11,3 млрд рублей).

Чистый убыток за период увеличился на 48%, до 20,7 млрд рублей, из-за единовременных расходов в связи с пожаром на одном из складов в августе.

Ozon также вышел в плюс по денежному потоку от операционной деятельности в размере 7,8 млрд рублей (годом ранее был отток в размере 9,1 млрд рублей).

Товарооборот онлайн-ритейлера в третьем квартале вырос на 74% год к году, до 188,1 млрд рублей.

База продавцов увеличилась втрое по сравнению с прошлым годом и теперь превышает 180 тысяч активных мерчантов на платформе. Благодаря этому выросла и доля маркетплейса в совокупном товарообороте: 78,2% против 66,7% годом ранее (76,1% во втором квартале 2022 года).

Компания продолжает делать акцент на безубыточности и удержании рентабельности. Ozon сумел не только удержаться в плюсе по скорректированной EBITDA с прошлого квартала, но и нарастить это значение. Однако, как мы и ожидали, пожар на одном из складов негативно отразился на размере чистого убытка. Но это единовременный эффект, к тому же активы компании застрахованы.

Мы сохраняем идею на покупку акций Ozon с целевой ценой 1 950 рублей на горизонте 12 месяцев. Следует помнить о рисках, бумагу стоит добавлять в портфель инвесторам только с агрессивным профилем.

Исходная идея:

Ozon — один из крупнейших онлайн-ритейлеров России с большой сетью логистических центров и точек самовывоза.

Почему стоит купить

- Ozon впервые достиг операционной безубыточности: скорректированный показатель EBITDA составил 0,2 млрд рублей против отрицательного показателя 9,1 млрд рублей во втором квартале 2021 года и 8,9 млрд рублей убытка кварталом ранее.

- Выручка выросла на 58% год к году, до 58,5 млрд рублей, — об этом свидетельствуют данные свежей отчетности по итогам второго квартала. А доходы от маркетплейса впервые превысили выручку от прямых продаж онлайн-ритейлера.

- На 121% выросло количество заказов по сравнению с прошлым годом, до 90,2 млн. Оборот от продаж товаров и услуг увеличился за год на 92%. Компания также сообщила о расширении клиентской базы, увеличении частоты заказов и утроении базы продавцов.

Минусы и риски

- Беспокойство вызывает долговая нагрузка компании. Совокупная задолженность на конец квартала составила 115,4 млрд рублей. При этом на счетах компании находится 56,7 млрд рублей.

- Компания решает вопрос реструктуризации конвертируемых облигаций номиналом 54,5 млрд рублей. Купонная выплата 24 августа не состоится.

Целевая цена от аналитиков Тинькофф — 1950 рублей за бумагу. После выхода отчетности котировки в моменте достигали +13% к закрытию предыдущего торгового дня. От текущих уровней потенциал роста +25—30% на горизонте года.