Инарктика: инвесторы охотятся на крупную рыбу (#2)

Драйверы

Обновление от 18.03.2024: инвестиционная идея ПОДТВЕРЖДЕНА

Инарктика: цены на лосось — драйвер для дальнейшего роста

Производитель лосося и форели опубликовал отчет МСФО с финансовыми итогами 2023 года.

Компания представила неплохие финансовые результаты по итогам четвертого квартала 2023 года вслед за позитивным операционным отчетом. Ценовая конъюнктура на российском рынке продолжает оставаться позитивной для Инарктики на фоне ограничения России по импорту норвежского лосося.

В четвертом квартале темпы роста EBITDA вышли в положительную зону в 30% г/г по сравнению со снижением на 9% за девять месяцев 2023-го. Снижение маржинальности по EBITDA на 9,5 п.п. г/г в четвертом квартале обусловлено аномально высокой базой прошлого года. Финансовая устойчивость Инарктики остается высокой с показателем Чистый долг / EBITDA на комфортном уровне в 1,1.

Мы сохраняем позитивный взгляд на бумаги Инарктики и целевую цену в 1 310 рублей за акцию на фоне растущих цен на глобальном рынке атлантического лосося в первом квартале 2024-го, а также ожидаемого роста выручки и маржинальности после ввода в эксплуатацию малькового и кормового заводов.

Обновление от 24.01.2024: инвестиционная идея ПОДТВЕРЖДЕНА

Инарктика: растут продажи и цены

Крупнейший в России производитель лосося поделился производственными результатами за прошедший год. Главное в инфографике:

Компания представила позитивные операционные результаты за 2023 год. В четвертом квартале рост выручки составил более 50% г/г за счет роста цен и объемов продаж на 29% и 21% соответственно. Цены на атлантический лосось в РФ продолжают превышать среднеисторические на фоне ограничения импорта рыбы из Норвегии.

Инарктика — один из фаворитов нашей стратегии на 2024 год. Мы сохраняем рекомендацию «Покупать» по бумагам компании с целевой ценой 1 310 рублей за бумагу.

Обновление от 10.11.2023: инвестиционная идея ПОДТВЕРЖДЕНА

Инарктика продолжает зарабатывать на рыбе. Сохраняем позитивный взгляд на бумаги.

Производитель лосося и форели представил операционные результаты. Выручка и продажи выросли, а вот EBITDA снизилась, но в компании это объяснили эффектом высокой базы.

- Продажи: 20,3 тыс. тонн (+6% год к году)

- EBITDA: 9,028 (-9% г/г)

- Выручка: 19,96 млрд руб. (+10% г/г)

Рост выручки за 9 месяцев обусловлен как ростом продаж в натуральном выражении, так и ростом цен, несмотря на эффект высокой базы во втором квартале прошлого года. Цены на атлантический лосось продолжают оставаться на высоких уровнях, поскольку Норвегия по-прежнему ограничивает экспорт в Россию.

Рентабельность по EBITDA возвращается к оптимальному историческому уровню. Снижение маржинальности на 10 п. п. обусловлено аномально высокими результатами прошлого года. На данный момент компания завершает строительство четвертого завода для выращивания мальков и приступила к строительству кормового завода. Все это в среднесрочной перспективе окажет позитивное влияние на эффективность бизнеса.

Мы сохраняем мнение «Покупать» по акциям компании с целевой ценой 1310 рублей за бумагу.

Исходная идея:

Инарктика: повышаем таргет

Производитель лосося и форели наконец-то раскрыл консолидированную отчетность за 2022 год и первое полугодие 2023-го.

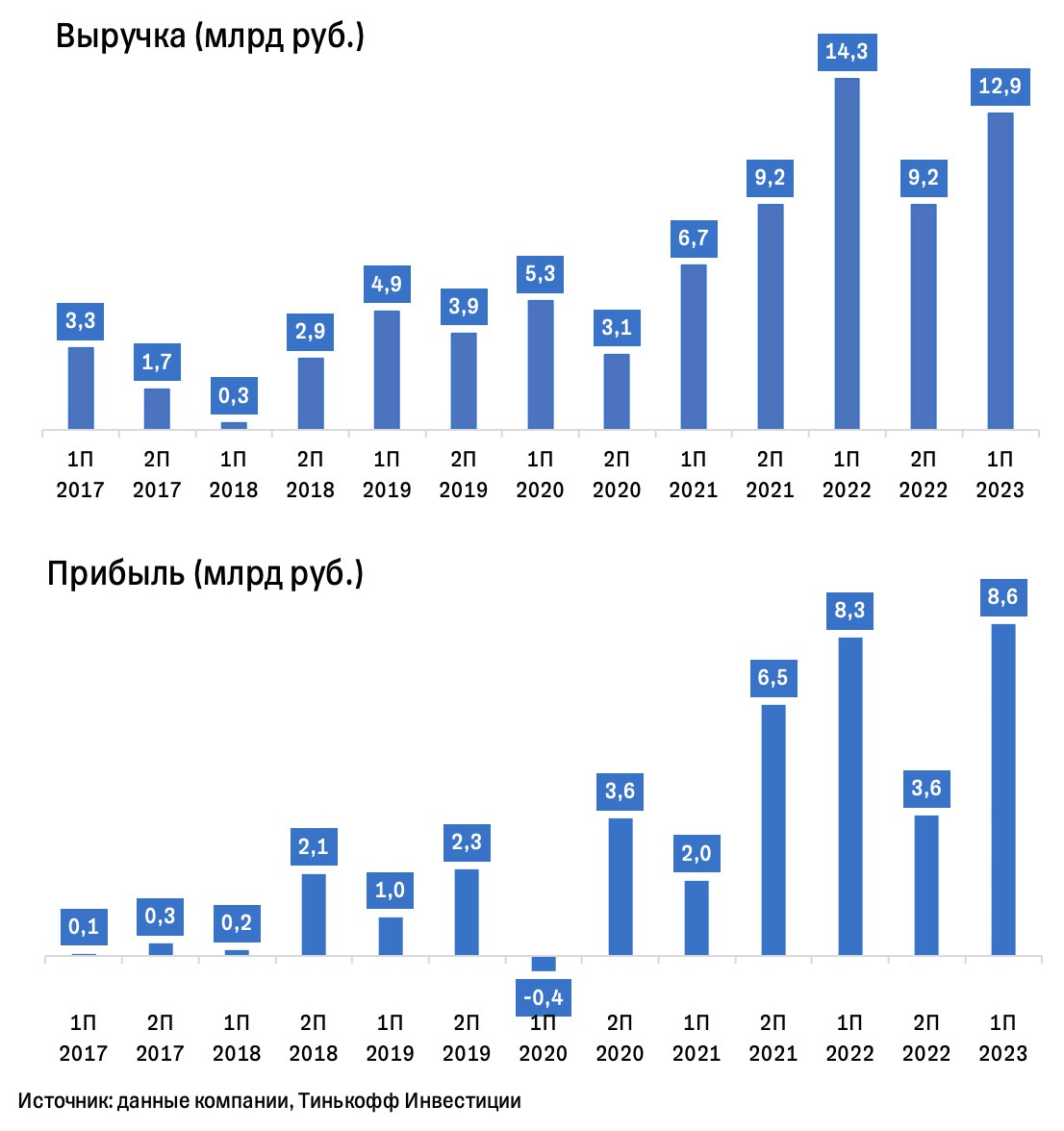

Что было в 2022 году

Ранее мы (на основе отчета по РСБУ от дочки Инарктики) ждали, что выручка компании за 2022 год выросла на 48% г/г, а чистая прибыль — на 66% г/г. Наши прогнозы оказались близки к истине. Отчет по МСФО за 2022 год, опубликованный вчера, показал, что выручка компании действительно выросла на 48% г/г, а вот рост прибыли оказался немного скромнее — +40% г/г.

По итогам прошлого года компания провела реструктуризацию:

- продала дочки в Норвегии, которые занимались разведением рыб;

- купила предприятия в России, которые занимаются выращиванием смолта (мальков рыб).

Будущие результаты компании будут сильно зависеть от качества и количества мальков, которые будут выращиваться на российских заводах.

К тому же компания нарастила инвестиции в оборотный капитал, расширив список поставщиков корма и других запасов, чтобы повысить устойчивость бизнеса, а также приобрела основные средства. Это оказало негативное влияние на свободный денежный поток.

В целом фактические результаты Инарктики за 2022 год оказались в пределах наших ожиданий. Компания инвестировала в поддержание непрерывной деятельности и адаптировалась к новым внешним условиям. При всем этом ей удалось сохранить низкий уровень долговой нагрузки (чистый долг/EBITDA на уровне 1,0x по итогам года).

Как прошло первое полугодие 2023-го

Логистические цепочки нормализовались, а импорт и предложение на рынке частично восстановились. Поэтому цены на рыбную продукцию скорректировались после всплеска в прошлом году. Однако Инарктике все равно удалось продавать рыбу дороже, чем она это делала в 2022-м. Об этом говорит разница в снижении объемов реализации (-13% г/г) и выручки (-10% г/г) в первой половине 2023-го.

Компания может похвастаться еще одним достижением — новым рекордом по прибыли. В первом полугодии 2023-го она нарастила чистую прибыль на 4,3% г/г, до рекордных 8,6 млрд рублей. Позитивное влияние на этот финансовый показатель оказала переоценка биологических активов, а также прибыль от курсовых разниц (компания выигрывает от ослабления рубля).

Что касается долговой нагрузки, то она осталась на низком уровне (чистый долг/EBITDA все тот же 1х). При этом объем средств на балансе увеличился более чем в 6 раз по сравнению с концом 2022-го (до 2,2 млрд руб.). Отметим, что эти накопления были сформированы за счет денежного потока от операционной деятельности, а не за счет займов.

Ну и что

- Цены реализации Инарктики в первом полугодии 2023-го выросли в годовом выражении, даже несмотря на высокую базу первого квартала 2022-го. Это связано с восстановлением цен на мировых рынках и ослаблением курса рубля.

- Рыночная доля Инарктики в денежном выражении на российском рынке лососевых составляет 33%, а среди производителей аквакультурных лососевых — более 70%. То есть компанию можно смело записать в лидеры рыбного рынка.

- Долговая нагрузка на низком уровне (чистый долг/EBITDA = 1,0x).

- Прозрачность бизнеса Инарктики растет с возобновлением публикации финансовых отчетов. Это позитивный сигнал для инвесторов.

- Акции Инарктики по-прежнему торгуются дешево по мультипликаторам относительно исторических значений. Сейчас P/E у Инарктики на уровне 7,3x, при этом маржа по EBITDA у компании — 49%. Для сравнения: компании из сектора товаров первой необходимости в среднем торгуются с P/E выше 10x, при этом рентабельность по EBITDA у них в среднем — 11%.

- Дивиденды за третий квартал могут быть более существенными, чем в прошлом году. Такую возможность допускает менеджмент компании. Напомним, что за третий квартал 2022-го компания выплатила 15 руб./ акцию (доходность выплаты составила 2,6%).

Мы сохраняем идею на покупку акций Инарктика и повышаем таргет до 1310 руб./бумагу. Потенциал роста на горизонте года — еще 26%.

Инарктика — один из фаворитов нашей новой стратегии, которую мы совсем скоро представим.