Индекс Мосбиржи: готов идти выше

Драйверы

Обновление от 05.09.2024: прогноз по индексу ПОНИЖЕН

Коррекция рынка: что делать инвестору?

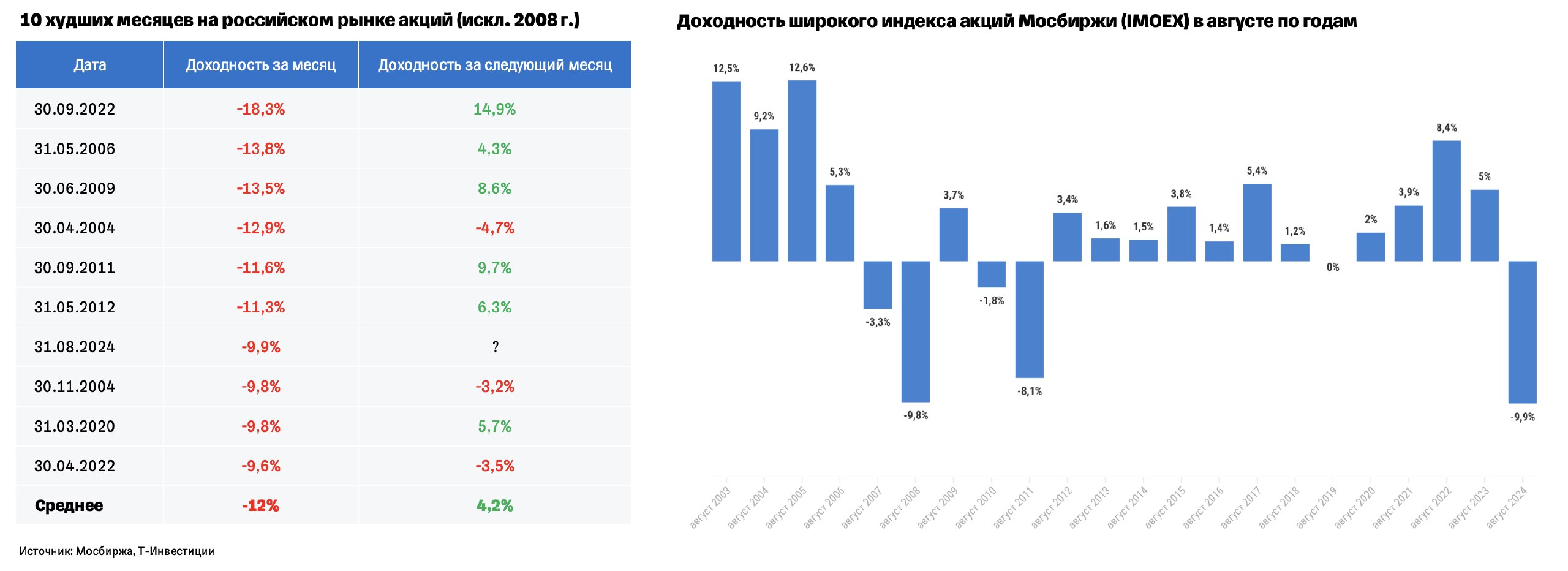

Прошедший август оказался худшим для российских акций с 2003 года: широкий индекс акций Мосбиржи (IMOEX) упал на 10%. Это еще и седьмой худший месяц с 2003-го, если не брать в расчет глобальный финансовый кризис 2008-го и обвал в феврале 2022-го.

При этом мы отмечаем повышенные обороты торгов в последние недели августа, что в целом нетипично для исторически спокойного летнего месяца. Повышенные обороты могут быть обусловлены продолжающимися продажами акций нерезидентами или участниками рынка, которые покупали акции у недружественных нерезидентов с существенным дисконтом. Данный тренд отмечал ЦБ в отчете о финансовых рынках за июль, хотя в первой половине августа еще не наблюдалось существенного давления на рынок. Однако с ускорением падения индекса обороты существенно возросли, после чего 24 августа Банк России ввел предписание об обособленном учете ценных бумаг, в цепочке торговли которых есть недружественные нерезиденты, что может со временем снизить давление на рынок. При этом важно понимать, что у любой сделки на рынке есть две стороны: продавец и покупатель, и, если продавцы могли быть так или иначе связаны с нерезидентами, то покупатели могли быть долгосрочными инвесторами, которые решили воспользоваться текущей распродажей на рынке. В целом мы не видим панических распродаж со стороны российских инвесторов, а скорее, наоборот, наблюдаем умеренный аппетит к упавшим качественным бумагам.

Интересно и то, что исторически после такого сильного месячного падения в следующем месяце наблюдался рост рынка в среднем на 4,2% (мы исключаем из данной статистики кризисы 2008-го и февраля 2022-го, так как они не похожи на текущую ситуацию.

Что делать инвестору

На фоне продолжающейся коррекции мы видим значительный потенциал на рынке акций. Текущие продажи выглядят избыточными на фоне фундаментальной оценки многих компаний. Мы считаем, что часть продаж может быть вынуждена в виду желания ряда участников рынка вывести активы до окончания лицензии OFAC, согласно которой все операции с Мосбиржей должны быть прекращены до 12 октября. Если мы правы в оценке ситуации, то текущие цены являются привлекательными для увеличения позиций инвесторами со среднесрочным горизонтом инвестирования от года.

В первую очередь рекомендуем обращать внимание на акции компаний с качественными бизнес-моделями и значительным запасом прочности, пока процентные ставки остаются на высоком уровне. К таким относится Лукойл и Татнефть, у которых стабильное финансовое положение, отсутствует долговая нагрузка, сильные отчеты за первое полугодие, а дивидендная доходность (особенно по текущим ценам) на горизонте года может быть крайне высокой. Потенциал общей доходности этих бумаг (рост цен+дивиденды) оцениваем до 50%.

Более рискованными, но все еще фундаментально привлекательными выглядят Ozon, Самолет, Henderson. Эти компании демонстрируют мощный рост бизнеса, при этом их акции в большей степени пострадали при коррекции на рынке. А значит, они могут показать опережающий рост, как только рынок станет закладывать начало цикла смягчения денежно-кредитной политики ЦБ.

Что будет дальше

Мы ожидаем дальнейшую волатильность на рынке в ближайшие недели. При этом отметим, что за любой коррекций следует восстановление рынка. Поэтому ждем стремительного изменения рыночной динамики, как только рынок получит сигналы об изменении курса монетарной политики Банка России.

Наш прогноз на конец года для широкого индекса Мосбиржи на уровне 3 000—3 100 п. означает потенциальную доходность около 20% с учетом дивидендов за четыре месяца.

Точное время, когда рынок станет закладывать начало цикла снижения ставки, остается неопределенным. Однако, если наши макроэкономические предпосылки по замедлению инфляции и последующему изменения курса ЦБ верны, то рост рынка может быть неожиданным для многих. Именно поэтому мы находим текущий момент интересным для наращивания позиций в акциях.

Исходная идея:

Что определяет динамику индекса Мосбиржи?

Рыночная оценка акций, как и других классов активов, основывается на ожиданиях их будущей доходности и имеющихся рисках.

- Чем лучше перспективы роста прибыли компании и выше прогнозируемые дивиденды, тем больше ожидаемая доходность бумаги.

- При этом нет полной уверенности в том, что рыночные ожидания обязательно воплотятся в реальность — это элемент риска. Так, в определенные периоды уверенность в хорошей доходности акций может быть достаточно высокой — это приводит к росту цен и расширению мультипликаторов. Если же на рынке преобладают пессимистические настроения относительно будущей доходности акций или велика степень неопределенности, то цены на бумаги могут падать, а мультипликаторы — сжиматься.

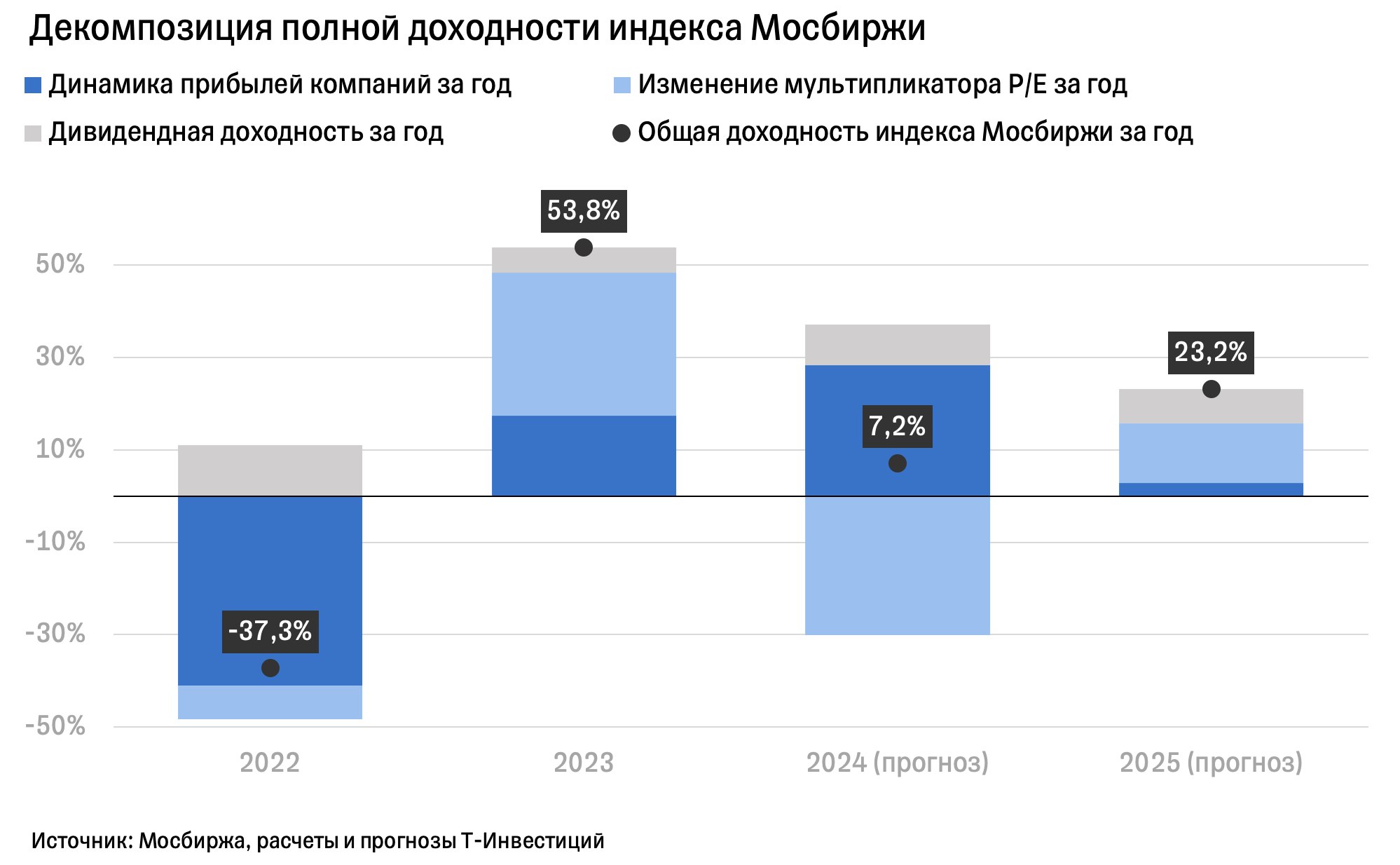

Описанную выше модель можно применить к российскому рынку акций. Мы разобрали доходность индекса Мосбиржи на три компоненты — рост прибылей компаний, изменение мультипликаторов и дивидендная доходность. Это дает возможность наглядно продемонстрировать, какие факторы оказали наибольшее влияние на доходность индекса в отдельно взятом году.

Рассмотрим основные выводы, которые можно сделать из результатов такой декомпозиции индекса полной доходности Мосбиржи.

- По итогам 2022 года значительная отрицательная доходность индекса Мосбиржи (-37,3%) была обусловлена, в первую очередь, падением прибылей компаний на 41%. При этом индекс достиг минимумов (внутри года) вследствие сильнейшего сжатия мультипликаторов, вызванного активными распродажами на фоне подавляющей неопределенности в экономике и ожиданий слабых результатов компаний. К концу года мультипликаторы показали хорошее восстановление, однако рынок все еще оставался весьма дешевым.

- В начале 2023-го уровень неопределенности спал, а экономика довольно быстро восстановилась. Вместе с этим началось ралли индекса Мосбиржи — за 2023 год доходность достигла 53,8%. Рост рынка акций проходил на фоне расширения мультипликаторов, подкрепленного восстановлением прибылей компаний. При этом дивидендная доходность после слабых результатов прошлого года была весьма низкой.

- Наш прогноз по индексу Мосбиржи на конец 2024 года — 3 150 п. То есть доходность с начала года может составить скромные 7,2%. При этом по итогам года компании, вероятно, покажут хорошие результаты по прибыли и неплохую дивидендную доходность. Индекс будет оставаться под давлением в силу переоценки стоимости акций на фоне роста долгосрочных ставок в экономике. Переоценка акций в контексте данной модели — это сжатие мультипликатора P/E.

- В 2025 году мы ожидаем существенного смягчения политики Банка России и сопутствующего снижения долгосрочных доходностей. На этом фоне мультипликаторы должны постепенно восстановиться, что станет ключевым драйвером роста индекса Мосбиржи. А вот рост прибылей компаний, скорее всего, будет слабым на фоне все еще высоких ставок в экономике. Наш таргет по индексу Мосбиржи на конец 2025 года — 3 600 п. Полная доходность в таком случае может составить 23,2%.