Intel. Слишком сильное падение

Тек. доходность

Могу заработать

Народный рейтинг

Противостояние между США и Китаем выявило важную зависимость первых от вторых в области полупроводников, отмечаю БКС. Intel может решить эту проблему. Вывод аналитиков - покупать акции. Правда, пока это не очень работает: с начала года Intel упал на 38%

Закрыта по тайм-ауту

9.08 %

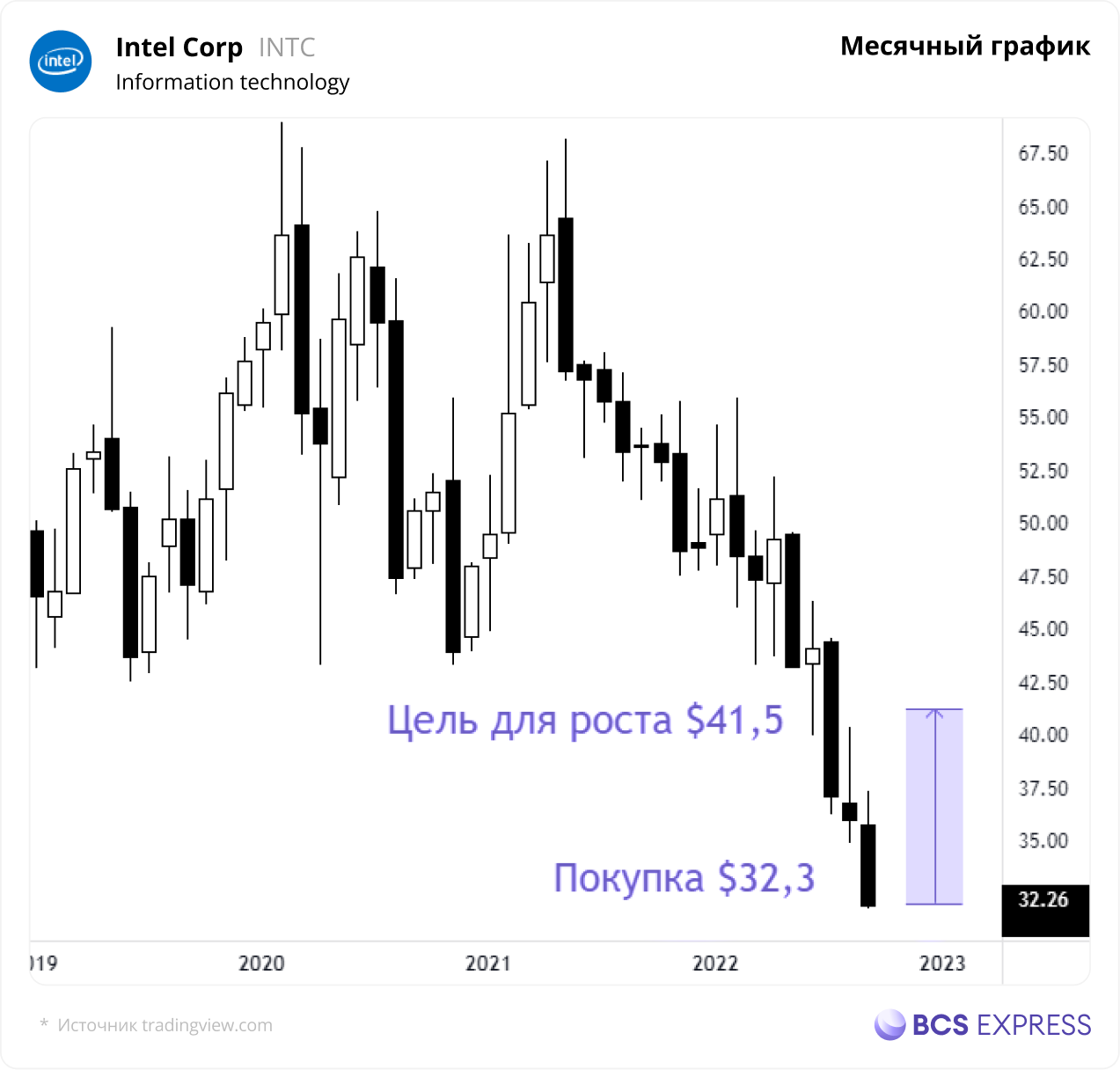

Предлагаем рассмотреть бумаги одной из крупнейших технологических компаний США — Intel (NASD: INTC) для покупки с текущих уровней ($32,3).

Срок инвестирования — 12 месяцев. Цель $41,5. Потенциальная доходность до 28%. Уровень риска — средний, исходя из текущей фундаментальной картины.

Причины для покупки:

- Текущее геополитическое противостояние между США и Китаем выявило критически важную зависимость Америки от КНР в области производства полупроводников. Очевидно, что Intel является одной из ключевых компаний, призванных решить данную проблему.

- До 2024 г. компания планирует ежегодно направлять как минимум около 35% от своей выручки на капитальные вложения.

- Соглашение с Brookfield Asset Management и поддержка в рамках CHIPS Act значительно поможет Intel в реализации плана по расширению производства. В результате компания за счет собственных средств профинансирует лишь 25% от стоимости новых фабрик на территории США.

- На европейском направление Intel также нашла поддержку в лице правительства Германии и Италии. В Берлине уже заявили, что направят около $7,3 млрд для постройки завода Intel в Магдебурге стоимостью $19 млрд. В Риме пока только готовятся назвать размеры поддержки.

- Инсайдеры, включая CEO компании Пэта Гелсингера, активно покупают акции на текущем падении.

- Ожидается, что сама отрасль полупроводников замедлит рост до 4,6 г/г в 2023 г. Но столь слабые прогнозы уже заложены в котировки. Начиная с середины 2024 г., прогнозируется увеличение темпов до 8–10% г/г.

- Расчет модели дисконтированного денежного потока, даже при текущих крайне скромных консенсус-прогнозах роста на ближайшие 5 лет, указывает на справедливую стоимость выше $43 за акцию.

- При благоприятном сценарии свободный денежный поток (FCF) может достигнуть $15–18 млрд к 2026 г. против отрицательного в этом году. В этом случае справедливая стоимость бумаг будет находиться выше $52.

- Несмотря на высокие капитальные затраты, корпорация планирует продолжить выплаты дивидендов. Потенциальная дивидендная доходность в 4,53% может быть дополнительным бонусом.

- Техническая картина на месячных графиках указывает на крайне сильную перепроданность и высокую вероятность формирования как минимум локального дна.

Риски:

-

Риск коррекции на широком рынке.

- Появление дополнительных негативных корпоративных или отраслевых новостей.

- Геополитические риски, связанные с высокой текущей зависимостью от азиатского региона.

В рамках торгового плана необходимо рассмотреть возможность резервирования части капитала на случай еще одной волны снижения для усреднения позиции.

Инвесторам также необходимо следить за обновлением инвестидеи, так как существует вероятность преждевременного закрытия.

Цена открытия

01 сентября 2022

31.38 USD

+9.08%

Цена закрытия

28 августа 2023

34.23 USD

Инвесторы говорят

Отзывы наших пользователей