Интер РАО: ставка как подставка

Драйверы

Интер РАО - инвестиционный кейс

Одна из крупнейших электроэнергетических компаний на российском рынке, занимающая долю в 19% по сбыту электроэнергии и 10% по выработке электроэнергии в РФ.

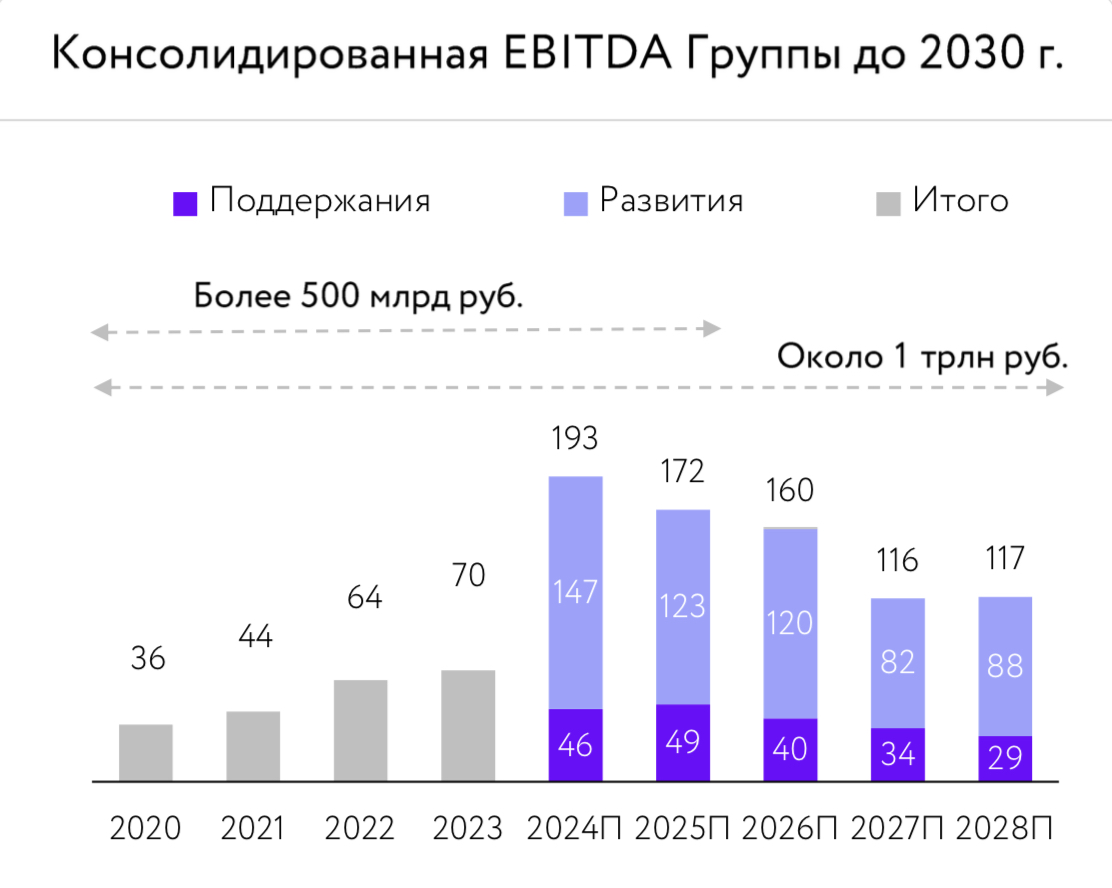

Компания реализует масштабную инвестпрограмму (около 1 трлн руб. в 2020-30 гг.) с потенциалом роста EBITDA свыше 320 млрд руб. к 2030 г., при этом мы ожидаем рост капитальных вложений во 2-м полугодии 2024**** и, как следствие, дальнейшего сокращения чистой денежной позиции.

Росту бизнеса способствует ряд сделок в энергомашиностроении, в том числе покупка 98,4% акций НПО «Элсиб» в августе 2024 г., что может позволить усилить позиции компании в отрасли.

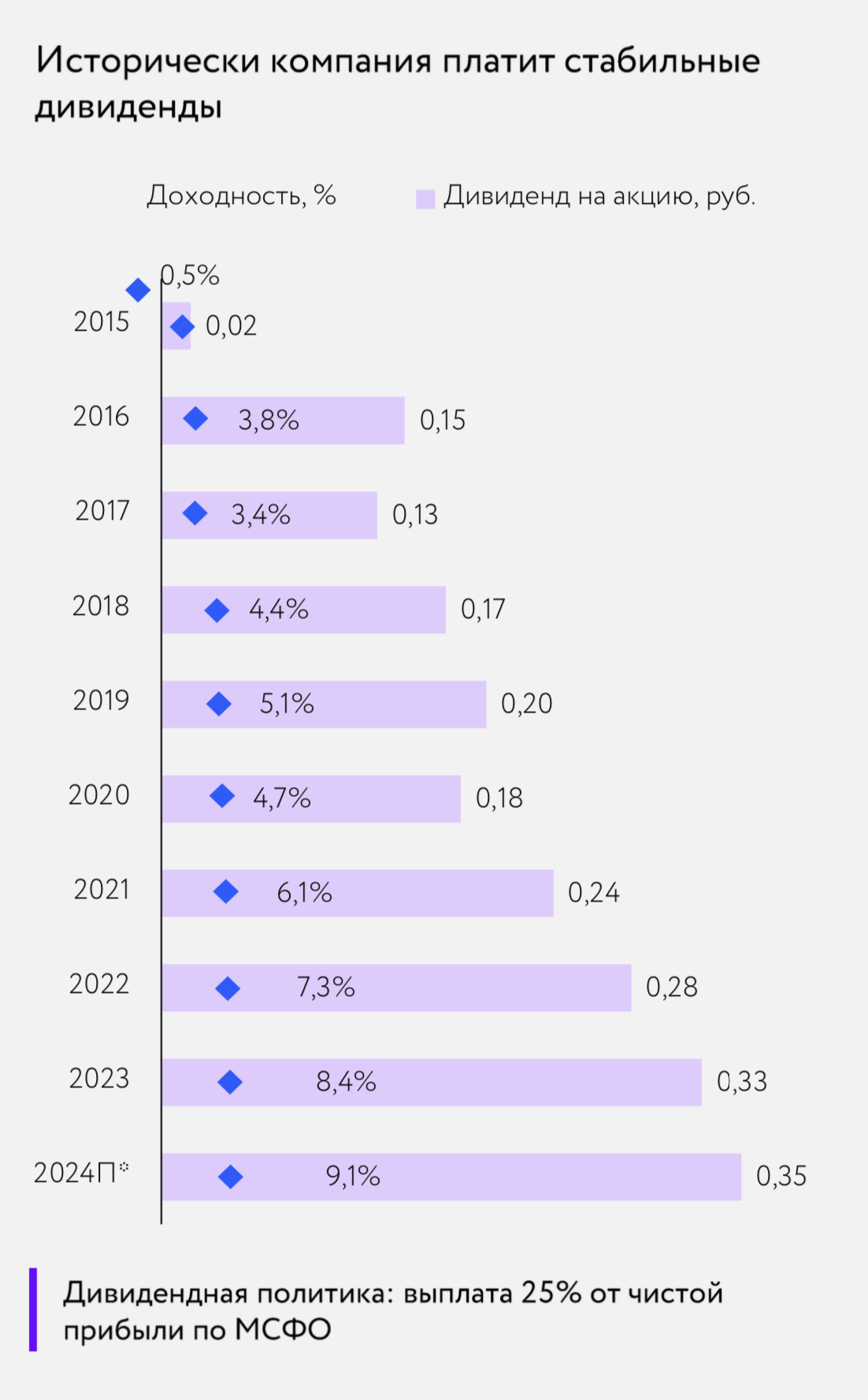

Чистая прибыль поддерживается ростом процентных доходов по депозитам, и, по нашим оценкам, дивиденды в следующие 12М могут составить порядка 0,35 руб./акцию (доходность 9%), при условии выплаты 25% от ЧП, при этом мы не ожидаем повышения коэффициента выплат в среднесрочной перспективе.

Катализаторы: сохранение периода высоких процентных ставок, приобретение новых высокомаржинальных активов в энергомашиностроении.

Реализация долгосрочной стратегии до 2030 г.

- Долгосрочная стратегия «Интер РАО» до 2030 г. предполагает рост EBITDA до свыше 210 млрд руб. к 2025 г. и свыше 320 млрд руб. к 2030 г.

- Существенный рост EBITDA может быть обеспечен сегментом генерации в РФ, доля которого может вырасти с 52% в 2024 до 66% в 2030 г. за счет ввода в эксплуатацию Новоленской ТЭС и Каширской ГРЭС.

Реализация долгосрочной стратегии до 2030 г.

Инвестиционная программа Группы предполагает капзатраты в размере 500 млрд руб. на горизонте 2020-25 гг. и в районе 1 трлн руб. в 2020-30 гг.

Строительство Новоленской ТЭС мошностью 550 МВт может потребовать около 257 млрд руб. инвестиций до 2028 г. с базовым уровнем доходности на уровне 13,25% в течение 20 лет.

Строительство двух блоков на площадке Каширской ГРЭС, которые требуют инвестиций порядка 92 млрд руб. с базовым уровнем доходности 14% в течение 16 лет", может принести дополнительно 31 млрд руб. EBITDA к 2030 г.

Обзор финансовых показателей «Интер РАО»

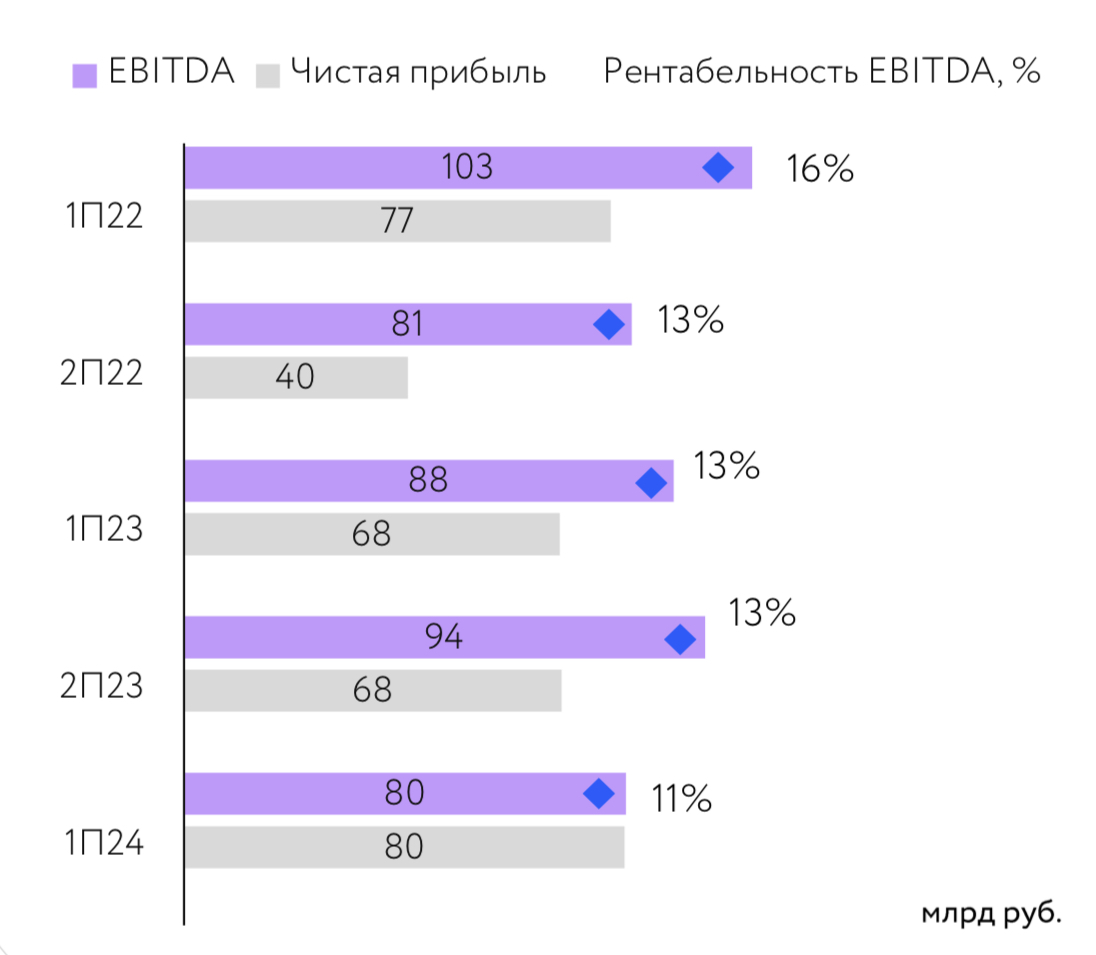

Процентные доходы по депозитам поддерживают показатели чистой прибыли:

- несмотря на рост выручки в 1-м полугодии 2024 на 11% г/г, показатель;

- EBITDA за тот же период снизился на 10% г/г*, а рентабельность EBITDA упала до 11%;

- в то же время чистая прибыль выросла на 17% г/г до 79,7 млрд руб., в том числе за счет увеличения процентного дохода в 2,1 раз до 40 млрд руб.

Обзор финансовых показателей «Интер РАО»

Компания выигрывает от чистой денежной позиции в условиях высоких ставок:

- чистая денежная позиция: компании остается значительной, несмотря на снижение в 1-м полугодии 2024, отчасти из-за роста капзатрат (+97% г/г) и выкупа 3% акций;

- выкуп 3% собственных акций у миноритарного акционера в мае обошелся «Интер РАО» в 12,6 млрд руб.