Инвесторам РАО радоваться

Обновление от 29.11.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ.

"Интер РАО" отчиталась об увеличении чистой прибыли акционеров в 3 квартале на 65% г/г - до 25 млрд рублей при увеличении выручки на 21% г/г - до 285 млрд рублей всего за 9 месяцев 2021 года компания заработала 77,6 млрд рублей чистой прибыли (+ 36% г/г).

VKВсе ключевые подразделения бизнеса зафиксировали улучшение по выручке и EBITDA с начала года, но главным героем стало трейдинговое подразделение на фоне рекордного экспорта электроэнергии и благоприятной ценовой конъюнктуры на внешних рынках. В остальном позитивный эффект оказало сильное восстановление энергорынка в плане роста спотовых цен и потребления (загрузка по ТЭС увеличилась в этом году сильнее отрасли), а также значительного повышения цен на мощность в сегменте КОМ. В сбытовом бизнесе компания продолжила наращивать клиентскую базу, а средняя сбытовая надбавка по прогнозам вырастет в 2021 году на 17,4% г/г.

Денежный поток с начала года составил 5 млрд руб. в сравнении с 27 млрд руб. годом ранее, ухудшение было обусловлено покупкой 11 строительно-инжиниринговых компаний во 2К за 37 млрд руб. (из которых 36 млрд руб. были отнесены на гудвил). Чистая ликвидность на конец 3К 204 млрд руб. в сравнении с 234 млрд руб. в начале года.

Отчетность подтверждает прогнозы выхода компании на рекордную прибыль по итогам этого года около 98 млрд руб. (+31% г/г).

Слабую динамику акций мы связываем, главным образом, с неопределенностью вокруг объемов инвестиций в арктические объекты и планов использования денежной подушки. Наша целевая цена составляет 6,19 руб. ("Покупать", апсайд 44%), а консенсус Reuters - 6,79 руб. ("Покупать", апсайд 58%). Если не учитывать чистую ликвидность на балансе, то таргеты автоматически снижаются на 1,95 руб. на акцию до 4,24 руб. и 4,84 руб. соответственно, что в общем-то близко к текущему курсу IRAO 4,3 руб.

Обновление от 27.08.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ.

Электроэнергетическая компания Интер РАО отчиталась по выручке и операционной прибыли лучше наших ожиданий. Выручка за 2К 2021 выросла на 22% г/г до 255,7 млрд руб. при прогнозе 248,5 млрд руб., а EBITDA повысилась на 77% г/г до 29,4 млрд руб. при прогнозе 27,1 млрд руб.

Ключевыми драйверами выступили рост энергопотребления и высокая динамика спотовых цен, пониженная водность в сравнении с прошлым годом, которая привела к увеличению загрузки топливных станций, переход ряда объектов ДПМ в период повышенных платежей за мощность, а также восстановление экспортного направления и сильный уровень цен на электроэнергию на NordPool.

Денежный поток за 1-ое полугодие стал отрицательным, -23 млрд руб. в сравнении с 11 млрд руб. в 1П 2020, главным образом из-за сделки по приобретению 11 инжиниринговых компаний за 37 млрд руб., но баланс по-прежнему остается высоколиквидным. Чистая ликвидность, по подсчетам компании, составила 177 млрд руб. в сравнении с 234 млрд руб. в начале года.

Акции Интер РАО находились в даунтренде, подешевев на 14% с начала этого года. Мы предполагаем, что это связано с увеличением инвест программы, в том числе с потенциальным повышением CAPEX по арктическому проекту, а также нежеланием компании повышать норму дивидендных выплат с текущих 25% прибыли по МСФО, даже несмотря на распоряжение правительства. Вместе с тем, эту динамику мы считаем чрезмерно слабой и не отражающей роста электроэнергетического рынка в этом году. Отраслевая конъюнктура остается позитивной: потребление продолжает расти, и цены на РСВ в 1-й ценовой зоне выходят на новые максимумы, и это позволит Интер РАО показать инвесторам рекордную прибыль по итогам года. Скорректированная прибыль по итогам года ожидается в районе 86,8 млрд руб.

Мы придерживаемся нашей рекомендации "Покупать" с целевой ценой 6,19 руб. на апрель 2022 года, которая предполагает потенциал 36%.

Обновление от 28.05.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ.

Генерирующая и сбытовая компания "Интер РАО" выпустила сильные результаты по МСФО за 1 квартал 2021 года. Выручка выросла на 16% (г/г) до 310,5 млрд рублей, EBITDA – на 24% до 49 млрд рублей. Чистая прибыль акционеров сократилась на 1% до 34,2 млрд рублей из-за неоперационных факторов: в 1 квартале прошлого года компания зафиксировала высокие положительные курсовые разницы в размере почти 9 млрд рублей, а за первые 3 месяца этого года доходы по статье составили лишь 0,08 млрд рублей.

Отчет по МСФО отражает оживление энергорынка на фоне более холодных температурных режимов и восстановления деловой активности. Операционная динамика была усилена меньшей водностью в сравнении с прошлым годом и соответственно большей загрузкой ТЭС. Выработка электроэнергии "Интер РАО" повысилась на 10% (г/г), теплоэнергии – на 19%. В сбытовом бизнесе объем отпуска электроэнергии увеличился на 7,3%, число клиентов выросло на 2,4%, доля рынка расширилась на 0,7%. Компания ожидает рост сбытовой надбавки в этом году на 17,4%.

Экспортное направление показало практически двукратное увеличение поставок в 1 квартале вкупе с сильным ростом цен на зарубежных рынках.

Отчет по МФСО поддерживает наши прогнозы по отрасли и динамике доходов эмитента в этом году. По итогам 2021 года эмитент может выйти на рекордную EBITDA 137 млрд рублей, и мы готовы подтвердить нашу рекомендацию "Покупать" по акциям IRAO с целевой ценой 6,19 рубля на апрель 2022 года. Потенциальная доходность может составить 22% без учета дивидендов.

Обновление от 26.04.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ.

Мы считаем перспективным операционный отчет "Интер РАО" за I квартал 2021 года. В генерации выработка электроэнергии повысилась на 10% (г/г) за счет роста энергопотребления на фоне холодной зимы и выхода экономики из рецессии, КИУМ подскочил на 5 процентных пунктов до 47% в целом по Группе.

Российский энергорынок выходит из кризиса, и дополнительным драйвером стало повышение загрузки ТЭС от низкой базы 1К 2020, когда наблюдалась высокая водность. По данным СО ЕЭС, потребление в ЕЭС России повысилось в марте на 5,4% (г/г) и на 5,1% (г/г) – в 1К 2021 (без учета эффекта високосного года). Основная нагрузка в I квартале пришлась на ТЭС (выработка +7% (г/г) в 1К), при том, что выработка с ГЭС сократилась на 4,7% (г/г). АЭС нарастили показатель на 7,8%.

В сбытовом бизнесе поставки электроэнергии увеличилось на 7,7%, количество клиентов – на 2,4% до 17,284 млн.

Высокая динамика операционных показателей должна привести к хорошим финансовым показателям прибыли в 1К 2021. Дополнительными факторами роста станет благоприятная динамика спотовых цен на РСВ и восстановление экспортного направления на фоне сильного наращивания поставок в страны Балтии и Финляндию. Релиз финансового отчета по МСФО за 1К 2021 намечен на 14 мая.

Наша текущая рекомендация по акциям "Интер РАО" – "Покупать" с целевой ценой 6,19 руб., предполагает потенциал роста около 20% в перспективе года.

Обновление от 05.04.21: целевая цена ПОНИЖЕНА

Мы рекомендуем "Покупать" акции IRAO с целевой ценой 6,19 руб. на 12 мес. Потенциал оцениваем в 22%.

- Мы видим, что энергорынок выходит из кризиса: есть тенденции к увеличению потребления, улучшению ценовых параметров, кроме того, наблюдается сильное восстановление экспортного направления.

- При этом акции остаются недооцененными, торгуясь с дисконтом 35% относительно группы аналогов. Мы считаем это необоснованным, учитывая неплохую отчетность за кризисный год, ожидания роста выручки и прибыли в 2021 году и наличие потока инвестиционных проектов по модернизации 6,7 ГВт мощностей до 2025 года с гарантированной окупаемостью.

- Стратегия до 2030 года предполагает расширение активов в генерации и сбытовом бизнесе, что со временем должно транслироваться в существенное повышение прибыли и дивидендов. Ее реализация должна также обеспечить значительный отрыв от других генкомпаний по прибыли.

Факторы привлекательности

- Стратегия роста до 2030 года предполагает расширение активов в генерации и сбытовом бизнесе, что со временем должно транслироваться в существенный рост прибыли и дивидендов. "Интер РАО" - и сейчас крупнейшая компания в секторе по размеру прибыли, а реализация Стратегии обеспечит огромный отрыв по доходам от конкурентов.

- На первом отборе на модернизацию мощностей по программе КОММод в 2022–2025 гг. "Интер РАО" получила около 60% квоты, обеспечив себе поток проектов на обновление 6,7 ГВт мощностей с базовой доходностью 13%. Отметим, что в генерации нет другой компании с сопоставимым портфелем выгодных инвестиционных проектов. Ввод объектов по плану должен начаться в 2022 году. Платежи за мощность с данных объектов будут компенсировать окончание ДПМ по объектам, построенным во время 1-го инвестиционного цикла.

- Выход энергорынка из кризиса позволит восстановить производственные и финансовые показатели. По итогам первых 3 месяцев 2021 года наблюдалась высокая динамика на рынке РСВ, повышение выработки на фоне холодных температурных режимов, а также увеличение загрузки ТЭС в сравнении с аналогичным периодом прошлого года. По данным СО ЕЭС, потребление в ЕЭС России повысилось в марте на 5,4% г/г и на 5,1% г/г в 1К 2021 (без учета эффекта високосного года), и основная нагрузка пришлась на ТЭС (выработка +7% г/г в 1К), при том, что выработка с ГЭС сократилась на 4,7% г/г. АЭС нарастили показатель на 7,8%.

- Сильное восстановление показателей экспорта электроэнергии. Динамика среднемесячных поставок в страны Балтии, Финляндию отражает сильный рост отпуска, спотовые цены на электроэнергию превысили докризисные уровни на фоне сильных холодов зимой. Менеджмент ожидает, что рентабельность зарубежных поставок превысит средний за 5 лет уровень. По нашим оценкам, повышение маржи на 1 процентный пункт может дать около 0,8 млрд руб. скорр. EBITDA.

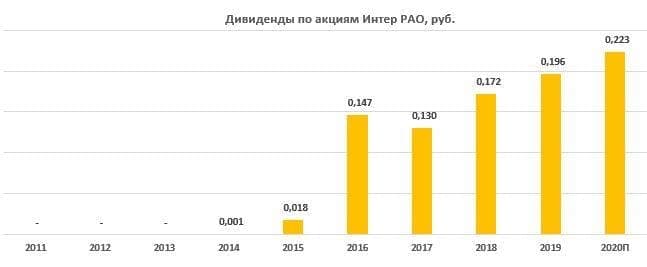

Дивидендная политика

Согласно дивидендной политике, на дивиденды направляется не менее 25% прибыли по МСФО, и в последние 4 года (2016–2019 гг.) компания придерживалась этого уровня. По итогам результатов за 2020 год совет директоров рекомендовал выплатить 0,18071 руб. на акцию, или суммарно 18,87 млрд руб. Закрытие реестра - 7 июня 2021 года.

При доходности 3,6% платеж неконкурентен с отраслью, которая в среднем может предложить инвесторам 6%, но сохранение нормы выплат (payout) на уровне 25% не стало сюрпризом на фоне начала нового инвестиционного цикла. Прогресса по payout, вероятно, не произойдет до прохождения активной фазы инвестиций по программе КОММод.

Ниже приводим историю и прогноз по дивидендам "Интер РАО":

Оценка

При сравнительном подходе мы использовали 2 техники - оценку по мультипликаторам относительно аналогов с применением странового дисконта 25% к группе аналогов из развивающихся стран (EM), а также анализ стоимости по целевой дивидендной доходности.

Оценка по мультипликаторам относительно аналогов подразумевает целевую цену 6,84 руб. на акцию, что на 35% выше текущей цены.

Оценка по целевой дивидендной доходности означает таргет на уровне 5,54 руб. при среднем прогнозном платеже 2020–2021Е 0,194 руб. и целевой доходности 3,5%.

Комбинированная целевая цена 6,19 руб. на акцию на 12 мес. с потенциалом 22% к текущей цене. Полная доходность с учетом дивидендов за следующие 4 квартала составляет 25%.

Исходя из уровня потенциала, мы готовы рекомендовать акции "Интер РАО" к покупке.

Акции на фондовом рынке

Акции IRAO заметно отставали от рынка и сектора электроэнергетики в последнее время. Эта динамика, на наш взгляд, не обоснована с учетом неплохой отчетности за кризисный год и ожиданий восстановления энергорынка в этом году, а также долгосрочных перспектив. Мы видим в этом возможность купить привлекательный актив по выгодным ценам.

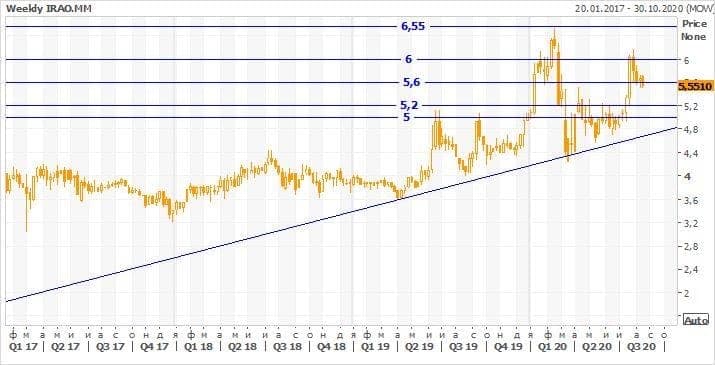

Техническая картина

На недельном графике акции IRAO консолидируются в рамках симметричного треугольника. Текущие уровни (район поддержки 5 руб.) мы считаем подходящими для формирования долгосрочных длинных позиций с целью 6,1–6,5 руб.

Обновление от 01.03.20: идея и целевая цена ПОДТВЕРЖДЕНЫ

По нашим оценкам, "Интер РАО" отчитается о небольшом снижении показателей выручки и прибыли по итогам 2020 года: выручка, по нашим оценкам, составит 988 млрд руб. (-4% г/г), а очищенная прибыль около 77 млрд руб. (-6% г/г). Умеренно слабая динамика, на наш взгляд, уже отыграна и не должна оказать давления на котировки. Ключевым риском для прогноза по прибыли и дивидендам видим списания по активам в кризисном 2020 году.

Компания также проведет конференц-колл. Инвесторов будет интересовать динамика производственных показателей в январе-феврале 2021 года, планы по сделкам M&A, гайденс менеджмента по EBITDA в 2021 году, а также влияние пандемии на сроки модернизации объектов по программе ДПМ-2, поскольку это должно стать одним из ключевых факторов роста прибыли в будущем.

По дивидендному вопросу особой интриги нет: компания, вероятнее всего, будет придерживаться озвученного подхода к выплате дивидендов на уровне 25% прибыли по МСФО. При прогнозной прибыли 77 млрд руб. это предполагает дивиденд на акцию около 0,183 руб. и скромную доходность 3,6%.

Обновление от 01.10.20: идея и целевая цена ПОДТВЕРЖДЕНЫ

Представленная стратегия не удивила нас и не изменила нашего видения относительно инвестиционного кейса Интер РАО. Мы придерживаемся нашей целевой цены 6,38 руб. на 12 мес. от 18 августа 2020 года и рекомендуем "Покупать" акции Интер РАО на просадках. Данный таргет предполагает умеренный потенциал роста, около 14%.

Мы смотрим на IRAO скорее как на акцию роста для долгосрочного портфеля. Стратегия предполагает перспективы роста доли рынка, активов и прибыли. В генерации вряд ли найдется другая компания, которая сможет показать сопоставимую прибыль и портфель потенциально выгодных инвестиционных проектов.

Рост дивидендных выплат, на который давно надеялись инвесторы, реализуется не через повышение коэффициента выплат, а посредством роста прибыли от расширения бизнеса.

Исходная идея

"Интер РАО" - крупнейший по выручке в России энергетический холдинг с активами в генерации, сбыте и трейдинге. Контрольный пакет принадлежит государству.

Мы повышаем рекомендацию до "Покупать" и целевую цену с 5,37 до 6,38 руб. на середину марта 2021 г. Прибыль с вложений может составить, по нашим оценкам, 15% и 19% с учетом дивидендов.

Предварительный анонс стратегии в СМИ сделал видение по инвестиционному кейсу компании более осязаемым и оцифрованным. Согласно данным "Коммерсанта", в рамках стратегии "Интер РАО" планирует нарастить EBITDA к 2030 г. более чем в 2 раза, до 320 млрд руб., и до 210 млрд руб. к 2025 г. (142 млрд руб. в 2019 году) посредством органического роста и сделок M&A в России. В генерации вряд ли найдется другая компания, которая сможет показать сопоставимую прибыль и портфель потенциально выгодных проектов. На акции "Интер РАО" мы смотрим как на историю роста, а повышение дивидендов произойдет скорее посредством увеличения прибыли, а не коэффициента выплат, хотя и здесь мы допускаем умеренный прогресс со временем.

Мы предлагаем абстрагироваться от слабых результатов 1-го полугодия и инвестировать в акции IRAO с учетом долгосрочных перспектив. Сложное полугодие позади, и мы отмечаем восстановление цен на РСВ и увеличение доли ТЭС в выработке электроэнергии в 1-й ценовой зоне. Годовая прибыль ожидается на уровне 77,7 млрд руб. (-5% г/г).

Оценка

Предварительный анонс стратегии "Интер РАО" в СМИ сделал видение по инвестиционному кейсу компании более осязаемым и оцифрованным. Проект предполагает перспективы роста доли рынка, активов и прибыли. В генерации вряд ли найдется другая компания, которая сможет показать сопоставимую прибыль и портфель потенциально выгодных проектов. На акции "Интер РАО" мы смотрим как на историю роста, а повышение дивидендов произойдет скорее посредством увеличения прибыли, а не коэффициента выплат, хотя мы и допускаем умеренный прогресс по этому критерию со временем.

Мы повышаем рекомендацию до "Покупать" и целевую цену с 5,37 до 6,38 руб. на середину марта 2021 г. Прибыль от вложений может составить, по нашим оценкам, 15% и 19% с учетом дивидендов.

По мультипликаторам акции IRAO недооценены, по нашим оценкам, в среднем на 8% (таргет 6 руб.), хотя и должны торговаться с премией с учетом доли рынка, наличия портфеля потенциально прибыльных инвестпроектов и ликвидного баланса. Анализ стоимости по собственной дивидендной доходности подразумевает целевую цену 6,76 руб. при прогнозном дивиденде за 2020 г. 0,223 руб. и целевой доходности 3,3%. Агрегированная целевая цена - 6,38 руб.

Техническая картина

Долгосрочный растущий тренд остается актуальным. В моменте присутствуют коррекционные настроения, которые дают шанс купить перспективные акции по более выгодным ценам. Диапазон поддержки - 5,2–5,6. Среднесрочные цели - 6 и 6,5 руб.