IPO Совкомбанк: Сов! Ком! Бай!

Драйверы

Совкомбанк ‒ универсальный системно значимый банк федерального масштаба с долей рынка около 1,6 %. Входит в ТОП-10 банков по размеру активов. Объём активов составляет примерно 2,4 трлн руб. Банк имеет диверсифицированную бизнес-модель и присутствует во всех ключевых сегментах финансового бизнеса: корпоративное и розничное кредитование, ипотека, страхование, лизинг, факторинг, национальная система рассрочек «Халва». Численность сотрудников составляет около 28 тысяч человек. В феврале 2022 г. Совкомбанк был внесён в санкционный список США.

Совкомбанк – стабильный крепкий банк, демонстрирующий впечатляющую рентабельность капитала. За последние 10 лет средняя рентабельность капитала (ROE) составила 36 %. В отдельные периоды ROE превышало 100 %. Акционерный капитал банка за 10 лет вырос в 17 раз.

Финансовые результаты (9 мес. 2023 г.) — чистая прибыль: 76,3 млрд руб., чистый процентный доход: 103,8 млрд руб., комиссионный доход: 19,5 млрд руб. Рентабельность капитала составила 50,7 %. За сопоставимый период ROE конкурентов: Сбер – 26,2 %; TCS – 34,7 %, ВТБ – 26,7 %.

Ценовой диапазон IPO от 10,50 до 11,50 руб. за одну акцию, соответствует рыночной капитализации банка в районе от 200 – 219 млрд руб. и мультипликаторам P/B =0,86х – 0,95х и P/E=2,2х - 2,4х 2023 года без учета ожидаемого привлечения средств на IPO

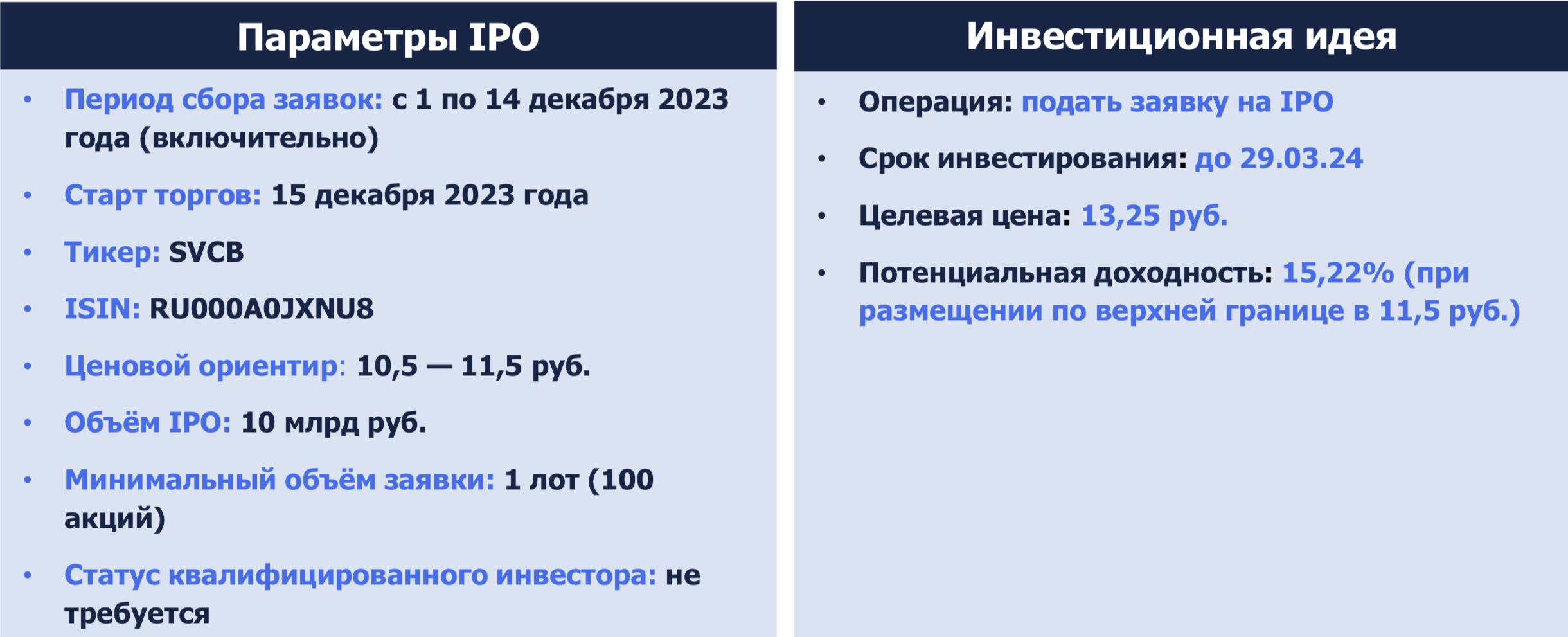

Основные параметры

IPO идёт по схеме cash-in: это означает, что привлечённые средства планируется использовать для дальнейшего развития бизнеса.

В рамках IPO будет применяться механизм стабилизации цены акций в течении 30 дней после начала торгов.

Дивидендная политика предусматривает выплату 25 – 50 % от чистой прибыли по МСФО за исключением периодов, когда банку требуется капитал для привлекательных сделок M&A или проектов органического развития.

Риски: долгий период жёсткой монетарной политики ЦБ может спровоцировать замедление темпов кредитования и рост доли просроченных кредитов. На этом фоне регулятор будет вынужден повышать нормы обязательных резервов для банков, что негативно скажется на финансовых результатах сектора.

Итог: считаем данное IPO знаковым событием для российского рынка. Совкомбанк обладает устойчивой бизнес-моделью, показывает отличные финансовые результаты и умеет адаптироваться к новым рыночным условиям. Оценка перед IPO выглядит более чем адекватной.