Обновление от 16.12.2020: инвестиционная идеи и целевая цена ПОДТВЕРЖДЕНЫ.

Мы полагаем, что в среднесрочной перспективе акции "Совкомфлота" обладают потенциалом роста на фоне улучшения рыночной конъюнктуры танкерного рынка и восстановления фрахтовых ставок. При этом компания заключает новые долгосрочные контракты с крупнейшими представителями нефтегазового сектора, что позволяет стабильно увеличивать объем законтрактованной будущей выручки. В связи с этим мы рекомендуем "Покупать" акции "Совкомфлота" с целевой ценой 92,6 руб.

Мы рекомендуем "Покупать" акции "Совкомфлота" с целевой ценой 92,6 руб. на 12 мес., что предполагает потенциал роста на 27,3% от текущего ценового уровня.

"Совкомфлот" - крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, а также обслуживания и обеспечения морской добычи углеводородов. Компания участвует в обслуживании крупных энергетических проектов в России и за ее пределами, работает с крупнейшими представителями нефтегазовой отрасли. В числе клиентов "Совкомфлота" - "Газпром", "ЛУКОЙЛ", "НОВАТЭК", Royal Dutch Shell, ExxonMobil, Chevron.

Ключевой драйвер роста - восстановление баланса спроса и предложения на рынке нефти и рост фрахтовых ставок. В октябре ставки фрахта на танкеры класса Aframax и Suezmax после продолжительного снижения с середины 2020 года отступили от минимальных уровней и начали расти в преддверии зимнего увеличения потребления нефти и нефтепродуктов.

Общий объем законтрактованной будущей выручки "Совкомфлота", включая долю выручки от участия в совместных предприятиях, составляет $ 24 млрд, а объем законтрактованной выручки на 2022 год - $ 804 млн. При этом выручка компании номинирована в долларах, что обеспечивает защиту от девальвации рубля.

Финансовые показатели "Совкомфлота" за 9М 2021 оказались под давлением неблагоприятной рыночной конъюнктуры на спотовом рынке. Чистая прибыль уменьшилась в 12 раз г/г, до $ 20,2 млн, EBITDA сократилась на 31,6% г/г, до $ 507 млн, а выручка снизилась на 10,6% г/г, до $ 1,16 млрд. Отметим, что в 2022 году ожидается рост EBITDA и прибыли на 16% г/г и 73% г/г соответственно.

Стабильный плательщик дивидендов. За 2021 год компания планирует направить на дивидендные выплаты не менее 50% скорректированной чистой прибыли.

По нашим оценкам, акции "Совкомфлота" имеют потенциал роста на 27,3 %. Анализ стоимости по мультипликаторам EV/EBITDA 2022E, P/E 2022Е, EV/S 2022E и P/S 2022E относительно аналогов развивающихся и развитых стран предполагает таргет 92,6 руб. с учетом 20%-го странового дисконта.

Ключевыми рисками мы видим снижение спроса на тоннаж, сокращение ставок фрахта и аренды на международном фрахтовом рынке, аварии с негативными последствиями для окружающей среды, изменение норм международного законодательства и регулирования в области судоходства, а также ведение санкций против компании или ее крупных клиентов.

Технический анализ

С технической точки зрения акции "Совкомфлота" пробили нижнюю границу нисходящего канала и торгуются на исторических минимумах. Мы полагаем, что в среднесрочной перспективе акциям окажут поддержку позитивные фундаментальные факторы. Цели - 86; 94. В случае закрепления выше этих отметок можно будет ожидать дальнейшего восстановления котировок.

Обновление от 19.08.2020: инвестиционная идеи и целевая цена ПОДТВЕРЖДЕНЫ.

"Совкомфлот" - это крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, а также обслуживания и обеспечения морской добычи углеводородов. В числе клиентов компании крупнейшие представители нефтегазовой отрасли: "Газпром", "ЛУКОЙЛ", "НОВАТЭК", Royal Dutch Shell, ExxonMobil, Chevron и другие.

Компания расширяет портфель долгосрочных контрактов, предусматривающих транспортировку сжиженного газа газовозами СПГ и СНГ, а также транспортно-логистическое обслуживание шельфовых проектов челночными танкерами ледового класса и ледокольными судами снабжения, в том числе в сложных климатических и ледовых условиях. При этом общий объем законтрактованной будущей выручки "Совкомфлота", включая долю выручки от участия в совместных предприятиях, составляет $24 млрд, а объем законтрактованной выручки на 2021 год превысил $900 млн. Компания направляет на дивиденды не менее 25% от чистой прибыли по МСФО. С учетом высоких финансовых показателей за 2020 года компания направила на дивидендные выплаты 15,8 млрд рублей, или 6,67 рубля на акцию с доходностью 7,46%.

Мы рекомендуем "Покупать" акции "Совкомфлота" с целевой ценой 113 рублей за акцию на конец 2021 года, что предполагает потенциал роста на 30,4% от текущего ценового уровня.

Обновление от 19.05.2020: инвестиционная идеи и целевая цена ПОДТВЕРЖДЕНЫ.

Крупнейшая судоходная группа компаний в России Совкомфлот, акции которой находятся у нас в покрытии, представила сегодня свои финансовые результаты по МСФО за первый квартал. Выручка в тайм-чартерном эквиваленте (ТЧЭ) в отчетном периоде сократилась на 29,4% г/г и составила $275,1 млн, а показатель прибыли до вычета процентов, налогов и амортизации (EBITDA) уменьшился на 46,1% г/г до $156 млн. Чистый убыток составил $1,7 млн против прибыли в размере $116,7 млн за аналогичный период годом ранее.

Глобальное снижение спроса на нефть и нефтепродукты в 1К 2021 относительно 1К 2020 из-за пандемии коронавируса оказывало значительное давление на мировой рынок морских перевозок, что повлияло на уровень спотовых ставок на танкеры. Общемировой портфель заказа новых танкеров в настоящий момент достиг минимальных за последние 30 лет значений, в то время как верфи загружены заказами на строительство других видов судов до 2024 года.

Тем не менее, Совкомфлот оптимистично оценивает перспективы восстановления уровня фрахтовых ставок, рассчитывая на улучшение рыночной конъюнктуры при увеличении объемов производства нефтепродуктов и восстановлении прежних объемов добычи и транспортировки нефти.

Компания продолжила расширять портфель долгосрочных контрактов, предусматривающих транспортировку сжиженного газа газовозами СПГ и СНГ, а также транспортно-логистическое обслуживание шельфовых проектов челночными танкерами ледового класса и ледокольными судами снабжения, в том числе в сложных климатических и ледовых условиях. Отметим, что в январе-марте в состав флота компании был принят один газовоз типоразмера "Атлантикмакс" грузовместимостью 174 тыс. куб. м., и по состоянию на 31 марта 2021 года в индустриальных сегментах по долгосрочным контрактам эксплуатировались 45 судов. При этом общий объем законтрактованной будущей выручки Совкомфлота, включая долю выручки от участия в совместных предприятиях, составляет $24 млрд, а объем законтрактованной выручки на 2021 год превысил $900 млн.

Совет директоров рекомендовал годовому общему собранию акционеров компании выплатить дивиденды по результатам 2020 года на общую сумму 15,8 млрд руб. или 6,67 руб. на одну акцию, с доходностью 7,49%.

Несмотря на слабые результаты компании за первый квартал, по итогам года ожидается чистая прибыль в размере $14 млрд, и восстановление спроса на нефть и нефтепродукты позволит улучшить финансовые показатели Совкомфлота.

Мы сохраняем рекомендацию "Покупать" по бумагам Совкомфлота с целевой ценой 113 руб. за акцию и ожидаем, что к концу 2021 года они принесут доходность порядка 27%.

Обновление от 15.03.2020: инвестиционная идеи и целевая цена ПОДТВЕРЖДЕНЫ.

Крупнейшая судоходная группа компаний в России Совкомфлот, акции которой находятся у нас в покрытии, представила сегодня свои финансовые результаты по МСФО за четвертый квартал и весь 2020 год. Выручка в тайм-чартерном эквиваленте (ТЧЭ) за 12 месяцев прошедшего года выросла на 6,7% г/г и составила $1,35 млрд, показатель прибыли до вычета процентов, налогов и амортизации (EBITDA) увеличился на 9,8% г/г до $903, 4 млн, а рентабельность по EBITDA выросла до 66,9%. Чистая прибыль по итогам года подскочила на 18,4% г/г до $266,9 млн.

Финансовые результаты Совкомфлота за 2020 год оказались ожидаемо сильными. Компания продолжила расширять портфель долгосрочных контрактов, предусматривающих транспортировку сжиженного газа газовозами СПГ и СНГ, а также транспортно-логистическое обслуживание шельфовых проектов челночными танкерами ледового класса и ледокольными судами снабжения, в том числе в сложных климатических и ледовых условиях. Отметим, что в минувшем году в состав флота компании вошли еще два судна, а по состоянию на 31 декабря 2020 года в индустриальных сегментах по долгосрочным контрактам эксплуатировались 44 судна. При этом общий объем законтрактованной будущей выручки Совкомфлота увеличился до $24 млрд против $10 млрд в 2019 году.

Помимо этого, компания планирует выплатить хорошие дивиденды за 2020 год. Учитывая достигнутые высокие финансовые показатели, Совкомфлот может направить на дивидендные выплаты $225 млн или 8,36 руб. на акцию, с доходностью 9%.

Мы сохраняем рекомендацию "Покупать" по бумагам Совкомфлота с целевой ценой 113 руб. за акцию и ожидаем, что к концу 2021 года они принесут доходность в размере 22%.

Обновление от 10.03.2020: инвестиционная идеи и целевая цена ПОДТВЕРЖДЕНЫ.

Крупнейшая судоходная группа компаний в России "Совкомфлот", акции которой находятся у нас в покрытии, скоро представит свои финансовые результаты по МСФО за 4 квартал и весь 2020 год.

В соответствии с финансовой отчетностью компании за девять месяцев 2020 года, ключевые показатели продемонстрировали значительный рост. Выручка в тайм-чартерном эквиваленте (ТЧЭ) в отчетном периоде выросла на 22,1% г/г - до $1,069 млрд, показатель EBITDA подскочил на 37,5% г/г - до $741,4 млн. Рентабельность по EBITDA выросла на 8 пунктов - до 69,3%. Чистая прибыль увеличилась более чем вдвое по сравнению с аналогичным периодом годом ранее и составила $249,5 млн.

Мы ожидаем, что по итогам 2020 года "Совкомфлот" представит высокие результаты, которые окажутся выше финансовых показателей 2019 года, поскольку у компании сильные позиции в отрасли, а также солидный портфель заказов (объем законтрактованной выручки в течение года увеличился до $24 млрд против $10 млрд в 2019 году).

Наша рекомендация "Покупать" по бумагам "Совкомфлота" с целевой ценой 113 руб. за акцию на конец 2021 года подразумевает потенциал роста на 25% от текущего ценового уровня.

Обновление от 25.01.2020: инвестиционная идеи ПОДТВЕРЖДЕНА, целевая цена ПОНИЖЕНА.

Совкомфлот - крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, а также обслуживания и обеспечения морской добычи углеводородов.

Целевая цена на 12 мес. составляет 113 руб. на акцию, что предполагает потенциал роста 24%. Рекомендация - "Покупать".

- По итогам 9 мес. 2020 года выручка увеличилась на 22,1% г/г и составила $ 1069,8 млн, а чистая прибыль акционеров подскочила на 113,9% г/г, до $ 248,8 млн.

- По итогам 2020 года Совкомфлот планирует выплатить не менее 50% чистой прибыли по МСФО, и дивиденды могут составить $190 млн, или 7,1 руб. на акцию, с доходностью 7,8%.

Оценка по мультипликаторам проводилась по аналогам из развитых и развивающихся стран. Поскольку российский рынок торгуется с дисконтом не только относительно развитых стран, но и развивающихся, то при расчете целевой капитализации нами применен страновой дисконт 20%.

Наша оценка справедливой стоимости Совкомфлота на 12 мес. составляет $ 3,6 млрд, целевая цена на акцию - $ 1,53, или 113,07 руб., что предполагает потенциал роста на 24% от текущего ценового уровня. Рекомендация - "Покупать".

Техническая картина

С технической точки зрения наблюдается среднесрочный нисходящий тренд, цена акции торгуется выше уровня поддержки, расположенного на отметке 90,5. Длинные позиции рекомендуем открывать при пробитии нисходящего тренда и закреплении выше 92,5, используя стоп-лосс.

Исходная идея:

На IPO выходит госкомпания "Совкомфлот" - крупнейшая судоходная группа компаний в России, в рамках плана приватизации 2020-2022 гг. После допэмиссии акции будут размещены на Московской бирже. Государство планирует остаться мажоритарным акционером.

Диапазон цены IPO составляет 105–117 рублей за одну акцию "Совкомфлота". При этом эмитент планирует привлечь не менее 500 млн долларов и направить эти средства на финансирование инвестиционной программы и погашение долга.

При озвученном ценовом диапазоне ожидаемая рыночная капитализация составляет, по нашим оценкам, 3,5-3,9 млрд долларов (275-307 млрд руб.). Средняя капитализация размещения 3,7 млрд руб. подразумевает оценку в 10,3x прибыли LTM, а стоимость бизнеса (EV) в 6,6х EBITDA LTM, что является приемлемым уровнем для дивидендной крупной промышленной компании.

Запрет на продажу акций после IPO будет действовать 180 дней.

На конец 2019 года акционерный капитал "Совкомфлота" состоял из 1967 млн обыкновенных акций. После IPO их количество с учетом выпущенных акций может составить 2 622 млн акций.

Бизнес компании

"Совкомфлот" - крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, а также обслуживания и обеспечения морской добычи углеводородов. Компания участвует в обслуживании крупных энергетических проектов в России за ее пределами: "Ямал СПГ", "Сахалин-1", "Сахалин-2", "Приразломное", "Новый порт", "Варандей", "Тангу".

Собственный и зафрахтованный флот, специализирующийся на транспортировке углеводородов из районов со сложной ледовой обстановкой, включает 147 судов общим дедвейтом 12 741 762 тонны и средним возрастом 9 лет, при этом 80 судов имеет высокий ледовый класс.

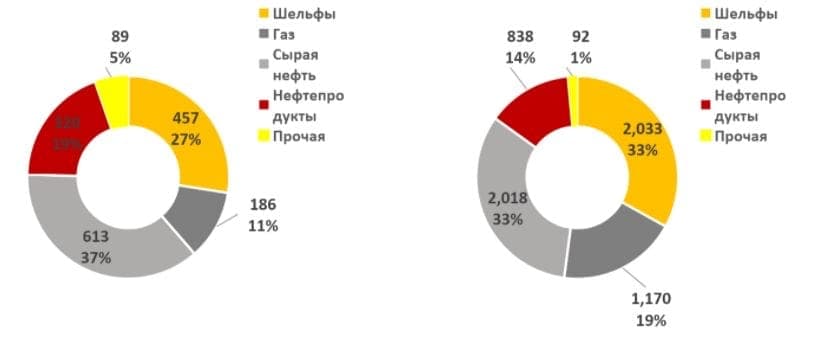

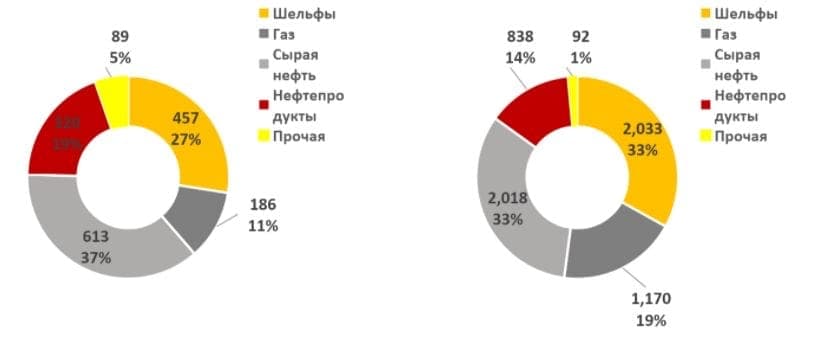

Компания генерирует выручку от обслуживания шельфовой добычи углеводородов, транспортировки энергоносителей (сырой нефти, сжиженного газа и нефтепродуктов), а также от предоставления прочих морских услуг.

Источник: данные компании

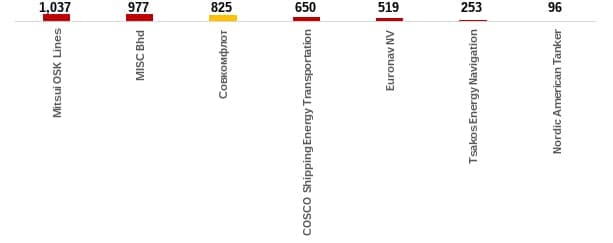

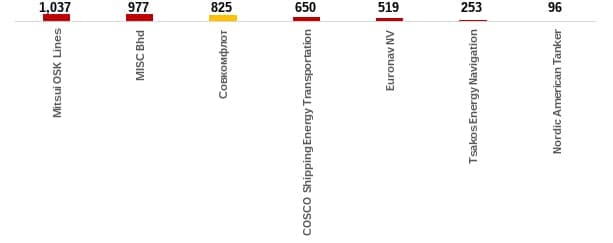

Сравнение публичных компаний-аналогов по EBITDA за 2019 год (млн долл.)

Финансовые результаты

"Совкомфлот" по итогам первых шести месяцев 2020 года представил впечатляющие результаты по МСФО. Так, выручка компании увеличилась на 19,8% (г/г) и достигла $951,3 млн, тогда как чистая прибыль подскочила на 148,8% (г/г) и составила $226,4 млн.

"Совкомфлот" улучшил операционную рентабельность в I полугодии 2020 года: маржа EBITDA повысилась на 10 процентных пунктов до 58%. Ключевыми драйверами выступил резкий рост спроса на хранение нефти в танкерах, благоприятная ценовая конъюнктура на рынке ставок, высокая волатильность цен на нефть. Позитивный эффект также оказало увеличение доходов в индустриальном бизнесе (газовый и шельфовый сегменты).

Дивиденды

Эмитент является стабильным плательщиком дивидендов даже в убыточные годы и несмотря на значительную инвестиционную программу. По итогам 2020 года "Совкомфлот" может выплатить не менее 50% чистой прибыли по МСФО - по прогнозам компании, дивиденды могут составить 225 млн долларов. Таким образом, по нашим оценкам, дивидендная доходность может составить 5,8-6,5%.

Совкомфлот: история и прогноз по выплатам дивидендов, млн долл.

Источник: Reuters, прогноз компании

Положение на рынке

Мировой рынок танкерных перевозок характеризуется высокой конкуренцией и сильно фрагментирован. Число игроков превышает 3 тыс. Доля группы компаний "Совкомфлот" на фрахтовом рынке не превышает 1 %.

В кризис можно ожидать консолидации рынка вокруг крупных игроков с ликвидными балансами и доступом к финансированию, что впоследствии положительно скажется на рентабельности отрасли.

Спрос на танкерные перевозки находится под влиянием ряда факторов, среди которых наиболее значимыми являются:

- предложение и спрос на сырую нефть и нефтепродукты;

- наличие перерабатывающих мощностей и хранилищ;

- экономическая ситуация на мировых и региональных рынках;

- расстояния транспортировки нефти и нефтепродуктов;

- конкуренция со стороны других видов транспорта.

Предложение на танкерном рынке, в свою очередь, также зависит от ряда факторов, в частности:

- темпов и объемов поставок новых судов;

- коэффициента утилизации возрастного тоннажа;

- конверсии существующего флота;

- изменений в сфере регулирования отрасли.

В 2019 году наблюдалось сокращение числа введенных в эксплуатацию новых судов, и вкупе с устареванием действующего флота это обусловило замедление снижения темпов роста предложения совокупной мощности.

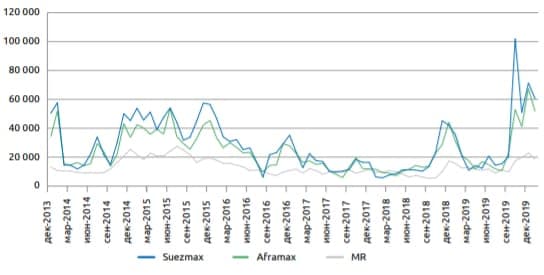

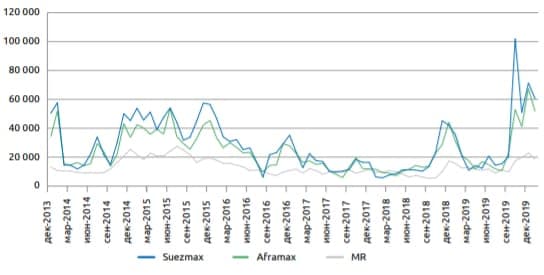

Динамика ставок спотового танкерного фрахтового рынка (долл. США в сутки)

Источник: данные компании

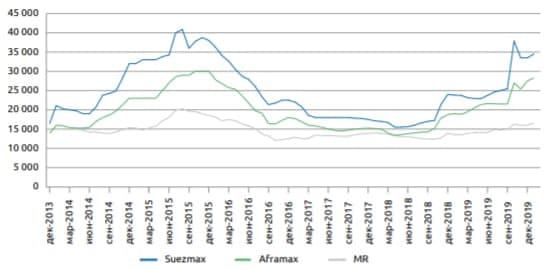

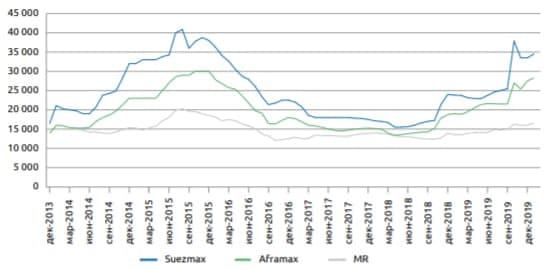

Динамика ставок тайм-чартерного танкерного фрахтового рынка (долл. США в сутки)

Источник: данные компании

Факторы привлекательности

- Лидер в сфере морской транспортировки в РФ. Компания играет важную стратегическую роль в обслуживании крупных энергетических проектов страны, которые расположены в сложных климатических и ледовых условиях, так как владеет и управляет одним из крупнейших в мире (по числу судов и дедвейту) флотов челночных танкеров ледового класса, газовозов СПГ и ледокольных судов снабжения.

- Компания работает с крупнешими представителями нефтегазовой отрасли. В числе клиентов Совкомфлота - "Газпром", "Лукойл", "НОВАТЭК", Royal Dutch Shell, ExxonMobil, Chevron.

- Современный флот. Собственный и зафрахтованный флот, специализирующийся на транспортировке углеводородов из районов со сложной ледовой обстановкой, включает 147 судов общим дедвейтом 12,7 млн тонн и средним возрастом 9 лет, при этом 80 судов имеет высокий ледовый класс. Кроме того, портфель судостроительных заказов включает 24 судна общим дедвейтом 2,3 млн тонн, которые планируются к поставке в 2020-2025 гг.

- Защита от девальвации рубля. Выручка номинирована в долларах.

- Объем законтрактованной выручки составляет приблизительно $20 млрд., что превышает выручку 2019 года в 12х раз. Средневзвешенный срок действия тайм-чартерных договоров составляет 23 года.

- Стратегия компании до 2025 года предусматривает расширение до 40–50% доли флота, обслуживающего индустриальные проекты в рамках долгосрочных договоров фрахтования, а также доходов от эксплуатации этих судов - до 2/3 от совокупной выручки предприятия. В рамках новой стратегии к 2025 году доля долгосрочных контрактов должна вырасти с 54 % до 70 %.

- Стабильные дивиденды. Компания каждый год платит дивиденды, и в этом году намерена направить на выплаты не менее 50% чистой прибыли по МСФО. По нашим оценкам, дивидендная доходность за 2020 год может составить 5,8-6,5%.

- Компания проявила высокую устойчивость к кризису. По итогам первых шести месяцев 2020 года, на время которых пришелся разгар пандемии Covid-19, компания смогла существенно улучшить финансовые показатели. В частности, выручка увеличилась на 19,8%, с $794,1 млн до $951,3 млн за аналогичный период года. Чистая прибыль, в свою очередь, подскочила на 148,8% с $91,0 млн годом ранее до $226,4 млн.

- Мы ожидаем рост ключевых показателей "Совкомфлота" в 2020 году: EBITDA 2020Е, по нашим оценкам, может составить 1 166 млн долл. (+41% г/г), а чистая прибыль акционеров - 426 млн долл. (+92% г/г).

- Экологичные технологии эмитента добавляют "очки" в рейтинге ESG и обуславливают премию в биржевой оценке акций. Компания внедрила технологии использования экологически более чистого газомоторного топлива при эксплуатации крупнотоннажных танкеров. Так, использование сжиженного природного газа позволяет сокращать выбросы в СO₂ на 30%, оксидов азота, серы и сажи - на 94-100%.

ПОЛНАЯ ВЕРСИЯ ИДЕИ