Х5 Retail: развитие бизнеса поддержит рост капитализации

Обновление от 30.10.19:

Мы закрыли инвестиционную идею по покупке ГДР X5 Retail Group от 16.08.2019 с результатом -5,2% ввиду того, что комментарии менеджмента относительно перспектив развития компании не принесли новых краткосрочных триггеров для ее акций. Несмотря на то, что общее впечатление от презентаций менеджмента – позитивное, все приведенные ориентиры дальнейшего развития, на наш взгляд, долгосрочные и не смогут преподнести положительные сюрпризы в отношении финансовых показателей в ближайшее время.

Х5 Retail: Успешное развитие бизнеса поддержит рост капитализации

- Текущая цена: 2133 руб./GDR

- Целевая цена до конца января 2020 г.: 2450 руб./GDR

- Потенциальная доходность: 15%.

13 августа мы добавили GDR X5 Retail Group в портфель Выбор ITI Capital. С тех пор бумага прибавила 1,6% по состоянию на 15.08.2019. Мы видим потенциал роста до конца января 2020 г. до 2 450 руб./GDR (+15% к текущей цене).

В четверг, 15 августа, X5 Retail Group сообщила о высоких финансовых результатах за 2К19 по МСФО. Выручка ретейлера выросла на 14,3% г/г, до 437,3 млрд руб., благодаря увеличению сопоставимых продаж на 5% г/г (трафик вырос на 3,3% г/г, средний чек – на 1,6% г/г), а также росту торговой площади на 14,1% г/г. EBITDA увеличилась на 25,2% г/г, до 36,1 млрд руб., в связи с повышением операционной эффективности сетей Пятерочка и Перекресток (лучше консенсус-прогноза Интерфакса – 34 млрд руб.). Рентабельность EBITDA выросла до 8,3% против 7,3% в 1К19. По результатам 2П19 г. показатель превысит 7%, ожидает компания.

Чистая прибыль ретейлера достигла 13,5 млрд руб. (+55,5% г/г, также выше консенсус-прогноза Интерфакса – 11,5 млрд руб.) за счет роста операционной прибыли, снижения финансовых расходов и положительного результата от курсовой разницы.

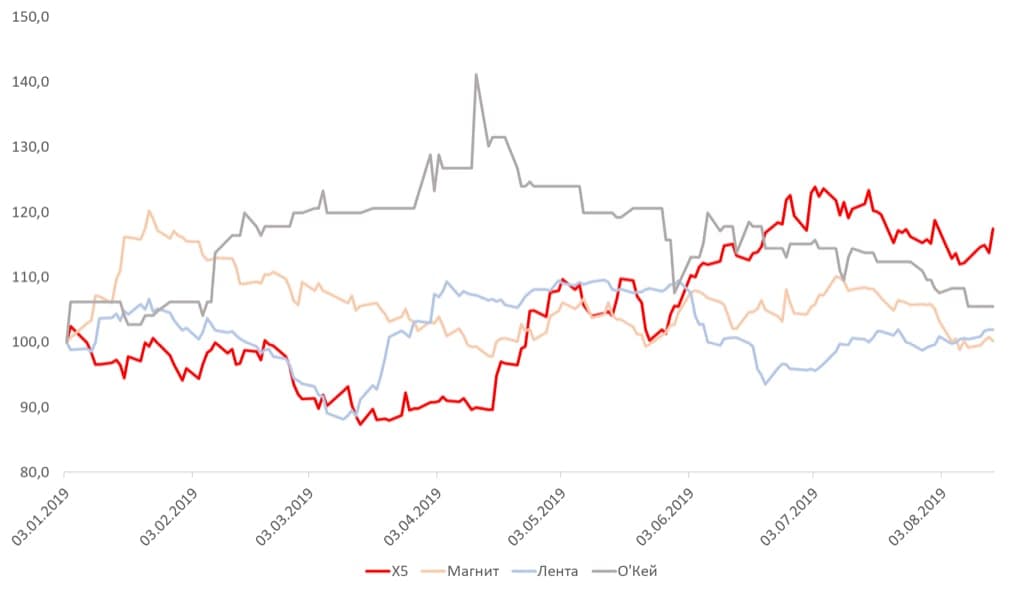

Результаты компании оказались существенно лучше, чем у недавно отчитавшегося за 2К19 Магнита.

По операционным показателям компания также остается лидером отрасли. Лучшую динамику выручки и LFL-продаж по группе показывает Перекресток (+18,1% г/г и +7,7% г/г соответственно), Пятерочка увеличила чистую выручку на 15,6% г/г, до 349,4 млрд руб., LFL-продажи выросли на 4,8%.

За 2К19 Х5 открыла 481 новый магазин, в рамках программы повышения эффективности – закрыла 58 магазинов. План по открытиям на 2019 г. остается на уровне 1,8 тыс. магазинов (без учета закрытий).

Источники роста

Перекресток, запустивший интернет-магазин в 2017 г., рассчитывает к концу 2020 г. стать ведущим игроком на российском рынке онлайн-торговли продуктами питания, а также готовится конкурировать с онлайн-игроками в сегменте еды быстрого приготовления. Ретейлер планирует вывести онлайн-магазины на положительную EBITDA в 2021 г. Цель на оставшийся год – выйти на 8 тыс. заказов в день и увеличить годовую выручку более чем в три раза.

Количество заказов интернет-магазина Перекресток во 2К19 превысило 1,5 тыс. в день, увеличившись более чем в четыре раза г/г. В августе 2018 г. компания открыла первый dark store (склад для сбора интернет-заказов) Перекрестка в Москве, в начале октября – в Санкт-Петербурге. В 2018 г. в интернет-магазин поступило 408 тыс. заказов, около половины из которых (почти 200 тыс.) пришлось на 4К18. Ввиду сезонности бизнеса подобную динамику можно ожидать и в текущем году: увеличение активности клиентов в декабре приводит к увеличению всех видов продаж группы (примерно на 25–40% выше, чем в среднем за год).

X5 Retail Group сохранила прогноз капитальных затрат в размере 80–90 млрд руб. на 2019 г., несмотря на то, что ее показатель в 1П19 (34,2 млрд руб.) оказался ниже заложенного в бюджет уровня. Во 2К19 капзатраты компании составили 21,8 млрд руб. против 20,4 млрд руб. за тот же период годом ранее, из них: 54% пришлись на открытие новых магазинов. Компания намерена нарастить инвестиции в цифровизацию, внедрить в магазинах новую систему ценообразования, основанную на big data. В Московском регионе 1,7 тыс. магазинов участвуют в пилотной версии данного проекта, менеджмент отмечает позитивное влияние на финансовые показатели этих магазинов.

Дивиденды

Глава компании, Игорь Шехтерман, заявил, что X5 по итогам 1П19 создала хорошую базу для следующей выплаты дивидендов, которая планируется в 2020 г. В июне компания выплатила годовые дивиденды за 2018 г. в размере 25 млрд руб., или 92,06 руб./GDR (87,3% чистой прибыли ретейлера). Согласно дивидендной политике, целевой коэффициент выплаты дивидендов ретейлера составляет не менее 25% консолидированной чистой прибыли по МСФО. При принятии решения о дивидендах компания руководствуется целевым показателем соотношения чистый долг/EBITDA на уровне ниже 2х. На конец июня 2019 г. чистый долг/EBITDA снизился до 1,59х против 1,7х по итогам 2018 г. Прогноз по дивидендам за 2019 г. менеджмент компании не приводит.

Несмотря на высокую оценку компании по мультипликаторам относительно конкурентов, мы считаем GDR группы привлекательными для покупки. Консенсус-прогноз Bloomberg на 12М: 2 623/GDR (+23% к текущей цене). Мы ожидаем удорожания бумаг до конца января 2020 г. до 2 450руб./GDR (+15% к текущей цене).