Х5: возьмите по акции

X5 - операционные результаты, экспресс-перерасчет потенциала

X5 опубликовала операционные результаты за 3й квартал 2019 г. Хотя рост выручки и выручки на сопоставимый метр (LFL) замедляется, LFL остается на хорошем уровне

На наш взгляд компания остается достаточно привлекательной в связи c растущей валовой рентабельностью и хорошей генерацией кеша на фоне сниженных мультипликаторов

3-4 кварталы традиционно наиболее денежные для компании, что должно оказать положительный эффект на сокращение долга и рост стоимости.

Оценка ожидаемого роста EBITDA

- По нашим оценкам на базе операционных результатов, EBITDA может вырасти на 20% (EBITDA Margin +0.5% может вырасти с 7.4% в 3 кв. 2018 до 7.9% в 3 кв. 2019 г.):

- Валовая рентабельность может вырасти на 1% год к году (на базе факта 1-2 кв. 2019 г.) – компании удается наращивать валовую рентабельность в 2019 г.

- Доля управленческих и административных расходов (SG&A) как % от выручки индикативно может ухудшиться на 0.5% с 17.4% до 17.9% в 2019 г. исходя из LFL и темпов роста издержек (доля SG&A растет в связи с пересмотром программ мотивации персонала в 2019 г. для сокращения текуческти кадров)

Недооценка по мультипликаторам:

- EV/LTM EBITDA по отчетности за 2й квартал 2019 г. составляет 6.1x

- С учетом заработанного денежного потока и роста EBITDA мультипликатор EV/EBITDA LTM по итогам выхода отчетности может составить всего около 5.7x; LTM FCF Yield (отношение денежного потока за год к текущей капитализации) может составить около 9% - то есть помимо хорошего роста финансовых показателей компании удается выплачивать высокие дивиденды и сокращать долг

- Расчетный на базе регрессии справедливый мультипликатор с учетом текущих более низких темпов роста получается около 6.8x (целевой мультипликатор снизился в связи со снижением темпов роста а также перерасчетом регрессии на базе более поздних периодов)

- Ниже 5.7x мультипликатор не был последние 3 года, даже в периоды меньших темпов роста финансовых показателей, поэтому downside на наш взгляд очень ограничен

- Исходя из текущей и целевой стоимости (соответствующей мультипликатору 6.8x EV/EBITDA) потенциал роста составляет 25% (целевая цена 2530 руб.)

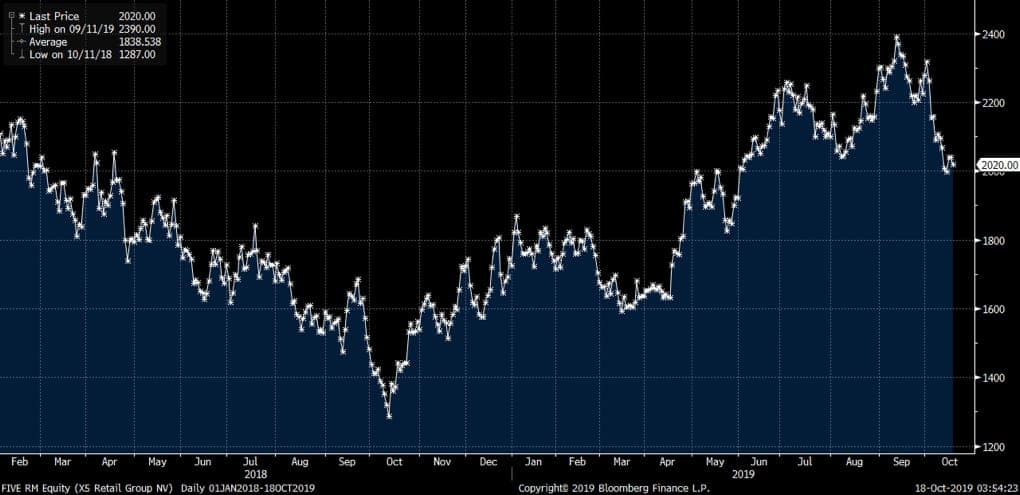

Техническая недооценка / прочее:

Несмотря на рост финансовых показателей и сокращение долга, технически компания вдали от максимумов, что может представлять хороший момент для входа

Справочно - JPM рекомендует покупку бумаги (upside 27% от текущей цены), Ренкап – продажу (downside 5%)

Отчетность по финансовым результатам компании выходит 22 октября, на базе чего мы планируем актуализировать пересчет потенциала