Palo мало не бывает

Отчет Palo Alto за 2 квартал 2023 фискального года с окончанием 31 января сполна оправдал высокие ожидания инвесторов. Выручка выросла на 26% г/г до $1,66 млрд, что соответствует верхней границе прогнозного диапазона $1,63-1,66 млрд и незначительно выше консенсус-прогноза $1,65 млрд. Объем текущих заказов увеличился на 26% г/г до $2,03 млрд, что превышает прогнозный диапазон $1,94-1,99 млрд. Портфель заказов растет во всех сегментах, но сильнее всего за счет заключения новых контрактов и регулярных денежных поступлений от подписок.

Себестоимость возросла на 19% г/г, но это не помешало Palo Alto увеличить скорр. валовую маржу до рекордного уровня 75,5%. Скорр. операционные затраты увеличились на 19% г/г, в основном за счет расходов на исследования и маркетинг. На общие и административные затраты приходится всего 4,5% выручки, и растут они невысокими темпами, так что компания не испытывает необходимости в сокращении штата сотрудников. Скорр. операционная прибыль составила $377 млн, что на 55% больше чем $243 млн годом ранее Скорр. операционная маржа выросла до рекордного уровня 22,8%.

Скорр. чистая прибыль составила $332 млн, увеличившись на 79% г/г. Скорр. разводненная прибыль на акцию составила $1,05 против $0,58 в аналогичном квартале прошлого финансового года. Показатель EPS значительно превысил прогнозный диапазон $0,76-0,78 и консенсус-прогноз $0,79. За квартал OCF составил $695 млн по сравнению с $483 млн годом ранее, а FCF составил $685 млн против $441 млн годом ранее.

Несмотря на замедление глобальной экономики, отрасль кибербезопасности выглядит весьма устойчиво и сохраняет инвестиционную привлекательность. Отрасль в 2022 году показала двузначный рост, и эта траектория сохранится и в 2023 году. Бизнес предъявляет высокий спрос на решения для безопасности. Объем обязательств по действующим контрактам Palo Alto составляет на текущий момент $8,8 млрд, что превышает размер годовой выручки компании. При этом на протяжении последних 10 кварталов темпы роста выручки Palo Alto не опускались ниже 20% г/г. Мы ожидаем, что Palo Alto продолжит опережать отрасль по темпам роста в ближайший год, учитывая лидирующее положение компании на глобальном рынке и ее рыночную долю более 8%. На руку Palo Alto играет и тенденция к консолидации провайдеров, то есть бизнес переходит от множественных решений к одному поставщику. За отчетный квартал Palo Alto зафиксировала рост совокупной стоимости новых крупных контрактов (от $5 млн за контракт) в 2 раза, а очень крупных контрактов (от $10 млн за контракт) даже в 3 раза.

Palo Alto обозначила свои прогнозы не только на предстоящий 3 квартал, но и даже на 4 квартал. Ожидается рост объема текущих заказов на 22-25% г/г в 3 квартале и на 16-18% г/г в 4 квартале. Рост выручки прогнозируется на 22-24% г/г и 25-27% г/г в 3 и 4 кварталах соответственно. Скорр. разводненная прибыль на акцию ожидается в диапазоне $0,90-0,94 (50-57% г/г) в 3 квартале и в диапазоне $1,18-1,22 (48-53% г/г) в 4 квартале.

Помимо этого, Palo Alto повысила прогноз на 2023 фискальный год по текущим заказам с $8,95-9,10 млрд до $9,10-9,20 млрд. Прогноз по выручке остался без изменений на уровне $6,85-6,91 млрд. Ожидания по EPS были повышены с $3,37-3,40 до $3,97-4,03. Скорр. операционная маржа теперь ожидается на уровне 21,5-22% вместо прошлых 19,5-20%.

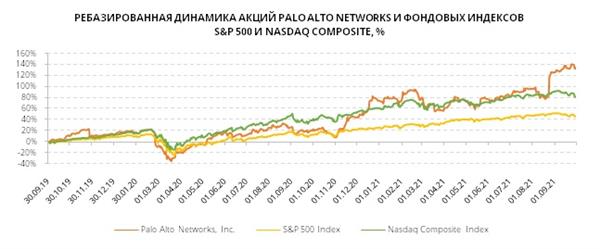

Конечно, такие результаты и прогнозы не могут не радовать. По статистике, компания последние кварталы всегда отчитывается лучше ожиданий, акции ожидаемо реагируют бурным ростом и торги открываются с гэпом вверх. На этот раз на пост-маркете акции Palo Alto взлетели более чем на 8%. Мы сохраняем позитивный взгляд на перспективы компании как на краткосрочном горизонте, так и на долгосрочном, и в целом считаем отрасль кибербезопасности одним из наиболее интересных инвестиционных кейсов в IT-секторе на 2023 год. Подтверждаем наш рейтинг «Покупать» по акциям Palo Alto с целевой ценой $221,40 и апсайдом 32%.

- Network Security. Порядка 77% организаций из рейтинга Global 2000 являются пользователями программы PRISMA SASE. Программа включает в себя 9 компонентов, которые могут быть приобретены вместе или по отдельности в зависимости от задач бизнеса. По данным Palo Alto, в настоящий момент 90% клиентов PRISMA SASE на постоянной основе пользуются 4 и более компонентами. Ежедневно по всему миру программа фиксирует и блокирует 224 млрд внешних угроз. В 2019–2021 ф. гг. средние темпы роста текущих заказов[2], генерируемых PRISMA SASE, составили 154% в год. В 2021 ф. г. данный сегмент принес Palo Alto доход в размере $3,7 млрд, что составило 86% совокупной выручки компании. По прогнозам Gartner, к 2024 году совокупный адресуемый рынок данного сегмента вырастет до $45 млрд с $31 млрд в 2020 году при CAGR 9%. Но вероятно, что доходы сегмента будут расти более высокими темпами, и это позволит Palo Alto увеличить свою долю на рынке.

- Cloud Security. В современных реалиях бизнес вынужден приспосабливаться к работе с гибридным облаком, а также в мультиоблачной среде. В 2021 году затраты организаций на облачные сервисы оцениваются на уровне $125 млрд и могут вырасти до $ 300 млрд к 2024 году при CAGR более 25%. При этом лишь 6–7% суммы компании направляют на обеспечение кибербезопасности своих операций в облаке. Вероятно, затраты компаний на облачную кибербезопасность будут расти в перспективе нескольких лет по мере осознания ее необходимости, особенно при использовании публичных облачных сервисов. По прогнозам Gartner, к 2024 году совокупный адресуемый рынок данного сегмента вырастет до $20 млрд с $7,5 млрд в 2020 году при CAGR 30%. По оценкам Palo Alto, в 2021 ф. г. регулярный годовой доход[3] в сегменте составил около $300 млн, увеличившись на 70% относительно 2020 ф. г.

- SOC Security. Согласно исследованиям Forrester и IBM Security, службы безопасности в средних и крупных компаниях ежедневно получают около 11 тыс. предупреждений об угрозах безопасности, из которых только 17% обрабатываются автоматически, остальные - вручную. Из-за нехватки времени и человеческого фактора 28% предупреждений игнорируются, а на расследование каждого инцидента уходит в среднем 4 и более дней. Таким образом, в связи с высокой нагрузкой 70% всех служб безопасности не справляется с возложенной на них работой.

- В сентябре 2021 года PaloAlto запустила решение Okyo Garde для сотрудников, работающих на дому, и малых предприятий. Из-за массового перехода на удаленную работу в период пандемии COVID-19 границы организаций существенно расширились за счет домашних локальных сетей, которые являются более уязвимыми, нежели корпоративные. В большинстве случаев работающий из дома или коворкинга сотрудник даже не заметит, если над ним нависнет угроза информационной безопасности. Palo Alto нашла выход и из этой ситуации - компания создала устройство Okyo Garde, которое работает через Wi-Fi 6 и интегрируется с программой PRISMA SASE. Более того, клиенты смогут дополнительно использовать Okyo Garde для обеспечения сетевой безопасности частной (домашней) сети Wi-Fi. Для малого бизнеса Okyo Garde также обеспечивает защиту от вредоносных программ и программ-вымогателей, защиту от фишинга, обнаруживает зараженные устройства и осуществляет контроль подозрительной активности. Palo Alto прогнозирует высокий спрос на данные устройства ввиду актуальности удаленной работы. Компания сообщила о том, что уже поступают предварительные заказы, поставки должны начаться позднее осенью.