Лента тянется выше

Драйверы

Обновление от 31.07.2025: целевая цена ПОВЫШЕНА

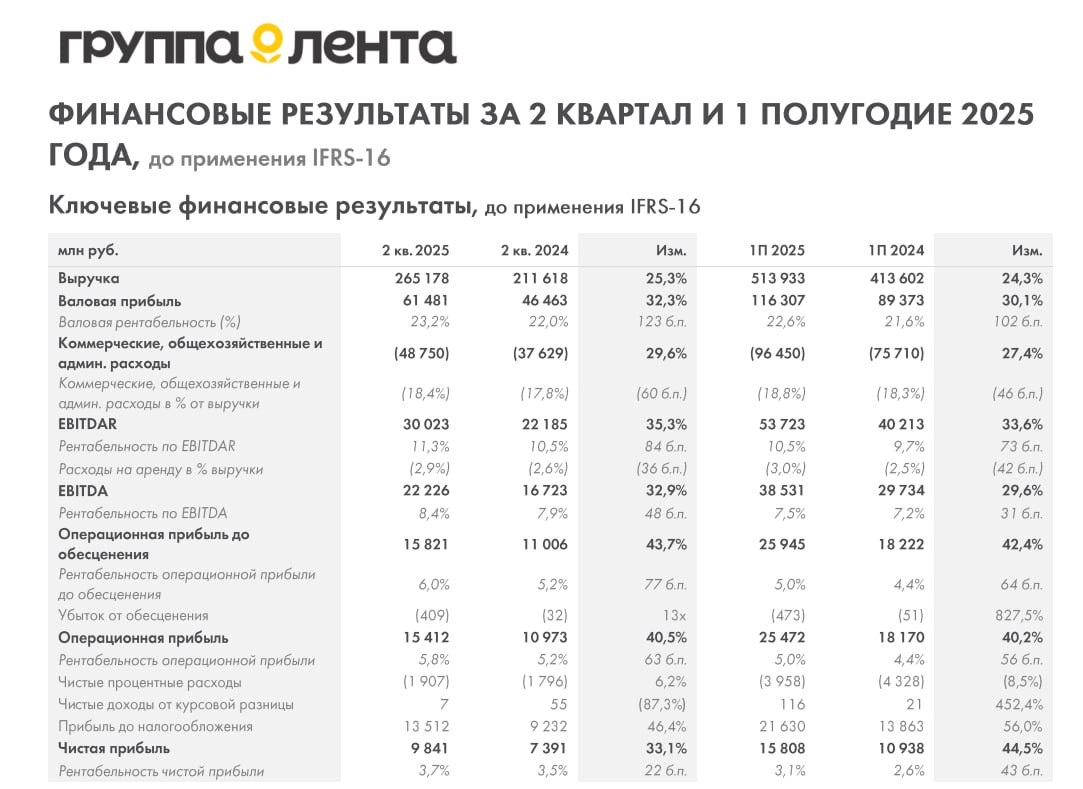

Прокомментируем отчет Ленты за 2 кв. 2025

Несмотря на то, что мы в целом оптимисты по Ленте, отчет вышел даже лучше ожиданий.

- Темпы роста выручки выше, чем у X5 – 25.3%.

- Сопоставимые продажи на уровне 12,3%, причем растет и средний чек, и трафик.

- Новые магазины открываются, новые поглощения совершаются (сеть Молния).

- Маржинальность в отличие от X5 не снижается, наоборот, Лента лидер по марже в ритейле.

- Долговая нагрузка снижается, чистый долг/EBITDA 0.9х (в пресс-релизе 1,1х почему-то)

- Мультипликаторы на самом низком уровне: EV/EBITDA 3.2х, P/E 6.

Только вдумайтесь, компания с P/E 6 растет темпами 25%! Понятно, что с замедлением инфляции темпы роста среднего чека снизятся, но в таком случае появится больше ресурсов для открытия новых магазинов и их улучшения.

Мы ещё раз пересматриваем таргеты по Ленте и повышаем их до 2800 рублей (апсайд 83%). Также ждем презентацию новой стратегии Ленты и начало выплат дивидендов по итогам 2025 года.

Обновление от 26.03.2025: инвестиционная идея ПОДТВЕРЖДЕНА

По поводу Ленты

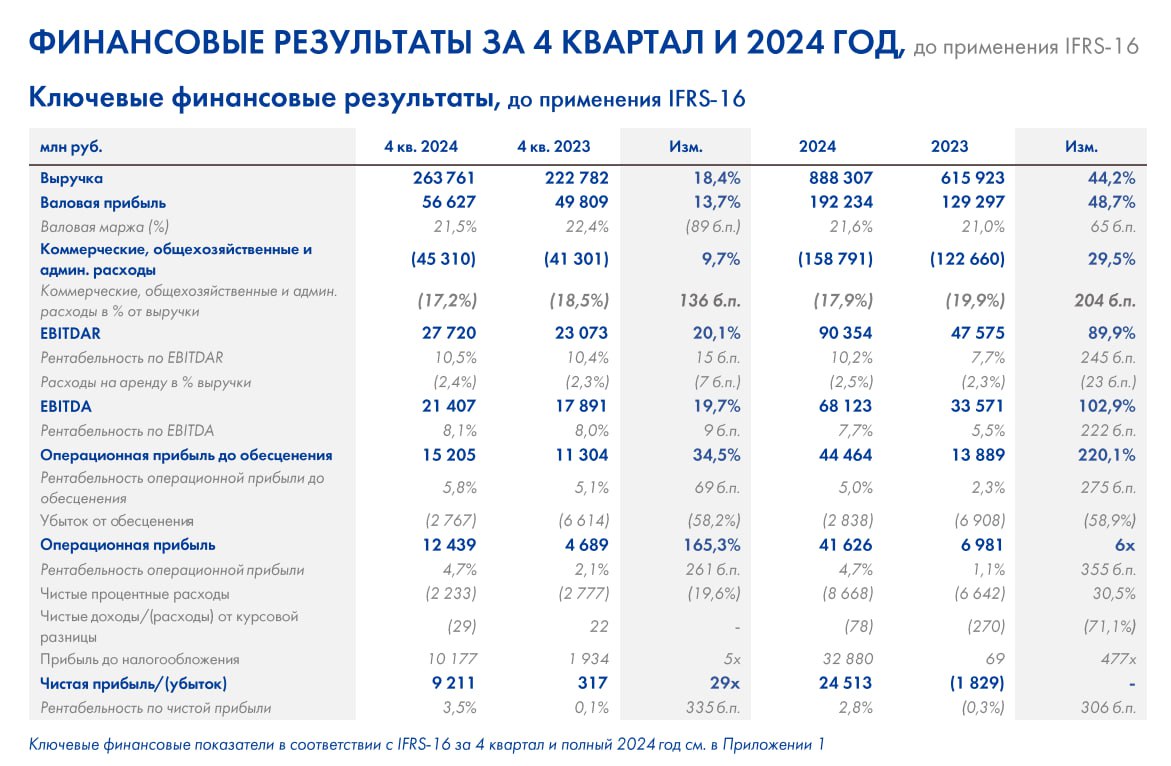

Отчет за четвертый квартал 2024 года вышел лучше ожиданий. Что главное?

Во-первых, Лента фокусируется на эффективности, поэтому мы видим даже рост маржинальности по EBITDA, а не падение как у X5. Но с другой стороны, X5 растет быстрее и сама по себе больше.

Во-вторых, Ленте удалось высвободить оборотный капитал под конец года, что привело к росту свободного денежного потока и снижению долга. Долг упал ниже 1.0х! Тут сразу вспоминается дивидендная политика компании, где сказано, что дивиденды могут быть даже выше 100% от свободного денежного потока по стандарту IAS 17. Однако отметим два момента. Первое, что компания ещё не оплатила покупку Улыбки радуги (в отчете пока нет), второе, что акцент сейчас всё же на рост бизнеса и поглощения. Но если будут даже 100% от FCF, то выходит 299 рублей на акцию, а это более 20% дивидендной доходности. И это вообще не в рынке. Но опять же, базовый сценарий, что дивидендов пока не будет.

В-третьих, Лента после подорожания X5 стала самой дешевой в секторе: EV/EBITDA 3.3х, форвардный EV/EBITDA 2025 2,8х. Так что привлекательность компании только выросла, но самый мощный катализатор на сегодняшнем рынке – это дивиденды.

Как итог, мы подтверждаем нашу амбициозную цель по Ленте в 2600 рублей на горизонте 12 месяцев.

Обновление от 18.02.2025: целевая цена ПОВЫШЕНА

Положительные факторы инвестиционной идеи:

- Сильная трансформация бизнеса из кризисного состояния в здоровое за последние годы

- Восстановление прежнего уровня высокой маржинальности

- Снижение долговой нагрузки после успешного поглощения сети Монетка

- Рост трафика за счет изменения ценностного предложения магазинов

- Продолжение стратегии поглощения конкурентов

- Начало выплат дивидендов по итогам 2025 года из-за снижения долговой нагрузки и благодаря росту свободного денежного потока

- Компания является бенефициаром продуктовой инфляции

- Исторически дешевая оценка по основным мультипликаторам

Негативные факторы и риски:

- Высокая конкуренция в секторе

- Высокая ключевая ставка ограничивает возможности по новым займам и выплате дивидендов

Обновление от 10.02.2025: целевая цена ПОВЫШЕНА

По нашим идеям продолжается восходящее движение. Акции Ленты после публикации годового операционного отчета достигли отметки в 1500 рублей. По факту, отчет оказался на уровне наших ожиданий, хотя для рынка был сюрпризом. Мы по-прежнему видим потенциал в Ленте, ждем публикацию финансовой стратегии этой весной, целевую цену пока не пересматриваем и оставляем на уровне 2060 рублей на горизонте года.

Обновление от 29.10.2024: инвестиционная идея ПОДТВЕРЖДЕНА

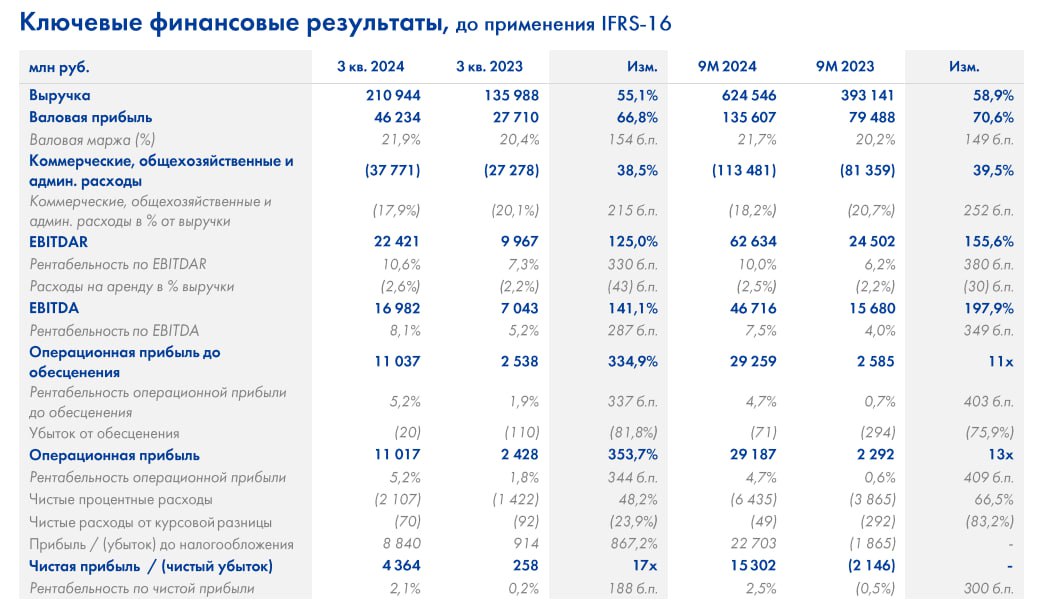

Кратко прокомментируем отчет Ленты – одной из наших ключевых инвестидей, в том числе в портфелях ДУ.

- Выручка +55%. Ровно как мы ожидали. Прирост как за счет LFL-среднего чека и трафика, так и за счет консолидации Монетки и роста количества новых магазинов. Тут всё отлично. Проблемы только в онлайн-продажах.

- EBITDA маржа – самая лучшая в секторе! 8,1% за третий квартал. Сама EBITDA выросла на 141%! Это также немного выше даже наших оптимистичных ожиданий.

- Чистая прибыль выросла в 14 раз. Тут рост с низкой базы, но он мог быть ещё выше, если бы не рост налогов. В этом квартале было большое разовое начисление.

- Чистый долг/EBITDA уже 1,4х! Это лучше ожиданий. При этом Лента не стала рефинансировать старый долг по новым ставкам, так что процентные расходы почти не выросли. К концу года предполагается уровень 1,1-1,2х, что открывает дорогу к дивидендам.

- Оценка компании почти сравнялась с X5: EV/EBITDA 3.3х, EV/EBITDA 2024 2,9х. Очень дешево.

Как итог, отчет очень сильный и даже выше ожиданий. Мы по-прежнему видим справедливую оценку Ленты даже при текущей высокой ставке на уровне 1700 рублей.

Обновление от 29.07.2024: целевая цена ПОВЫШЕНА

Итак, прокомментируем отчет Ленты. Но для начала немного предыстории.

Лента весной 2021 года представила стратегию до 2025 года. Одной из целей там называлось достижение 1 трлн рублей выручки к 2025 году и сохранение маржинальности по EBITDA на уровне 8%. Для этой цели компания начала проводить активную экспансию в формате «магазинов у дома», т.к. формат гипермаркетов, на котором специализировалась Лента, стал угасать. Так появились магазины «Мини Лента». Но новый формат не прижился. В начале не было роста трафика, затем выручка стала снижаться и менеджмент стал бить тревогу.

Также был ряд сделок поглощения (Билла и Семья), но успешными их назвать нельзя. В итоге стали спешно проводить трансформацию, оптимизацию расходов и т.д. Но и это поначалу не сильно помогло. И тут во второй половине 2023 года Лента покупает мягкий дискаунтер «Монетку». Компания №5 купила компанию №9 по выручке в ритейле. И после этого всё начинает преобразовываться, даже включая старые гипермаркеты Ленты. «Мини Ленты» были полностью закрыты и переделаны в «Монетку», либо в супермаркеты Лента.

Какие результаты теперь?

- Выручка +60%

- LFL-продажи +14,6%

- LFL-трафик +5,1%

- LFL-средний чек +9,1%

- EBITDA +178%

- Чистая прибыль 72х

- Чистый долг/EBITDA 1,7х

Безусловно, тут играет роль эффект низкой базы и ничего выдающегося нет. Но компания из кризисной ситуации кардинально выправила ситуацию до нормального состояния и сильно увеличила шансы на достижение целей изначальной стратегии.

Мы считаем, что эти позитивные изменения ещё не в рынке. Компания торгуется по форвардному EV/EBITDA 2024 2.9х, что дает дисконт в 50-60% к целевому мультипликатору. Про дивиденды пока говорить рано при таких ставках, но в целом компания уже будет в состоянии их заплатить по итогам 2024 года.

Лента – это классическая разворотная история, которая не так часто происходит на российском рынке. И мы считаем, что этим нужно пользоваться. Наша целевая цена 1700 рублей на горизонте 12 месяцев. И мы включаем эту компанию в ТОП-5 наших публичных идей, о чем в том числе сегодня говорили в утреннем прямом эфире на РБК.

Исходная идея:

МКПАО «Лента» объявила финансовые результаты за четвёртый квартал и аудированные финансовые результаты за полный 2023 год.

Продажи выросли на 50,4% год к году до 222,8 млрд руб. Валовая прибыль составила 49,8 млрд руб., увеличившись на 58,6%. Валовая маржа увеличилась на 116 б.п. до 22,4%. EBITDA составила 17,9 млрд руб., увеличившись на 84,7%. Рентабельность по EBITDA увеличилась на 149 б.п. до 8,0%. В 2024 году «Лента» планирует направить на капитальные расходы не более 5% от выручки. Свободный денежный поток за полный 2023 год составил -43,0 млрд рублей по сравнению с 2,9 млрд рублей годом ранее.

Нам кажется, что рынок несправедливо забывает про Ленту. Компания провела масштабную трансформацию за последние 2 года, существенно пересмотрела продуктовую матрицу, закрыла нерентабельные магазины, кардинально поменяла трафик в гипермаркетах, и наверно, самое главное, приобрела сеть «Монетка» за 74 млрд. рублей. В результате уже по итогам четвертого квартала мы увидели, что у компании выросла выручка на 50%, валовая маржинальность восстановилась к средним значениям по ритейлу, а рентабельность по EBITDA вернулась на прежние уровни в 8%.

По нашим расчетам за 2024 год компания способна сгенерировать порядка 160 рублей свободного денежного потока на акцию (потенциальный уровень дивидендов) и достичь уровня EBITDA в размере 68 млрд. рублей (рост на 102%). Лента сейчас торгуется по форвардному мультипликатору EV/EBITDA 2.9х, что почти в 2 раза ниже среднеисторических значений.

Мы считаем, что справедливая оценка Ленты находится в диапазоне 1400-1500 рублей за акцию, что предполагает апсайд в размере 70-82% от текущей рыночной цены. Поэтому считаем Ленту достойной для попадания в портфель.