ЛУКОЙЛ: капля нефти в море дивидендов

Драйверы

В последние месяцы акции «ЛУКОЙЛа» корректировались на фоне снижения мировых цен на нефть, аномальной крепости рубля и роста геополитической напряженности. При этом даже в условиях ухудшившейся рыночной конъюнктуры акции «ЛУКОЙЛа», по нашим оценкам, смогут принести двузначную дивидендную доходность по итогам года. Кроме того, нефтяник выделяется значительной чистой денежной позицией, низкой оценкой по мультипликаторам и эффективной по меркам сектора нефтепереработкой.

Мы понижаем целевую цену по акциям «ЛУКОЙЛа» с 8 395 до 7 283 руб. на горизонте 12 месяцев и сохраняем рейтинг «Покупать». Апсайд составляет 22,9%. С учетом дивидендов на горизонте 12 месяцев апсайд 34,3%. Снижение целевой цены преимущественно связано с более низкими рублевыми ценами на нефть.

«ЛУКОЙЛ» — вторая по объемам добычи и капитализации нефтяная компания в РФ, уступающая по этим параметрам лишь «Роснефти». Деятельность «ЛУКОЙЛа» охватывает добычу и переработку нефти и газа, сеть АЗС, нефтехимию, а также генерацию электроэнергии.

«ЛУКОЙЛ» выделяется в секторе щедрой дивидендной политикой, предусматривающей выплату 100% скорректированного FCF. По итогам текущего года ожидаем выплаты 674 руб. на акцию, что соответствует 11,4% доходности. Вероятное снижение выплат в годовом выражении связано с ухудшением рыночной конъюнктуры.

На конец 2024 года «ЛУКОЙЛ» накопил значительную чистую денежную позицию, превышающую 1 трлн руб. Изначально эти средства накапливались для выкупа акций у нерезидентов, однако соответствующее разрешение так и не было получено. Сейчас эти денежные средства позволяют получать повышенные процентные доходы, а в будущем не исключено их использование для M&A или обратного выкупа акций.

Среди сильных сторон «ЛУКОЙЛа» можно выделить и низкую оценку по мультипликаторам (EV/EBITDA 2025E составляет 2,6) и ряд международных проектов развития.

Локально основным сдерживающим фактором для «ЛУКОЙЛа» выступает снижение рублевых цен на нефть. Из-за аномальной крепости рубля и снижения мировых цен на нефть стоимость Urals последние месяцы держится ниже 5 000 руб./барр., хотя ранее долгое время держалась выше уровня 6 000 руб./

Для расчета целевой цены акций «ЛУКОЙЛа» мы использовали модель дисконтированных дивидендов (DDM). При этом применили достаточно высокую ставку дисконтирования 20,7%, что связано с повышенной безрисковой ставкой в РФ. Наша оценка предполагает апсайд 22,9% без учета дивидендов.

Среди ключевых рисков для акций «ЛУКОЙЛа» можно выделить возможность снижения мировых цен на нефть, дальнейшего укрепления рубля, роста налоговой нагрузки в РФ и сокращения маржинальности переработки. Также отметим, что в негативном сценарии под риском санкций или национализации будут европейские НПЗ «ЛУКОЙЛа».

Акции на фондовом рынке

За последний год акции «ЛУКОЙЛа» умеренно отстали от широкого рынка и нефтегазового сектора. Полагаем, что это может быть связано с достаточно большой чувствительностью «ЛУКОЙЛа» к снижению маржинальности переработки и высокой вероятностью уменьшения дивидендных выплат по итогам 2025 года. При этом у «ЛУКОЙЛа» одни из наиболее низких мультипликаторов в секторе, компания выделяется значительной чистой денежной позицией, а дивидендная доходность даже в текущих условиях превышает среднеотраслевые значения. На этом фоне сохраняем позитивный взгляд на акции «ЛУКОЙЛа» относительно сектора.

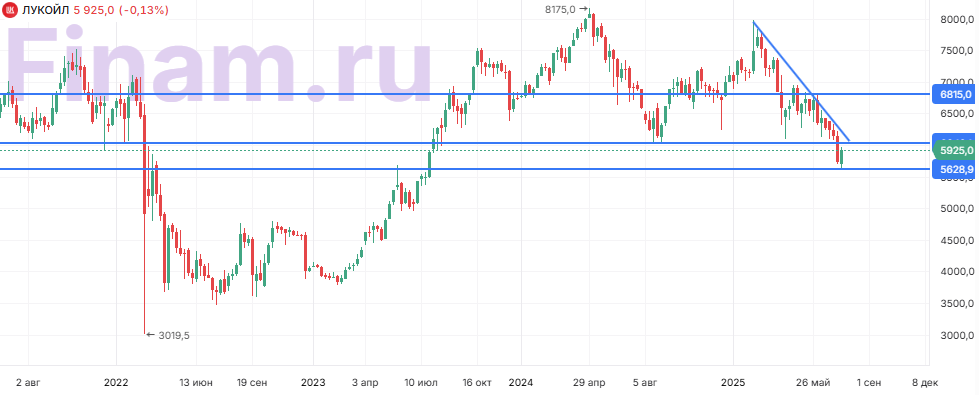

Техническая картина

С технической точки зрения на недельном графике акции «ЛУКОЙЛа» пытаются вернуться выше ключевого уровня поддержки около 6 000 руб., который совпадает с границей нисходящего тренда. В случае неудачи ближайшей поддержкой будет выступать предыдущий локальный минимум у отметки 5 630 руб.