Магнит покажет Пятерочку (5000+ за акцию)

Обновление от 28.07.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

Сегодня, 29 июля, об операционных результатах отчитался один из ведущих игроков на российском рынке продуктового ритейла - "Магнит".

В целом результаты соответствуют нашим ожиданиям и отражают наше виденье компании. Выручка во 2 квартале выросла на 9,6% г/г до 424,3 млрд руб. (наш прогноз - 423,5 млрд руб. и рост 9,34% г/г). Чистая прибыль составила 12,1 млрд руб - падение показателя на 6% г/г (наш прогноз 11 млрд руб.). Рост LFL-продаж составил 5,2% г/г. Главным драйвером впервые за пять кварталов стал трафик LFL. Рост посещений составил 10% по сравнению со снижением на 9,4% в 1К 2021 года.

В отчетном квартале компания открыла (gross) 519 магазинов (308 магазинов у дома, один супермаркет и 210 дрогери). Это соответствует планам компании по открытию 2000 новых магазинов в 2021 году. Торговая площадь увеличилась на 142 тысячи кв. м. Общая торговая площадь составила 7 748 тысяч кв. м (рост 6,3% год к году). Как и упоминалось нами ранее Магнит находит формат магазинов “дискаунтеры” достаточно перспективным. Так, ритейлер увеличил их число до 76, сообщив о росте сопоставимых продаж в них на 20–30% г/г.

Что касается сделки по приобретению "Дикси", то менеджмент "Магнита" выразил трезвый оптимизм, заявив, что: "интеграция такого крупного бизнеса и достижение синергетического эффекта потребуют времени и усилий". Так, общий долг компании увеличился на 57,8% г/г за счет дополнительных заимствований для финансирования ускорения программы развития и приобретения сети "Дикси" и составляет 265,5 млрд руб. Однако, показатель чистый долг / EBITDA по МСБУ 17 все еще находится на комфортном уровне 1,2х.

Капитальные затраты компании во 2 квартале 2021 г. выросли более чем в три раза г/г и составили 17,2 млрд руб. Увеличение было обусловлено ускорением программы развития (519 магазинов открыты (gross) во 2 квартале 2021 г. по сравнению со 177 во 2 квартале 2020 г.). Ожидается, что во 2 полугодии рост капитальных затрат ускорится в связи с новыми открытииями магазинов и ускорением темпов редизайна.

Результаты компании подтверждают наш оптимизм касательно бумаг "Магнита". Акции компании растут на 1,66% по состоянию на 17:35 мск, при росте индекса широкого рынка МосБиржи на 0,41%. Рекомендуем "покупать" акции компании с целевой ценой 6550 руб. Апсайд от текущих уровней - 23%.

Обновление идеи от 23.06.2021: целевая цена ПОВЫШЕНА

Мы рекомендуем "Покупать" акции "Магнита" с целевой ценой 6 550 руб. Потенциал роста от текущих уровней составляет 16,12% в перспективе 12 мес.

- Целый ряд показателей говорят о качественном управлении "Магнита". Это выражается в росте основных финансовых метрик компании.

- Фактор привлекательности "Магнита" - одна из самых высоких дивидендных доходностей в сегменте. Судя по всему, это сохранится и в обозримом будущем.

- Невооруженным глазом заметно агрессивное расширение "Магнита". Доказательства - большие капитальные затраты на открытие новых магазинов и редизайн старых в стратегически важных регионах, а также приобретение конкурента, "Дикси".

- Вертикальная интегрированность бизнеса позволяет рассчитывать на устойчивые финансовые показатели.

- Низкие реальные доходы населения и государственное вмешательство в бизнес - основные риски, связанные с компанией.

Факторы привлекательности

- Рост сопоставимых продаж. Рост одной из важнейших метрик в сфере ретейла, сопоставимых продаж (LFL-sales), составил 7,4% по итогам 2020 года, главным образом это произошло за счет рекордного в процентном соотношении увеличения среднего чека -на 14,1%. Рост LFL-трафика же упал на 5,9%. Ниже представлен развернутый график показателя LFL-продаж по кварталам.

- Экосистема и цифровизация. Со второй половины 2020 года "Магнит" всерьез начал работу в направлении онлайн-коммерции и развитии своей экосистемы. Запуск Super App (суперприложения) планируется в течение ближайших двух лет.

- Снижение закредитованности. За 2020 год "Магнит" снизил показатель "Чистый долг / EBITDA" до комфортных 1,1x c 2,1x по итогам 2019 года (по МСБУ 17). Одной из стратегических целей на ближайшие 5 лет является удержание данного показателя на среднем уровне 1,5x, не допуская уровня выше 2,0x.

- Дивиденды. Преимуществом акций "Магнита" является самая высокая в секторе дивидендная доходность, которая, как мы ожидаем, сохранится в будущем. Компания утвердила финальный дивиденд за 2020 год в размере 25 млрд руб., или 245,31 руб. на акцию, что соответствует дивдоходности в размере 4,26%. Последний день, когда можно купить акции под дивиденды, - 23 июня 2021 года. Прогнозируемый дивиденд на акцию по итогам 2021 года - 524,96 руб., что соответствует дивдоходности в размере 9,37%.

Источник: данные компании, расчеты ФГ "ФИНАМ"

- Вертикальная интегрированность. С ростом цен на целый ряд товаров в 2021 году представляется важным иметь контроль над всей производственной цепочкой. "Магнит" отлично позиционирован в этом отношении. Так, компания владеет 17 сельскохозяйственными объектами. Что касается логистических процессов, то и здесь "Магнит" независим. Более того, он обладает одним из крупнейших автопарков не только в России, но и в Европе. Планируемая доля собственных торговых марок от всего ассортимента магазина к 2025 году - 25%.

-

"Ретейл со смыслом". Наконец, нельзя не отметить трансформацию "Магнита" в отношении ответственного инвестирования. Компания крайне серьезно относится к мировому тренду на "озеленение экономики" и вполне вписывается в него. Это позволит "Магниту" получить дополнительные очки от инвесторов нового поколения, которые учитывают фактор ESG.

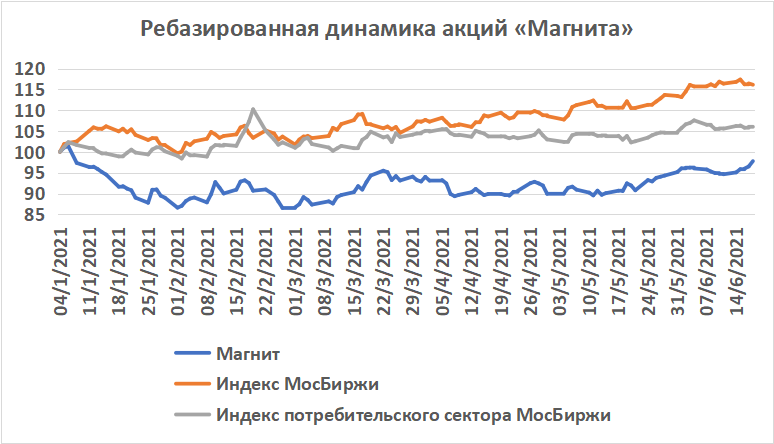

Динамика акций "Магнит"

Ниже приведена динамика движения акций компании, индекса МосБиржи и индекса потребительского сектора МосБиржи с начала 2021 г. Как можно заметить, акции "Магнита" показывают отстающую динамику. Опасения инвесторов главным образом связаны с усилением государственного контроля над ценами на социально значимые товары в связи с высокой продовольственной инфляцией в РФ.

Технический анализ

С технической точки зрения можно заметить, что акции "Магнита" на данный момент перегреты. На ограниченный рост в краткосрочной перспективе указывают как стохастические линии, перешагнувшие в зону перекупленности, так и индекс относительной силы, поступивший точно так же. Уровнем сопротивления выступает текущий локальный максимум 5 785, а уровнем поддержки 5 200.

Обновление идеи от 30.04.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

Результаты 1 квартала 2021 года, согласно заявлению менеджмента "Магнита", оказались вполне ожидаемыми. В первую очередь, стоит сказать о том, что, несмотря на сложный 2020 год, "Магнит" был эффективен. При росте выручки на 5,8% (г/г), чистая прибыль показала рост на 158,8%, а рентабельность EBITDA выросла с 6% до 7%. Достичь таких результатов удалось благодаря сильной динамике валовой рентабельности, а также жесткому контролю затрат.

Огромный рост чистой прибыли "Магнита" в 1 квартале 2021 года (в 2,6 раз (г/г)) связан не только с грамотным управлением компанией – нельзя игнорировать и низкую базу роста. Для наглядности: прибыль 1 квартала 2020 года – 4,2 млрд рублей. В то время как в последующие три квартала прибыль колебалась от 9-11 млрд рублей 1 квартал прошлого года был совсем нетипичным – отсюда и такие цифры.

При этом чистые финансовые расходы компании сократились на 31,7% - до 2,6 млрд рублей за счет снижения стоимости долга и общей суммы заимствований.

Соотношение чистого долга/EBITDA сейчас находится на уровне 1,4x по сравнению с 1,1x на конец года и 2,2x на конец марта 2020 года. Небольшой рост показателя с начала года обусловлен выплатой дивидендов по итогам 9 месяцев прошлого года.

Обновление идеи от 26.11.2020: инвестиционная идея ПОДТВЕРЖДЕНА, целевая цена ПОВЫШЕНА

С момента публикации нашего последнего материала (а именно с начала августа) бумаги компании подорожали на 7,8%, а за последние полгода принесли инвесторам доходность в размере 35,7%, и мы считаем, что на этом потенциал роста акций сети "Магнит" еще не исчерпан.

Мы сохраняем рекомендацию "Покупать" по акциям сети "Магнит", а взвешенная целевая цена (определенная с использованием модели DCF и мультипликаторов) на ближайшие 12 мес. составляет 5 848 руб., что соответствует 18,3%-ному потенциалу роста бумаг от текущих уровней без учета дивидендных платежей.

Инвестиционная идея:

"Магнит" - один из крупнейших продуктовых ретейлеров в России с сетью около 21 тыс. магазинов и выручкой в 2019 году 1,37 трлн руб. Помимо продуктов питания, продает бытовые товары, косметику, открывает сеть аптек и развивает собственное производство продуктов.

Мы рекомендуем "Покупать" акции "Магнита" с целевой ценой 5140 руб. Потенциал - 20% в перспективе 12 мес. с учетом дивидендов.

* Прибыль удвоилась во 2К 2020 до 12,8 млрд руб., плотность продаж растет. Маржинальность продаж улучшилась на 73 б. п. по EBITDA, до 7,9%, и на 145 б. п. по чистой прибыли, до 3,3%. Существующие торговые площади стали главным фактором роста выручки. Компания также выиграла финансово от снижения торговых потерь, улучшения условий с поставщиками, арендодателями и кредиторами.

* "Магнит" 2-й квартал опережает основного конкурента - Х5, по темпам роста продаж - 13,7% против 13,2%, а также по сопоставимой выручке - 7,2% против 4,3%.

* Ретейлер может расширить рыночную долю за счет проблем конкурентов.

* Прибыль в 2020 г., по нашим оценкам, покажет рост на 124%, до ~38 млрд руб., от низкой базы 2019 г. Повышение прибыли и денежного потока, в том числе за счет сокращения капвложений, открывают перспективу увеличения дивиденда. DPS 2020П может составить 350 руб. (+15% г/г) с DY 7,6%.

Драйверы

* В прошлом году ретейлер обновил ассортимент и развернул программу лояльности. К концу 2К 2020 число карт достигло ~59 млн, доля чеков по ним составила 49%, доля продаж - 66%.

* Плотность продаж растет второй квартал подряд на фоне увеличения сопоставимых продаж (свыше 7% в 1-м полугодии).

* Пандемия изменила поведение покупателей: походы в кафе и рестораны резко сократились, потребители больше готовят дома. Одним из главных бенефициаров стали ретейлеры в формате "у дома". Мы ожидаем сохранения тренда до конца года, хотя и в меньшей степени.

* Менеджмент продолжает проводить оптимизацию расходов. В этом году появилась возможность для улучшения условий аренды, после того как кризис спровоцировал рост свободных площадей и преимущество находится на стороне арендаторов. На издержках благоприятно скажется и низкоинфляционная среда.

* Инвестиционная программа на 2020 г. отражает смещение фокуса с экстенсивного роста на интенсивный, что мы считаем положительной новостью в условиях высокой конкуренции. В этом году мы ожидаем большей оптимизации существующей сети и закрытия нерентабельных магазинов, что должно благоприятно сказаться на финансовых показателях.

* Эмитент поддерживает объем дивидендных выплат, и в последние годы "Магнит" предлагал самую привлекательную доходность в продуктовом ретейле, свыше 8%. В 2020 г. мы видим возможность для увеличения дивидендных выплат на фоне восстановления рентабельности, прибыли и денежного потока. Доходность около 8% мы считаем интересным вариантом для крупной компании на фоне низких процентных ставок.

* "Магнит" может расширить рыночную долю за счет проблем конкурентов. Мы ожидаем усиления консолидации отрасли вокруг крупнейших игроков в этом году.

Оценка

С момента рекомендации "Покупать" в феврале 2020 г. акции MGNT принесли инвесторам доходность около 35% с учетом недавно выплаченных дивидендов. Мы считаем последние отчеты перспективными для инвестиционной истории "Магнита" и сохраняем рекомендацию "Покупать" с повышением целевой цены до 5140 руб. на 12 мес. Рост доли рынка, оптимизация сети и расходов позволят восстановить показатели рентабельности, денежного потока и нарастить дивиденды по итогам 2020 г. Потенциал составляет 20% с учетом дивидендов.

По мультипликаторам бумаги "Магнита" торгуются с дисконтом в среднем 15% по отношению к аналогам, предлагая при этом самую высокую дивидендную доходность среди российских продуктовых ретейлеров. Анализ стоимости по дивидендной доходности предполагает целевую цену 4997 руб. при прогнозном DPS 2020П 350 руб. и целевой доходности 7%. Агрегированная целевая цена - 5140 руб. на 12 мес.