MasterCard - ставка на рост электронных платежей в мире

Цена акций MasterCard практически достигла целевой цены 190$, но аналитики Финам выпустили новый комментарий

"Наш взгляд на дальнейшие перспективы MasterCard остается оптимистичным, учитывая постоянно растущую популярность электронных платежей в мире. Мы положительно оцениваем сделки M&A и стратегические альянсы компании, которые позволяют ей выходить в новые сегменты и укреплять свои позиции в уже имеющихся. Кроме того, MasterCard является одним из технологических лидеров в своей отрасли, стремясь за счет внедрения передовых технологий повышать скорость, удобство и безопасность платежей для пользователей. Так, в прошлом году компания представила сервис Decision Intelligence, задачей которого является проверка транзакций на предмет возможного мошенничества и принятие решений. Сервис построен на принципах искусственного интеллекта, и его внедрение должно повысить точность принятия решений о подтверждении транзакций в реальном времени и снизить долю ложных отказов. MasterCard также намерена уделять повышенное внимание развитию решений для платежных систем на базе набирающей все большую популярность технологии Blockchain.

Мы считаем, что сильный бренд и широкая распространенность карт, стратегические альянсы партнерства, значительные инвестиции в технологические улучшения, а также диверсифицированный портфель продуктов и инициативы по выходу на новые географические рынки позволят MasterCard и далее наращивать финансовые показатели и щедро вознаграждать своих акционеров.

Мы повышаем целевую цену акций MasterCard до $210, рекомендация по ним остается прежней - "покупать".

Отразили изменение цены в параметрах идеи.

Оригинальная идея:

- MasterCard − оператор одной из крупнейших международных платежных систем, действующей в 210 странах и объединяющей около 22 тыс. финансовых учреждений.

- Благодаря сильному бренду и широкой распространенности карт компании, а также общему повышению популярности электронных платежей в мире MasterCard показывает хорошие финансовые результаты.

- Доля банковских карт и электронных платежей в мировых покупках, как ожидается, продолжит расти, и MasterCard должна остаться главным бенефициаром данного тренда.

- MasterCard является одним из технологических лидеров в своей отрасли, инвестирует значительные средства в новые продукты и усовершенствование имеющихся.

- Грамотные сделки M&A и стратегические альянсы позволяют MasterCard входить в новые сегменты рынка и укреплять позиции в уже имеющихся.

- MasterCard направляет существенные средства на выплаты акционерам. Ее акции торгуются с вполне разумными финансовыми коэффициентами, неплохо смотрятся с точки зрения теханализа

Финансовые результаты

В последние кварталы MasterCard показывает неплохой прирост финансовых показателей, чему способствуют сильный бренд и широкая распространенность карт компании, а также общее повышение популярности электронных платежей в мире.

Выручка MasterCard в IV квартале 2017 г. увеличилась на 20.2% г/г до $3.31 млрд. и превысила консенсус-прогноз на уровне $3.26 млрд. Подъем показателя был обусловлен ростом числа транзакций с использованием карт платежной системы на 17% до 17.7 млрд., при этом общий объем платежей по всему миру вырос на 13% до $1.4 трлн. Сделки M&A, включая поглощение британской компании Vocalink, добавили 3 п.п. к темпам роста доходов. Объем трансграничных сделок с использованием карт MasterCard увеличился на 17%. Всего в мире по состоянии на конец декабря в обращении находилось порядка 2.4 млрд. карт под брендами MasterCard и Maestro. Скорректированная операционная прибыль повысилась на 23% до $1.69 млрд., и операционная рентабельность улучшилась на 1.2 п.п. до 51%. Скорректированная прибыль на акцию подскочила на 32.6% до $1.14 и оказалась на 2 цента выше средней оценки аналитиков Уолл-стрит. По итогам всего прошлого года компания заработала $4.58 на акцию (рост на 21.5%) при выручке $12.5 млрд. (рост на 16%).

MasterCard завершила IV квартал, имея на счетах $7.78 млрд. денежных средств и краткосрочных инвестиций при долгосрочном долге $5.42 млрд. В 2017 г. компания сгенерировала операционный денежный поток в объеме $5.56 млрд. (рост на 22.5% г/г) и потратила $423 млн. на капитальные инвестиции и $3.78 на выкуп акций. Кроме того, в январе было выкуплено с рынка еще 1.8 млн. акций за $287 млн., при этом в распоряжении MasterCard остается $5 млрд. в рамках действующей программы buyback. Квартальный дивиденд в размере 25 центов на акцию соответствует дивидендной доходности на уровне около 0.6%.

Факторы роста

Наш взгляд на дальнейшие перспективы MasterCard остается оптимистичным, учитывая постоянно растущую популярность электронных платежей в мире. По оценкам исследовательской компании Euromonitor International, объем мировых платежей по кредитным и дебетовым банковским картам в 2016 г. впервые в истории превысил общую сумму наличных покупок, и в последующие годы опережающий рост цифровых платежей должен продолжиться. Наибольший прирост финансовых операций по картам ожидается в развивающихся странах, особенно в Азиатско-Тихоокеанском регионе, тогда как в развитых странах темпы подъема, вероятно, будут несколько слабее. Мы считаем, что широкий международный охват MasterCard (на зарубежные операции приходится более 60% выручки) позволит компания и далее оставаться главным бенефициаром тренда увеличения доли банковских карт и электронных платежей в глобальных покупках.

Мы положительно оцениваем сделки M&A и стратегические альянсы MasterCard, которые позволяют компании выходить в новые сегменты и укреплять свои позиции в уже имеющихся. Кроме того, MasterCard является одним из технологических лидеров в своей отрасли, стремясь за счет внедрения передовых технологий повышать скорость, удобство и безопасность платежей для пользователей. Так, ранее в этом году компания представила сервис Decision Intelligence, задачей которого является проверка транзакций на предмет возможного мошенничества и принятие решений. Сервис построен на принципах искусственного интеллекта, как ожидается, его внедрение позволит повысить точность принятия решений о подтверждении транзакций в реальном времени и снизить долю ложных отказов. MasterCard также намерена уделять повышенное внимание развитию решений для платежных систем на базе набирающей все большую популярность технологии Blockchain.

Мы считаем, что стратегические альянсы и партнерства, инвестиции в технологические улучшения, а также диверсифицированный портфель продуктов и инициативы по выходу на новые географические рынки позволят MasterCard и далее наращивать финансовые показатели и щедро вознаграждать своих акционеров.

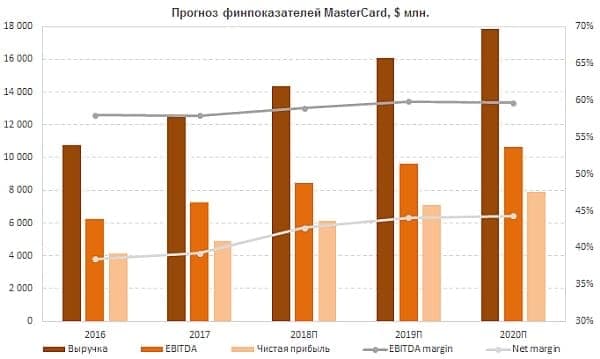

Ниже представлен наш прогноз основных финансовых показателей MasterCard на ближайшие годы

Сравнительные мультипликаторы

По оценочным коэффициентам EV/EBITDA и P/E на 2017 и 2018 гг. американские платежные гиганты, Visa и MasterCard, торгуются с заметной премией по отношению к своим более мелким аналогам. Это объясняется, на наш взгляд, их гораздо большим масштабом и диверсификацией операций, более высокой прибыльностью, а также существенно меньшей долговой нагрузкой. Что же касается самих компаний Visa и MasterCard, то MasterCard по финансовым мультипликаторам выглядит несколько дороже, что, мы считаем, оправданно, учитывая ее заметно более высокую доходность собственного капитала (показатель ROE).