Мечел вечен

Тек. доходность

Могу заработать

Народный рейтинг

Эксклюзив

Акции Мечела торгуются на минимальных исторических уровнях, при этом компания продолжает улучшает профиль своего баланса, снижая долг и сокращая дыру в капитале. Хотя по "префам" Мечела и возможен дивиденд выше 50%, аналитики NZT выбирают "обычку"

Закрыта (целевая цена достигнута)

47.23 %

Основной интригой остается выплата дивидендов от компании Мечел. На привилегированную акцию по ценам закрытия дивиденд может составить более 50%, что очень высоко даже при текущей ставке. Но риски невыплат довольно высоки, учитывая текущую ситуацию, обыкновенные акции могут стать даже более интересными в среднесрок, где девелеридж будет идти хорошими темпами, а цена компании по мультипликаторам крайне низка, при этом рынки сбыта и цены пока остаются стабильными.

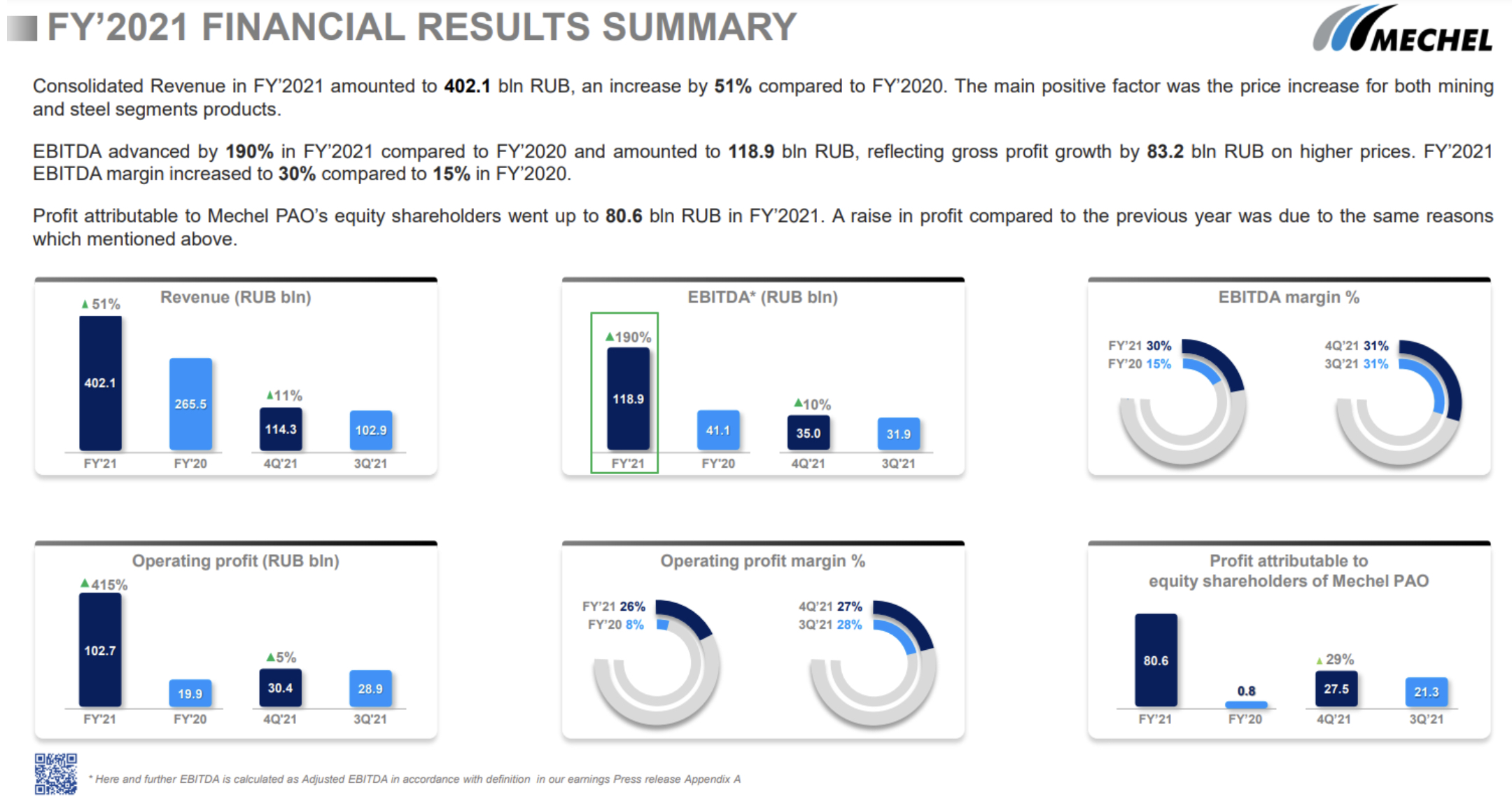

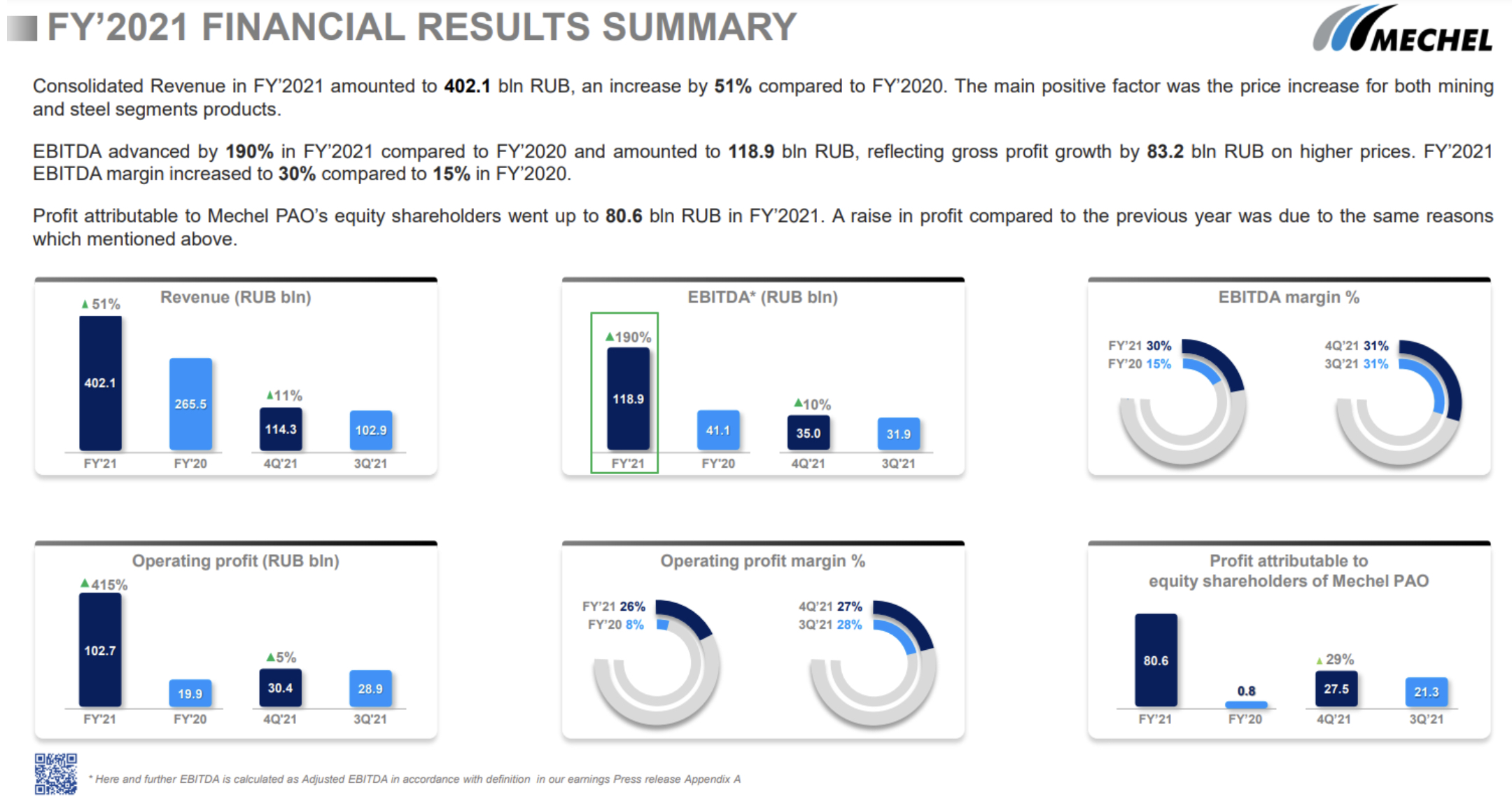

Важные показатели за весь 2021 год:

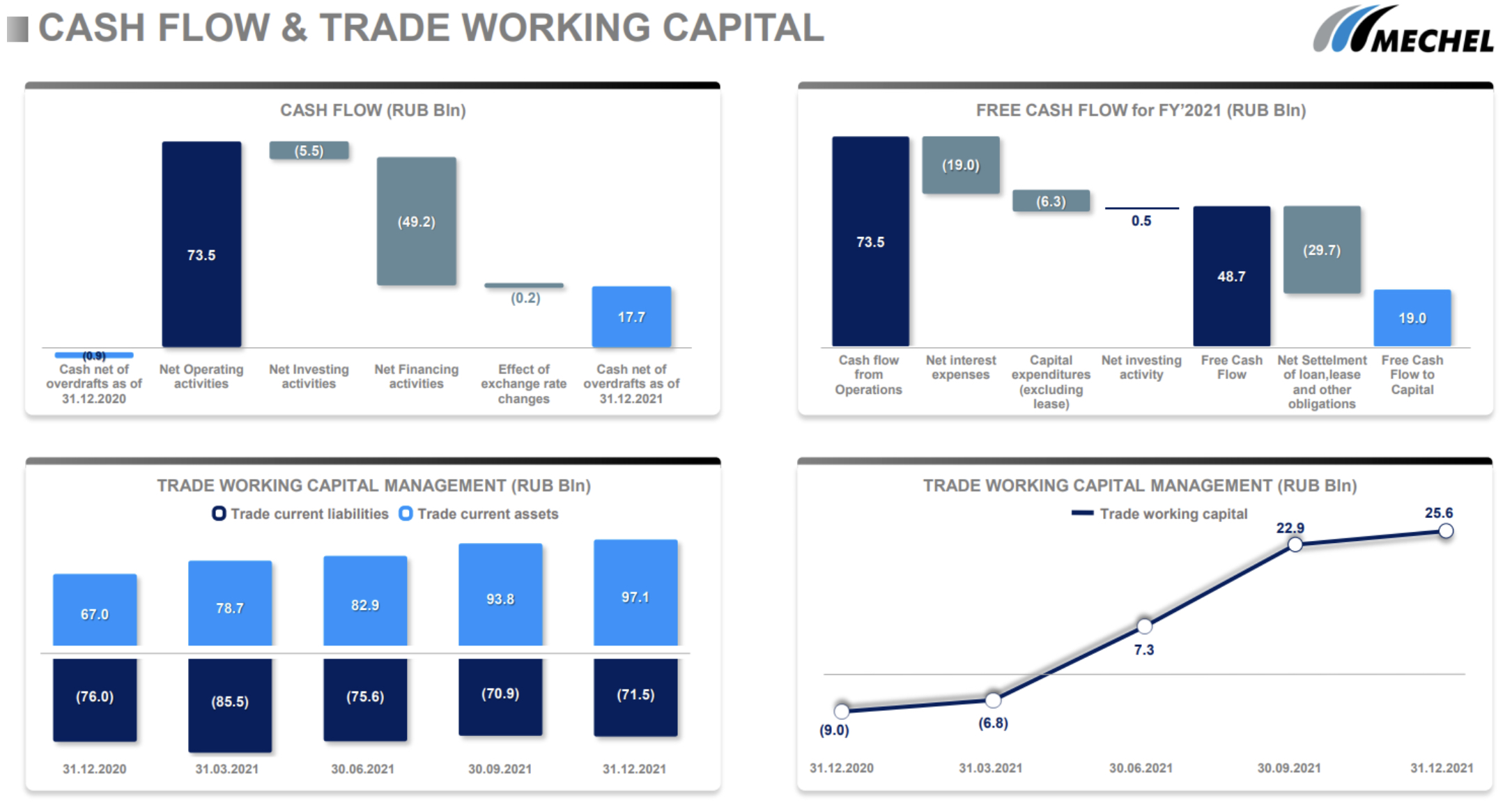

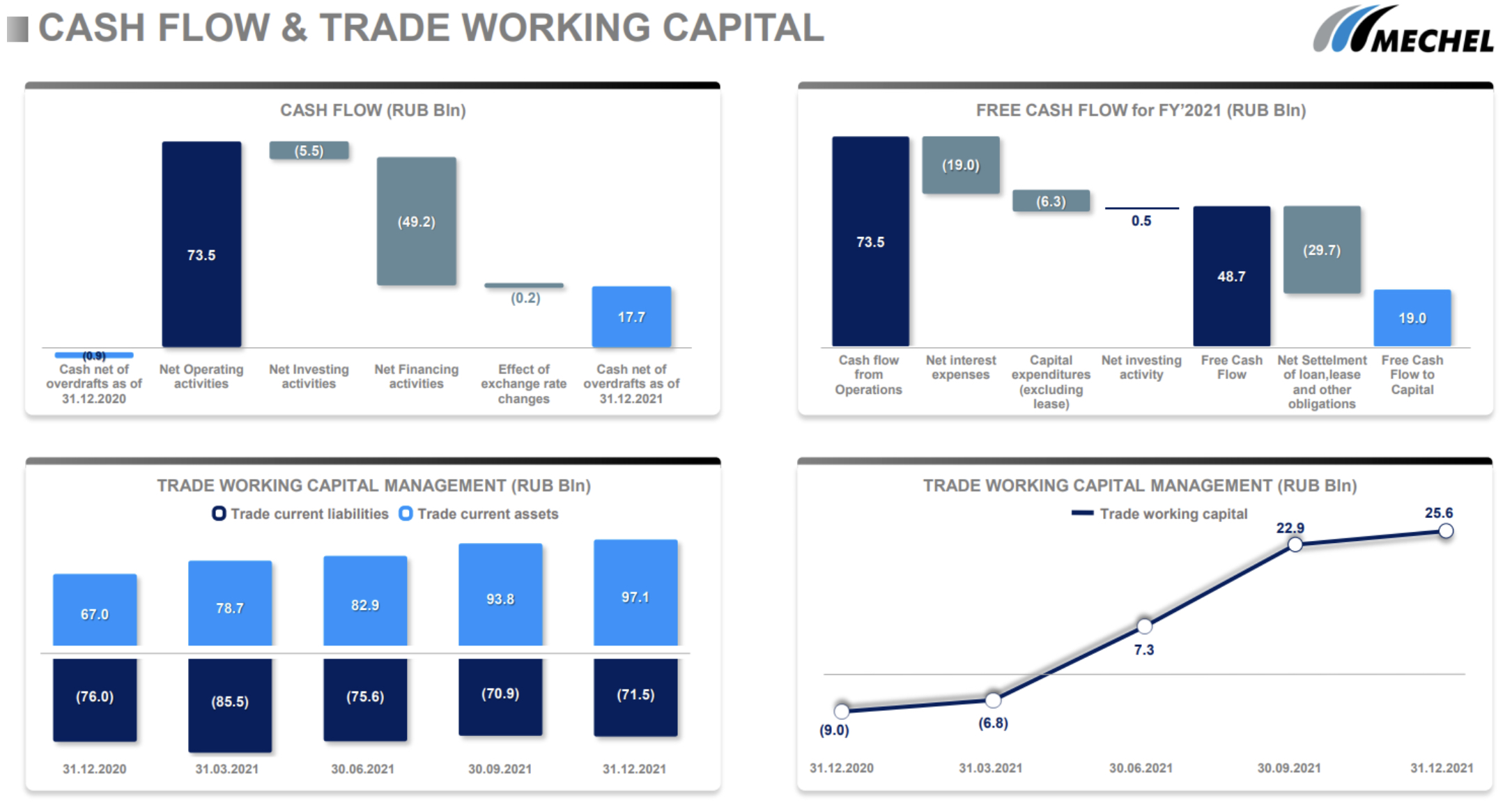

Торговый оборотный капитал Группы за прошедший год изменился на 34,6 млрд рублей и составил 25,6 млрд рублей, что обусловлено, главным образом, увеличением запасов на 20,3 млрд рублей за счет роста цен на сырье и товаров на складах трейдеров, а также увеличением торговой дебиторской задолженности на 7,9 млрд рублей на фоне существенного роста цен на продукцию добывающего и металлургического сегментов.

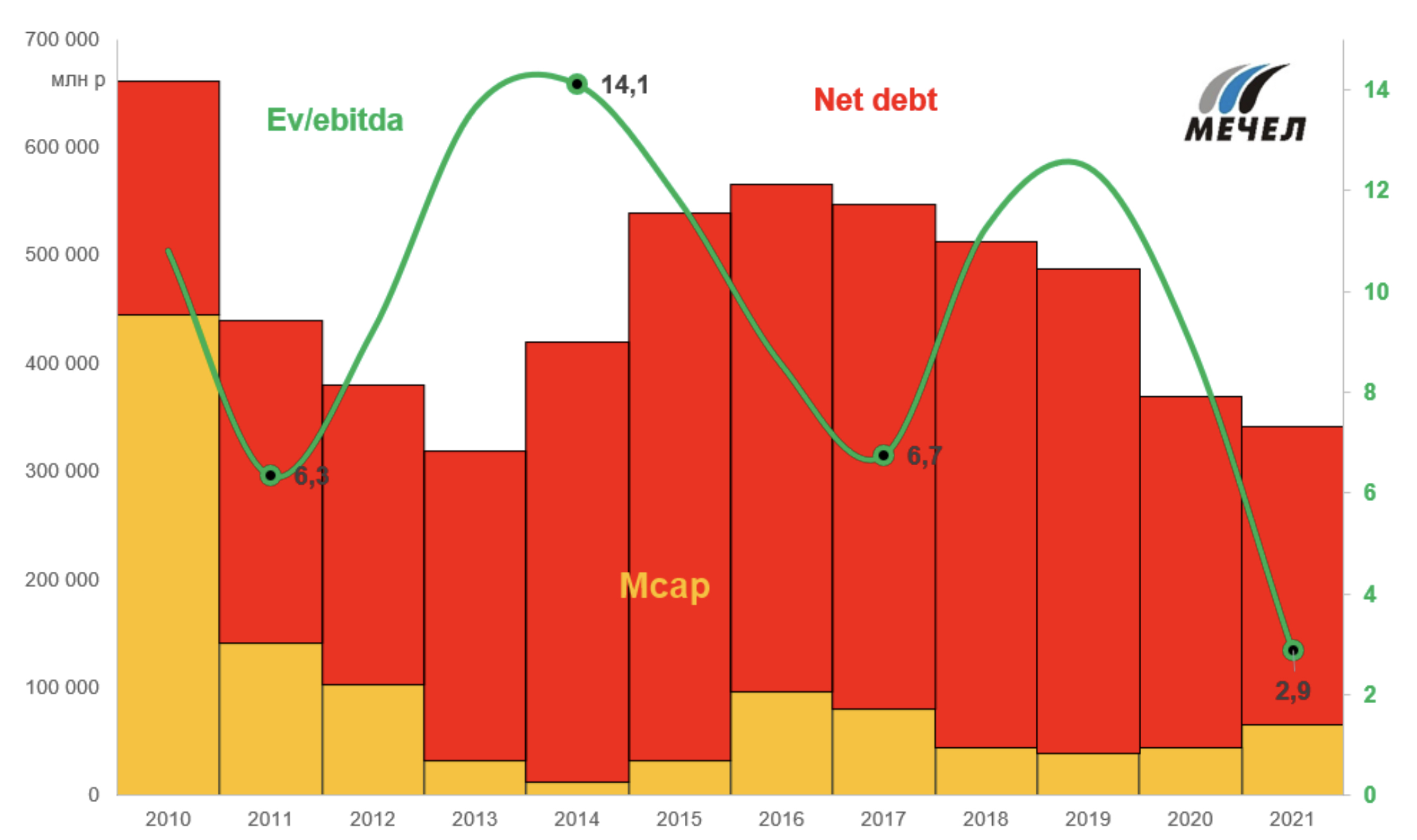

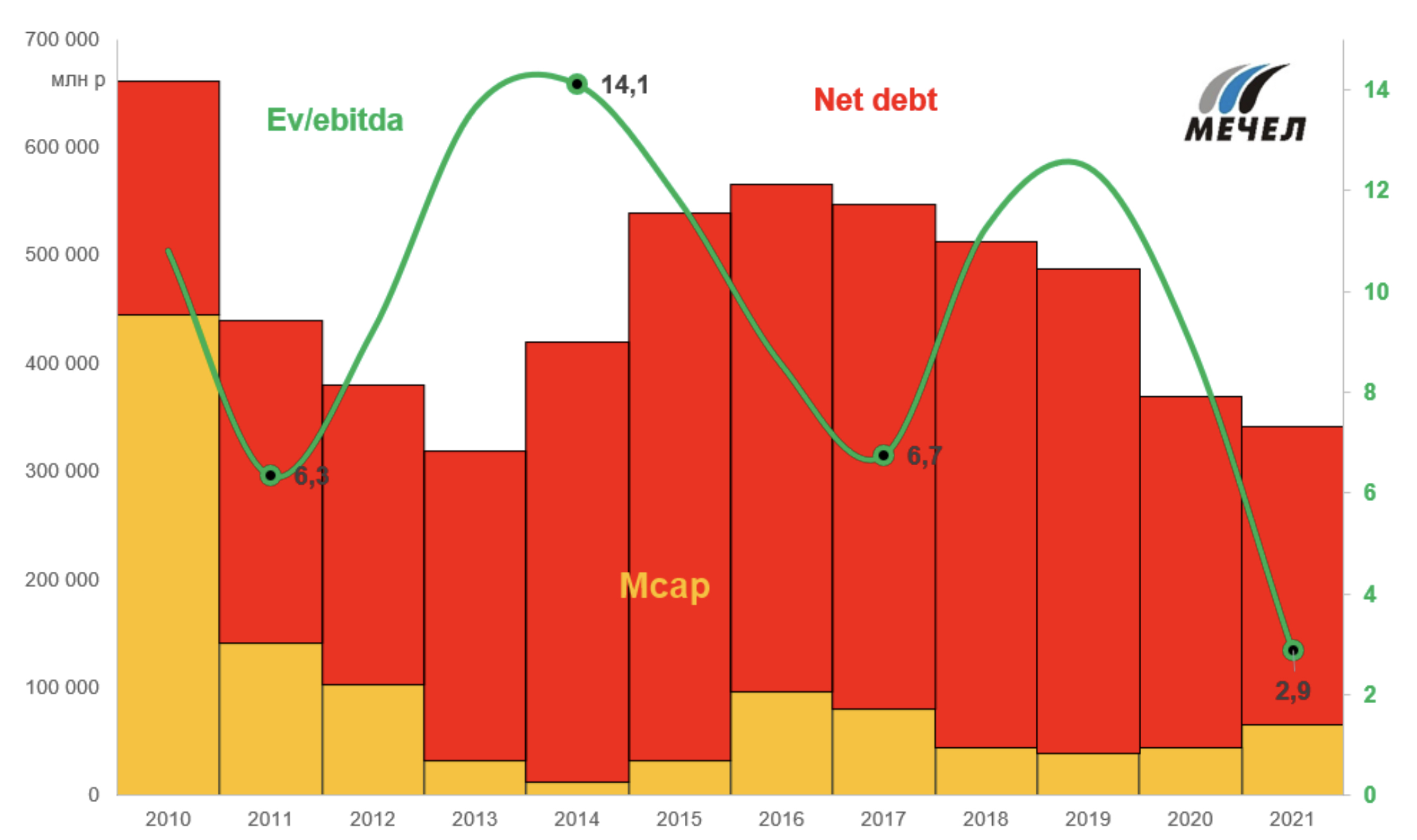

Чистый долг Группы без пеней и штрафов на 31 декабря 2021 года в сравнении с аналогичным показателем на конец 2020 года уменьшился на 50,6 млрд рублей и составил 275 млрд рублей. Это изменение обусловлено в основном чистым погашением задолженности и укреплением курса рубля по отношению к евро. Соотношение чистого долга к EBITDA на конец 2021 года значительно улучшилось и составило 2,3. На конец 2020 года этот показатель был равен 7,9.

Для раскрытия потенциала обыкновенных акций Мечела важно более-менее точно спрогнозировать с какой скоростью компания сможет снижать чистый долг и вообще будет ли это существенно сказываться на мультипликаторах компании. Так как не один только Мечел на нашем рынке снижает долг.

Прогноз снижения чистого долга на конец 2022 года

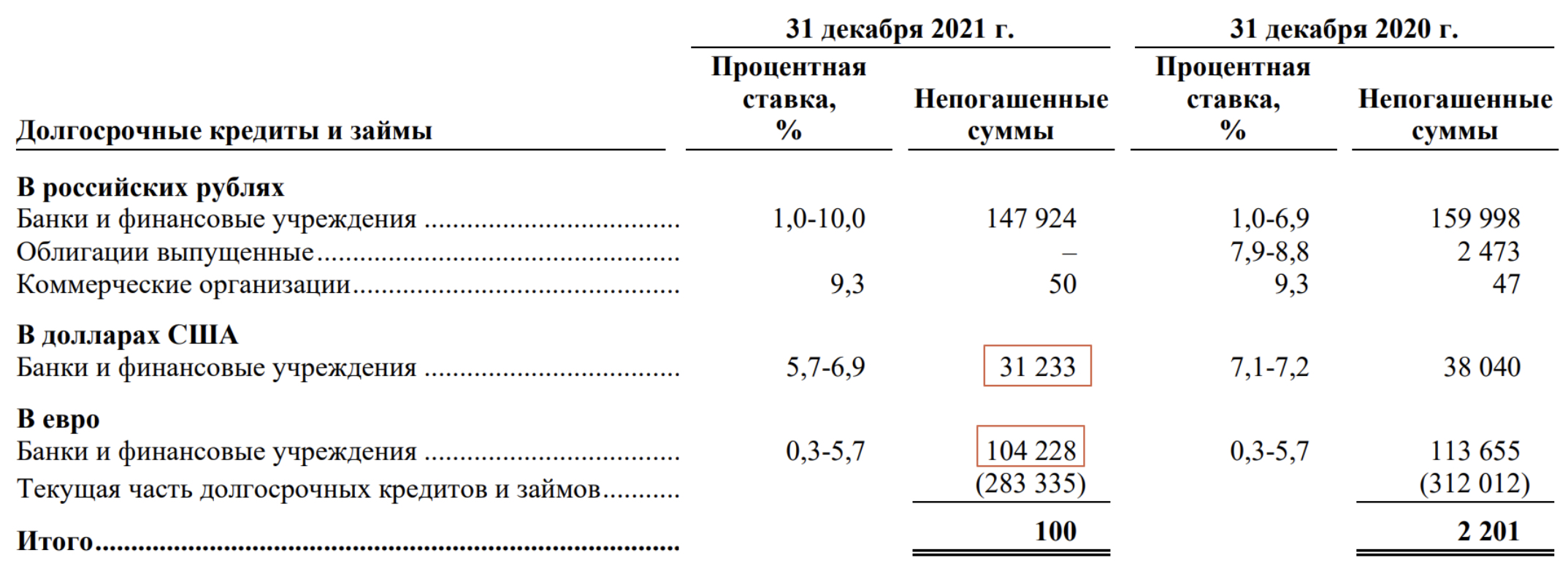

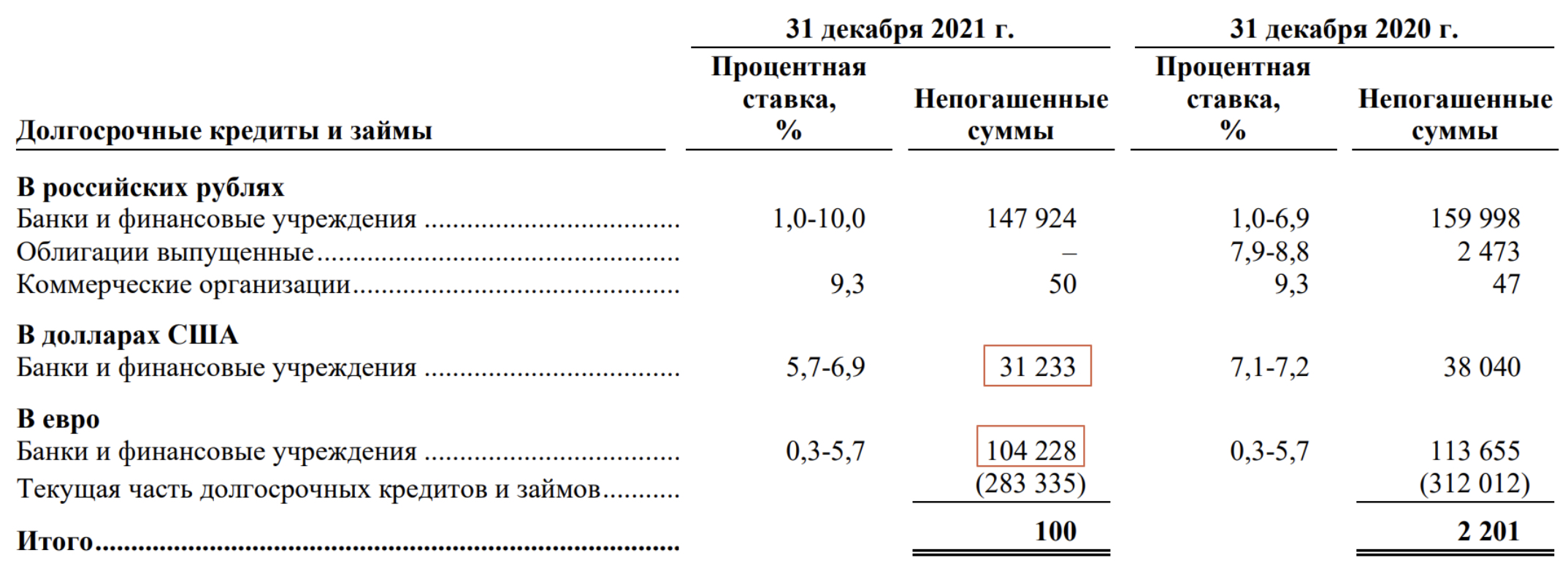

Структура долга на конец 2021 года:

Как мы видим, около 50% долга было в валюте, но уже в первом квартале 2022 года ситуация начала меняться.

2022 год начался с хороших новостей о том, что компания в феврале 2022 года досрочно погасила долг перед ВТБ. «Заемщиком по кредиту являлось ПАО «Южный Кузбасс», входящее в горнодобывающий сегмент бизнеса Группы «Мечел». Согласно условиям реструктуризации, проведенной в 2020 году, задолженность по данному кредиту в сумме 341 млн долларов США должна была быть погашена по согласованному графику до апреля 2022 года включительно. В начале февраля текущего года угольная компания «Южный Кузбасс» досрочно погасила долг по данному кредитному договору в полном объеме. В результате будет высвобождена часть обеспечения, заложенного в Банке ВТБ».

И также в годовом отчете было сказано про другой кредит, который Мечел закрыл в том же феврале 2022 года.

В феврале 2022 года Группа погасила кредит в размере 141 млн долл. США, в результате чего 25% + 1 обыкновенных акций БМК и 25% + 1 обыкновенных акций АО «Мечел-Майнинг», а также основные средства балансовой стоимостью 6 653 млн руб. были освобождены от залога. Это означает, что скорее всего практически весь долларовый долг уже был закрыт до начала всех геополитических событий.

Итого текущая часть долгосрочных кредитов и займов до роста курса 147,9(рублевая часть) +104,2(часть в евро) = 252,1 млрд рублей. Это важно иметь в виду, так как валютная переоценка будет небольшой. Если учесть, что на конец 2022 года курс евро закроется в районе 95 рублей, то это даст переоценку долга всего на 12 млрд рублей.

Но, с другой стороны, рост курса валют должен положительно повлиять и на экспортную деятельность компании. Мы ожидаем, что денежный поток от операционной деятельности будет не меньше, чем за 2021 год, а скорее всего даже больше из-за более высоких цен уголь. В то же время с учетом роста ключевой ставки мы увидим рост процентных расходов, а инфляция вместе с девальвацией и заявления компании о приобретении новой техники повлияют рост капитальных вложений.

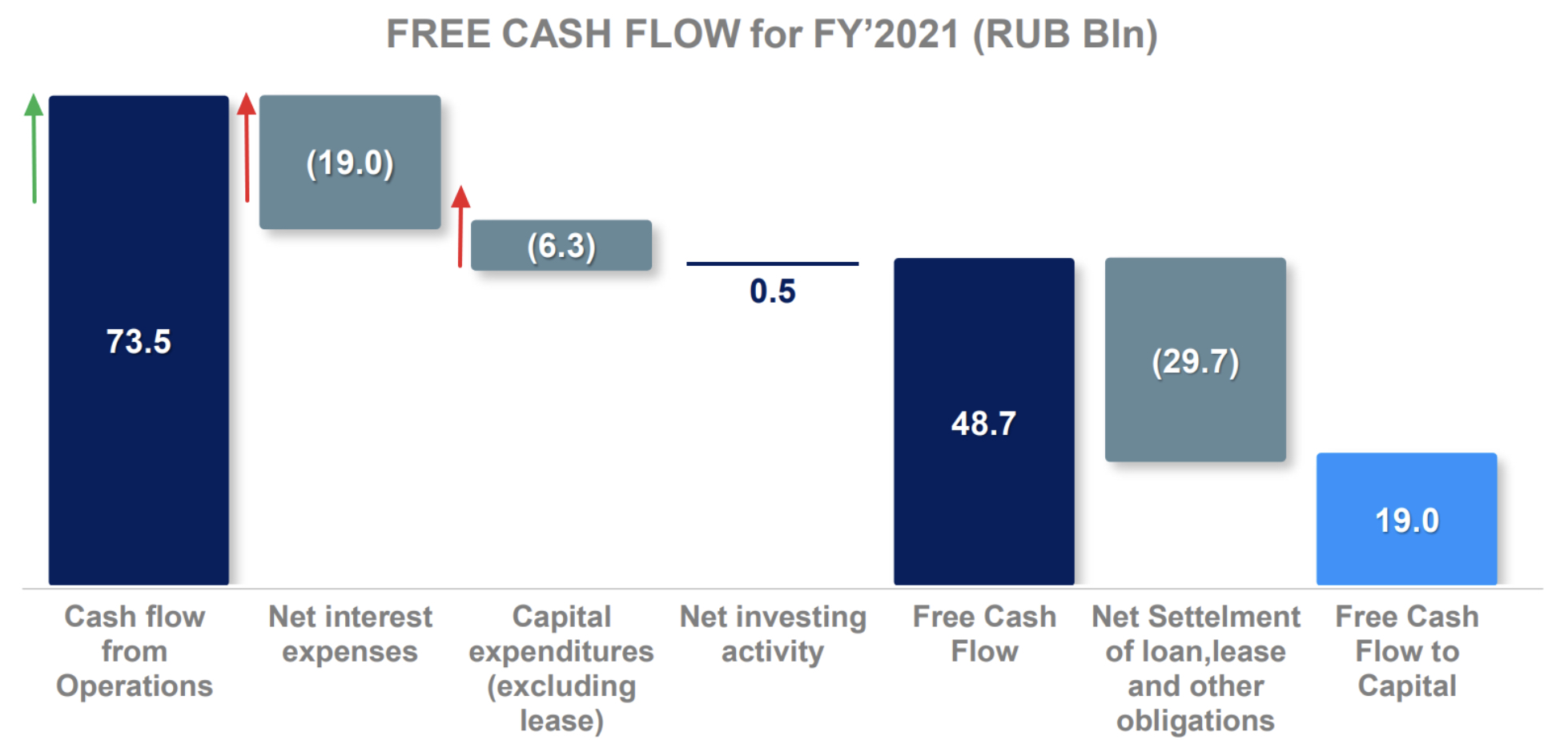

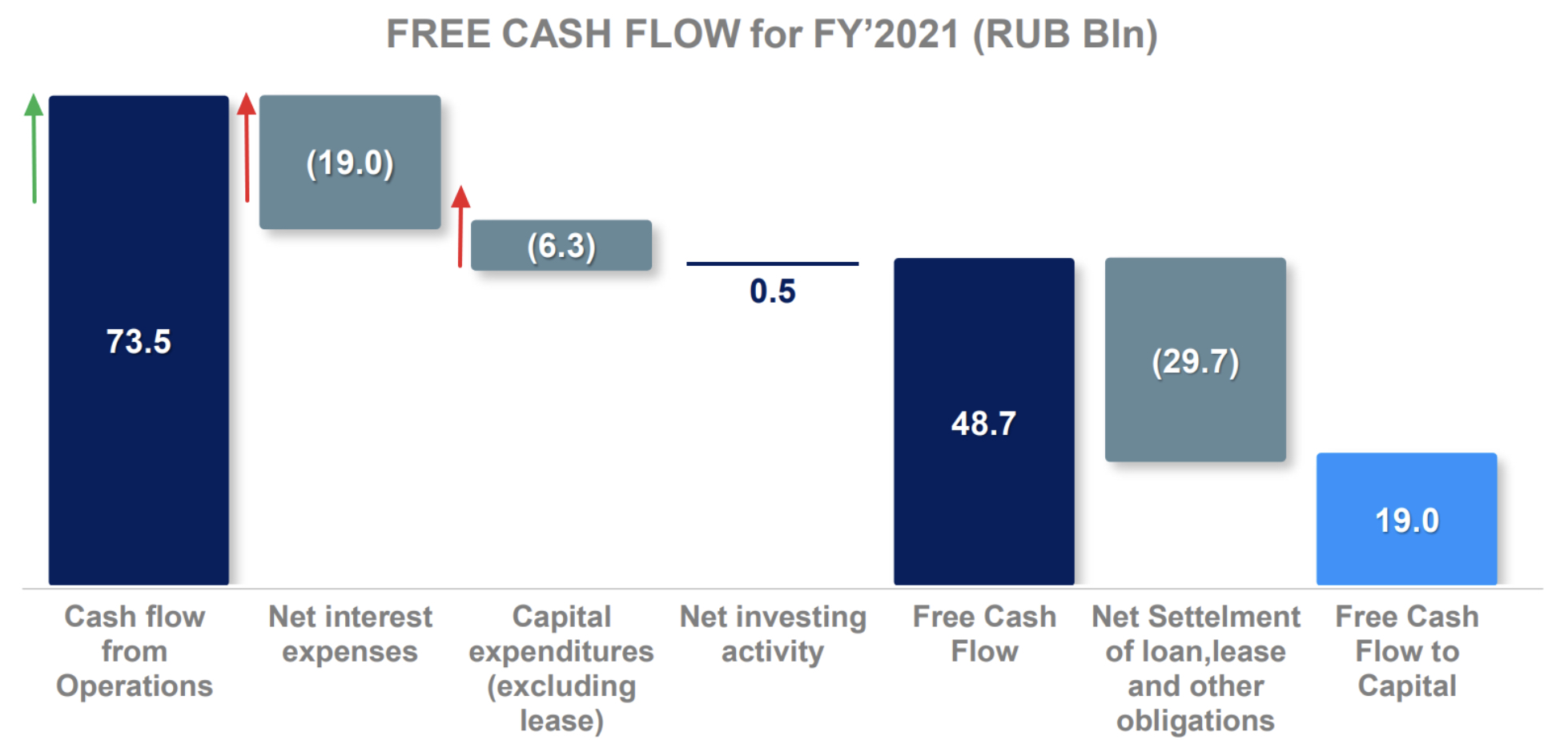

Операционный денежный поток

Мы считаем, что в качестве ориентира можно опираться на 4-й квартал 2021 года, где добывающий сегмент Мечела раскрылся во всей красе.

Операционный денежный поток (после изменений в оборотном капитале) в 4 квартале составил 32 млрд рублей. Скорее всего по 2022 году мы увидим цифру не менее 110 млрд рублей. Поддержку росту операционному денежному потоку составит благоприятная ценовая конъектура на рынке угля и ослабление местной валюты. Напомним, что цены реализации угля в 1 квартале 2022 года будут выше, чем рекордные цены 4 квартала 2021 года.

Процентные расходы

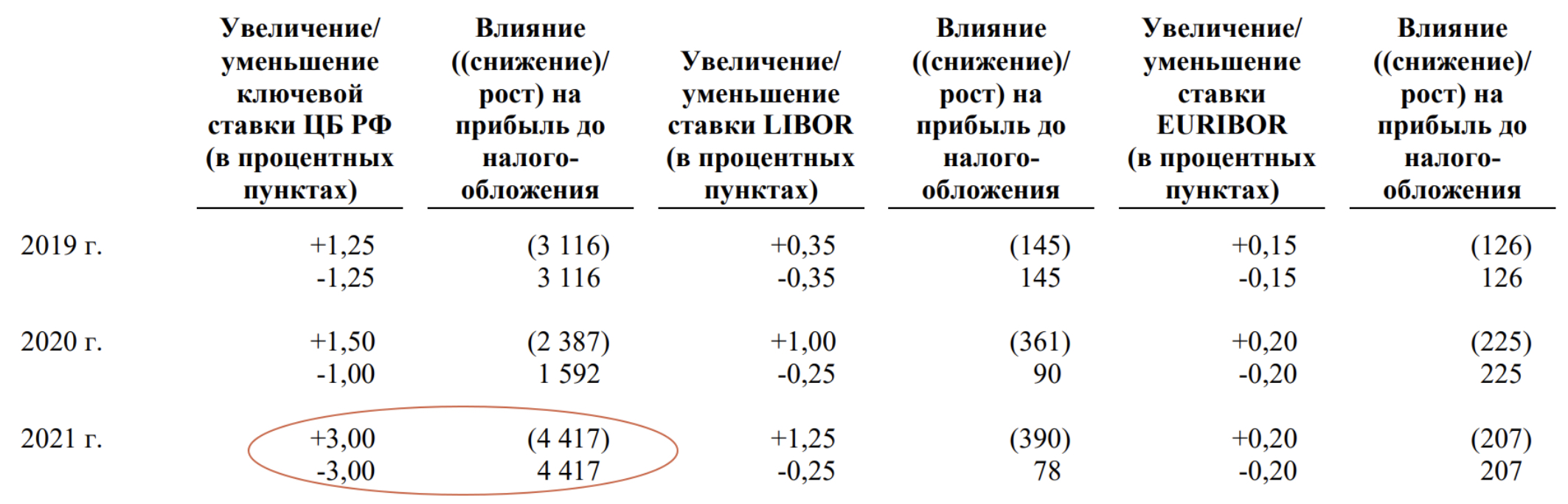

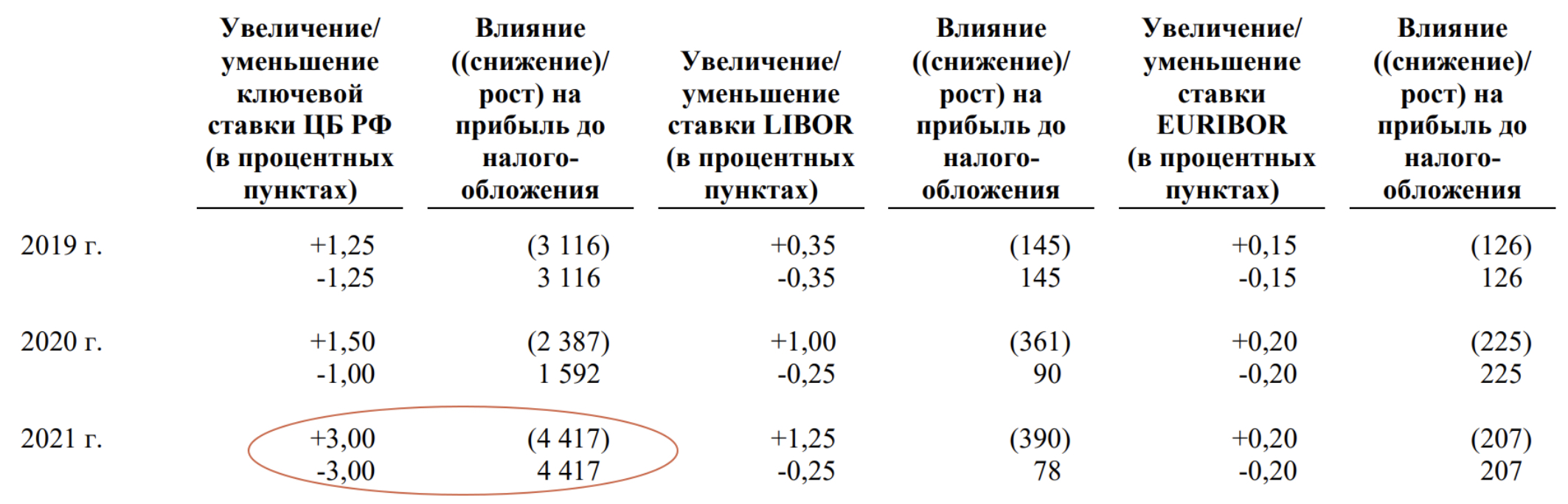

По состоянию на 31 декабря 2021 и 2020 гг. доля кредитов и займов с плавающей

процентной ставкой от общего объема кредитов и займов составляла 99% (включая ключевую ставку ЦБ РФ – 52%, LIBOR, EURIBOR – 47%) и 98% (включая ключевую ставку ЦБ РФ – 51%, LIBOR, EURIBOR – 47%) соответственно.

С учетом роста ключевой ставки более чем на 10 процентных пунктов можно ожидать увеличения процентных расходов на 15 млрд рублей. Опять же, держим в уме, что по мере снижения чистого долга будет снижаться и общие чистые проценты из-за погашения старых кредитов/роста краткосрочных депозитов в виде денежных средств.

Капитальные затраты

Заложим в прогноз 2022 года рост капекса на 4 млрд рублей по сравнению с прошлым годом, так как по заявлениям компании они намерены продолжить обновлять производственную технику.

Прогнозный FCF за 2022 год (OCF – Проценты – Capex – Дивиденды на привилегированные акции)

110 – (19+15) -10–16,3*(1–0,4) = 56,2 млрд рублей. Если дивиденды отменят, то FCF может составить 66 млрд рублей. С учетом валютной переоценки евро долга чистый долг на конец 2022 года может составить 220–230 млрд рублей.

На данный момент капитализация Мечела составляет около 66 млрд рублей, из которых капитализация обыкновенных акций около 40 млрд рублей. Соответственно, гашение долга может поднять котировки обыкновенных акций, как минимум на 100+ рублей. И это без учета того, что компания уже сейчас торгуется по экстремально низким мультипликаторам. Наличие большого долга лишь добавляет апсайда для роста капитализации.

Для примера, на конец 2014 года обыкновенные акции стоили 25 рублей, а привилегированные около 15 рублей. Сейчас Мечел фундаментально стоит в разы дешевле чем в то время. В теории, снижение красного столбика (чистый долг) будет потенциально перетекать в рост капитализации при постоянном значении EV. EV/Ebitda = 2,9, а P/e в районе 0,8.

Вывод

Котировки обыкновенных акций Мечела торгуются на минимальных исторических уровнях, пока компания каждый квартал продолжает улучшает профиль своего баланса, снижая долг и сокращая «дыру» в капитале.

Также обыкновенные акции не несут в себе рисков отмены дивидендов. Решающую роль на цену обыкновенных акций оказывает уровень долга, который по нашим расчетам с каждым кварталом будет только снижаться.

Можно ожидать роста котировок к выходу годового отчета 2022 года до 170 рублей или выше. По мере того, как будет рассеиваться туман относительно объемов и цен продаж, будут выходить отчеты «в новой реальности», такие компании малой капитализации, как Мечел, могут очень резко расти в цене. Долгосрочна идея также интересна, так как по мере гашения долга и улучшения операционных результатов компания может начать торговаться по тем же мультипликаторам, что и остальные металлурги, так как уже не будет дисконта из-за своего тяжелого состояния.

Цена открытия

04 апреля 2022

101.88 RUB

+47.23%

Цена закрытия

28 марта 2023

150 RUB

Инвесторы говорят

Отзывы наших пользователей