Merck не меркнет (#2)

Драйверы

Обновление от 02.11.2025: целевая цена ПОНИЖЕНА

Акции Merck с начала года претерпели просадку на растущем рынке, что было обусловлено временными беспокойствами инвесторов касательно ситуации на китайском рынке вакцин. К настоящему моменту эмитент выглядит фундаментально недооцененным, кроме того, одновременно с публикацией финансовых результатов за 3К компания повысила прогнозы по чистой прибыли на текущий год. Merck объявила и о планах многомиллиардных вложений в производственные мощности на территории США в обозримые годы, а лояльность к требованиям новой администрации, несомненно, станет фактором симпатий инвесторов к фармгиганту в ближайший год. Пайплайн компании остается одним из самых внушительных в отрасли, топовый блокбастер Keytruda сохраняет потенциал наращивания продаж в обозримые годы.

Ключевое наименование в линейке Merck — противораковый препарат Keytruda, имеющий 42 одобренных показания к применению. С 2023 года Keytruda стал самым продаваемым препаратом в мире. В 2024 году выручка от блокбастера составила $29,5 млрд. В 2025 году Keytruda продолжала получать новые одобрения со стороны FDA, среди них — новая подкожная форма препарата, предназначенная для лечения различных опухолей, что облегчает введение лекарства пациентам. Выручка от Keytruda суммарно за первые три квартала 2025 года составила свыше $25 млрд, а по итогам 2025 года, по нашим оценкам, продажи блокбастера могут достигнуть $32 млрд.

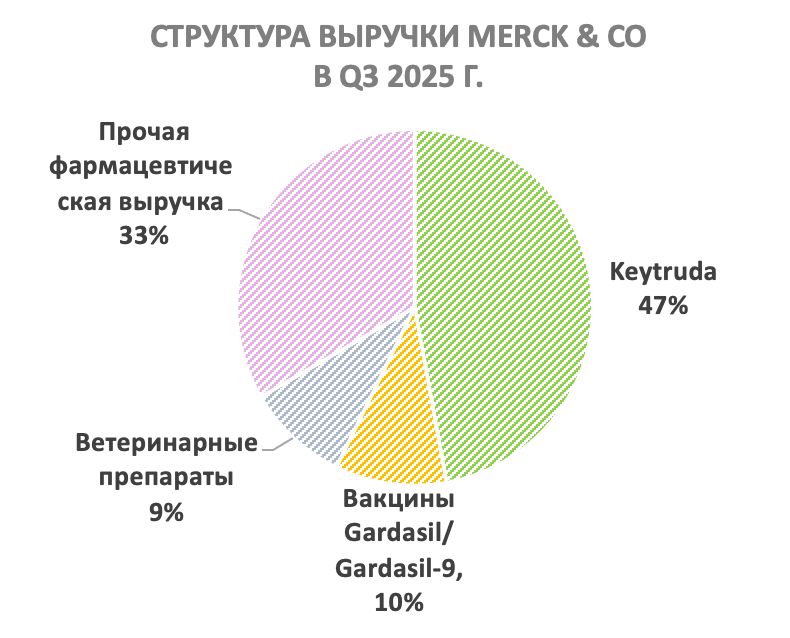

По итогам третьего квартала 2025 года компания увеличила выручку на 4% г/г, до отметки $17,3 млрд, выше ожиданий на $300 млн. В частности, выручка от блокбастера Keytruda возросла на 10% г/г, до $8,1 млрд, от вакцин Gardasil — сократилась на 24%, до $1,7 млрд, на фоне ослабления спроса в Китае. За квартал Merck зафиксировала чистую прибыль по GAAP в размере $5,8 млрд, на 83% выше, чем за аналогичный период годом ранее, при этом скорректированная чистая прибыль на акцию составила $2,58 и на 23 цента превысила прогнозы.

Компания уточнила прогнозы на 2025 год — прогнозный диапазон по выручке был сужен до $64,5–65,0 млрд (ранее $64,3–65,3 млрд), а по скорректированной прибыли на акцию прогноз был повышен до $8,93–8,98 (ранее $8,87–8,97).

На данном этапе компания существенно недооценена с фундаментальной точки зрения — торгуется с дисконтом 25,9% относительно аналогов по прогнозным мультипликаторам P/E, EV/EBITDA, EV/S и P/S (NTM). Merck традиционно относится к числу консервативных вложений, при этом компания наращивает дивиденды 14 лет кряду. Дивидендная доходность бумаги (NTM) — 3,8% (DPS NTM $3,20).

К рискам для компании можно отнести малопредсказуемую политику Трампа в области фармы и потенциальные тарифы, а также конкуренцию со стороны аналогов, с ней могут столкнуться ключевые препараты после истечения патентной защиты.

Обновление от 01.09.2025: инвестиционная идея ПОДТВЕРЖДЕНА

После рассмотрения отчетности за второй квартал 2025 года мы сохраняем рейтинг акций Merck на уровне «Покупать» с целевой ценой $119,1, апсайд — 39,6%.

Компания отчиталась за 2К с превышением ожиданий по чистой прибыли на акцию, при этом была повышена нижняя граница прогнозного диапазона по EPS за 2025 г. После затянувшейся просадки акции Merck перешли в фазу отскока с мая, и потенциал этого отскока далек от исчерпания. На данном этапе эмитент выглядит значительно недооцененным с фундаментальной точки зрения — дисконт относительно аналогов по прогнозным мультипликаторам P/E, EV/EBITDA, EV/S и P/S (NTM) составляет 39,6%.

По итогам 2К 2025 выручка Merck снизилась на 2% г/г и составила $15,81 млрд, на $60 млн ниже ожиданий. Ключевой вклад в рост выручки внес препарат Keytruda — его продажи выросли на 9% г/г, до $8,0 млрд, благодаря устойчивому спросу на терапию онкозаболеваний. Продажи вакцин Gardasil/Gardasil 9 сократились на 55% г/г, до $1,1 млрд, главным образом из-за снижения спроса в Китае. В то же время выручка ветеринарного подразделения увеличилась на 11% и достигла $1,6 млрд. Чистая прибыль по GAAP составила $4,43 млрд (–19% г/г), при этом скорректированная прибыль на акцию — $2,13, что на 10 центов выше консенсус-прогноза.

В обновленном прогнозе на 2025 г. компания ожидает выручку в диапазоне $64,3–65,3 млрд (диапазон сужен с $64,1–65,6 млрд) и скорректированную прибыль на акцию в пределах $8,87–8,97 (прежний диапазон $8,82–8,97).

Среди ключевых новостей за квартал — запуск многолетней программы оптимизации (ожидается экономия $3,0 млрд к 2027 году) и соглашение о приобретении фирмы Verona Pharma, специализирующейся на терапии легочных заболеваний, за $10 млрд.

Фармгигант наращивает дивиденды 14 лет подряд, ожидаемая дивидендная доходность NTM составляет 3,8%.

Перечислим наиболее значимые новости по части R&D за последние месяцы:

- FDA одобрило Keytruda для лечения взрослых пациентов с операбельным локально распространенным раком головы и шеи.

- FDA одобрило Enflonsia для профилактики RSV-инфекции у новорожденных и младенцев.

- FDA предоставило приоритетное рассмотрение Winrevair (sotatercept) по вопросу о расширении показаний к применению, дата решения — 25 октября 2025 г.

- FDA приняло заявку на регистрацию комбинированного режима doravirine/islatravir для лечения взрослых с ВИЧ; ожидаемая дата решения — 28 апреля 2026 г.

К рискам вложений в акции Merck можно отнести значительную степень зависимости выручки от продаж блокбастера Keytruda и потенциальное влияние тарифов.

Обновление от 05.05.2025: инвестиционная идея ПОДТВЕРЖДЕНА

После рассмотрения отчетности за первый квартал 2024 года мы сохраняем рейтинг акций Merck на уровне «Покупать» с целевой ценой $119,1, апсайд — 40,6%.

Компания отчиталась за первый квартал с превышением ожиданий и по выручке, и по чистой прибыли, хотя и понизила прогноз по прибыли. Понижение прогнозов по годовой прибыли обусловлено негативным эффектом в размере 200 млн $ от тарифов и дополнительными издержками по одной из недавних сделок. Эмитент уточнил, что обозначенная величина потерь включает не весь потенциальный негативный эффект. В частности, указанная цифра не учитывает запланированные Трампом тарифы на импорт фармацевтики в США. Однако Merck обнадежила инвесторов новостью, что собирается вложить 1 млрд $ в новый завод в Делавэре для расширения производства внутри страны. Это особенно актуально в новых реалиях политики Трампа. На данной новости акции Merck сумели отскочить на 10% за последнюю неделю, и этот отскок имеет шансы на продолжение, тем более что после просадки за предшествующие месяцы эмитент выглядит значительно недооцененным с фундаментальной точки зрения: дисконт относительно аналогов по прогнозным мультипликаторам P/E, EV/EBITDA, EV/S и P/S (NTM) составляет 40,6%.

По итогам первого квартала выручка Merck уменьшилась на 2% г/г, до отметки 15,53 млрд $, что на 170 млн $ выше ожиданий. В частности, выручка от блокбастера Keytruda возросла на 4% г/г, до 7,2 млрд $. Продажи вакцин Gardasil сократились на 41% г/г, до 1,3 млрд $, главным образом из-за снижения спроса в Китае. Продажи ветеринарного сегмента увеличились на 5%, до 1,6 млрд $. За квартал Merck зафиксировала чистую прибыль по GAAP в размере 5,08 млрд $ — на 7% выше, чем годом ранее, в то время как скорректированная чистая прибыль на акцию составила $2,22, что на 8 центов выше прогнозов. Компания опубликовала прогнозы на 2025 год: топ-менеджмент по-прежнему ожидает, что выручка составит от 64,1 до 65,6 млрд $, а прогноз по скорректированной чистой прибыли на акцию был понижен с диапазона $8,88–9,03 до $8,82–8,97.

Акции Merck традиционно считаются консервативным вложением. Компания наращивает дивиденды 14 лет подряд, ожидаемая дивидендная доходность на 2025 год составляет 3,9%.

Перечислим наиболее значимые корпоративные новости Merck за последние месяцы:

- FDA предоставила приоритетное рассмотрение комбинации Keytruda и стандартной терапии для периоперационного лечения плоскоклеточного рака головы и шеи с датой вердикта в июне 2025 года.

- Европейская комиссия одобрила комбинацию Keytruda с химиотерапией как первую линию лечения пациентов с метастатической плевральной мезотелиомой.

- Препарат Welireg получил условное одобрение в ЕС для двух показаний в части онкологии.

- Вакцина Capvaxive получила одобрение в ЕС для профилактики инвазивных пневмококковых заболеваний и пневмококковой пневмонии у взрослых.

К рискам вложений в акции Merck можно отнести значительную степень зависимости выручки от продаж блокбастера Keytruda и потенциальное влияние тарифов.

Обновление от 12.02.2025: инвестиционная идея ПОДТВЕРЖДЕНА

После рассмотрения отчетности за четвертый квартал 2024 года мы сохраняем рейтинг акций Merck на уровне «Покупать» с целевой ценой $119,1, апсайд — 36,4%.

Компания отчиталась за четвертый квартал с превышением ожиданий и по выручке, и по чистой прибыли, хотя прогнозы эмитента на 2025 год не впечатлили инвесторов. Продажи блокбастера Keytruda не разочаровали и вплотную приблизились к $30 млрд по итогам прошедшего года. После недавней просадки эмитент выглядит весьма недооцененным с фундаментальной точки зрения — дисконт относительно аналогов по прогнозным мультипликаторам P/E, EV/EBITDA, EV/S и P/S (NTM) составляет 36,4%.

По итогам четвертого квартала компания Merck увеличила выручку на 7% г/г, до отметки $15,62 млрд, что на $110 млн выше ожиданий аналитиков. В частности, выручка от блокбастера Keytruda возросла на 19% г/г, до $7,84 млрд. Продажи вакцин Gardasil сократились на 17% г/г, до $1,55 млрд, главным образом из-за снижения спроса в Китае. Продажи препарата для лечения COVID-19 Lagevrio сократились на 37% г/г, до $121 млн. За квартал Merck зафиксировала чистую прибыль по GAAP в размере $3,74 млрд, по сравнению с убытком в аналогичный период годом ранее, в то время как скорректированная чистая прибыль на акцию составила $1,72, что на 4 цента выше прогнозов.

Компания опубликовала прогнозы на 2025 год — топ-менеджмент ожидает, что выручка составит от $64,1 млрд до $65,6 млрд, а прогноз по скорректированной чистой прибыли на акцию был обозначен в диапазоне от $8,88 до $9,03. Прогнозы компании оказались не слишком впечатляющими, что в моменте вызвало просадку акций после публикации квартального отчета.

Merck традиционно считается консервативной инвестицией, при этом компания наращивает дивиденды 14 лет подряд. Ожидаемая дивидендная доходность на 2025 год составляет 3,7%.

Перечислим наиболее значимые корпоративные новости Merck за последние месяцы:

- FDA предоставило статус прорывной терапии препарату sacituzumab tirumotecan для лечения определенных пациентов с разновидностями рака легких.

- FDA предоставило приоритетный статус рассмотрения заявки на одобрение Welireg для лечения пациентов с продвинутыми формами феохромоцитомы и параганглиомы.

- Европейский комитет по лекарственным средствам (CHMP) дал положительное мнение по применению Welireg для лечения пациентов с опухолями, связанными с заболеванием фон Гиппеля — Линдау (VHL-синдром), и для лечения определенной формы почечно-клеточного рака.

- Keytruda получил одобрение в Китае в комбинации с химиотерапией для лечения разновидности рака легких.

- Welireg получил одобрение в Китае для лечения опухолей, связанных с заболеванием фон Гиппеля — Линдау.

К рискам вложений в акции Merck можно отнести конкуренцию со стороны аналогов и значительную степень зависимости выручки от продаж блокбастера Keytruda.

Обновление от 13.01.2025: целевая цена ПОНИЖЕНА

Акции Merck за последние полгода претерпели крупную просадку на фоне обеспокоенности инвесторов касательно динамики продаж вакцины Gardasil в Китае, однако появление в январе новостей о том, что вакцина от ВПЧ теперь одобрена в КНР и для мужчин (тогда как ранее применялась только у женщин), способно дать американскому производителю новый импульс на ключевом рынке и снять часть беспокойств инвесторов.

В результате просадки бумага выглядит достаточно дешевой, даже несмотря на то что прогнозы по финансовым результатам были скорректированы нами вниз, при этом ее пайплайн остается одним из самых внушительных в отрасли, топовый блокбастер Keytruda сохраняет потенциал наращивания продаж в обозримые годы.

Мы сохраняем рейтинг «Покупать» по акциям Merck & Co и понижаем целевую цену на 12 месяцев до $119,1. Потенциал роста — 20%.

По итогам третьего квартала компания увеличила выручку на 4% г/г, до отметки $16,7 млрд, выше ожиданий на $140 млн. В частности, выручка от блокбастера Keytruda возросла на 17% г/г, до $7,4 млрд, от вакцин Gardasil — сократилась на 11%, до $2,3 млрд, на фоне ослабления спроса в Китае. Продажи препарата для лечения ковида Lagevrio ожидаемо сократились на 40% г/г, до $383 млн. За квартал Merck зафиксировала чистую прибыль по GAAP в размере $3,2 млрд, на 33% ниже, чем за аналогичный период годом ранее, при этом скорректированная чистая прибыль на акцию составила $1,57 и на 9 центов превысила прогнозы.

Фармгигант понизил верхнюю границу прогноза по выручке на 2024 год на $300 млн, до $64,1 млрд, однако повысил нижнюю границу на $200 млн, до $63,6 млрд. Прогнозный диапазон по скорректированной чистой прибыли понижен с $7,94–8,04 до $7,72–7,77, что обусловлено издержками по сделкам с Curon Biopharmaceutical и Daiichi Sankyo.

На данном этапе компания существенно недооценена с фундаментальной точки зрения — торгуется с дисконтом 20% относительно аналогов по прогнозным мультипликаторам P/E, EV/EBITDA, EV/S и P/S (NTM). Merck традиционно относится к числу консервативных вложений, при этом компания наращивает дивиденды 14 лет кряду. Дивидендная доходность бумаги (NTM) — 3,2%.

Обновление от 03.11.2024: инвестиционная идея ПОДТВЕРЖДЕНА

После рассмотрения отчетности за третий квартал 2024 года мы сохраняем рейтинг акций Merck на уровне «Покупать» с целевой ценой $143,8, апсайд — 39,8%.

Компания отчиталась за квартал с превышением ожиданий и по выручке, и по чистой прибыли, при этом понижение годовых прогнозов топ-менеджментом было ожидаемым с учетом ранее объявленных сделок Merck c Curon Biopharmaceutical и Daiichi Sankyo. Продажи блокбастера Keytruda не разочаровали — препарат продолжал пользоваться растущим спросом для применения при таких показаниях, как тройной негативный рак молочной железы, рак почки и немелкоклеточный рак легких, а также при метастатических разновидностях онкозаболеваний. Эмитент все еще выглядит недооцененным с фундаментальной точки зрения — дисконт относительно аналогов по прогнозным мультипликаторам P/E, EV/EBITDA, EV/S и P/S (NTM) составляет 39,8%.

По итогам третьего квартала компания увеличила выручку на 4% г/г, до отметки $16,7 млрд, выше ожиданий на $140 млн. В частности, выручка от блокбастера Keytruda возросла на 17% г/г, до $7,4 млрд, от вакцин Gardasil — сократилась на 11%, до $2,3 млрд, на фоне ослабления спроса в Китае.

Продажи препарата для лечения ковида Lagevrio ожидаемо сократились на 40% г/г, до $383 млн. За квартал Merck зафиксировала чистую прибыль по GAAP в размере $3,2 млрд, на 33% ниже, чем за аналогичный период годом ранее, при этом скорректированная чистая прибыль на акцию составила $1,57 и на 9 центов превысила прогнозы.

Фармгигант понизил верхнюю границу прогноза по выручке на 2024 год на $300 млн, до $64,1 млрд, однако повысил нижнюю границу на $200 млн, до $63,6 млрд. Прогнозный диапазон по скорректированной чистой прибыли был понижен с $7,94–8,04 до $7,72–7,77, что обусловлено издержками по сделкам с Curon Biopharmaceutical и Daiichi Sankyo.

Merck традиционно относится к числу консервативных вложений, при этом компания наращивает дивиденды 13 лет кряду. Дивидендная доходность бумаги (2024E) — 3,0%.

Обновление от 20.08.2024: целевая цена ПОНИЖЕНА

Акции Merck после публикации отчетности за второй квартал потерпели просадку почти на 10% на фоне преувеличенных, на наш взгляд, беспокойств инвесторов касательно динамики продаж вакцины Gardasil. После снижения бумага выглядит весьма дешевой и представляет собой находку для консервативного инвестора. Компания имеет в своем арсенале противораковый блокбастер Keytruda, который стал самым продаваемым лекарством в мире по итогам 2023 года. Потенциал расширения показаний к применению препарата и наращивания его продаж в глобальном масштабе достаточно велик, и мы считаем, что в цену бумаги все еще не заложены все перспективы онкологического направления деятельности компании.

Мы сохраняем рейтинг «Покупать» по акциям Merck & Co и корректируем целевую цену на 12 месяцев до $ 143,8. Потенциал роста — 25,7%.

17 июня FDA одобрило Keytruda в комбинации с химиотерапией для лечения взрослых пациентов с первичным распространенным или рецидивирующим раком эндометрия. Это уже сороковое одобрение препарата компании, который ранее одобрен для лечения различных видов рака, включая меланому, немелкоклеточный рак легкого, рак печени, колоректальный рак и рак молочной железы.

По итогам второго квартала компания увеличила выручку на 7% г/г, до $ 16,1 млрд, выше ожиданий на $ 270 млн. Продажи препарата для лечения коронавирусной инфекции Lagevrio за квартал сократились на 46% г/г, до $ 110 млн. Продажи вакцин Gardasil/Gardasil-9 увеличились на 1% г/г и достигли $ 2,5 млрд, а продажи блокбастера Keytruda подскочили на 16% г/г, до $ 7,3 млрд. Merck зафиксировала чистую прибыль в размере $ 5,5 млрд по сравнению с чистым убытком на уровне $ 6,0 млрд за аналогичный период годом ранее. Чистая прибыль на акцию по GAAP составила $ 2,14, а скорректированная чистая прибыль — $ 2,28 на акцию и оказалась на 14 центов лучше ожиданий.

Компания повысила и сузила прогнозный диапазон по выручке на 2024 год с $ 63,1–64,3 млрд до $ 63,4–64,4 млрд, а по скорректированной чистой прибыли на акцию — понизила с $ 8,53–8,65 до $ 7,94–8,04, отразив эффект расходов на приобретения.

На данном этапе компания все еще существенно недооценена с фундаментальной точки зрения — торгуется с дисконтом 25,7% относительно аналогов по прогнозным мультипликаторам P/E, EV/EBITDA, EV/S и P/S (NTM). Merck традиционно относится к числу консервативных вложений, при этом компания наращивает дивиденды 13 лет кряду. Дивидендная доходность бумаги (2024E) — 2,7%.

К рискам для компании можно отнести конкуренцию со стороны аналогов, с ней могут столкнуться ключевые препараты Keytruda, Januvia и Janumet после истечения патентной защиты.

Обновление от 02.05.2024: инвестиционная идея ПОДТВЕРЖДЕНА

После рассмотрения отчетности за первый квартал 2024 года мы сохраняем рейтинг акций Merck на уровне «Покупать» с целевой ценой $ 147,5, остаток апсайда — 14,5%.

Акции Merck за последние 6 месяцев принесли доходность в размере 25% — с существенным опережением рынка и отрасли. По итогам первого квартала компания отчиталась лучше прогнозов, при этом эмитент все еще выглядит недооцененным с фундаментальной точки зрения — дисконт относительно аналогов по прогнозным мультипликаторам P/E, EV/EBITDA и P/S (NTM) составляет 14,5%.

Наибольшую выручку фармгиганту приносит препарат-блокбастер для лечения различных видов рака Keytruda (42% от общей выручки по итогам 2023 года). Как мы и прогнозировали, продажи Keytruda в 2023 году превысили $ 25 млрд (+19%), и это наименование стало самым продаваемым лекарством в мире, обойдя блокбастер Humira.

В общей сложности препарат Keytruda завоевал уже 38 одобрений на территории США. При этом он является дорогостоящим: доза лекарства, которую необходимо вводить каждые три недели, обходится в сумму свыше $ 11 000. С учетом дальнейшего расширения показаний к применению Keytruda выручка от блокбастера в 2024–2025 гг., как ожидается, перешагнет через отметку $ 30 млрд. Показания к его применению продолжают расширяться.

По итогам первого квартала компания увеличила выручку на 9% г/г, до отметки $ 15,8 млрд, выше ожиданий на $ 570 млн. Продажи препарата для лечения ковида Lagevrio сократились на 11% г/г, до $ 350 млн. Выручка от блокбастера Keytruda возросла на 20% г/г, до $ 6,9 млрд, от вакцин Gardasil — на 14%, до $ 2,2 млрд.

За квартал Merck зафиксировала чистую прибыль в размере $ 4,8 млрд, на 69% выше, чем за аналогичный период годом ранее, при этом скорректированная чистая прибыль на акцию составила $ 2,07 и оказалась на 15 центов лучше ожиданий.

Merck традиционно относится к числу консервативных вложений, при этом компания наращивает дивиденды 13 лет кряду. Дивидендная доходность бумаги (2024E) — 2,4%.

Перечислим наиболее значимые корпоративные новости Merck за последние месяцы:

- FDA одобрило препарат Winrevair (сотатерцепт) для взрослых с легочной артериальной гипертензией — это первый препарат, направленный на устранение причины этого заболевания, а не на лечение симптомов.

- FDA присвоило статус приоритетного рассмотрения препарату Keytruda в комбинации с химиотерапией в качестве терапии продвинутой эндометриальной карциномы.

- Клинические испытания показали высокую эффективность Keytruda в комбинации с химиорадиотерапией при разновидностях рака шейки матки.

- Merck и Daiichi Sankyo запустили фазу 2/3 клинических испытаний совместной разработки raludotatug deruxtecan при разновидности рака яичников.

К рискам вложений в акции Merck можно отнести конкуренцию со стороны аналогов, с ней могут столкнуться ключевые препараты Keytruda, Januvia и Janumet после истечения патентной защиты.

Исходная идея:

Акции Merck за последние 6 месяцев принесли солидную доходность в размере 19%, значительно опередив и американский индекс широкого рынка, и отраслевой индексный фонд iShares U.S. Pharmaceuticals ETF. Бумага превысила нашу прежнюю целевую цену $ 124,5. Компания имеет в своем арсенале противораковый блокбастер Keytruda, который стал самым продаваемым лекарством в мире по итогам 2023 года. Потенциал расширения показаний к применению препарата и наращивания его продаж в глобальном масштабе все еще велик, мы считаем, что Keytruda — мощный козырь в распоряжении Merck, и в цену бумаги все еще не заложены все перспективы онкологического направления деятельности компании.

Мы сохраняем рейтинг «Покупать» по акциям Merck & Co и повышаем целевую цену на 12 месяцев до $ 147,5 и потенциалом роста 16,9%.

Merck & Co (NYSE: MRK) — базирующаяся в США транснациональная компания сектора здравоохранения, одна из крупнейших фармацевтических компаний в мире. Деятельность Merck подразделяется на два ключевых направления — фармацевтическое и ветеринарное. Наибольшая доля выручки генерируется онкологическим, диабетическим и вакцинным сегментами фармацевтического направления бизнеса.

Наибольшую выручку фармгиганту приносит препарат-блокбастер для лечения различных видов рака Keytruda (42% от общей выручки по итогам 2023 года). Как мы и прогнозировали, продажи Keytruda в 2023 году превысили $ 25 млрд (+19%), и это наименование стало самым продаваемым лекарством в мире, обойдя блокбастер Humira.

В общей сложности препарат Keytruda завоевал уже 38 одобрений на территории США. При этом он является дорогостоящим: доза лекарства, которую необходимо вводить каждые три недели, обходится в сумму свыше $ 11 000. С учетом дальнейшего расширения показаний к применению Keytruda выручка от блокбастера в 2024–2025 гг., как ожидается, перешагнет через отметку $ 30 млрд. Показания к его применению продолжают расширяться.

По итогам четвертого квартала компания увеличила выручку на 6% г/г, до отметки $ 14,6 млрд, выше ожиданий на $ 150 млн. При этом без учета продаж антиковидного препарата выручка увеличилась на 11% г/г. Продажи препарата для лечения ковида Lagevrio сократились на 77% г/г, до $ 193 млн. За квартал Merck зафиксировала чистый убыток в размере $ 1,2 млрд по сравнению с чистой прибылью $ 3,0 млрд за аналогичный период годом ранее, при этом скорректированная чистая прибыль составила 3 цента и оказалась на 14 центов лучше ожиданий (прогнозировался убыток) — стоит отметить, что в расчете квартального чистого убытка учтены расходы в размере $ 1,69 на акцию, связанные с партнерством с Daiichi Sankyo, т. е. имело место влияние одноразовых статей.

На данном этапе компания все еще существенно недооценена с фундаментальной точки зрения — торгуется с дисконтом 16,9% относительно аналогов по прогнозным мультипликаторам P/E, EV/EBITDA и P/S (NTM).

Merck традиционно относится к числу консервативных вложений, при этом компания наращивает дивиденды 13 лет кряду. Дивидендная доходность бумаги (2024E) — 2,6%.

К рискам для компании можно отнести конкуренцию со стороны аналогов, с ней могут столкнуться ключевые препараты Keytruda, Januvia и Janumet после истечения патентной защиты.

Технический анализ

На недельном графике сохраняется долгосрочный восходящий тренд, при этом с учетом признаков технического перегрева в краткосрочной перспективе есть вероятность коррекционной просадки к поддержке на уровне 116, после чего цена может вернуться к росту.