МКБ - Мощный Конкурентный Блокбастер

Тек. доходность

Могу заработать

Народный рейтинг

BCS GM рекомендуют покупать Московский Кредитный Банк. Драйверы: рост сильнее рынка, устойчивые уровни капитала и привлекательная оценка по сравнению с аналогами: 6.3х P/E 2021e против 13.9х в среднем по EMEA и 0.9х P/B 2021e против среднего 1.4х

Закрыта по тайм-ауту

-15.92 %

BCS провел вебкаст с представителями отдела по работе с инвесторами МКБ, в котором также принял участие старший вице-президент банка Эрик де Бошам. Мы обсудили ключевые моменты инвестиционного кейса банка с точки зрения частных инвесторов. Мы подтверждаем рекомендацию «ПОКУПАТЬ».

- Восстановление экономики и высокие процентные ставки позитивны.

- МКБ выигрывает от текущей консолидации рынка

- У банка уверенные рыночные позиции, возможности для улучшения.

- МКБ намерен придерживаться новой дивидендной политики

- Коэффициент 25% по МСФО может быть увеличен

Все условия для роста. Макроэкономические показатели России продолжают восстанавливаться, а оптимистичные прогнозы МВФ по ВВП (+4.4% в 2021 г. и +3.1% в 2022 г.) наряду с сильной динамикой цен на сырьевые товары создают благоприятный фон для банковского бизнеса, который получает дополнительную поддержку со стороны более высоких процентных ставок. Несмотря на рост стоимости фондирования, чистая процентная маржа МКБ во 2К21 выросла до 2.5% с 2.2% в 1К21, и можно ожидать сохранения сильной динамики показателя за счет повышения ключевой ставки.

Сильные рыночные позиции. В ходе вебкаста обсуждались в основном бизнес банка и ключевые черты, которые отличают его от конкурентов. Менеджмент видит хорошие возможности для дальнейшего роста кредитного портфеля темпами выше средних по рынку как в корпоративном, так и в розничном сегментах, при этом в будущем значительную долю этого роста могут обеспечить сделки M&A по сравнению с органическим расширением, которое раньше было главной частью стратегии банка, хотя приобретения также были. С точки зрения экосистемы МКБ глубоко интегрирован в недвижимость и ипотечный сегмент с долгосрочными партнерскими отношениями с застройщиками, что позволяет банку создавать конкурентное предложение. Позиция по капиталу выглядит устойчиво, в том числе за счет недавнего SPO, которое также позволило повысить free-float и диверсифицировать базу акционеров.

Дивиденды окажут поддержку. Начиная с выплат за 2021 г. МКБ следует новой дивполитике (25% чистой прибыли по МСФО), и компания не исключает увеличения дивидендов в течение 2-3 лет – мы также ожидаем выплаты за 2023 г. на уровне 30%. Стратегический план МКБ на 3-5 лет предполагает более высокую долю «голубых фишек» среди корпоративных клиентов по сравнению с исторически сложившимся фокусом на розничном бизнесе, который, тем не менее, обладает значительным потенциалом роста. Кроме того, банк сохраняет акцент на диверсификации доходов и в целях снижения рисков развивает новые направления: транзакционный бизнес (в частности для торгового финансирования), продажи дополнительных продуктов существующим клиентам (up-sell) и увеличение доли розничного сегмента в общей операционной прибыли.

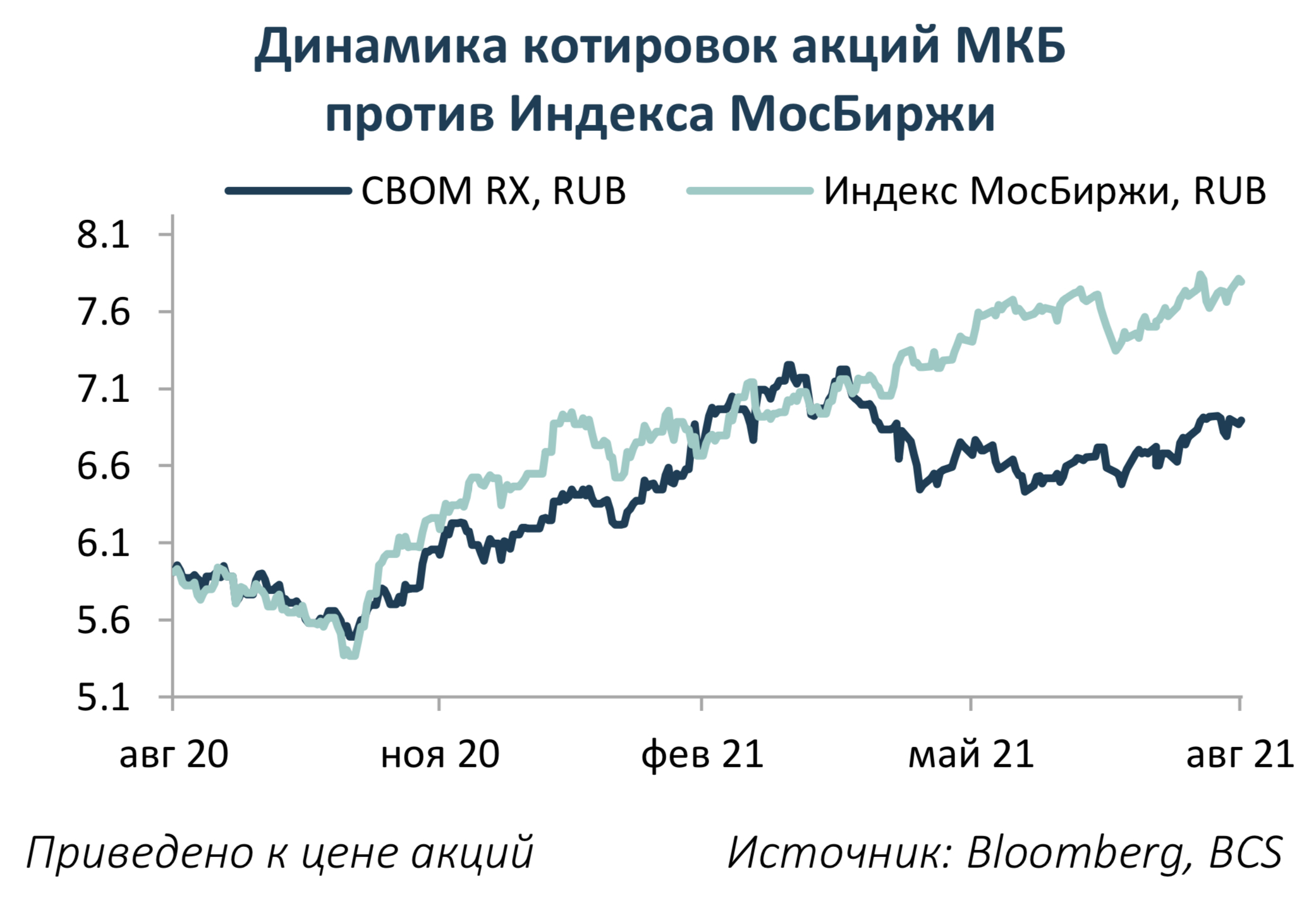

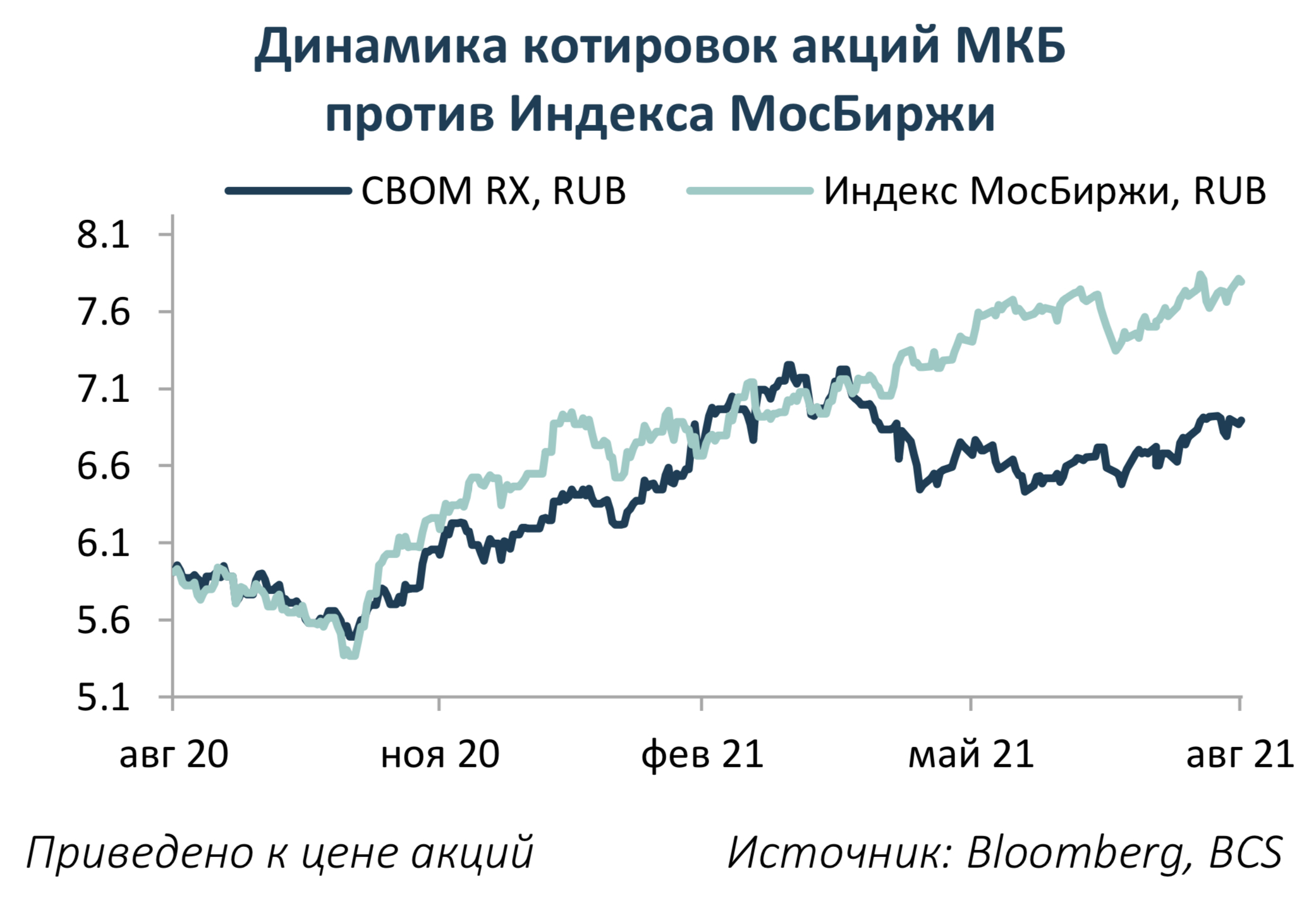

Подтверждаем «ПОКУПАТЬ» в свете позитивных перспектив. Наш взгляд на бумаги МКБ не изменился, поскольку все исходные данные, которые мы закладывали в нашу модели, остались прежними – рост сильнее рынка, устойчивые уровни капитала и привлекательная оценка по сравнению с аналогами в регионе EMEA: 6.3х P/E 2021e против 13.9х в среднем по EMEA (дисконт 55%) и 0.9х P/B 2021e против 1.4х в среднем по EMEA (дисконт 39%). Наша долгосрочная рекомендация остается «ПОКУПАТЬ».

Цена открытия

17 сентября 2021

7.13 RUB

-15.92%

Цена закрытия

16 сентября 2022

5.995 RUB

Инвесторы говорят

Отзывы наших пользователей