ММК: куй железо, пока другие про него забыли

Тек. доходность

Могу заработать

Народный рейтинг

Акции ММК были хитом среди аналитиков в конце прошлого года. 7 из 7 идей на ММК закрылись с прибылью. Финам в ажиотажных покупках не участвовал, хотя аналитики имеют звание лучших прогнозистов по акциям ММК. И вот теперь Финам решили покупать.

Закрыта (целевая цена достигнута)

46.78 %

Обновление от 02.07.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

ПАО "ММК" - крупная российская металлургическая компания, на которую приходится около 17% российского производства стали. ММК поддерживает высокую загрузку производственных мощностей, постоянно ведет их обновление, имеет в портфеле большую долю продукции с высокой добавленной стоимостью.

Компания представила по итогам 1 квартала 2021 года сильную операционную и финансовую отчетность, нарастив ключевые показатели как в квартальном, так и годовом сравнении. Показатель EBITDA увеличился на 53% к/к и на 64% г/г. Прибыль выросла в полтора раза к 4 кварталу и в 3,5 раза к 1 кварталу 2020 года. Результаты 2 квартала будут раскрыты 22 июля, и они обещают быть сильными благодаря сохраняющимся высоким ценам на стальной прокат.

В планах ММК – нарастить производство по итогам 2021 года на 14-15%. При этом производство премиальной продукции увеличится на 3%. В этом году ММК планирует запустить производство горячекатаного проката в Турции мощностью около 2 млн тонн в год.

Введение временных пошлин на экспорт металлов с 1 августа до 31 декабря 2021 года не окажет большого негативного влияния на результаты ММК во второй половине 2021 года. Доля экспорта продукции за пределы РФ и СНГ в 2020 году составила в выручке компании около 14%, а в 1 квартале 2021 года – около 23%.

ММК рассматривает внутренний рынок РФ для себя в качестве приоритетного. Прогноз по продажам стальной продукции в 2021 году в России установлен на уровне 12 млн тонн. В результате ММК выигрывает от роста цен на премиальном российском рынке стального проката и несет минимальные потери от обложения экспорта пошлинами. По итогам 2021 года мы ожидаем чистую прибыль ММК на уровне $1,7 млрд.

Компания поддерживает минимальный в отрасли уровень долговой нагрузки (на уровне 0,08х по отношению к EBITDA на последнюю отчетную дату) и входит в число эмитентов с самой высокой доходностью акций. Дивидендная политика ММК предполагает распределение на дивиденды до 100% свободного денежного потока. В 2021 году общая дивидендная доходность акций ММК к текущей цене может составить около 12% (с учетом приходящихся на этот год выплат дивидендов за 3-й и 4-й кварталы 2020 года).

После недавнего SPO 3% акций ММК контролирующим акционером free float акций компании увеличен до 18,74%. Это открывает перспективы для возвращения их в индекс MSCI Russia в один из следующих пересмотров состава индекса. При этом, по основным мультипликаторам капитализация ММК выглядит недооцененной относительно сопоставимых компаний сектора.

Мы рекомендуем "Покупать" акции ПАО "Магнитогорский металлургический комбинат" с целевой ценой 77,1 рубля. Потенциал роста в перспективе 12 месяцев составляет 27,9%.

Обновление от 20.04.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

Мы ожидаем сильных результатов ММК за 1 кв. 2021 г. Неделей ранее ММК представила позитивные операционные результаты квартала. Производство чугуна выросло в годовом сравнении на 9,2% до 2 572 тыс. т. Выплавка стали также увеличилось на 9,2% до 3 300 тыс. т. Продажи товарной металлопродукции поднялись на 5,8% до 2 904 тыс. т. Основной вклад внес рост продаж горячего листового проката на 32,2% до 1 428 тыс. т., в то время как продажи премиальной продукции снизились на 11,8% до 1 154 тыс. т.

На фоне производственной динамики и высоких цен на продукцию компании мы ожидаем весомого роста основных показателей. Прогноз по квартальной выручке составляет порядка $2400 млн, показатель EBITDA в районе $670 млн. Прибыль ожидается на уровне около $350 млн. И, конечно, мы будем ждать рекомендаций совета директоров компании по квартальным дивидендам.

Наша рекомендация "Покупать" по акциям ММК с целевой ценой в районе 77 руб. за штуку остается в силе.

Исходная идея:

Занимая прочные позиции на рынке, ПАО "Магнитогорский металлургический комбинат" осуществляет программу развития, нацеленную на увеличение акционерной стоимости.

Мы рекомендуем "Покупать" акции ММК с целевой ценой 77,1 руб. Потенциал роста в перспективе 12 мес. составляет 33,7%.

Металлургическая отрасль вступила в фазу циклического роста, поддержанного в РФ реализацией инфраструктурных проектов.

Ориентированный преимущественно на внутренний рынок, ММК будет одним из бенефициаров этого подъема. Мы ожидаем роста производственных и финансовых показателей ММК уже с 2021 года. ММК поддерживает высокую загрузку производственных мощностей, осуществляет их модернизацию, имеет в портфеле большую долю продукции с высокой добавленной стоимостью.

ММК входит в число компаний с самой высокой доходностью акций за последние несколько лет. Дивидендная политика ММК предполагает распределение на дивиденды до 100% FCF.

Капитализация ММК все еще выглядит недооцененной относительно конкурентов по основным мультипликаторам и сохраняет потенциал "догоняющего" роста.

Факторы привлекательности

Реализуя "Стратегию-2025", ПАО "ММК" стремится сохранить и упрочить свои сильные позиции на российском рынке стального проката. При этом основной целью компания определяет устойчивое создание акционерной стоимости.

После спада в металлургической отрасли на фоне замедления промпроизводства и распространения пандемии отрасль вступила в новую фазу циклического роста. В 2021 году ожидается рост спроса на конечную стальную продукцию на 4,1%. Этому будет способствовать восстановление деловой активности, поддержанное реализацией инфраструктурных проектов в ряде стран, включая Россию. ММК будет одним из бенефициаров реализации национальных проектов в РФ, поскольку фокусируется преимущественно на внутреннем рынке.

Группа ММК занимает одну из лидирующих позиций на рынке стали в России с долей рынка около 17%. Почти половина портфеля продаж - премиальная продукция. Компания занимает первое место на рынке России по продажам холоднокатаного проката, оцинкованного проката и проката с полимерным покрытием, а также является единственным в России производителем белой жести, используемой при производстве бытовой техники и в пищевой промышленности.

Даже несмотря на спад, ММК обеспечивает высокую загрузку производственных мощностей.

В 2021 году компания должна заметно улучшить показатели. Благодаря росту загрузки модернизированного стана 2500, а также реконструкции реверсивного стана холодной прокатки, который будет запущен в мае, ММК планирует нарастить объем выплавки стали на 13%. Рост консолидированных продаж составит до 15%.

Компания начала более активно позиционировать себя в числе производителей, реализующих принципы устойчивого развития (ESG), и делает акцент на экологическом эффекте от модернизации производства. Это важно с точки зрения сохранения инвестиционной привлекательности акций ММК, поскольку все большее число институциональных инвесторов вводят ограничения на инвестиции в предприятия, не имеющие положительной позиции по ESG.

Капитализация ММК долго оценивалась рынком с дисконтом по отношению к конкурентам, в частности из-за меньшей обеспеченности Группы собственными ресурсами. Особенно высокие риски меньшей интеграции Группы в сырье возникают в текущем периоде из-за резкого роста стоимости железорудного сырья и коксующегося угля. Однако с учетом наличия избытка сырьевых ресурсов и относительно низких цен на внутреннем рынке РФ эти риски оказались переоценены. Кроме того, значительная доля продукции с высокой добавленной стоимостью в товарной структуре позволяет ММК удерживать стабильно высокий уровень спреда в любых стадиях ценовых циклов и обеспечивает рентабельность производства.

Наименьший уровень долговой нагрузки в отрасли в совокупности с высокими дивидендами и одним из самых высоких показателей дивидендной доходности для акционеров в металлургическом секторе делают компанию привлекательной для инвесторов. ММК в целом считает дивидендную доходность ключевым компонентом, направленным на создание дополнительной ценности для акционеров.

В рейтинге Value Creators 2020 по версии Boston Consulting Group (BCG), который оценивает ведущие компании мира по совокупной акционерной доходности (TSR), с 2015 по 2019 год ПАО "ММК" с показателем 40% ТSR заняло третье место среди российских эмитентов, третье место среди металлургических компаний мира и первое место среди российских металлургических компаний.

Актуальная дивидендная политика ММК предполагает ежеквартальную выплату дивидендов акционерам в объеме не менее 100% от свободного денежного потока при условии, что соотношение "Чистый долг / EBITDA" не превышает 1х. Если соотношение "Чистый долг / EBITDA" больше 1х, на дивиденды будет направляться не менее 50% свободного денежного потока.

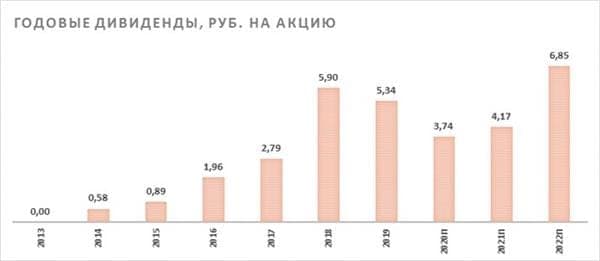

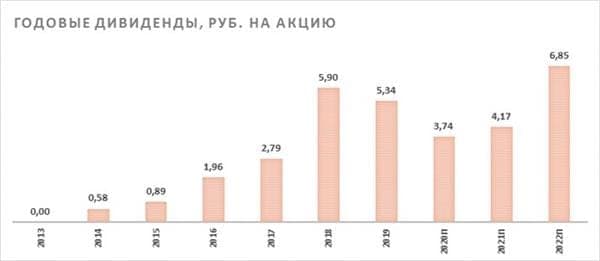

По результатам 2018 года акционеры получили в совокупности по 5,902 руб. на акцию. Результаты 2019 года обеспечили совокупную выплату дивидендов 5,335 руб. на акцию. Годовая дивидендная доходность акций ММК в эти периоды составляла около 13%.

Отказ от выплаты дивидендов в первом квартале на фоне пандемии, вероятно, был ошибкой, которая привела к дополнительному падению капитализации. Компания вернулась к дивидендам во втором квартале, выплатив за первое полугодие по 0,607 руб. на акцию, а в третьем сумела восстановить высокую дивидендную доходность, выплатив по 2,391 руб. на одну обыкновенную акцию, что соответствует 100% свободного денежного потока за третий квартал.

Приводим ниже историю и прогноз по дивидендам:

Оценка

Наша оценка справедливой стоимости ПАО "Магнитогорский металлургический комбинат" составляет $ 11 595 млн, $ 1,04 за акцию, или 77,12 руб. за акцию по курсу на дату оценки. Эта оценка предполагает потенциал роста на 33,7% от текущего ценового уровня. Рекомендация - "Покупать".

Акции на фондовом рынке

Акции ММК с начала 2020 года выглядели примерно на уровне рынка, но гораздо слабее отраслевого индекса. Одной из причин был отказ компании от традиционной выплаты промежуточных дивидендов в первом квартале на фоне опасений по поводу последствий пандемии для операционных и финансовых результатов. Кроме того, с небольшим Free float и упавшей капитализацией возникла угроза исключения акций ММК из индекса MSCI Russia, что только усугубляло снижение их стоимости. Своевременный возврат к поддержанию высокой дивидендной доходности исправил ситуацию. Буквально за месяц стоимость акций ММК подскочила на 50%, догоняя отраслевой бенчмарк. По итогам 2020 года акции ММК выросли на 31,2%, в то время как индекс Металлов и добычи прибавил 45,8%, а индекс МосБиржи поднялся на 6,9%.

Техническая картина

На недельном графике акции ММК вышли на новый исторический максимум. Пространство для продолжения роста открыто, в то время как для коррекции сформировано несколько уровней поддержки, самыми сильными из которых выглядят уровни в районе 54 и 49 руб. за акцию.

Цена открытия

14 января 2021

54.3 RUB

+46.78%

Цена закрытия

03 сентября 2021

79.7 RUB

Инвесторы говорят

Отзывы наших пользователей